När det gäller att bygga den bästa investeringsportföljen kommer du ofta att höra att diversifiering är nyckeln. Men vad betyder det ens - och varför behöver du bry dig om det? När allt kommer omkring äger du redan ett brett utbud av aktier, från den skyhöga Amazon-aktien till dina Apple- och eBay-aktier, och du hämtar in vinsten. Vad kan gå fel?

Om du förlitar dig på en portfölj fylld med stora teknikaktier eller energiaktier för att du ska gå i pension – eller om du satsar på att välja rätt aktier för alltid – kan du få en överraskning under nästa marknadsnedgång. Det är ganska lätt att välja "rätt" aktier med marknaden övervärderad. Men när en marknadskorrigering inträffar, kommer du förmodligen att önska att du hade ägnat mer uppmärksamhet åt råden om diversifiering.

Om du vill bygga upp välstånd och göra rätt steg för dina investeringar måste du bygga en diversifierad portfölj.

Har du någonsin hört talesättet, "lägg inte alla dina ägg i en korg?" Det är samma princip som driver investerare att diversifiera sina investeringar.

När du diversifierar dina investeringar sprider du dina pengar över olika investeringsalternativ för att minska risken som följer med att investera. Med andra ord använder investerare diversifiering för att undvika de enorma förluster som kan hända genom att lägga alla sina ägg i en korg.

När du till exempel diversifierar allokerar du en del av dina investeringar till mer riskfylld börshandel, som du sprider ut på olika typer av aktier och företag. När du diversifierar lägger du också pengar på säkrare investeringar, som obligationer eller fonder, för att hjälpa till att balansera din portfölj.

Tanken bakom diversifiering är att du undviker att förlita dig på en eller annan typ av investering. När en av dina investeringar faller, fungerar de andra som en livflotte för dina pengar och ger solid avkastning tills de mer riskfyllda investeringarna stabiliseras.

Bonus: Är du redo att lära dig mer om att investera? Ladda ner vår GRATIS ultimata guide till privatekonomi.En brist på diversifiering kan orsaka stora problem för dina pengar. Det beror på att:

Låt oss säga att du tror att teknikaktier är framtiden. Teknikbranschen växer i en monumental takt, och du har haft tur med dina köp av tekniska aktier hittills. Så, du tar alla dina investeringspengar och du dumpar dem till att köpa aktier för stora bolag i teknikföretag.

Låt oss nu säga att tekniska aktier har en brant uppförsbacke, vilket ger dig massor av pengar på din investering. Några månader senare skapar dock dåliga nyheter om tekniksektorn rubriker, och det får dina bankomataktier att sjunka och förlorar massor av pengar i processen. Vilken utväg har du annat än att sälja med förlust eller behålla och hoppas att de återhämtar sig?

Låt oss nu säga att du investerade mycket i tekniska aktier med stora bolag, men du investerade också i energiaktier med små bolag eller detaljhandelsaktier med medelstora bolag, såväl som vissa fonder, för att balansera det. Medan de andra typerna av investeringar har lägre avkastning, är de också konsekventa.

När dina säkra tekniska aktier tar ett dyk, hjälper dina säkrare investeringar att skydda dig med löpande avkastning, och du har bättre råd med förlusterna från de mer riskfyllda investeringarna du gjort. Därför är diversifiering viktigt. Det skyddar dina pengar samtidigt som du kan göra mer riskfyllda investeringar i hopp om större belöningar.

Diversifiering är viktigt i alla åldrar, men det finns tillfällen då du kan och borde vara mer riskfylld med det du investerar i. Faktum är att de flesta pengaexperter uppmuntrar yngre investerare att fokusera mycket på mer riskfyllda investeringar och sedan övergå till mindre riskfyllda investeringar över tiden.

Tumregeln är att du ska subtrahera din ålder från 100 för att få procentandelen av din portfölj som du ska ha i aktier. Det beror på att ju närmare pensionsåldern du kommer, desto mindre tid har du på dig att studsa tillbaka från aktienedgångar.

Till exempel, när du är 45 bör du behålla 65 % av din portfölj i aktier. Så här delas det upp efter decennium:

Även om tillgångsallokering och diversifiering ofta kallas samma sak, är de inte det. Dessa två strategier hjälper båda investerare att undvika stora förluster i sina portföljer, och de fungerar på ett liknande sätt, men det finns en stor skillnad. Diversifiering fokuserar på att investera på ett antal olika sätt med samma tillgångsklass, medan tillgångsallokering fokuserar på att investera över ett brett utbud av tillgångsklasser för att minska risken.

När du diversifierar din portfölj fokuserar du på att investera i bara en tillgångsklass, som aktier, och du går djupt in i klassen med dina investeringar. Det kan innebära att du investerar i en rad aktier som har stora aktier, medelstora aktier, småbolag och internationella aktier – och det kan innebära att du varierar dina investeringar över en rad olika typer av aktier, oavsett om det är detaljhandel. , teknik, energi eller något helt annat — men nyckeln här är att de alla är av samma tillgångsklass:aktier.

Tillgångsallokering innebär å andra sidan att du investerar dina pengar i alla kategorier eller tillgångsklasser. En del pengar placeras i aktier och en del av dina investeringsfonder placeras i obligationer och kontanter - eller en annan typ av tillgångsklass. Det finns flera typer av tillgångsklasser, men de vanligaste alternativen inkluderar:

Det finns också alternativa tillgångsklasser, som inkluderar:

När du använder en tillgångsallokeringsstrategi är nyckeln att välja rätt balans mellan hög- och lågrisktillgångsklasser att investera i och allokera rätt andel av dina medel för att minska risken och öka belöningen. Till exempel, som en 30-årig investerare säger tumregeln att du ska investera 70 % i mer riskfyllda investeringar och 30 % i säkrare investeringar för att säkerställa att du maximerar risk kontra belöning.

Tja, du kan allokera 70 % av din investering till en blandning av mer riskfyllda investeringar, inklusive aktier, REITs, internationella aktier och tillväxtmarknader, och fördela de 70 % på alla dessa typer av tillgångsklasser. De övriga 30 % bör gå till mindre riskfyllda investeringar, som obligationer eller fonder, för att minska risken för förluster.

Precis som med diversifiering är anledningen till att detta görs att vissa tillgångsklasser kommer att prestera olika beroende på hur de reagerar på marknadskrafterna, så investerare sprider sina investeringar över tillgångsallokeringar för att skydda sina pengar från nedgångar.

Bonus: Är du redo att lägga av med skulder, spara pengar och bygga upp riktig rikedom? Ladda ner vår GRATIS ultimata guide till privatekonomi.För att ha en väldiversifierad portfölj är det viktigt att ha rätt inkomstbringande tillgångar i mixen. De bästa exemplen på portföljdiversifiering inkluderar:

Aktier är en viktig komponent i en väldiversifierad portfölj. När du äger aktier äger du en del av företaget.

Aktier anses vara mer riskfyllda än andra typer av investeringar eftersom de är volatila och kan krympa mycket snabbt. Om priset på din aktie sjunker kan din investering vara värd mindre pengar än du betalade om och när du bestämmer dig för att sälja den. Men den risken kan också löna sig. Aktier erbjuder också möjlighet till högre tillväxt på lång sikt, vilket är anledningen till att investerare gillar dem.

Även om aktier är några av de mest riskfyllda investeringarna, finns det säkrare alternativ. Du kan till exempel välja fonder som en del av din strategi. När du äger aktier i en värdepappersfond äger du aktier i ett företag som köper aktier i andra företag, obligationer eller andra värdepapper. Hela målet med en aktiefond är att minska risken för aktiemarknadsinvesteringar, så dessa är vanligtvis säkrare än andra investeringstyper.

Obligationer används också för att skapa en väldiversifierad portfölj. När du köper en obligation lånar du ut pengar i utbyte mot ränta under en fast tidsperiod. Obligationer anses vanligtvis vara säkrare och mindre volatila eftersom de erbjuder en fast avkastning. Och de kan fungera som en kudde mot upp- och nedgångar på aktiemarknaden.

Nackdelen är att avkastningen är lägre och förvärvas på längre sikt. Som sagt, det finns alternativ, som högavkastande obligationer och vissa internationella obligationer, som erbjuder mycket högre avkastning, men de kommer med mer risk.

Kontanter är en annan komponent i en solid portfölj, och den inkluderar likvida pengar och pengarna som du har på dina check- och sparkonton, såväl som insättningsbevis, eller CD-skivor, och sparande och statsskuldväxlar. Kontanter är den minst volatila tillgångsklassen, men du betalar för säkerheten med kontanter med lägre avkastning.

Det finns andra komponenter av diversifiering också. Precis som med andra tillgångsklasser används dessa alternativa tillgångar av vissa investerare för att ytterligare skydda sina portföljer. Dessa inkluderar:

Du kan också använda fastighetsfonder, inklusive fastighetsinvesteringsfonder (REIT), för att diversifiera din portfölj och ge skydd mot riskerna med andra typer av investeringar. Fastighetsfonder fungerar på samma sätt som fonder, men istället för att investera i ett företag som köper aktier i obligationer, aktier och andra vanliga värdepapper, investerar du i ett företag som äger, driver eller finansierar inkomstgenererande fastigheter, som t.ex. flerbostadslägenheter eller hyresfastigheter.

En tillgångsallokeringsfond är en fond som är byggd för att erbjuda investerare en diversifierad portfölj av investeringar som är spridd över olika tillgångsklasser. Med andra ord är dessa fonder redan diversifierade för investerare, så de är ofta den enda fonden som krävs för att investerare ska ha en diversifierad portfölj.

Investerare har också möjlighet att investera i internationella aktier för att diversifiera sina portföljer. Dessa aktier, utgivna av icke-amerikanska företag, kan erbjuda enorma potentiella avkastningar, men som med alla andra investeringar som erbjuder potential för en stor utdelning, kan de också vara extremt riskabla.

Bonus: Vill du veta hur du tjänar så mycket pengar du vill och lever livet på dina villkor? Ladda ner vår GRATIS ultimata guide för att tjäna pengar

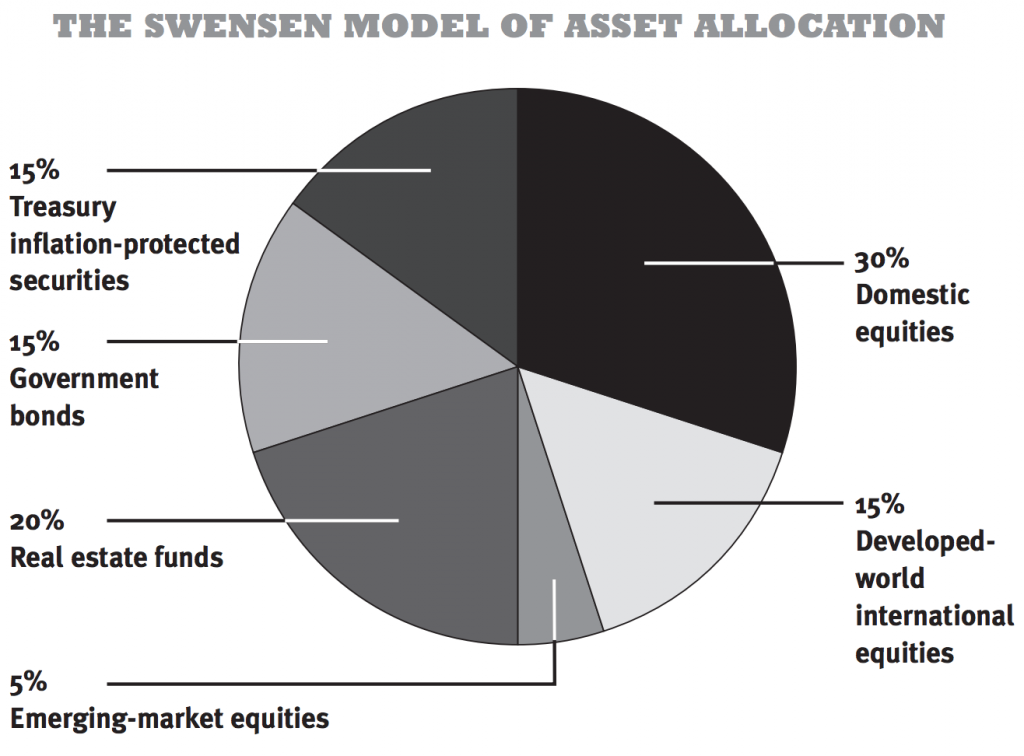

Bara för skojs skull vill vi visa dig David Swensens diversifierade portfölj. David driver Yales mytomspunna donation, och i mer än 20 år genererade han en häpnadsväckande 16,3 % årlig avkastning – medan de flesta chefer inte ens kan slå 8 %. Det betyder att han har DUBBELT Yales pengar vart fjärde och ett halvt år från 1985 till idag, och hans portfölj är över.

David är Michael Jordan för tillgångsallokering och ägnar all sin tid åt att justera 1 % här och 1 % där. Du behöver inte göra det. Allt du behöver göra är att överväga tillgångsallokering och diversifiering i din egen portfölj, och du kommer att ligga långt före alla som försöker "plocka aktier."

Hans utmärkta förslag på hur du kan fördela dina pengar:

TILLGÅNGSLASS % UPPDELNING Inhemska aktier 30 %Fastighetsfonder 20 %Statsobligationer 15 %Utvecklade internationella aktier 15 %Inflationsskyddade statspapper 15 %Aktier på tillväxtmarknader 5 %TOTALT 100 %Vad märker du om denna tillgångsallokering?

Inget enskilt val representerar en överväldigande del av portföljen.

Som illustreras av teknikbubblan som sprack 2001 och även bostadsbubblan 2008, kan vilken sektor som helst falla när som helst. När den gör det vill du inte att den ska dra ner hela din portfölj med den. Som vi vet är lägre risk i allmänhet lika med lägre belöning.

MEN det coolaste med tillgångsallokering är att du faktiskt kan minska risken samtidigt som du behåller en solid avkastning. Det är därför Swensens modell är ett bra diversifierat portföljexempel att basera din portfölj på.

Bonus: Är du redo att starta ett företag som ökar din inkomst och flexibilitet, men inte säker på var du ska börja? Ladda ner min gratis lista med 30 beprövade affärsidéer för att komma igång idag (utan att ens lämna soffan).

Detta är vår grundare, privatekonomiexpert Ramit Sethis investeringsportfölj.

Tillgångsklasserna är uppdelade så här:

TILLGÅNGSLASS % UPPDELNING Kontanter 2 %Aktier 83 %obligationer 15 %TOTALT 100 %Här är tre delar av sammanhanget så att du förstår VARFÖR bakom siffrorna:

För de flesta rekommenderar Ramit att majoriteten av investeringarna går i livscykelfonder (alias måltidsfonder).

Kom ihåg:Tillgångsfördelning är allt. Det är därför Ramit mestadels väljer måldatumfonder som automatiskt gör ombalanseringen åt honom. Det är enkelt för någon som:

De fungerar genom att diversifiera dina investeringar för dig baserat på din ålder. Och när du blir äldre justerar måldatumfonder automatiskt din tillgångsallokering åt dig.

Låt oss titta på ett exempel:

Om du planerar att gå i pension om cirka 30 år kan en bra måldatumfond för dig vara Vanguard Target Retirement 2050 Fund (VFIFX). 2050 representerar året då du troligen kommer att gå i pension.

Eftersom 2050 fortfarande är en bit bort kommer denna fond att innehålla mer riskfyllda investeringar som aktier. Men när det närmar sig 2050 kommer fonden automatiskt att anpassa sig för att innehålla säkrare investeringar som obligationer, eftersom du närmar dig pensionsåldern.

Dessa fonder är dock inte för alla. Du kanske har en annan risknivå eller andra mål. (Vid en viss tidpunkt kanske du vill välja individuella indexfonder inom och utanför pensionskonton för skatteförmåner.)

Men de är designade för människor som inte vill krångla med att balansera om sin portfölj alls. För dig är användarvänligheten som följer med livscykelfonder kan uppväga förlusten av avkastning.

Som investerare är det aldrig klokt att lägga alla dina ägg i en korg. Nyckeln är att hitta rätt strategi, oavsett om det handlar om att fokusera på en tillgångskategori och gå all-in på ett brett utbud av investeringar inom den kategorin eller att sprida dina investeringar över alla tillgångsklasser.

Båda typerna av investeringsstrategi kan hjälpa till att minska risken samtidigt som möjligheterna till belöningar ökar, vilket är vad investeringar handlar om. Se till att du gör din research och har rätt tillvägagångssätt för dina behov, och du bör kunna skörda fördelarna som en väldiversifierad portfölj erbjuder.