Att investera är det enskilt mest avgörande du kan göra för att säkerställa din ekonomiska framtid – och ju tidigare du börjar, desto lättare är det att bli rik. Det finns mer än 100 år av bevis på aktiemarknaden som tyder på detta.

Aktier och obligationer är ett bra ställe att börja, så vi ska gräva in det i det här inlägget. Men låt oss först prata om de typiska uppfattningarna om investeringar.

Folk förstår fortfarande inte vad investering är exakt. Folk verkar tro att det finns något magiskt sätt att tjäna en förmögenhet med aktier och obligationer. Vad jag har sett tänker de två saker som folk har mest fel när det gäller att investera:

Och ärligt talat har du all anledning att tro detta.

Tack vare Hollywood och de (irriterande) pratande huvudena på kabelnyheter, har vi kommit att tänka på investeringar som en galning som inte är lämpad för en vanlig människa... och många av oss förstår helt enkelt inte exakt hur investeringar fungerar.

Det är därför vi vill skingra några av dessa myter och föreställningar kring investeringar genom att fokusera på några av de vanligaste ämnena du kommer att höra när det kommer till investeringar:

Hur fungerar aktier och obligationer? Hur kan du balansera dem i din portfölj? Vad är skillnaden mellan aktier och obligationer?

Den här artikeln kommer inte att handla om vilka aktier som är heta just nu eller vilken typ av investeringsstrategi som kommer att göra dig till en zillionär idag. Om du letar efter något sådant, föreslår jag att du går tillbaka till att titta på experterna på kabelnyheter.

SPOILERVARNING:Cramer har gjort det mycket sämre än S&P 500 sedan 2008.

Håll dig istället kvar för en BS-lektion om aktier och obligationer, vad de är och vilken roll de kan spela i din framtida investeringsverksamhet.

När du äger ett företags aktier äger du en del av det företaget. Aktier kallas också för eget kapital av den anledningen - du äger en liten del av företaget.

Bonus: Är du redo att avstå från skulder, spara pengar och bygga upp riktig rikedom? Ladda ner vår GRATIS ultimata guide till privatekonomi.Om företaget går bra kommer din aktie att gå bra. Så, idealiskt sett, vill du investera i starkt presterande företag.

Du kan köpa och sälja när du vill via din mäklare eller självbetjäningssajter som E*Trade eller TD Ameritrade.

Oundvikligen, när jag lär någon om grunderna för aktier, kommer någon att ställa en myriad av frågor som dessa:

Det första är först:SLÅ NED.

Innan du gör en investering i någon form av aktie kommer du att vilja sluta och se till att du förstår hur du ska gå tillväga för att bestämma vilka aktier du ska köpa. Att förstå aktier är det första steget innan du börjar samla dina pengar på det som ser bra ut på dagen.

Det enklaste sättet att begränsa universum av aktieoptioner är att tänka på företag som du gillar och använder.

Ta dig tid nu att skriva ner 15 företag du använder och återvänd till gång på gång.

Tänk på allt. Till exempel:

Istället för 5 000 aktieoptioner att välja mellan har du nu 15 företag som du kan tänkas investera i.

Kom ihåg:Ett bra företag är inte nödvändigtvis en bra aktie!

För alla aktier kommer du att behöva en djupare analys än "Jag tycker khakis från Gap är fantastiska, så jag köper aktier från dem!"

Istället kommer du att vilja titta på fem olika områden:

Du kan få all denna information online gratis - och du skulle göra klokt i att göra så mycket forskning du kan. Om du ser en anledning att tvivla på ett företag baserat på något av områdena ovan, undvik den aktien.

Bonus:Vill du veta hur du tjänar så mycket pengar du vill och lever livet på dina villkor? Ladda ner min GRATIS ultimata guide till att tjäna pengar

Här är några fantastiska webbplatser som hjälper dig att komma igång:

Till en början kommer alla diagram, resultat och balansräkningar att vara otroligt förvirrande - men ju mer du tittar på dem desto mer kommer du att börja få en bra känsla för vad som händer. Det krävs bara övning.

Fördelar med att investera i aktier

Nackdelar med att investera i aktier

Obligationer är som IOUs som du får från banker. Du lånar dem pengar i utbyte mot en fast ränta.

Om du köper en 1-årig obligation säger banken:"Hej, om du lånar mig 100 $ ger vi dig 102 $ tillbaka om ett år."

Den ungefärliga nuvarande avkastningen för en 2-årig obligation är cirka 2%. (Kontrollera här för det upp till andra numret.) Sammantaget är obligationer:

Med dessa egenskaper, vilken typ av person skulle investera i obligationer?

Tja, alla som vill veta exakt hur mycket de får nästa månad bör investera i obligationer. Det spelar ingen roll om du är i tjugoårsåldern eller om du är i sjuttioårsåldern. Om du vill ha en stabil investering – trots lägre avkastning – så är obligationer något för dig.

När allt kommer omkring vill vissa människor helt enkelt inte ha den typ av volatilitet som aktiemarknaden erbjuder. Och det är bra.

Nu har vi täckt grunderna om vad aktier och obligationer är, låt oss ta en närmare titt på de viktigaste skillnaderna mellan dem.

De huvudsakliga skillnaderna mellan aktier och obligationer är på tre sätt:

Det första sättet som aktier och obligationer skiljer sig åt är hur ägaren får avkastning på sin investering. Med aktier, eftersom du äger en del av ett företag, kan du få utdelning. Dessa är företagsvinster som delas ut till aktieägarna.

Med obligationer får du avkastning genom ränta, eftersom det du har köpt i grunden är en skuld.

Ett annat sätt att tjäna pengar med antingen aktier eller obligationer är att sälja dem för ett högre pris än vad du köpte dem, men det beror på många olika faktorer.

Det enda som i stort sett alla vet om aktiemarknaden är att det är riskabelt. Det finns noll garantier för att du kommer att tjäna pengarna tillbaka, aldrig mer än så. Det är det viktigaste som avskräcker människor från att investera på aktiemarknaden.

De som är särskilt riskvilliga kan dock ha en lyckligare tid med obligationer. Eftersom obligationer är skuldinvesteringar måste företaget eller staten du köper obligationen från betala tillbaka. Det finns ingen väg runt det, så det här är goda nyheter för dig.

Du får en garanterad avkastning på din investering i form av ränta. Nackdelen är att avkastningen vanligtvis är mycket lägre än aktier.

Det tredje sättet att aktier och obligationer skiljer sig åt är med fördelar. Det som är bra med aktier är att du är en aktieägare, vilket innebär att du kan ha rösträtt inom det företaget.

Detta beror dock på aktieägarinställningen. Så förvänta dig inte att gå in genom dörrarna på Apples huvudkontor och göra stora förändringar eftersom du köpte en aktie.

Med obligationer, å andra sidan, är den främsta fördelen du kan få förmånsbehandling när den obligationen förfaller.

De två typerna av investeringar du behöver veta om är aktie- och skuldmarknaderna. Dessa hänvisar till två olika sätt att köpa och sälja investeringar. På skuldmarknaden aka obligationsmarknaden köps och säljs investeringar i lån. På aktiemarknaden eller aktiemarknaden är det aktier i ett företag som köps och säljs. Generellt bedöms aktiemarknaden vara en högre risk än skuldmarknaden.

Obligationsmarknaden eller skuldmarknaden fungerar genom att ett företag tar ett lån. Istället för att gå över till banken får de den finansieringen från investerare som köper obligationer.

Företaget betalar sedan en "räntekupong" som är den årliga räntan som betalas på en obligation.

Obligationer delas in i antingen kortfristiga, medellånga och långa. Kortfristiga obligationer "förfaller" eller betalas av i huvudsak inom ett till tre år. Medellånga obligationer löper runt tio år och långa obligationer förfaller över mycket längre tidsperioder.

Kapitalvinster är vad du tjänar efter att du sålt en tillgång för mer än du köpte den för. Till exempel, om du köper ett hus och det stiger i värde när du säljer det, har du bara gjort en kapitalvinst. På aktiemarknaden, om du säljer en aktie för ett högre pris än du köpte den, grattis, du gjorde precis en kapitalvinst.

Men hur är det med obligationer?

Obligationer är lite knepigare eftersom de vanligtvis är lite svårare att sälja än aktier. Med obligationer är din inkomstkälla relaterad till ränta snarare än aktieinkomst.

Obligationer hålls ofta inte förrän de når förfall och säljs innan dess. Om du gör detta kan du tjäna en kapitalvinst (eller förlust) beroende på vad som har hänt med företaget som sålde dig obligationen. Om du lyckas sälja din obligation för högre än vad du köpte den är det en reavinst.

Börsen eller aktiemarknaden är en marknad där ägarandelen i ett företag köps och säljs.

Det finns två huvudsakliga sätt att tjäna pengar på aktier – utdelning och försäljning.

Ägare av aktier kan tjäna på utdelningar, en procentandel av företagets vinster som aktieägarna får. Det kan vara lite konstigt att tänka på dig själv som en aktieägare ... men det är precis vad du är om du äger en aktie.

Beroende på en myriad av faktorer kan den som äger aktier också tjäna pengar när de säljer den. Men detta fungerar bara om marknadspriset har ökat sedan du köpte det.

Aktiemarknaden är lite mer volatil än obligationer. Aktier kan skjuta upp i värde eller sjunka av en rad olika anledningar. Aktier kan påverkas av sociala förändringar, politik, ekonomiska händelser eller till och med VD:ns tweeting (eye roll emoji).

Detta gör dem till en mer riskfylld investering, men det är därför du måste utbilda dig själv om dem. Och om du fortfarande är här, grattis!

Så nu har vi täckt grunderna för aktier och obligationer, frågan är:Vad investerar du i? Du kan göra antingen aktier eller obligationer men en blandning av de två är ett populärt val. Det sprider din risk och diversifierar din portfölj – något du alltid bör sträva efter.

Men vad ska man satsa mer på? Ju säkrare, garanterad men låg avkastning på obligationer eller desto högre risk, högre belöningsaktier?

Nåväl, det finns inget entydigt svar här. Allt beror på...

Alla investeringsportföljer faller någonstans på en skala från superaggressiv till konservativ.

En super aggressiv investeringsstrategi skulle vara att lägga 100% av dina pengar i aktier. En konservativ portfölj skulle inte ha mer än 50 % i aktier.

För måttlig tillväxt vill du se mer av en 60/40 uppdelning av aktier och obligationer.

Hur hänger det ihop med pensionen?

Om din portfölj är en viktig del av din pensionsstrategi så beror mängden risk du bör ta på hur nära pensionen du är. Med andra ord, om du närmar dig pensionen vill du inte dumpa alla dina pengar på högriskaktier. Du kommer att vilja balansera om din portfölj för att vara lite säkrare och förutsägbar. I det här fallet skulle du förmodligen välja den mer konservativa splittringen.

De som är yngre har lite mer flexibilitet eftersom generellt sett, ju mer tid på marknaden, desto mer tid har din portfölj att återhämta sig om den tar ett dopp.

Bonus: Är du redo att avstå från skulder, spara pengar och bygga upp riktig rikedom? Ladda ner vår GRATIS ultimata guide till privatekonomi.Så nu är ni alla fyllda i vad aktier och obligationer är, hur börjar du investera i dem? När smaken för att investera växer, ökar också de alternativ som finns tillgängliga för oss. Nu är det enklare och mer tillgängligt än någonsin. Här är några populära alternativ för att komma igång:

Den kanske mest populära metoden att investera är att använda en onlinemäklare. Detta fungerar ungefär på samma sätt som en traditionell mäklare gör men avgifterna är lägre och du kan göra allt via din smartphone.

Onlinemäklare låter dig köpa alla typer av investeringar inklusive enskilda aktier, fonder och obligationer via en webbplats eller app.

Ett annat populärt sätt att investera är att använda en fond istället för att investera i enskilda aktier. Fonder består av flera olika företag så risken med investeringar är spridd snarare än riktad och riskabel.

Till skillnad från många onlinemäklare har fonder vanligtvis en dedikerad fondförvaltare som väljer de bästa investeringarna för dig. Detta innebär att de kommer med mycket högre avgifter som ett resultat.

Indexfonder är uppbyggda av en grupp företag så risken är spridd. Den största skillnaden mellan index- och fonder är att indexfonder förvaltas passivt.

Detta betyder att de är det billigare alternativet och att de också är det mindre flyktiga alternativet. Istället för att försöka slå marknaden, tittar indexfonder på den och gör vettiga investeringar.

Det kanske låter lite sci-fi, men det är ganska enkelt. En robo-rådgivare är en digital plattform som investerar dina pengar genom automatisering och algoritmer. Det finns liten eller ingen mänsklig kontakt inblandad (bra för introverta) så det är en mycket praktisk typ av investering.

Slutligen, om du har pengar att skvätta och vill göra några seriösa investeringar, är det ett annat alternativ att anställa en dedikerad investeringschef. Detta är det dyraste alternativet eftersom du kommer att få råd och skräddarsydd service. Så det är inte idealiskt för dem som vill spara pengar på avgifter.

När det kommer till vad du vill investera i är aktier och obligationer båda solida investeringar - så länge du gör din research.

Vad jag tycker att ALLA borde göra när det kommer till sina investeringar är enkelt:lågkostnadsdiversifierade indexfonder.

Låt oss titta på ett verkligt exempel.

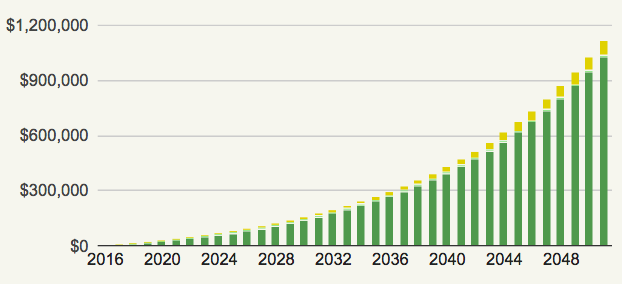

Säg att du är 25 år och du bestämmer dig för att investera 500 USD/månad i en lågkostnadsdiversifierad indexfond. Om du gör det tills du är 60, hur mycket pengar tror du att du skulle ha?

Ta en titt:

[infoga graf från originalartikeln]

1 116 612,89 USD.

Det är rätt. Du skulle bli miljonär efter att bara ha investerat några tusen dollar per år.

Smarta investeringar handlar om konsekvens mer än att jaga heta aktier eller något annat:

De två viktiga sätten att investera dina pengar är enkla:

Obs! Om 500 USD/månad låter som mycket, läs alla sätt du kan frigöra pengarna med bara några få telefonsamtal.

Om du precis har börjat är det så fantastiskt att du är här.

För ekonomisk trygghet är det viktigare än något annat att börja tidigt. Och oroa dig inte om du tror att du är lite sen till spelet. När allt kommer omkring var den bästa tiden att plantera ett träd för 20 år sedan...den näst bästa tiden är NU.

Jag börjar låta som en lyckokaka.

Om du funderar på investeringar, grattis! Du tar ett viktigt steg för att säkra din ekonomiska framtid. Investering är dock inte det enda att tänka på. Inte heller aktier och obligationer.

För en helhetssyn på personlig ekonomi, var noga med att kolla in The Ultimate Guide to Personal Finance.

I den lär du dig inte bara hur du förstår aktier och obligationer, utan också hur du: