Vad är mikroinvesteringar? På sistone har jag hört massor om mikroinvesteringar, så jag tänkte att en artikel om ämnet skulle vara bra. Min svägerska och redaktör, Ariel Gardner, har använt mikroinvesteringsappar i över ett år, och idag ska hon lära dig allt om detta ämne.

Jag hörde talas om mikroinvesteringar för första gången för några år sedan, och jag blev direkt fascinerad.

Tanken är att du investerar i liten skala, och det är tänkt att tilltala nya investerare som känner sig skrämda av traditionella investeringar.

Kanske känner du att du inte har tillräckligt med pengar för att börja investera eller att investera bara verkar för svårt. Det finns också verkligheten att marknaden går upp och ner med jämna mellanrum - också skrämmande för alla som är nybörjare när det gäller investeringar.

Mikroinvesteringar syftar till att ta bort alla dessa hinder och lära dig att investeringar är mer tillgängligt än du kanske trodde.

Ungefär ett år efter att jag lärde mig om mikroinvesteringar bestämde jag mig för att testa det och investera genom ett par olika appar — Stash och Acorns.

Idag ska jag berätta vad jag har lärt mig genom processen och om några av mina favoritappar för mikroinvesteringar som finns tillgängliga nu.

Den enklaste definitionen av mikroinvesteringar är att mikroinvesteringar är att investera med små summor pengar.

Dina pengar används för att köpa mikro- eller delandelar av aktier eller ETF:er istället för hela aktier.

Mikroinvesteringar tilltalar nya eller yngre investerare mycket eftersom ett av de största hindren för investeringar kan vara kostnaden.

Till exempel är en enskild aktie av en aktie $116,03. Det betyder att du skulle behöva $116,03 för att köpa en aktie.

Genom en mikroinvesteringsapp kan du köpa $5 värde av det $116 aktien. Och om du hade det fulla värdet att investera kan du sprida det på flera tillgångar för att diversifiera dig själv. Det är lägre kostnad och i vissa fall lägre risk.

En annan stor överklagande av mikroinvesteringar är att många av de bästa apparna fungerar som robotrådgivare. Du anger information om din ålder, inkomst, målpensionsålder etc. och appen rekommenderar investeringar för att hjälpa dig att nå dina mål.

Det är där den minskade risken spelar in – mikroinvesteringsappar sprider dina pengar över flera fonder så att du kan ha en balanserad investeringsstrategi. Du kan realistiskt förvänta dig att ha aktier i dussintals eller till och med hundratals olika företag.

Traditionellt skulle du behöva en finansiell planerare för att hjälpa dig att bestämma rätt tillgångsallokering för din portfölj, eller vara kunnig nog att diversifiera dina investeringar på egen hand.

Men mikroinvesteringar bryter ner den barriären också.

Relaterat:Hur man börjar investera för nybörjare med lite pengar

Mikroinvesteringar är också känd som sparväxlingsinvesteringar eftersom många av dessa appar samlar ihop transaktioner från ett länkat bankkonto och låter dig investera mellanskillnaden.

Om du till exempel använder ditt betalkort och spenderar 5,37 USD på ditt lokala kafé, rundar appen upp det till 6 USD och avsätter skillnaden på 0,63 USD så att du kan investera senare.

Vissa av apparna låter dig använda multiplikatorer, som 2x, 3x 5x eller 10x. Om du hade 5x multiplikatorn på, skulle skillnaden på 0,63 USD bli en investering på 3,15 USD.

Apparna har alla någon form av övertrassering-identifieringsprogram för att undvika att ta ut pengar som inte finns där, men det är inte perfekt. Lyckligtvis kan du styra avrundningar och multiplikatorer och slå på och av dem efter behov.

Att ställa in återkommande månatliga insättningar på ditt investeringskonto är ett annat alternativ, och du kan ställa in dessa automatiska transaktioner för så lite som $5/månad. Du kan också göra engångsinsättningar.

Beroende på vilken app du använder köper den automatiskt investeringar som passar din portfölj när det finns pengar på ditt mikroinvesteringskonto. Det är robo-rådgivare-aspekten, och vissa av dessa appar kommer periodvis och automatiskt att balansera om ditt konto om du blir för över- eller underviktig i en specifik tillgångsklass.

Vissa av apparna låter dig välja dina investeringar, och pengarna sitter på ditt konto som oinvesterade kontanter tills du köper de mikroaktier du vill ha. Eller så kan du ställa in ett schema för vilka investeringar du köper.

Logiskt sett, om du investerar med små summor pengar kan du förvänta dig liten avkastning.

Det betyder inte att du inte kan prova. Jag tror att mikroinvesteringar kan lära ut några mycket viktiga investeringsläxor till människor som annars skulle bli avskräckta av de höga kostnaderna eller den upplevda svårighetsgraden.

En av de svåraste lärdomarna för nya investerare att lära sig om är marknadsvolatiliteten. Detta är den konstanta upp och ner som du ser på aktiemarknaden. Det är otroligt normalt, men det betyder inte att det inte är lite läskigt.

Du kommer att se marknadsvolatilitet på dina mikroinvesteringskonton, men i mindre skala.

Mikroinvesteringar kan hjälpa dig att bli bekväm med hur marknaden rör sig över tiden och visa dig varför det är så viktigt att hålla hårt och åka på vågorna.

Du kommer också att lära dig om saker som tillgångsallokering, skatteförlustavverkning, ETF:er vs fonder och mer. Du kan göra det samtidigt som du aktivt deltar på marknaden, men du behöver inte göra ett stort ekonomiskt åtagande för att delta. Det är praktiskt lärande.

Hur många mäklarkonton debiterar baseras på en procentandel av dina investeringar, men de flesta mikroinvesteringsappar använder en prenumerationsbaserad modell. De tar ut allt från 1–9 USD/månad baserat på vilken typ av tjänster eller konton du låter dem hantera.

När du inte har mycket investerat genom appen, är $1/månad faktiskt ganska dyrt. Till exempel, om du bara hade investerat 20 USD, skulle 1 USD vara en avgift på 20 %. Det är mycket.

Vissa traditionella mäklarhus gör investeringar mer tillgängliga för nya investerare. Charles Schwab, till exempel, rullade ut Schwab Stock Slices i juni 2020, och Fidelity erbjuder nu Stocks by the Slice.

Båda dessa är mikroinvesteringsalternativ, men det du verkligen betalar för med appar som är specialiserade på mikroinvesteringar är reservbyte, robo-rådgivares investeringsmodell.

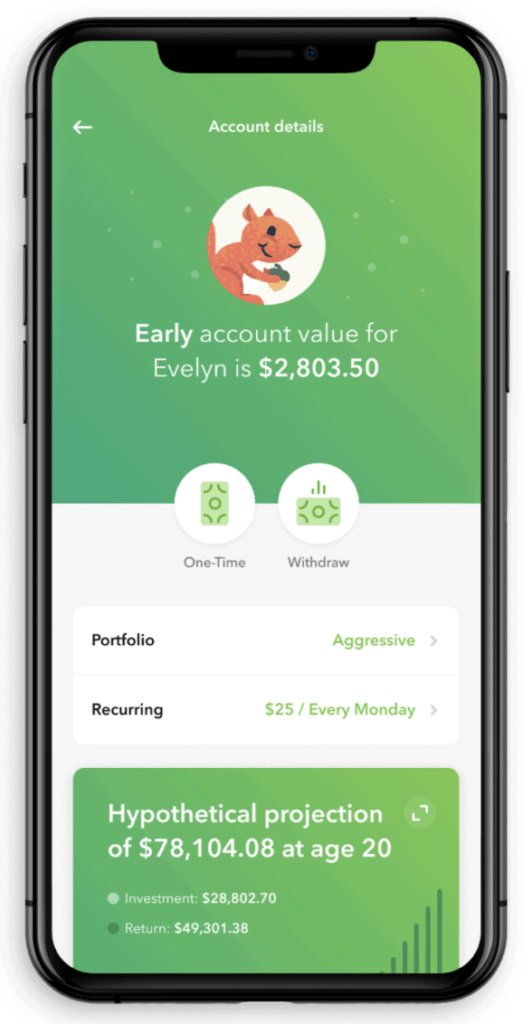

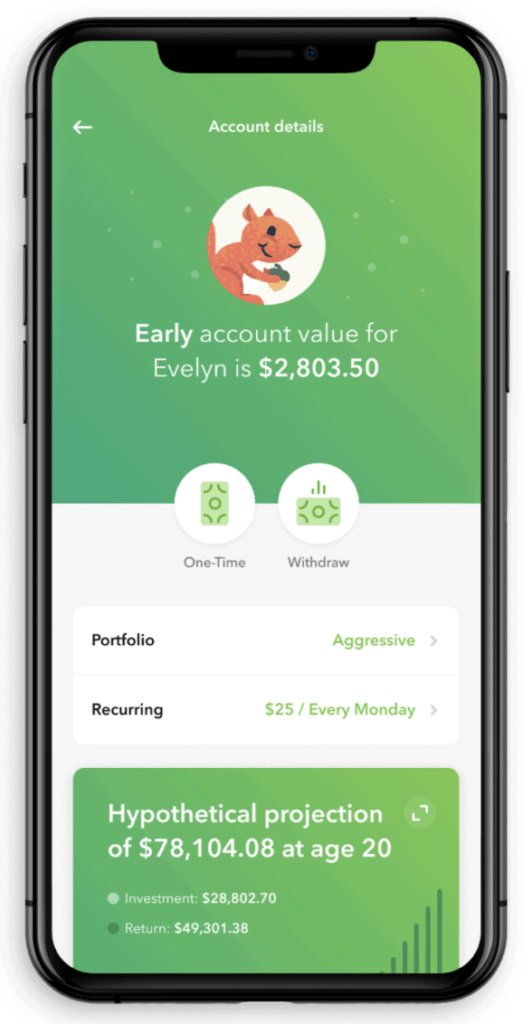

Nu när du har ett bra grepp om vad mikroinvestering är och vad du kan förvänta dig, vill jag berätta om vad jag tycker är några av de bästa mikroinvesteringsapparna.

Vilka är några av våra favoritappar för mikroinvesteringar?

Du kan läsa mer om varje mikroinvesteringsapp nedan.

Acorns grundades 2012 och är den ursprungliga mikroinvesteringsappen. Acorns tillåter användare att länka och runda upp transaktioner från både betal- och kreditkort. Acorns gör 2x, 3x och 10x multiplikatorer vid round-ups.

Acorns har fem olika portföljer för investerare baserat på dina finansiella mål och tidsram. Portföljerna sträcker sig från konservativa till aggressiva och är utvecklade med hjälp av Modern Portfolio Theory – ett investeringsramverk som introducerats av Nobelpristagaren Harry Markowitz.

Du får en helautomatisk upplevelse med Acorns. Du gör insättningar på ditt investeringskonto enligt ett schema eller med hjälp av avrundningar, och sedan köper Acorns mikroandelar av ETF:er för din portfölj.

Det finns också ett Found Money-alternativ, som låter dig tjäna pengar när du använder ditt länkade kort med ett av Acorns mer än 350 partnerföretag. Du tjänar en procentandel av vad du spenderar som sedan investeras på ditt Acorns-konto 90 till 120 dagar efter att du har gjort ett köp.

Acorns har tre olika planer:

Jag använde Acorns i lite över ett år för att testa appen, och jag ökade nästan utan ansträngning mitt investeringskonto till över $900 på mindre än ett år. Jag hade mitt konto inställt för sammanställningar och automatiska överföringar på $50/månad.

Det var väldigt mycket en ställ-det-och-glöm-det-upplevelse, och det fanns tillfällen då jag verkligen glömde att det var kopplat till mitt bankkonto.

Som jag sa startade jag ett konto för att testa det, och det slutade med att jag tog ut pengar och satte pengarna till en semester. Uttag innebär att du säljer dina tillgångar, och det kan ta några dagar att slutföra processen.

Detta är inte en likvid krisfond. Dessutom är försäljning av aktier en skattepliktig händelse. Det betyder att du kommer att vara ansvarig för att betala skatt om du har tjänat pengar på försäljningen av dina aktier.

Du kan klicka här för att registrera dig för Acorns.

Stash grundades 2015 och har byggt en flexibel och informativ investeringsplattform för nybörjare. Precis som Acorns kan du finansiera ditt Stash-konto med avrundningar (1), återkommande insättningar (2) och engångsinsättningar.

Där Stash skiljer sig är att du också kan välja hur du investerar dina pengar, och du kan köpa bråkdelar av ETF:er och aktier.

ETF:erna du hittar på Stash är välkända, men Stash har bytt namn på dem för deras investerares tydlighet. Clean &Green ETF är till exempel Stashs namn för iShares Global Clean Energy Fund. Några av Stashs andra ETF-alternativ inkluderar Women Who Lead, American Innovators, Combat Carbon och mer. (4)

Stash har tre planer för investerare att välja mellan:

Alla Stash-konton kommer med tillgång till ett bankkonto, inklusive Stock-Back® Card(8), ett betalkort som ger dig delar av lager när du använder det(11).

Du kan klicka här för att registrera dig för Stash.

Betald kundrekommendation. Inte representativt för alla kunder och ingen garanti. Se recensioner från Apple App Store och Google Play. Se viktiga avslöjanden.

Betterment är en sann robo-rådgivare - du väljer ditt spar- eller investeringsmål och Betterment erbjuder ett strategiskt investeringssätt för dig.

Vad du kanske gillar med Betterment är att det känns mer som en traditionell mäklare från dess portföljalternativ, prissättning och finansiella rådgivningspaket.

Betterments tar ut förvaltningsavgifter baserat på ditt investerade saldo. Det är 0,25 % på investerings- och pensionskonton. När ditt konto når $2 miljoner investerade, sänker Betterment sina avgifter till 0,15% årligen.

För investerare med mer än $100 000 investerade kan du betala 0,40 % för Betterment Premium och få obegränsad tillgång till Betterments Certified Financial Planners. Priset på Premium sjunker till 0,30 % för konton på 2 miljoner USD eller mer.

Betterment har personliga investeringskonton, gemensamma konton, IRA (Traditional, Roth och SEP) och 401(k) och 403(b) rollovers.

Förutom konservativa genom aggressiva portföljer erbjuder Betterment ytterligare portföljstrategier:

Bättring har inga avrundningar eller multiplikatorer, du finansierar ditt konto med återkommande eller engångsinsättningar.

Jag nämnde paket för finansiell rådgivning ovan — Betterment erbjuder paket från 199 $. Dessa paket är inriktade på planering för olika livshändelser, som äktenskap, besparingar på college eller pensionsplanering.

Betterments finansiella rådgivningspaket inkluderar ett telefonsamtal med en av deras Certified Financial Planner för att se över din inkomst, mål, budget etc. De arbetar tillsammans med dig för att utveckla en personlig plan som hjälper dig att nå dina framtida mål.

Du kan klicka här för att registrera dig för Betterment.

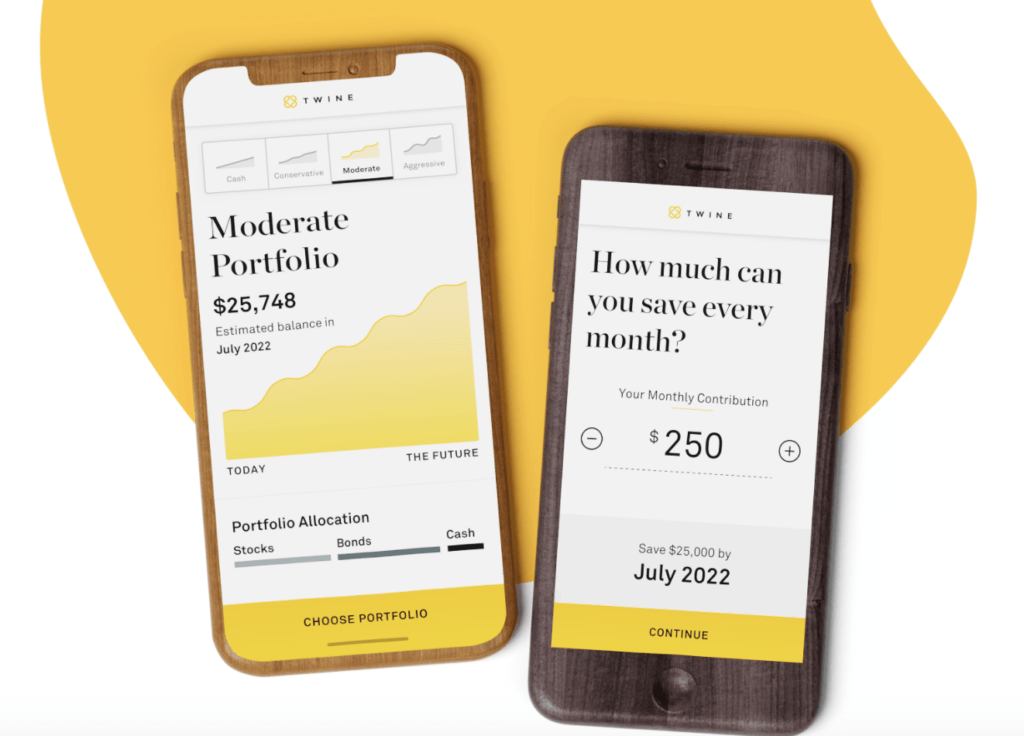

Twine skapades 2017 av försäkringsjätten John Hancock. Det är en unik app för mikroinvesteringar och sparande eftersom den är utvecklad för par att spara tillsammans.

Du kan spara och investera pengar med din pojkvän, flickvän, partner eller make. Twine har inga regler för vem du kan spara med, så tekniskt sett kan du spara med en främling!

Denna mikroinvesteringsapp har också ett superenkelt och okomplicerat prissystem. Det är gratis att spara kontant – det här är ett onlinesparkonto som är FDIC-försäkrat för upp till 250 000 USD.

Eller så kan du investera för 0,25 USD/månad för varje 500 USD du investerar med Twine.

Sättet Twine fungerar på är att du skapar ett konto och bjuder in någon att börja spara eller investera med dig. Du sätter målet – det kan vara semester, handpenning på ett hus, ny bil, etc. – och bestämmer hur mycket du behöver spara och din tidslinje.

Twine ställer frågor om din ekonomiska situation, som inkomst och nettoförmögenhet, och investeringsstil, och matchar dig sedan med en portfölj. Twines portföljer är konservativa, måttliga eller aggressiva, och de innehåller ETF:er och fonder.

Du ställer in återkommande insättningar så att du kan spara tillräckligt för att nå ditt mål, och du och din partner kan bidra med olika belopp.

Twine håller dig och din investeringspartners bidrag åtskilda på individuella mäklarkonton, och du har bara tillgång till de bidrag du har gjort.

Låt mig börja med detta:Jag är ingen finansexpert. Överhuvudtaget.

Investeringar har skrämt mig tidigare, och jag vet att det finns många andra som känner det också. Mikroinvesteringar skapades för att ta bort skrämselfaktorn och bryta ner hindren för traditionella investeringar.

Dessa appar bevisar att alla kan börja investera .

Du kan börja med så lite som $5 per månad, och det är ganska coolt.

Nackdelen med mikroinvesteringar är att du inte kan lita på reservbytemodellen som en långsiktig investeringsstrategi.

Jag har mina två mikroinvesteringskonton, med Stash och Acorns, men jag har även investeringskonton hos ett annat mäklarhus som är inrättat för långsiktig planering. Det som har varit bra med dessa mikroinvesteringsappar är att de har lärt mig mycket om marknaden, och jag är mer självsäker nu. Jag har fått ett bra grepp om vad som händer med mina pengar och har tagit mer kontroll över hur jag använder dem för framtida planering.

Om du bestämmer dig för att prova någon av dessa appar, lär dig så mycket du kan och var uppmärksam på hur marknaden fungerar. Låt dessa mikroinvesteringsappar vara en språngbräda för dina större investeringsplaner.

Är du intresserad av att testa en av dessa bästa mikroinvesteringsappar? Vad tycker du om dem?

Upplysningar:Betald kundrekommendation. Inte representativt för alla kunder och ingen garanti. Se recensioner från Apple App Store och Google Play. Se viktiga avslöjanden.

1) Detta program är föremål för villkoren. För att delta måste en användare uppfylla alla behörighetskrav och göra ett kvalificerande köp med sitt Stock-Back®-kort. Alla medel som används för detta program kommer att tas från ditt Stash Banking-konto. Detta program är inte sponsrat eller godkänt av Green Dot Bank.

2) Funktionen för återkommande överföringar erbjuds av Stash Investments LLC och är inte sponsrad eller godkänd av Green Dot Bank.

3) Innan du investerar i någon börshandlad fond, överväg dina investeringsmål, risker, avgifter och utgifter.

4) Detta material är inte avsett som investeringsrådgivning och är inte avsett att antyda att några värdepapper är lämpliga investeringar för en viss investerare. Investeringsrådgivning ges endast till Stash-kunder. Alla investeringar är föremål för risk och kan förlora i värde. Alla produkt- och företagsnamn är varumärken ™ eller registrerade ® varumärken som tillhör sina respektive ägare. Användning av dem innebär inte någon koppling till eller stöd från dem.

5) Stash erbjuder tillgång till investerings- och bankkonton under varje prenumerationsplan. Varje typ av konto är föremål för olika regler och begränsningar. Stashs månatliga inpackningsavgift börjar på $1/månad. Du kommer också att stå för standardavgifterna och utgifterna som återspeglas i prissättningen av ETF:erna på ditt konto, plus avgifter för olika kringtjänster som debiteras av Stash och förvaringsinstitutet. Se det rådgivande avtalet för detaljer. Andra avgifter tillkommer på bankkontot. Se insättningskontoavtalet.

6) "Pensionsportfölj" är en IRA (traditionell eller Roth) och är ett icke-diskretionärt förvaltat konto. Stash övervakar inte om en kund är berättigad till en viss typ av IRA, eller ett skatteavdrag, eller om en reducerad bidragsgräns gäller för en kund. Dessa är baserade på en kunds individuella förutsättningar. Du bör rådgöra med en skatterådgivare. Roth IRA:Uttag av pengarna (bidrag) du lägger in är straff- och skattefria. Före 59½ års ålder är uttag av räntor och inkomster föremål för inkomstskatt och en straffavgift på 10 %. Alla inkomster är skattefria vid 59½ års ålder eller äldre, förutsatt att ditt första bidrag var mer än 5 år tidigare. Inkomst Behörighet gäller. Traditionell IRA:Uttag före 59½ års ålder innebär i allmänhet att du är föremål för inkomstskatt och en straffavgift på 10 %. Uttag efter 59½ års ålder är endast föremål för inkomstskatt men ingen påföljd.

7) För barn erbjuder Stash tillgång till UGMA/UTMA-konton.

8) Alla belöningar som tjänas in genom användning av Stash Visa-betalkort (Stock-Back® Card) kommer att uppfyllas av Stash Investments LLC. Belöningar kommer att gå till ditt Stash personliga investeringskonto, som inte är FDIC-försäkrat. Du kommer att stå för standardavgifterna och utgifterna som återspeglas i prissättningen av de investeringar du tjänar, plus avgifter för olika kringtjänster som debiteras av Stash. Stash Stock-Back® Rewards sponsras eller stöds inte av Green Dot Bank, Green Dot Corporation, Visa U.S.A. eller något av deras respektive dotterbolag.

9) Grupplivförsäkringsskydd som tillhandahålls genom Avibra, Inc. Stash är en betald partner till Avibra. Endast individer som öppnade Stash-konton efter 11/6/20, i åldern 18-54 och som är bosatta i en av de 50 amerikanska delstaterna eller DC är berättigade till grupplivförsäkringsskydd, i mån av tillgång. Individer med vissa redan existerande medicinska tillstånd kanske inte är berättigade till hela täckningen ovan, men kan istället få mindre täckning. Alla försäkringsprodukter är föremål för statlig tillgänglighet, utfärdandebegränsningar och avtalsvillkor, vilka kan ändras när som helst och utan föregående meddelande. Se Allmänna villkor för fullständig information. Stash kan få ersättning från affärspartners i samband med vissa kampanjer där Stash hänvisar kunder till sådana partners för köp av icke-investeringskonsumentprodukter eller tjänster. Denna typ av marknadsföringspartnerskap ger Stash ett incitament att hänvisa kunder till affärspartners istället för till företag som inte är partners till Stash. Denna intressekonflikt påverkar Stashs förmåga att förse kunder med opartiska, objektiva kampanjer angående produkter och tjänster från dess affärspartners. Detta kan innebära att produkter och/eller tjänster från andra företag, som inte kompenserar Stash, kan vara mer lämpliga för en kund än produkter och/eller tjänster från Stashs affärspartners. Kunder är dock inte skyldiga att köpa de produkter och tjänster som Stash marknadsför

10) Double Stock-Back® Rewards är föremål för villkoren.

11) Bankkontotjänster tillhandahållna av och Stash Visa-bankkort utfärdat av Green Dot Bank, medlem FDIC, i enlighet med en licens från Visa USA Inc. Investeringsprodukter och -tjänster tillhandahållna av Stash Investments LLC, inte Green Dot Bank, och är inte FDIC-försäkrade , inte bankgaranterat och kan tappa i värde. Att öppna ett Stash-bankkonto är föremål för identitetsverifiering av Green Dot Bank. Vad som inte räknas:Kontantuttag, postanvisningar, förbetalda kort och P2P-betalning. Om handlarens lager inte är tillgängligt för ett kvalificerat köp, kommer värdepapperet att vara i aktier i en förutbestämd ETF eller från en lista över förutbestämda börsnoterade företag som finns tillgängliga på Stash-plattformen. Se fullständiga villkor. Om säljarens börsnoterade aktier (eller ett dotterbolag därav, om tillämpligt) inte är tillgängliga eller på annat sätt kan uppfyllas av någon anledning, kommer aktiebelöningen som härrör från en kvalificerad transaktion att finnas i en ETF eller ett börsnoterat företag tillgängligt på Stash-plattformen. En användare kommer att få andelar i ETF:n eller det börsnoterade företaget som anges som deras standardinvestering vid den tidpunkt då det kvalificerade köpet publiceras på användarens Stash Banking-konto.

En "smart portfölj" är ett diskretionärt hanterat konto där Stash har full behörighet att hantera.

Diversifiering och tillgång allokering garanterar inte vinst och eliminerar inte heller risken för förlust av kapital. Stash garanterar inte någon prestationsnivå eller att någon kund kommer att undvika förluster på kundens konto.

”Saldo” är definierad genom att investera återkommande och framtida insättningar i underviktade tillgångar, och för uttag, trimma överviktspositioner. När du sätter in eller tar ut pengar kan din portfölj långsamt anpassas till den målallokering som är lämplig för din riskprofil genom ytterligare pengarörelser under året.

Diversifiering och tillgång allokering garanterar inte vinst och eliminerar inte heller risken för förlust av kapital.

Kom ihåg, inte alla aktier ger utdelning. Och det finns ingen garanti för att någon aktie kommer att betala utdelning inom ett kvartal eller år. Utdelning kan bli föremål för ytterligare skatter och anses vara skattepliktig inkomst. Se IRS för ytterligare information.

Bråkdelar startar till $0,05 för investeringar som kostar $1 000+ per aktie.