Jag har nyligen bestämt mig för att starta en ny serie där jag intervjuar människor som gör extraordinära saker med sina liv. Först och främst har jag JP Livingston, som gick i pension vid 28 års ålder med ett nettovärde på 2,25 miljoner dollar. Och hennes nettoförmögenhet ökar fortfarande!

Av den summan kom 60 % av hennes nettoförmögenhet från sparande, medan 40 % kom från att odla hennes pengar genom att investera. Det är därför det är så viktigt att investera dina pengar, och det är så du verkligen låter dina pengar växa för dig!

JP växte upp med att lyssna på berättelser om ekonomisk osäkerhet under sina föräldrars uppväxt. Den frihet som förtidspensioneringen medförde tilltalade henne verkligen, och vem vill inte gå i förtidspension ändå?

Hon är nu pensionerad vid 28 års ålder och säger att hon fortfarande lever "ett otroligt lyxigt liv". Och hon lyckades gå i pension tidigt medan hon bodde på en av de dyraste platserna i världen – New York City.

Relaterade artiklar:

Jag frågade er, mina läsare, vilka frågor jag borde ställa till JP. Och se till att du följer mig på Facebook så att du har möjlighet att skicka in dina egna frågor till nästa intervju.

Så nedan är dina frågor, tillsammans med några av mina.

Så här gick JP Livingston i pension vid 28 års ålder med över $2 000 000. Du kan följa henne på hennes blogg The Money Habit också.

Jag har velat gå i pension sedan jag var ungefär 12 år gammal. Mina föräldrar växte upp fattiga. Jag pratar om åtta personer som bor i en enrumslägenhet fattiga. Min pappas pappa gick bort när han var 18, och hans mamma som tidigare varit hemmafru kunde bara hitta ett jobb på en kakfabrik. Hennes dröm för min far var att han skulle bli en busboy och så småningom arbeta sig upp till kock på en restaurang.

Min mammas pappa gick bort när hon gick i mellanstadiet; hennes mamma fick arbete som sömmerska på en stor klädesfabrik för att försörja en familj på sex barn.

Jag växte upp med berättelser om deras ekonomiska osäkerhet.

När jag började tänka på framtiden var mina föräldrars refräng till mig att jag kunde bli vad jag ville, så länge jag hade ett sätt att försörja mig själv ekonomiskt.

I mellanstadiet gjorde vi en undersökning om våra intressen och läste om olika jobb. Jag älskade att skriva och ville bli författare. Men när jag fick reda på hur ostadig inkomsten var för en författare, blev jag demoraliserad. Jag bestämde mig för att om jag inte kunde försörja mig själv ekonomiskt genom att vara författare, skulle jag hitta ett sätt att gå i pension istället, då skulle jag få friheten att arbeta med vad jag ville, inklusive allt skrivande jag kunde hantera. Så jag började läsa privatekonomiböcker.

Jag lärde mig att du inte behöver vara ett geni eller ha speciella färdigheter för att gå i pension i förtid. En vana att göra små och regelbundna förbättringar övertrumfar även de mest begåvade som bara tillämpar sig sporadiskt.

Taktiken jag har använt inkluderar att optimera för lönehöjningar och befordran, leva ett mycket minimalistiskt och sparsamt liv, fokusera på att investera färdigheter och bygga analytiska färdigheter som att förstå hur man bygger och använder kalkylblad för att stödja mina investeringsidéer. Jag upptäckte att det fanns en 80-20-regel för olika förbättringar jag kunde göra i mitt liv med pengar:20 % av förbättringarna stod för 80 % av resultaten. Jag har försökt beskriva de stora nålflyttarna på min blogg så att folk inte slösar bort sin tid som jag gjorde på saker som egentligen inte spelar någon roll.

Alla dessa stegvisa förbättringar samlade i en brummande, hälsosam maskin. När jag gick i pension som 28-åring hade jag ett nettovärde på 2,25 miljoner dollar och det klättrar fortfarande.

60 % av min nettoförmögenhet kom från sparande och 40 % kom från att öka mina pengar genom att investera.

Mina sparvanor började i barndomen, vilket inte är förvånande med tanke på mina föräldrars erfarenheter. Men det som verkligen ökade mitt spel var att gå från några goda vanor och medvetenhet till att försöka hitta oortodoxa sätt att spara.

Ett besparingsdrag som gick emot det var att ta examen på tre år. Jag fick stipendier för att gå i en statlig skola gratis men jag valde en privat högskola som jag kände skulle erbjuda bredare möjligheter. Den privata högskolan var dock otroligt dyr. Så som kompromiss tog jag examen ett år tidigare.

Besparningarna från den flytten var inte bara undervisningskostnaderna, utan också ett helt år av missade intjäningsmöjligheter. Mitt första jobb var inom finans och betalade $60 000, med ett löfte om att om du höll ut det hela året fick du en bonus som nästan var lika med din bas. Så att ett beslut att ta examen tidigt orsakade en nettoförmögenhetsvängning på nästan $150 000.

Den sortens besparingar så tidigt i livet, att växa till marknadspriser i 20 år skulle ge 800 000 USD när en person var 42. Det räcker för att vissa människor ska gå i pension genom ett enda beslut!

Relaterat:Hur jag betalade av 40 000 USD i studielån på 7 månader

Friheten är verkligen det som tilltalade mig.

Jag fick en mycket stark påminnelse om hur viktig frihet var och hur lite tid jag hade på mig att njuta av den året innan jag gick i pension. Det var flera dödsfall och stora oro för hälsan bland mina nära och kära. Det fick mig att inse att med tanke på min familjs historia hade jag cirka 15 till 20 riktigt bra hälsoår som jag kunde räkna med. Ville jag tillbringa ännu ett av dessa år stressad när jag jobbade?

Jag har sällan tänkt på mina ekonomiska beslut som uppoffringar. Snarare var de beslut att köpa en sak framför en annan. Om jag tog med min bonus till butiken och skulle välja mellan en cool ny telefon eller en kamera, skulle jag inte lämna känslan av att jag hade "offrat" den jag inte köpte.

Jag ville köpa tillbaka min tid och min frihet mer än jag ville köpa något annat i butiken. Kort sagt, jag har sett på detta som en möjlighet, inte som ett offer. Det gör underverk för din motivation och mentala hälsa.

Det finns en utmärkt bok som jag tycker ger en av de bästa ramarna för att tänka på det här sättet. Den heter Your Money or Your Life, skriven av Vicki Robin och Joe Dominguez. Det allmänna konceptet är detta:ta den summa pengar du tjänar på ett år. Dra av alla dina arbetsrelaterade utgifter. Ta nu det saldot och dividera det med antalet timmar du arbetar. Det ger dig hur mycket pengar du växlar per timme av ditt liv. Med det måttet kan du uppskatta hur många timmar av ditt liv ett köp skulle kosta snarare än dollar.

När du börjar titta på dina inköp på detta sätt kommer du att vilja köpa mycket mindre. Och investeringar kommer att börja se fantastiska ut för dig! Det är ett magiskt sätt att få tillbaka mer av ditt liv, eftersom de pengarna kan gå till jobbet i ditt ställe och tjäna pengar medan du sover.

Jag tycker att vi lever ett otroligt lyxigt liv. Det finns fortfarande massor av fett vi kan skära ner.

Jag var en professionell investerare på ett finansbolag och det hjälpte mig definitivt att gå i pension tidigare. Jag hade verkligen tur att det blev så lukrativt; Jag planerade från början att det skulle vara en period på högst två år. Men arbetet blev allt mer intressant och lönen blev bättre. Ramarna vi använde för investeringar hjälpte mig också att tänka på mina egna investeringsbeslut för min personliga portfölj.

De kan absolut gå i pension i förtid!

För mig är detta hela poängen med varför bloggosfären för privatekonomi existerar. Ingen av oss har identiska omständigheter och identiska resultat. Din barndom kan ha varit mer eller mindre fördelaktig än min. Dina lyckliga raster kan vara bättre eller sämre än de jag upplevde. Men den absoluta sanningen är denna:den du som gör konsekventa, små förbättringar över tiden av din pengaplan kommer lätt att ackumulera 5 gånger så stor rikedom som du som inte gör det.

Det är inte svårt att gå i pension i förtid i det här landet eftersom ribban är så låg. Den genomsnittliga pensionsåldern i USA är 63 år. Efter 41 år i arbetskraften har det genomsnittliga 63-åriga paret en total nettoförmögenhet på $174 000 att visa upp. Det ger en besparing på drygt 4 000 USD per år; mindre om du antar någon investeringstillväxt.

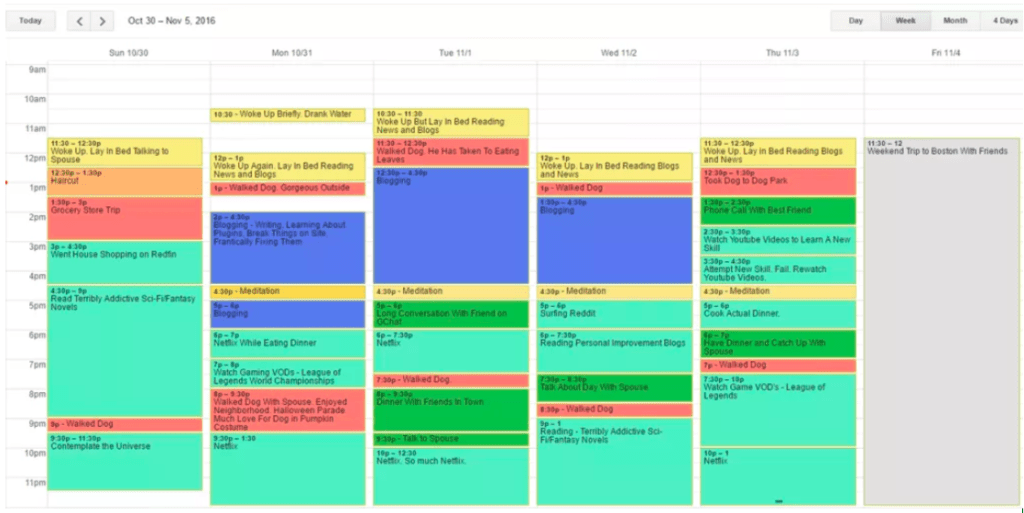

Det bästa jag kan göra är att visa dig. Här var min faktiska kalender från den senaste veckan:

I stort sett har jag ett stort projekt – en privatekonomisajt som jag skriver för att hjälpa andra att gå i förtidspension – som jag jobbar med cirka 10 timmar i veckan, sedan fylls resten av tiden med hobbyer , läsa och vara ute på stan.

Det är fantastiskt hur roliga de vardagliga sakerna är när du inte är för stressad för att lägga märke till dem.

Det är en bra fråga.

Min plan är baserad på data som samlats in av Trinity-studien. Denna studie beräknade att om den användes i en portfölj av aktier och obligationer, var en inflationsjusterad 4% årlig uttagshastighet från sparande optimal för att säkert gå i pension och inte arbeta under ett givet 30-årigt fönster i USA:s historia.

Om dina årliga utgifter är lika med den årliga uttagsfrekvensen på 4 %, är tanken att det är mycket osannolikt att du kommer att få slut på pengar inom en 30-årsperiod.

Men jag är orolig för risken med den siffran på 4 %. Dels förväntas min pension vara mycket längre än 30 år. Dessutom, om man tittar på aktiemarknadens utveckling under de senaste 20 åren, var den sammansatta årliga tillväxttakten 8,2 %, nästan 2 punkter lägre än CAGR som visades under perioden som Trinity Study ursprungligen mätte. Av dessa två skäl planerar jag att leva på en aktie- och obligationsportfölj som drar tillbaka en inflationsjusterad 3%.

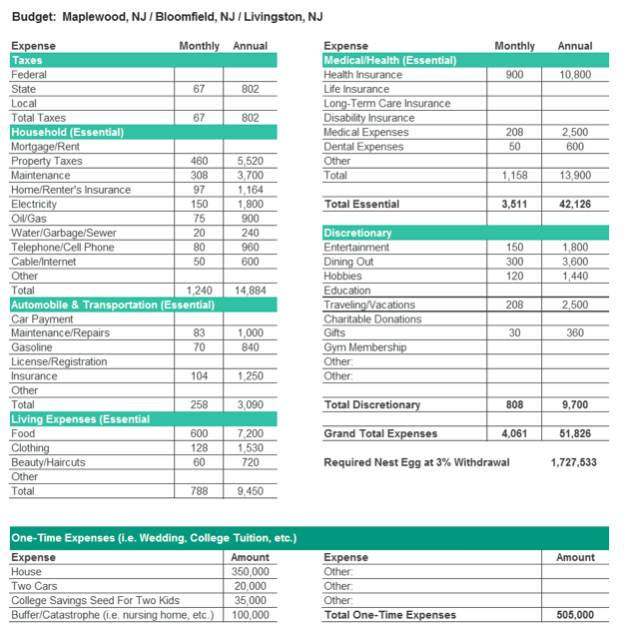

3 % av mina 2 250 000 USD skulle ge mig 67 500 USD per år. Min man och jag spenderar för närvarande $65 000 per år på att bo i en av de dyraste städerna i världen. Det betyder att vi kan stödja vår nuvarande livsstil nästan på obestämd tid.

Men en av de svåra delarna med att gå i pension så tidigt är att du måste planera för kapitel i livet som kan se drastiskt annorlunda ut än idag. Att skaffa barn till exempel. Så innan jag tryckte på avtryckaren byggde jag upp en beräknad budget för en familj på 4 för att beräkna hur mycket jag skulle behöva för att försörja en familj. Jag gjorde detta med empiriska data, undersökte vad faktiska familjer på fyra betalade för tjänsten i staden jag funderade på.

Boägget som krävs för att stödja denna budget är 2,23 miljoner USD, vilket är inom våra resurser.

Särskilt med förtidspensionering tycker jag att det också är tröstande att gå igenom dina andra säkerhetsmarginaler som inte dyker upp i budgeteringsprocessen. Här är några i vårt fall:

Inte för närvarande.

Jag utesluter inte ett traditionellt jobb en dag, men det skulle handla om att hitta intressant arbete och mindre om pengarna. Mitt mål just nu är att skapa en plats som hjälper andra att bli smartare när det gäller pengar och gå i pension snabbare, så jag kanske skriver frilans utanför bloggen. Men jag vill inte ha lämnat ett jobb bara för att hoppa in i ett annat!

När det gäller andra inkomster:Jag har viss uppskjuten ersättning från min gamla arbetsgivare. Och även om min man också skulle kunna gå i pension, gillar han det han gör och fortsätter att arbeta.

Jag var en professionell investerare och sättet vi brukade fatta våra investeringsbeslut var att bygga upp olika scenarier, observera resultaten och koppla en sannolikhet till var och en. Jag gjorde en liknande övning för att bestämma hur mycket jag behövde för att gå i pension. Jag använde tre scenarier för att triangulera ett målnummer. Det finns en genomgång av de tre scenarierna som alla kan använda för att bestämma sitt eget mål för pensionering här .

Två saker:

Det är hundra gånger bättre än jag trodde att det skulle vara. Jag ska erkänna att det fanns en inlärningskurva i början. Men nuförtiden berättar jag ofta för min familj att jag lever en version av mitt drömliv. Om du hade känt mig innan jag gick i pension, skulle du ha funnit det uttalandet häpnadsväckande.

Om det är något jag saknar med jobbet så är det regelbunden interaktion med smarta och omtänksamma människor. Sedan jag startade bloggen har jag dock fått tillbaka en del av det. Så överlag är jag ganska nöjd!

Ställ frågor. Var den aktiva kommentatorn på en blogg eller den vokala på cocktailpartyt. Var modig nog att kalla e-post till de personer du känner har svaren du behöver. Du kan lära dig så snabbt om du är villig att lägga ut dig själv. Människor är generösa med sin erfarenhet om du visar att du har gjort dina läxor och frågar dem specifika saker som gör det enkelt för dem att hjälpa dig.

"Varför?" är ditt mest kraftfulla verktyg. Om någon säger till dig att investera i X är rätt väg att gå, fråga varför och peppa dem med alla potentiella problem du kan tänka dig. Gå sedan och hitta en annan smart person och fråga dem varför X är en bra eller en dålig idé. Gå tillbaka till den första och ställ den andra personens motargument och be dem svara. Presentera en annan expert. Upprepa tills du känner att du förstår problemet bakåt och framåt. Det här är utan tvekan det bästa sättet jag har hittat för att bemästra ett koncept.

Fokusera på vanor och system, inte resultat. Du kan få dig själv att må riktigt bra genom att ta dig igenom en veckas sprint med disciplin och beundra vad du åstadkommer. Men riktigt imponerande resultat tar veckor och år av fokuserad ansträngning. Jag har sett många fantastiska människor på college och hos min gamla arbetsgivare, och det som skiljer genomsnittet från de otroligt framgångsrika är egentligen bara vem som har kommit på hur man kan anstränga sig konsekvent. Ingen har disciplin att hålla i ett maraton som detta utan att bygga upp rätt system och vanor. Visa upp varje dag och gör en liten sak för att förbättra det du mäter. Om du gör detta kommer du att vara bland de 5 % bästa som uppnått resultat. Med tiden kommer du att bygga ett system som kommer att överträffa alla specifika lyckoavbrott eller oväntade oväntningar, och det kommer att få dig till ekonomisk framgång du förtjänar.

Är du intresserad av att gå i förtidspension? Varför eller varför inte?