Vem är Wealthify?

Vem är Wealthify?Wealthify* är en brittisk oberoende robo-rådgivare som investerar i ETF:er för att hålla kundernas kostnader för investeringsförvaltning till ett minimum. Liknar andra robo-rådgivare (som Nutmeg och Moneyfarm). Wealthify använder en automatiserad process för att skapa portföljer som är i linje med kundens riskaptit. I oktober 2017 förvärvade Aviva, ett av de största försäkringsbolagen i Storbritannien, en majoritetsandel i Wealthify och den 5 juni 2020 blev Wealthify ett helägt dotterbolag till Aviva-gruppen, men det kommer att fortsätta att drivas individuellt. Det är ännu ett exempel på en etablerad finansiell institution som erkänner att robo-rådgivningsföretag som Wealthify representerar framtiden för investeringar i Storbritannien. De största utmaningarna som robo-rådgivningsföretag står inför är att få finansiering (från finansiella investerare) och kundförvärv. Eftersom de tar ut så låga avgifter från sina kunder är deras vinstmarginaler väldigt små så de måste skaffa ett stort antal kunder för att bli lönsamma. Avivas ankomst borde lindra huvudvärken för Wealthify eftersom det nu kan marknadsföras till Avivas omfattande kunddatabas.

Eftersom Wealthify kan vara lämplig för vissa läsare (läs hela recensionen nedan), har jag säkrat ett erbjudande för MoneytotheMasses.com-läsare.

Registrera dig till Wealthify* senast den 31 januari 2022, öppna ett Aktier och Aktier ISA, Junior ISA General investeringskonto och Wealthify kommer att köra dina pengar avgiftsfritt i ett år*. Avgiftsfritt avser förvaltningsavgifter – fondavgifter och transaktionskostnader tillkommer fortfarande. Erbjudandet upphör 31 januari 2022.

Wealthify har ett team av investeringsexperter som har utvecklat en investeringsprocess som använder algoritmer för att välja ut de bästa fonderna och skapa en investeringsplan som passar kundens inställning till risk. Wealthifys investeringsteam övervakar och justerar sedan kontinuerligt en kunds portfölj för att behålla sina investeringar i linje med deras inställning till risk. Kunder kan hålla reda på sina investeringar online på PC, surfplatta eller telefon via Wealthify-appen och kan lägga till eller ta ut pengar med bara några klick. Så långt har det gått bra.

En investering kan göras med minst £1 (förutom Wealthifys SIPP som kräver en minsta investering på £50) och ytterligare investeringar eller uttag kan göras när som helst. Denna lägsta investeringsnivå skiljer Wealthify från sådana som Nutmeg och Moneyfarm, som båda kräver ett minsta investeringsbidrag på £500. Skalbart kapital, å andra sidan, kräver ett minimibidrag på £10 000.

Kunder accepteras över 18 år

Låg minsta investering på £1 (£50 för Wealthifys SIPP)

Inga avgifter för att öppna eller stänga konton så du kan flytta till en annan tjänst om du blir missnöjd i framtiden.

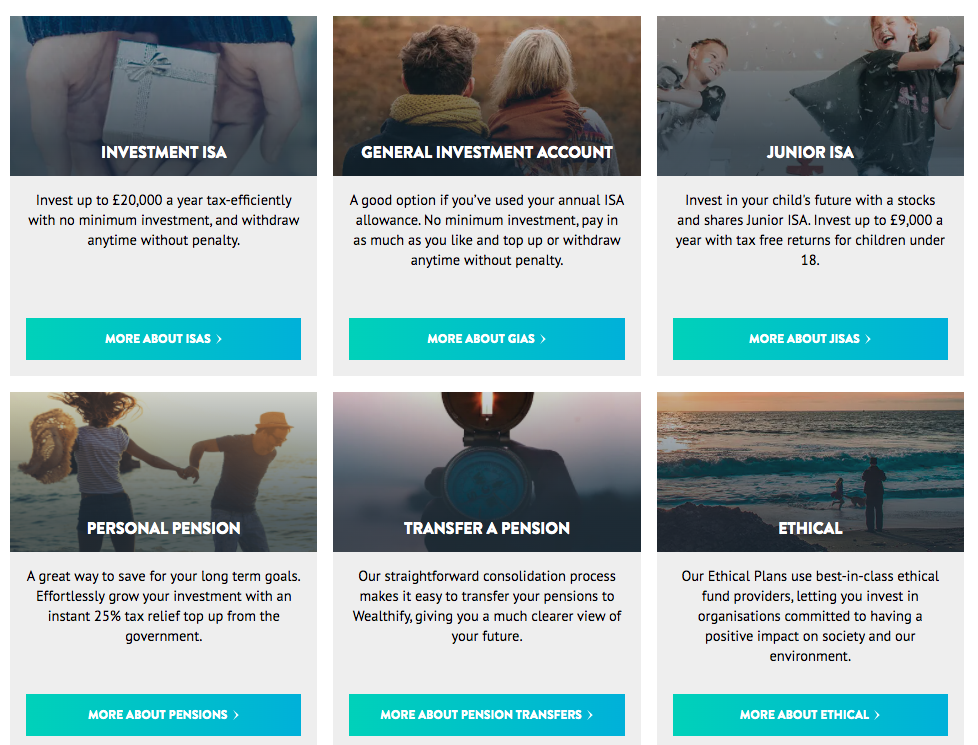

När du öppnar ett konto måste du först välja mellan en Wealthify Stocks and Shares investerings-ISA, ett allmänt investeringskonto, en Wealthify Junior Stocks and Shares ISA eller en Weathify Pension. Du kommer att ges möjlighet att välja om du vill investera etiskt i något av de fyra alternativen genom att välja "Etiska investeringar".

Om du inte har använt ditt årliga ISA-bidrag skulle det vara att föredra att investera via en av Wealthify ISA eftersom alla inkomster eller kapitalvinster kommer att vara skattefria. Jag valde en Aktier och Aktier ISA.

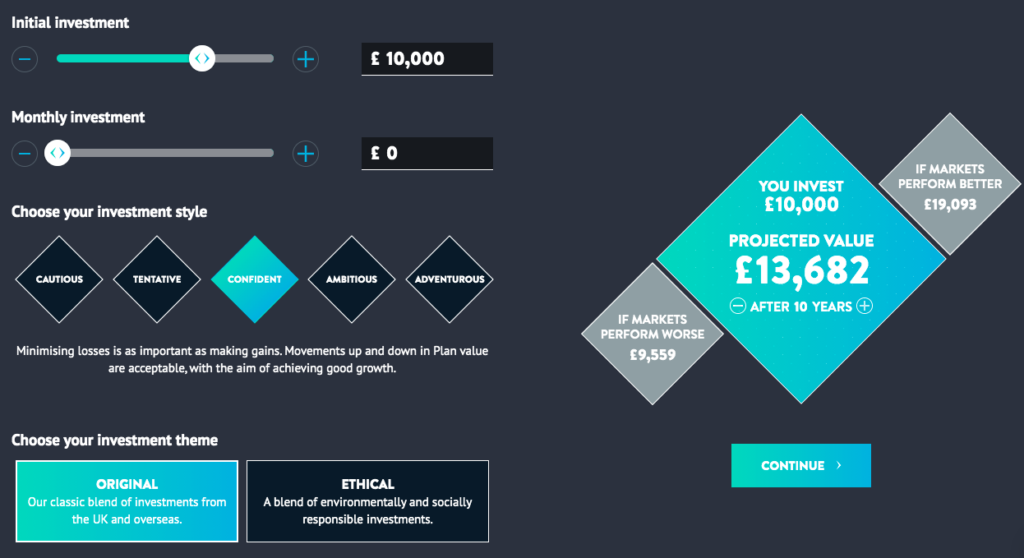

Nu, vanligtvis med de flesta robo-rådgivare, kräver de först att du fyller i ett riskprofileringsfrågeformulär av något slag innan du tillhandahåller en provportfölj. I detta avseende är Wealthify mycket smartare än många av sina kollegor när du börjar bygga en investeringsportfölj direkt. När du har valt den plantyp du vill ha (dvs en ISA) visas sidan "Skapa din plan" som visas nedan (klicka för att förstora bilden). Användargränssnittet på denna sida är mycket bra med användning av rullningslister för att ställa in ditt investeringsbelopp, hur länge du vill investera och vilken investeringsrisk du gärna tar. Du får sedan ett beräknat värde för din investering vid slutet av din angivna investeringsperiod, men detta är naturligtvis inte garanterat.

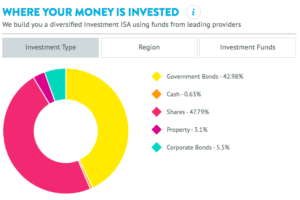

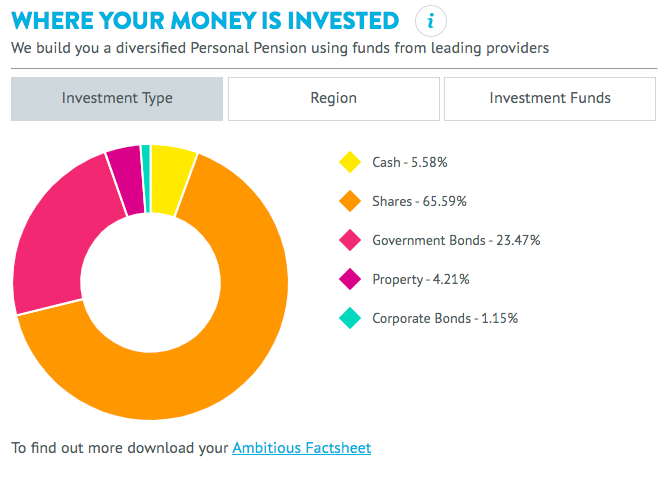

Du kan sedan välja att se hur din plan kommer att investeras och du kommer att presenteras med en portfölj som den nedan som visar dig vilka typer av tillgångar Wealthify skulle investera i för din räkning (klicka för att förstora).

Du kan se på skärmdumpen att jag gick efter en 'säker' investeringsstil, eller med andra ord Wealthifys medelriskportfölj. Det är ganska försiktigt med cirka 50 % av tillgångarna i lågriskinvesteringar som kontanter och obligationer medan 47,79 % är placerade i aktier. I min recension av Wealthify 2018 hade samma portfölj endast 28,5% investerade i aktier och jag kommenterade då att jag hade förväntat mig att den skulle ha närmare 50%, något som Wealthify sedan dess har förändrats. Den här nuvarande tillgångsmixen är närmare den för andra robo-rådgivare som Moneyfarm och du kan se min Moneyfarm recension) här.

Att producera din egen Wealthify-portfölj som jag har tar det bara ett par minuter, vilket är snabbare än andra robo-rådgivningsförslag. Så jag föreslår att du tar några minuter för att se Wealthify*-portföljen som skulle passa din inställning till risk. Det är gratis att göra det utan förpliktelser från din sida. När du har gjort det kan du också ändra portföljens risknivå för att se hur den påverkar tillgångsmixen, vilket är en användbar övning. När du har presenterats för en portfölj uppmanas du sedan att börja sätta upp en plan, vilket i första hand innebär att du går igenom ett flervalsformulär för att se om investeringar passar dig, som visas i bilden nedan. Frågorna du ställs inkluderar:

Beroende på dina svar kan du faktiskt bli avvisad av Wealthify på grund av att investeringar inte passar dig, om du till exempel inte har något sparande och höga skulder. Detta är beröm till Wealthify eftersom investeringar inte är för alla och visar att de lever upp till sina moraliska och lagstiftande skyldigheter. Naturligtvis finns det inget som hindrar dig från att ändra dina svar för att säkerställa att du fortfarande kan investera med Wealthify, men det är sant för alla robo-rådgivningstjänster. Förutsatt att du passerar genomsökningsprocessen kan du sedan finansiera din investering online.

Förutom ett allmänt investeringskonto erbjuder Wealthify en Aktier och Aktier ISA* och en Junior Aktier och Aktier ISA* som, tillsammans med den minsta investeringen på £1, är en idealisk utgångspunkt för nya investerare. Wealthify anslöt sig nyligen till robo-rådgivare Nutmeg och Moneyfarm för att lansera en Self Invested Personal Pension (SIPP). De som är intresserade av Wealthifys pension måste börja med en minsta investering på £50.

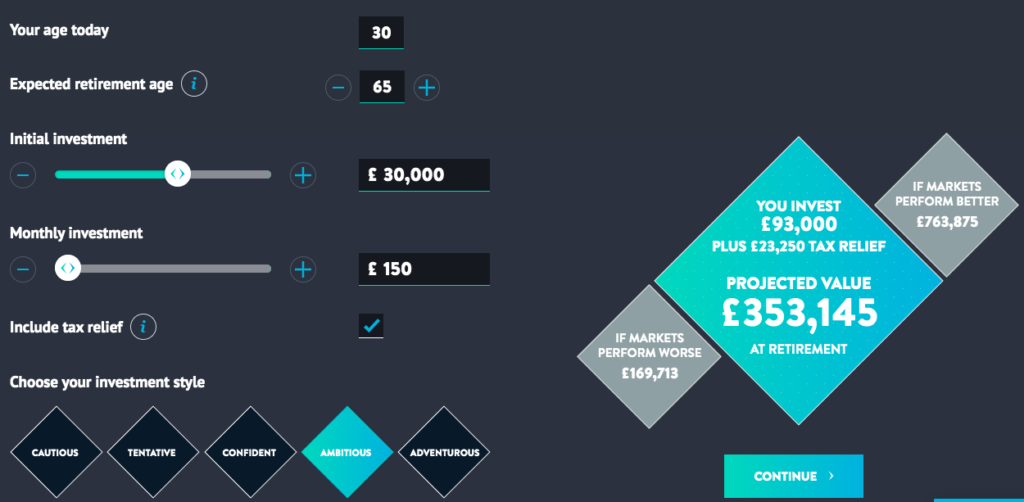

I likhet med Wealthify Aktier och Aktier ISA är Wealthifys pension* relativt lätt att sätta upp. När du väl har valts kommer du att presenteras med en uppsättning frågor och rullningslister och du måste välja din förväntade pensionsålder, initiala och månatliga investeringar och investeringsstil. Du kommer sedan att presenteras med ett beräknat värde för din investering vid pensionering (vilket återigen inte är garanterat).

Du kan sedan välja att se hur din pension kommer att investeras inklusive typer av tillgångar, regioner samt de faktiska fonder som den kommer att investera i.

När du är nöjd kommer du att uppmuntras att öppna ett konto. Du betalar en fast avgift på 0,60 % oavsett hur mycket du investerar och du betalar i genomsnitt fondavgifter på cirka 0,22 %. Om Wealthifys pension* intresserar dig så kanske du också vill ta en titt på de pensioner som erbjuds från Nutmeg och Moneyfarm - klicka bara på länkarna för att ta reda på mer. Det är värt att notera att Moneyfarm* erbjuder en bonus på upp till 1 000 £ om du överför en befintlig pension.

Wealthify investerar främst i passiva investeringsfonder som börshandlade fonder (ETF) och värdepappersfonder. Blandningen av fonder i en kundportfölj kommer att bero på deras inställning till risk och övervakas ständigt för att säkerställa att mixen av fonder fortfarande återspeglar kundens investeringsmål och den portfölj de valde under kontoöppningsprocessen.

Wealthify hanterar portföljer med en blandning av automatiserade och manuella system för att skapa och övervaka kundens portföljer. Globala marknader övervakas ständigt med hjälp av datorbaserade algoritmer, vilket är en kostnadseffektiv strategi som tillåter kunder att investera med lägre avgifter. Utöver den automatiserade processen använder Wealthify-experter sin kunskap och erfarenhet för att göra justeringar av kundportföljer där så är lämpligt. I detta avseende är de precis som många av de andra robo-rådgivningstjänsterna som Nutmeg och Moneyfarm.

Wealthify* tar ut en enkel fast avgift på 0,6 %, oavsett hur mycket du investerar. De nya avgifterna innebär att av alla robo-rådgivare erbjuder Wealthify den billigaste förvaltade portföljen med £20 000 eller mindre investerade.

Diagrammet nedan jämför Wealthify-avgifter vs Nutmeg-avgifter v Moneyfarm-avgifter

| Investeringsbelopp | Wealthify portföljavgift | Nutmeg-hanterad portföljavgift | Moneyfarm portföljavgift |

| 0 GBP - 10 000 GBP | 0.60%* | 0,75%** | 0,75%*** |

| 10 001 GBP - 20 000 GBP | 0.60% | 0,75 % | 0.60% |

| 20 001 GBP - 50 000 GBP | 0.60% | 0,75 % | 0.60% |

| 50 001 GBP - 100 000 GBP | 0.60% | 0,75 % | 0,50 % |

| 100 001 GBP - 500 000 GBP | 0.60% | 0,35 % | 0,35 % |

| över 500 000 GBP | 0.60% | 0,35 % | 0,35 % |

*Wealthify kommer att avstå från sina förvaltningsavgifter under de första 12 månaderna om du registrerar dig senast 31 januari 2022. Klicka här för att ta reda på mer.

**Nutmeg kommer att avstå från sina förvaltningsavgifter under de första 12 månaderna. Kolla in vår muskotrecension för att ta reda på mer.

***Moneyfarm kommer att avstå från sina förvaltningsavgifter i upp till 12 månader. Kolla in vår Moneyfarm-recension för att få veta mer.

I min recension 2018 påpekade jag att Wealthify var mindre konkurrenskraftigt för investerare med över 500 000 £, men det sänkte sedan sina avgifter för dem som vill investera över 100 000 £ ned till 0,40 %. Men Wealthifys satsning på att förenkla sin avgiftsstruktur (vilket är beundransvärt i sig) innebär nu att det är dyrare för investerare med över 50 000 pund att investera än vad det var tidigare.

Som tabellen ovan visar är Wealthify nu mycket konkurrenskraftig för dem som har mindre än 100 000 £ att investera, men inte för dem med mer än 100 000 £. Utöver Wealthify-avgifterna som anges ovan finns det en genomsnittlig fondavgift på 0,22 %, vilket är typiskt för ett robo-rådgivningsföretag. De som vill investera etiskt kommer att betala en genomsnittlig fondavgift på cirka 0,66 %, vilket faktiskt är lite dyrt jämfört med muskotnöt (0,31 %) och Moneyfarm (0,21 %).

Wealthify har ett "hänvisa-en-vän"-system som belönar kunder med £25 för varje vän de hänvisar, samt £25 för vännen. Detta har ersatt dess "Circles" lojalitetssystem som utformades för att belöna dem som hänvisar familj och vänner i utbyte mot ytterligare rabatterade avgifter.

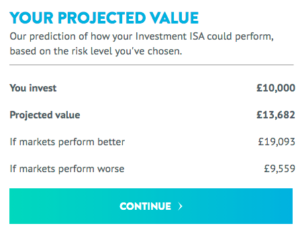

När ett Wealthify-konto öppnas ges en siffra för "förutspått värde" som indikerar det potentiella värdet av en kunds investering under en period som kunden valt. Detta är ingen garanti och jag skulle hävda att det är av begränsad användning.

Wealthify har 5 investeringsplaner (Cutious, Tentative, Confident, Ambitious &Adventurous) vars resultat övervakas regelbundet mot branschens riktmärken.

Nedan har vi sammanfattat Wealthifys resultatdata för 2017, 2018, 2019 och 2020

2017 Wealthify prestanda

2018 Wealthify Performance

2019 Wealthify Performance

2020 Wealthify Performance

Men ännu viktigare, hur jämför Wealthifys prestanda med andra robo-rådgivningsföretag?

Wealthify tillhandahåller nu resultatdata för 2020 (det har ingen prestationshistorik som går mycket längre än 2018). Tabellen nedan visar Wealthify vs Moneyfarm vs Nutmeg-prestanda för 2020. För att göra jämförelsen nedan har jag jämfört de jämförbara Moneyfarm- och Nutmeg-portföljerna med motsvarande Wealthify-portföljer. Moneyfarm och Nutmeg erbjuder 7 respektive 10 portföljer, jämfört med Wealthifys 5.

| Wealthify performance 2020 | Moneyfarms resultat 2020 | Nutmeg prestanda 2020 | |

| Försiktigt | 2.70% | 1,6% | 3.00% |

| Preliminärt | 3.88% | 3.00% | 4.40% |

| Säker | 4.87% | 2.50% | 6.20% |

| Ambitiös | 5.12% | 4.50% | 6.30% |

| Äventyrlig | 5.06% | 6.10% | 6.30% |

Baserat på ovanstående data presterade Wealthify bra över hela linjen under 2020, vilket var ett knepigt år för investerare (detta kanske inte är förvånande med tanke på min observation av Wealthifys generellt mer försiktiga portföljallokering tidigare). Det är värt att nämna att Wealthify också har ett utbud av 5 etiska portföljer som tillåter investerare att få exponering mot organisationer som är engagerade i att ha en positiv inverkan på samhället och miljön. Vi har sammanfattat resultatet för Wealthifys etiska portföljer nedan.

2020 Wealthify Ethical Portfolio Performance

Wealthify är inte reglerat för att tillhandahålla finansiell rådgivning till sina kunder, men investeringar upp till 85 000 GBP täcks av Financial Services Compensation Scheme (FSCS).

Wealthify är betygsatt som "Utmärkt" och har betyget 4,6 av 5,0 från över 650 recensioner på oberoende recensionssajt Trustpilot. Nedan är ett urval av recensioner publicerade från befintliga Wealthify-kunder på Trustpilot:

"Alltid tillgänglig för hjälp via e-post/telefon och det som räknas och får dig att känna dig trygg i verksamheten och förmågan att arbeta för sina kunder" - Chris

"Jag är i allmänhet nöjd med den service jag har fått, men jag kan inte kommentera investeringsresultatet eftersom jag bara har haft min ISA i 6 månader" - Mike

"Mycket nöjd med tjänsten och det är lätt att hålla sig uppdaterad med allt, skulle definitivt rekommendera till alla vänner eller familj" - Jackie

"Utmärkt företag och investeringsservice som gör mig bekväm med att skiljas från mina pengar. Wealthify är framtiden med sin roboinvesting-plattform' - Paul

'Bra hemsida. briljant kundservice - svara snabbt på eventuella problem. Avgifterna är rättvisa och transparenta' - Pete

Om en länk har en * bredvid sig betyder det att det är en ansluten länk. Om du går via länken kan Money to the Masses få en liten avgift som hjälper till att hålla Money to the Masses gratis att använda. Men som du tydligt kan se har detta inte på något sätt påverkat denna oberoende och balanserade recension av produkten. Följande länk kan användas om du inte vill hjälpa Money to the Masses eller ta del av några exklusiva erbjudanden - Wealthify, Moneyfarm