Varje amerikan har ansvaret att uppfylla sin skyldighet att betala rätt mängd skatt. Hur stor skatten är och hur den ska betalas är olika från person till person. Till exempel får de som är anställda sin inkomstskatt innehållna av sina arbetsgivare. Å andra sidan måste de som är egenföretagare själva lämna in sin skatt till Internal Revenue Service (IRS).

Varje amerikan har ansvaret att uppfylla sin skyldighet att betala rätt mängd skatt. Hur stor skatten är och hur den ska betalas är olika från person till person. Till exempel får de som är anställda sin inkomstskatt innehållna av sina arbetsgivare. Å andra sidan måste de som är egenföretagare själva lämna in sin skatt till Internal Revenue Service (IRS).

Vad är en beräknad skatt?

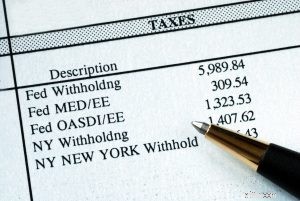

IRS samlar årligen in skatter från individer som tjänar inkomst. Beräknade skatter tas ut fyra gånger per år. I takt med att ens inkomst blir större, ökar även hans eller hennes skatt. IRS är vanligtvis överseende med individer som underbetalar sin skatt så länge de kan uppfylla minst 90% av sitt ansvar. Om det är mindre än så, kommer det att uppstå påföljder.

Vem är skyldig att betala beräknad skatt?

Personer som måste betala beräknade skatter är följande:

Betalning av beräknad skatt gäller de:

Observera att det finns olika tillämpliga regler för fiskare, bönder och vissa hushållsarbetsgivare och höginkomstskattebetalare.

Särskilda regler:

Vem behöver inte betala beräknad skatt?

Individer som kan be sin arbetsgivare att höja sin källskatt behöver inte betala mer. För att öka skatten som innehålls från din inkomst måste du lämna ut blankett W-4 till din arbetsgivare. Du kan bestämma det ytterligare belopp som du vill betala av själv.

Du behöver inte heller betala av beräknade skatter när du uppfyller dessa tre villkor.

Hur betalar jag federal beräknad skatt per kvartal?

Efter att ha bestämt hur mycket skatt du behöver betala måste du fylla i formulär 1040-ES, som finns på IRS-webbplatsen. Det finns ett arbetsblad med i formuläret för att hjälpa dig i dina beräkningar av beräknad skatt. Det är dock inte nödvändigt för dig att ge IRS det kalkylblad som du fyllde i.

Arbetsbladet har en medföljande instruktionsmanual för att beräkna den skattebetalning du behöver göra. Du måste se till att du har en kopia av din tidigare deklaration. Bruksanvisningen vägleder dig i vilka saker som ska anses som självrisker eller krediter.

Form 1040-ES har också fyra betalningskuponger som används för att dela ut dina kvartalsbetalningar. Detta följer med checken eller pengarna i ett kuvert som du skulle skicka ut till USA:s finansminister. Formuläret ger dig instruktioner om var du ska skicka ut posten.

Det finns ett alternativ att betala dina beräknade skatter online också. Du kan betala skatt med ditt kreditkort, betalkort eller elektroniskt uttag.

När är betalningen av beräknade skatter?

Betalning för beräknade skatter görs fyra gånger (kvartalsvis) varje år. Här är betalningsperioden för beräknade skatter:

Betalningstid Förfallodatum 1 januari - 31 mars 15 april 1 april - 31 juni 15 juni 1 juni - 31 september 15 september 1 september - 31 december 15 januari (efterföljande år)Om du ska posta din betalning måste du skicka ut posten med poststämpel på förfallodagen. Om förfallodagen infaller på en lördag, söndag eller helgdag, anses betalningen fortfarande vara i tid om den skickades ut nästa arbetsdag.

Kan du göra flera betalningar för dina skatter?

IRS tillåter dig att göra flera betalningar om det någonsin skulle vara bekvämare för dig. Du behöver bara skaffa flera kopior av betalningskupongen eller göra betalningen online.

När får du en straffavgift?

Individer kommer att straffas när de gör en underbetalning från sin tidigare skattedeklaration. Påföljder skulle ådra sig varje dag beloppet förblir obetalt. Påföljder kommer också att tillämpas på dem som inte kunde betala av sina skatter i tid.

Skattebetalare skulle inte bli debiterade när de bara är skyldiga mindre än 1 000 USD i skatt efter att ha dragit av sina källskatter och krediter. De som inte får sin inkomst jämnt skulle kunna inte bli straffade eller sänka antalet straff.

Det finns också två fall då påföljder skulle avstås. Den första är när du inte kunde betala dina beräknade skatter på grund av en olycka, katastrof eller andra oförutsägbara scenarier. Den andra är när du plötsligt gick i pension eller när du blir invalid under det året du behöver avstå från din beräknade skattebetalning.

Vilka andra överväganden finns för att betala beräknad skatt?

För personer som fick sitt ITIN före årets början, eller de som inte har deklarerat ITIN i en skattedeklaration under de senaste tre åren i följd måste förnya det.

Följande kommer att kunna få avdrag på sin deklaration

Om din arkiveringsstatus är... Standardavdraget skulle vara Ett gift par som ansöker gemensamt eller en kvalificerad änka(are) 12 700 USD Hushållschef 9 350 USDA gift par som ansöker separat eller singel6 350 USDOm du har en bruttoinkomst under 156 900 USD skulle du kunna få ett personligt undantag på 4 050 USD.

De angivna avdragen för de skattebetalare som har en bruttolön på 156 900 USD skulle få det avdraget i sin inkomst.

Individer som fick en inkomst på 127 200 USD skulle bli föremål för socialförsäkringsskatt.

Hur bör du lista ned sjukvårdstäckning vid returer?

Du kan i din deklaration ange att du har haft en egen sjukvårdsförsäkring från tidigare år. Detta skulle ge dig ett undantag från regeringens krav på sjukvårdstäckning.

Om du köper en sjukförsäkring på Health Insurance Marketplace skulle du få krediter för detta. Detta skulle minska mängden förpliktelser som du har. Rapportera bara vilka förändringar du skulle ha i din lön eller antalet anhöriga.

Sluta tankar

Att betala av beräknade skatter kan vara mycket jobb. Det är upp till dig hur du ska fullgöra din skatteplikt gentemot staten. Se bara till att du betalar av rätt belopp till IRS för att förhindra att du får påföljder. Spara kopian av dina tidigare skattedeklarationer eftersom de kommer att fungera som vägledning för dina beräkningar nästa år. Det skulle inte heller vara dåligt att rådfråga en revisor eller någon skatteexpert angående din skattedeklaration.

Ska du konsolidera skulder? Förstå för- och nackdelar först

För att vara bland de 5 % av handlarna, gör det som 95 % inte vill

The Big Exchange recension – Är det den bästa etiska investeringsplattformen?

Är ditt hem så skyddat som du tror? Det är dags för en policyöversyn

Hur man överför pengar med bankomat