Du kan balansera din portfölj genom att investera i optioner på ett aktieindex, som spårar en hel marknad eller sektor.

Indexoptioner är puts och calls på ett aktieindex snarare än på en enskild aktie. För många investerare är indexoptionernas överklagande exponeringen de ger för utvecklingen av en grupp aktier. Att hålla motsvarande aktiepositioner för en indexoption – säg de 500 aktierna i S&P 500 – skulle kräva mycket mer kapital och många transaktioner.

Innehåll 1. Säkring av din portfölj 2. Hävstång på indexoptioner 3. Hur beräknar man antalet kontrakt för säkring? 4. Vad är risken? 5. MarginalövervägandenEn annan attraktion är att indexalternativ kan vara flexibla och passa in i de ekonomiska planerna för både konservativa och mer aggressiva investerare. Om du har koncentrerat din portfölj på stora amerikanska företag kan du sälja optioner på ett index som korrelerar med din portfölj för att säkra dina investeringar.

Eller, om du känner att bioteknikindustrin är på väg mot rekordvinster, kan du köpa ett samtal på Biotech Industry Index. De flesta indexoptioner är av europeisk stil, vilket innebär att de endast kan utnyttjas vid utgången, inte innan.

Konservativa investerare kan använda indexoptioner för att säkra sina portföljer. Om din portfölj sjunker i värde kommer även ett index som motsvarar din portföljs rörelse att sjunka. Genom att köpa en put på det indexet har du vid utgången rätt till ett kontantbelopp som står i proportion till indexets fall under lösenpriset.

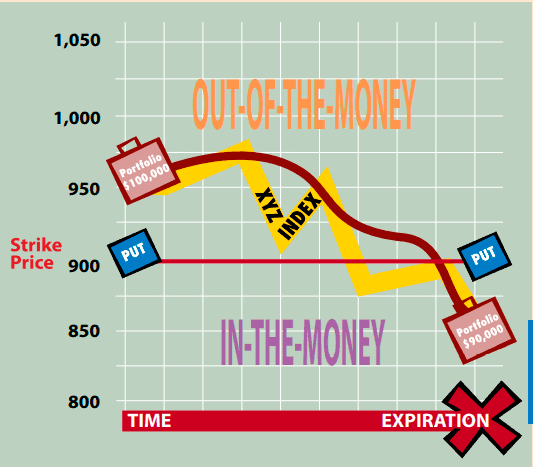

900-satsen minskar den totala förlusten med 5 %

Säg till exempel att du har investerat 100 000 USD i en portfölj som innehåller några av de större aktierna i det breda XYZ Index, som för närvarande handlas till cirka 950. Du skulle gillar att skydda dig mot en förlust på mer än 5 %, eller $5 000. Du köper en 900 på XYZ Index. Under de närmaste månaderna sjunker din portfölj i värde med cirka 10 % till 90 000 USD.

Eftersom XYZ har en liknande makeup har den också sjunkit med lite mer än 10 %, till 850. Din put är nu in-the-money med 50 poäng, och kl. utgången får du $5 000 minus premien du betalat för putten och eventuella försäljningsavgifter. Din totala förlust reduceras till cirka 5 000 USD, eller 5 %, vilket var din förutbestämda acceptabla nivå. Tänk dock på att det du betalar för putten påverkar din avkastning. Om indexet inte sjunker innan det löper ut, kommer ditt alternativ att förbli out-of-the-money eller på-the-money. Du kan bestämma om du vill förlänga din säkring genom att köpa ett annat alternativ med ett senare utgångsdatum, eller rulla ut.

Indexalternativ tilltalar också investerare på grund av den hävstångseffekt de ger. Investerare kan delta i rörelser för en bråkdel av kostnaden för att köpa motsvarande sortiment av aktier. Och även en liten förändring kan resultera i stora procentuella vinster. Nackdelen med hävstångseffekt är naturligtvis att om marknaden rör sig mot förväntningarna kan den procentuella förlusten bli hög och kan vara hela din investering.

Hävstången av indexoptioner innebär också att om du är säker på att en viss sektor kommer att göra uppgångar, men du inte vet vilken individuell aktie som kommer att stiga, kan du köpa ett indexupprop för att dra nytta av det bredare marknadsskiftet.

Om du använder indexputs för att säkra din portfölj, måste du beräkna antalet kontrakt att köpa för att matcha storleken på din portfölj.

1. Bestäm det aktuella sammanlagda värdet för indexalternativet:

______ Aktuellt indexvärde x $100 =Sammanlagt värde

2. Dela värdet på din portfölj med det sammanlagda värdet.

______ Din portföljs värde

÷ Sammanlagt värde från ovan =____________

Resultatet är antalet kontrakt som kommer att skydda hela din portfölj. När du har bestämt antalet kontrakt som kommer att täcka din portfölj bör du beräkna hur mycket skydd du vill ha. Lösenpriset du väljer bör matcha det beloppet, så att försäkringen slår in om indexet sjunker så långt. Om du till exempel vill skydda dig mot en nedgång på mer än 10 % i din portfölj, bör ditt lösenpris vara 90 % av indexets nuvarande värde, vilket skulle vara indexvärdet om det sjunker 10 % från det aktuella värdet. .

Risken med att köpa indexoptioner är densamma som risken för att köpa aktieoptioner:Den är begränsad till premiebeloppet du betalar.

Om du funderar på att köpa en put är det viktigt att väga kostnaden för att säkra din portfölj mot fördelarna med säkringen. Indexoptionsskribenter står dock inför den betydande potentiella risken. Eftersom värdet på indexet kan sjunka plötsligt, kan en putskribent vara skyldig mycket pengar. Samma risk gäller för en samtalsskrivare, om indexet ökar kraftigt. Och indexanropsskrivare kan vanligtvis inte täcka sig själva genom att hålla det underliggande instrumentet, som de kan med individuella aktieoptioner. marginalöverväganden.

Marginalkraven är annorlunda för att skriva indexoptioner än för att skriva optioner på enskilda aktier. I allmänhet måste du initialt sätta in hela premien, och minst 15 % av kontraktets sammanlagda värde, eller nivån på indexet multiplicerat med $100, på ditt marginalkonto. Eftersom det sammanlagda värdet av ett indexalternativ ändras dagligen, fluktuerar beloppet av kravet på underhåll av marginalen, vilket innebär att du måste vara noggrann uppmärksam på ditt konto för att undvika ett marginalsamtal.

Om ditt mål är att säkra din portfölj med indexuppsättningar är nyckeln att hitta ett index som speglar rörelsen i din portfölj. Annars kommer det som händer med indexet inte korrekt att återspegla vad som händer med din portfölj, och du kanske inte kompenserar för något av dess fallande värde. Det första steget är att hitta index som täcker samma marknad eller sektor som din portfölj.

När du har begränsat dina val kan du använda tidigare resultat för ett index eller bedöma dess volatilitet för att hitta en som nära speglar din portföljs rörelse. Men om inte din portfölj exakt matchar sammansättningen av ett index – vilket är mycket osannolikt – kommer du alltid att möta risken att den inte kommer att röra sig på samma sätt som din portfölj gör.

Säkring av din portfölj med indexalternativ av Inna Rosputnia