Om du inte vill avsluta kan du rulla in i en annan alternativserie.

Om du framgångsrikt har tjänat inkomster genom att skriva täckta samtal och skulle vilja utöka den strategin över tid, eller om din alternativstrategi inte har fungerat som du planerat men du Om du tror att din ursprungliga prognos fortfarande stämmer, kan du överväga att ändra dina alternativ.

Innehåll 1. När ska man rulla alternativposition? 2. Vad är rolling up? 3. Hur fungerar nedrullning? 4. Vad är utrullningsalternativet? 5. SammanfattningsvisRollning innebär att först stänga en befintlig position, antingen genom att köpa tillbaka den option du sålde eller sälja den option du köpte. Därefter öppnar du en ny position som är identisk med det gamla alternativet men med ett nytt lösenpris, nytt utgångsdatum eller båda. Om du har ett långt alternativ och du rullar med tillräckligt med tid kvar innan det löper ut, kommer ditt gamla alternativ att ha en viss tidspremie kvar, vilket betyder att det är troligt att du kan tjäna tillbaka en del av det du betalat.

Men på den motsatta sidan, om du skriver ett täckt samtal, kan rullande minska din vinst från den första transaktionen. Men du kanske rullar ändå, om du inte vill att din aktie ska tas bort från dig.

Att bestämma när en option ska släppas beror på flera faktorer, inklusive kostnaderna och din marknadsförutsägelse.

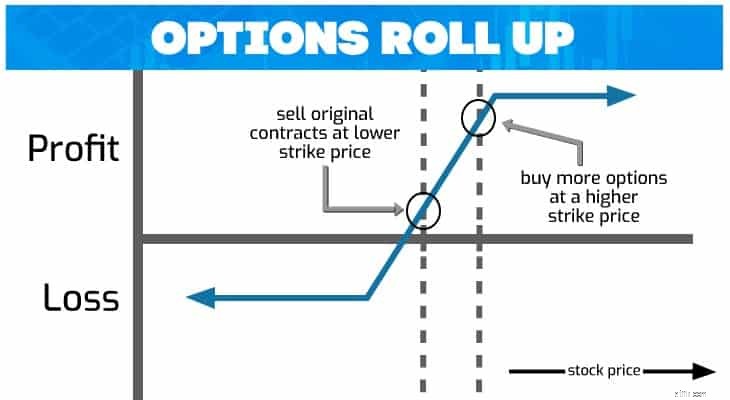

Om den nya positionen du öppnar har samma utgångsdatum men ett högre lösenpris, rullar du upp. Du kan rulla upp om du har skrivit ett täckt köp på en aktie som har ökat i pris, och du vill behålla din position med korta optioner – eller fortsätta att generera inkomster – utan att få din aktie kallad ifrån dig. Rolling up tilltalar också samtalsinnehavare som har en mer hausseartad marknadsprognos för den underliggande aktien.

Säg till exempel att du tror att XYZ, en aktie som handlas för 16 USD, kommer att stiga i pris under de närmaste månaderna.

Du köper ett samtal med ett lösenpris på $15, för en premie på $200. När utgången närmar sig har XYZ stigit och handlas till $19. Ditt samtal är nu värt $550. Men du tror att XYZ kommer att fortsätta att öka, så du bestämmer dig för att rulla upp ditt samtal.

550 $ Mottagen från försäljning av långsamtal

– $200 Köp av samtal

——————

=350 USD vinst

Du köper ett nytt 20-samtal med ett senare utgångsdatum och betalar 300 USD. Du tjänade $350 genom att stänga det äldre samtalet, en vinst som kompenserar kostnaden för det nya samtalet, vilket ger dig en nettokredit på $50 på transaktionen.

350 USD Vinst från befintligt samtal

– $300 Köp av nytt samtal

——————

=50 USD Nettovinst av upprullning

Om den nya positionen du öppnar har samma giltighetstid men ett lägre lösenpris, rullar du ned . Den här strategin kan tilltala investerare som vill få inkomster från att skriva calls på en aktie som de har en långsiktig neutral prognos för.

Säg till exempel att du skriver ett täckt samtal på aktie XYZ.

Du förutspår att den kommer att vara neutral eller falla något under dess nuvarande handelspris på 74 $, så du skriver ett 80-samtal och får 250 $ i premium. När utgången närmar sig har aktiekursen sjunkit till $72, och ditt korta samtal är fortfarande out-of-the-money. Det betyder att det sannolikt kommer att förfalla outnyttjat, vilket ger dig en vinst på $250. Men du tror att aktien kommer att förbli neutral eller falla under de närmaste månaderna och skulle vilja upprepa din lönsamma handel. Du köper tillbaka alternativet du sålde för $50, vilket låser in en vinst på $200. Du säljer sedan ett 75-samtal och får $150 i premium.

250 USD mottogs från långsamtal

– $50 Köp av samtal

———————

=200 USD vinst

+ 150 $ mottaget från ett nytt långsamtal

———————

=350 $ Totala kontanter plus vinst från nedrullning

När du rullar ner ett täckt samtal är det viktigt att hålla ett öga på priset du betalade när du ursprungligen köpte aktien. Om marknadspriset faller nära din ursprungliga kostnad kan det vara vettigt att överväga att stänga din position och sälja aktien. Men om priset har sjunkit under din initiala kostnad men börjar stiga, kan du behöva klättra och köpa tillbaka ditt samtal.

Om den nya positionen du öppnar har samma varning men ett senare utgångsdatum, rullar du ut . Om din alternativstrategi ännu inte har varit framgångsrik men du tror att du behöver mer tid för att den ska fungera, eller om den har varit framgångsrik och du tror att den kommer att fortsätta vara det i framtiden, kan du rulla ut. Säg till exempel att du köpte 100 aktier av XYZ-aktier för 44 USD per aktie.

Samtidigt köpte du en skyddande 40 XYZ för att förhindra förluster på mer än 4 USD per aktie.

Du betalade 100 USD för skyddet. När utgången närmar sig handlas XYZ till $45, men du tror fortfarande att det finns en chans att det kommer att falla under $40 under de kommande månaderna. Du säljer din out-of-the-money put för $50 och tjänar tillbaka en del av det du betalat för den. Du köper en ny 40 XYZ-put med ett senare utgångsdatum för 100 USD och utökar ditt skydd mot nedsidan till en nettokostnad av 150 USD.

– 100 $ Köp put

+ $50 mottagits från put

—————

=– 50 USD

– 100 $ Köp av nyput

—————

=– 150 USD Total kostnad

Medan rolling kan användas effektivt för att öka dina vinster, är det viktigt att se till att du baserar ett beslut om att rulla på din forskning och marknadsprognos. Om du väljer en strategi och aktien rörde sig mot dig, är det möjligt att utrullning – eller uppåt eller nedåt – kan göra den strategin lönsam.

Men om du rullar ut av frustration över en misslyckad strategi, satsar du bara mer kapital på en missriktad handel. Om du inte är säker på vad som kommer härnäst kan det vara bättre att bara minska dina förluster och lämna strategin.

Rolling Options Up, Over och Out av Inna Rosputnia

Varför det är riskabelt att ladda din telefon på offentliga platser

Sjukförsäkring | 5 säkra sätt att hålla sig frisk för mindre

Uppdatering av februarimål, nya marsmål och Coloradobilder

Från noll till börsintroduktion:People Due Diligence vid varje uppstartsskede

Hur får jag ett låneförvaltningsbrev?