Anmärkningar:Vi kommer att bryta ner egenskaperna hos tillväxtaktier. Hur de fungerar. Och hur vi jagar dem. Vi kommer också att förklara varför vi jagar dem i Kina i motsats till USA i den här artikeln.

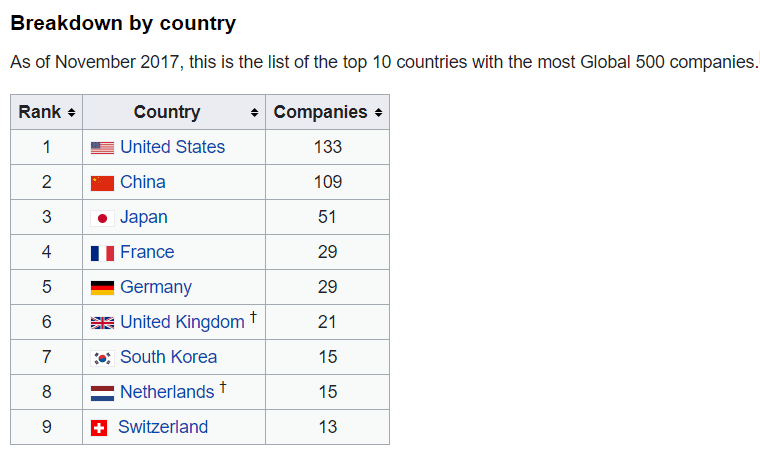

Tillväxtaktier är legenden, och fram till nyligen har Amerika historiskt sett dominerat världen när det gäller var de flesta tillväxtföretagen/multinationella företagen kommer ifrån.

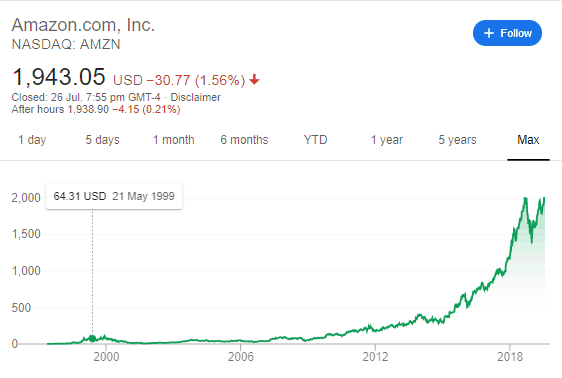

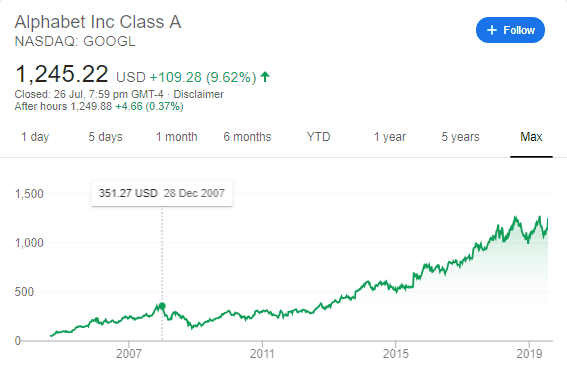

Ta bara en titt på några av dessa vanliga hushållsnamn.

Att fokusera hela dina investeringar på detta under de senaste 20 åren skulle ha gjort dig till en ganska miljonär.

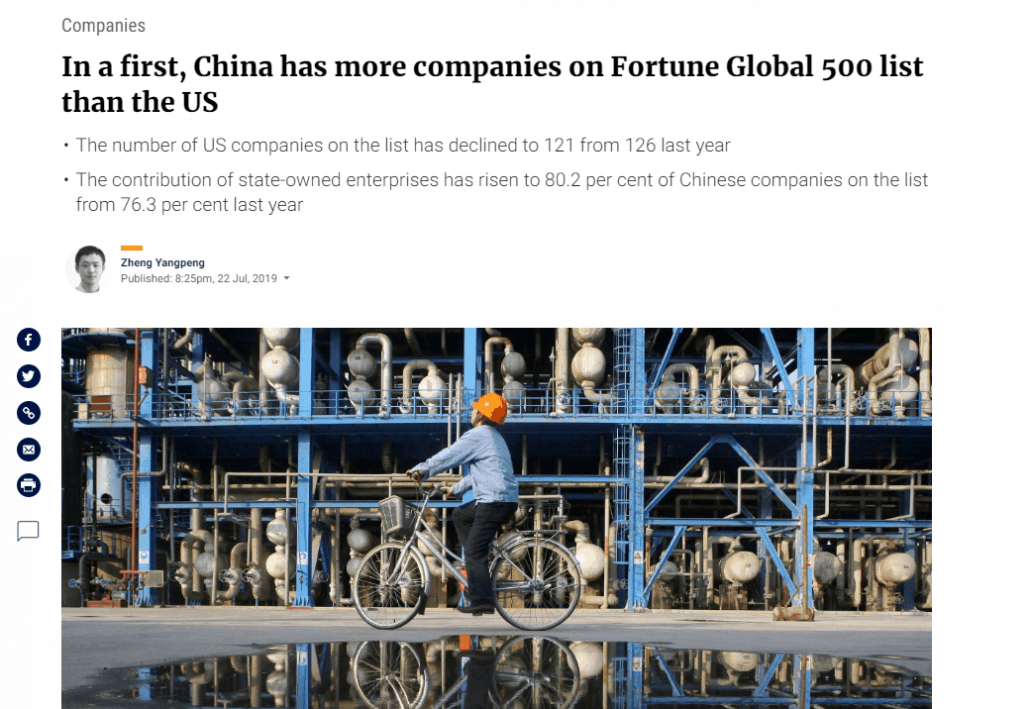

Och ändå idag – ett paradigmskifte pågår.

Detta hände också.

Så varför Kina?

Det är inte så att tillväxtaktier inte också kommer från andra länder – vissa av dem gör det helt klart.

Så varför verkar en stor majoritet av tillväxtaktierna bara ha sitt ursprung i USA och Kina?

Det beror på två grundläggande skäl.

Först , representerar en aktie en andel i ett företag. Och för det andra följer ett företags aktiekurs vanligtvis dess resultat.

Om det blir en vinstnedgång sker det nästan alltid en nedgång i aktiekurserna. Om det blir en vinstuppgång sker det nästan alltid en motsvarande uppgång i aktiekurserna också.

Med tanke på detta är en tillväxtaktie ett företag som kan 1) snabbt öka sin vinst och 2) göra det under en längre tidsperiod.

Säg efter mig.

Så hur kan ett företag uppnå de två ovanstående målen för att kvalificeras som ett tillväxtföretag?

Om du tänker noga på det, är snabbt ökande inkomster inte möjligt med små befolkningsstorlekar.

Att följa idén om intäkter ner till slutanvändaren företaget betjänar är en användbar tankeprocess som låter dig ta reda på om ett företag verkligen snabbt kan öka sina intäkter.

Det är den enkla anledningen till att stormarknader säljer nästan allt. Du kan vara där för helgens matvaror och samtidigt hämta tandborstar, tandkräm, nya lamplampor och kökständare på samma gång.

I sin tur kan stormarknaden dra nytta av flera produkter, och du som slutanvändare kan dra nytta av bekvämligheten med att ha dem alla på samma plats.

Men ens produktdiversifiering i sig kommer inte att räcka för att snabbt öka intäkterna.

Utöver omöjligheten att äga alla produkter som en konsument i slutändan kan använda/konsumera, kommer du som företag fortfarande att begränsas av befolkningens storlek.

Du kan äga allt som konsumenterna använder, men om din totala kundbas är 5 000, du kommer ingen vart snabbt i inkomster. Och även om du på något sätt lyckas öka dina inkomster snabbt, kan du inte upprätthålla det bara för att befolkningsstorleken inte är tillräckligt stor.

Befolkningsstorleken har betydelse.

Asien är till exempel en extremt mångsidig arena. Vi talar flera språk, har flera religioner, flera kulturer och till och med flera standarder för ekonomier och industrier.

Saker och ting förändras också snabbt för företag när du tänker på att olika människor har olika smak.

Jag kanske gillar Angus-nötköttet, och min vän kanske gillar fiskfilé. Men hans vän kanske bara vill ha nasi lemak. Vad ska en företagare göra? Klia sig i huvudet och skrika!?

Den blivande företagaren måste hitta en kundbas som till stor del består av personer med liknande smaker inom kultur, mat, musik etc. På så sätt, med tanke på att det är tillräckligt stort antal, kan företagsägaren njuta av en större pool av potentiella kunder.

Hur sannolikt kan ett företag expandera med tanke på mycket fragmenterade befolkningar? Svaret är "inte särskilt mycket". Eller åtminstone inte utan stora summor resurser som drivs på att skulptera befintliga produkter för att passa nya kunders krav.

Sammanfattningsvis, två enkla punkter, ett företag kan egentligen bara snabbt öka sina intäkter under en längre tidsperiod om det finns en stor potentiell marknad för det.

Period. Detta är en stor del av orsaken om varför Kina och USA är där de flesta tillväxtföretagen och eventuella multinationella företag kommer ifrån.

Den andra delen är att stora befolkningsstorlekar ger större högar till företag som dominerar.

Varför?

När företagen har befäst kontrollen över marknaden i sitt land kan de fokusera sin uppmärksamhet och vända oanvända resurser (vanligtvis kontanthögar) till att försöka ta sig in på utländska marknader.

Och ju större deras dominerade land är, desto mer pengar har de, och desto fler gånger kan de försöka expandera till utländska marknader.

Detsamma gäller inte företag från mindre länder.

Mindre länder innebär mindre överskott av kontanthögar som representerar mer begränsade möjligheter till expansion. Med mindre kontanthögar har företaget dåligt råd att göra misstag, till skillnad från säg... Macdonald's eller Apple eller Samsung.

Dessa större företag kan bara fortsätta kasta pengar på problemet tills de till slut löser det. Mindre företag kommer inte att kunna göra detsamma.

Två viktiga skäl.

Först , Kina har en befolkning på 1,386 miljarder människor. USA har en befolkning på 327,2 miljoner människor.

Om vi bara räknar kuststäderna har Kina nära 600 miljoner människor – dubbelt så mycket som USA:s totala befolkningsstorlek.

Andra , Kina är fortfarande en tillväxtekonomi. Och det är inte i närheten av att vara helt redo att kallas ett utvecklat land ännu.

De två sakerna tillsammans gör att vi ser fler möjligheter att jaga tillväxtbestånd i Kina än vad vi gör i Amerika. Vidare, som vi har sagt tidigare större populationer -> större chanser att tjäna mer pengar -> större aktievärderingar -> vilket innebär större vinster som investerare.

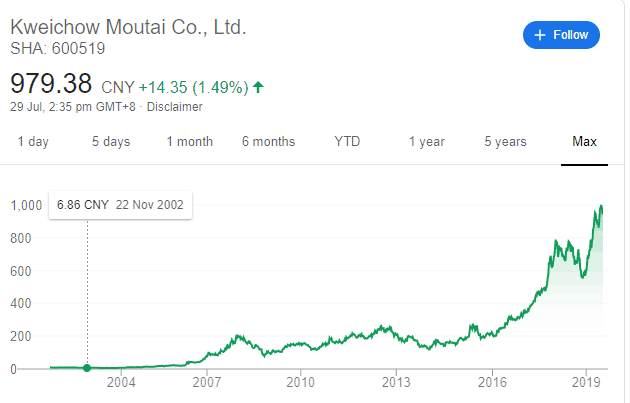

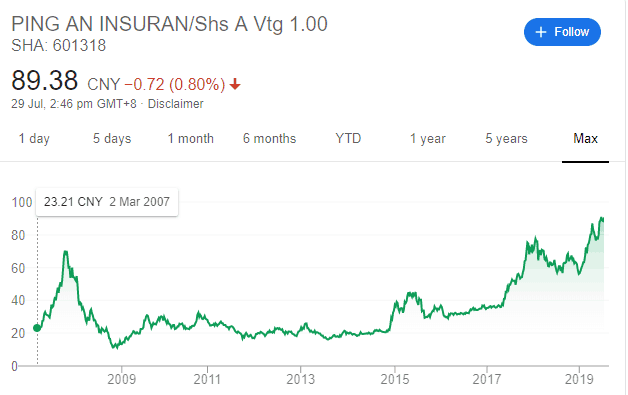

Ta en titt på hur långt några av Kinas företag har klättrat.

Vad är min poäng med att illustrera sådana företags avkastning till dig?

Det är att det är möjligt att rida på tillväxten av sådana aktier och bli mycket rikare bortom din fantasi.

Inga andra företag i världen kommer att belöna dig för en engångsansträngning och sedan låta dig luta dig tillbaka och övervaka saker medan din $1 multipliceras som kaniner. Ingen. Noll. Alla verksamheter kräver någon form av underhåll. Bara genom att investera kan du på ett magiskt sätt se dina tidiga ansträngningar att identifiera aktier förvandla en dollar till hundra och hundra till fler. Det är kraften i att investera.

En stor del av varför människor misslyckas med att identifiera tillväxtaktier beror på tvivel och en felaktig investeringsprocess. Till att börja med, om du hör din vän prata med dig om det, är du sen på tåget.

För det andra ser de flesta tillväxtföretag åtminstone lite skrämmande ut att köpa in sig innan deras snabba uppåtgående prisexplosion efter deras framgångssaga.

Så exakt hur jagar vi tillväxtaktier innan de blir välkända namn?

Vi använder vad utövare och hedgefinansiärer skulle kalla en kvantitativ-kvalitativ bedömning mot de uppgifter vi har om kinesiska företag.

Officiellt är vår strategi känd som GPAD-strategin.

Du kan läsa om det här. Fallstudier finns tillgängliga här. Och ett urval av vår fallstudie med 44 % vinst är här.

Generellt sett består vår forskningsprocess av två komponenter.

Först är den kvantitativa komponenten, även känd som siffrorna, där vi letar efter företag som uppvisar vissa numeriska egenskaper vi vill ha, inklusive – men inte begränsat till;

Nästa är den kvalitativa komponenten t, även känd som historien bakom aktien, vars detaljer förmodligen skulle vara för mycket och för varierande för att diskuteras i den här artikeln, och borde med rätta ha en hel artikel detaljerad till den.

Observera att du också kan vända den här processen om du är tillräckligt bekväm med ditt logiska resonemang och förmåga att analysera. Jag väljer att göra det på det kvantitativa sättet först eftersom jag tror att det är mest logiskt, men det betyder inte att det inte kan göras på något annat sätt.

Också anmärkningsvärt, de flesta tillväxtaktier hittas av deras berättelser först eftersom människor är involverade i yrket (design människor Apple, ja.. diagrammet ovan ) eller så brinner människor för något företaget producerar (vegansk mat, Beyond Meats gick från 66,22 USD till 234,90 USD ).

Kina är ett nyckelområde vi kommer att fokusera på under de kommande åren. Det har redan ersatt USA när det gäller antalet Fortune Global 500-företag.

Vi tror på tiden, med tanke på befolkningens storlek och den orealiserade potentialen, att det kommer att finnas betydande fynd att göra framöver med tanke på ett företags potential och därför betydande avkastning för den alerta och hårt arbetande investeraren.

Det finns en god anledning till varför Warren Buffett och Charlie Munger gillar att investera i Kina också.

Ingenting är mer tillfredsställande än att lära sig något, veckla ut det och se det utvecklas. Ingenting. Lärande är en process av ren glädje vi alla borde lära oss att uppskatta mer.

Ändå skulle jag vara en dåre och en hycklare att säga att alla i världen idag har tid, energi och pengar över att förlora mot marknaderna.

Framgångsrika investerare föds ur tusentals timmars hårt arbete och tusentals mer dollar förlorade i "kursavgifter". Ingen är undantagen från detta.

Den sorgliga sanningen är att inte alla kan tolerera förluster på marknaden. Och inte alla har tid, energi eller ytterligare mental kapacitet att råna timmar på timmar efter jobbet, vecka efter vecka, månad efter månad.

För er som vill förkorta inlärningskurvan erbjuder vi introduktionskurser där vi gör livegenomgångar om hur man hittar undervärderade/tillväxtaktier baserat på evidensdriven data.

Fundera på om det är rätt för dig. Om det är så ses vi där.

Om det inte är det, hoppas jag att den här artikeln har varit informativ för dig.

Dela det om du känner att dina vänner och familj kan dra nytta av det.

Och lycka till.