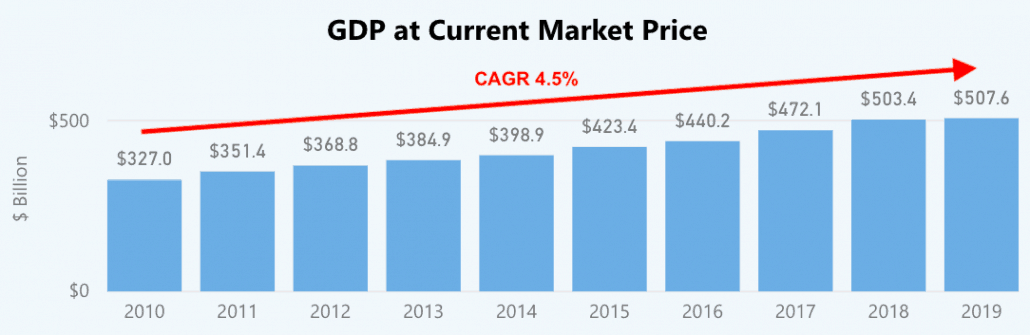

Singapores BNP växte med cirka 4,5 % förvärrad årlig tillväxt under de senaste 10 åren.

Jag misstänkte att det skulle finnas blue chips som växte snabbare än BNP, men jag hade ingen aning om vilka de var och hur många som fanns där ute.

Detta är en studie för att hitta dem.

Först definierar vi blue chip-aktier som aktier i Straits Times Index (STI). Det finns 30 av dem.

För det andra, vilken tillväxt pratar vi om? Inkomst? Förtjänst? Pengaflöde? Utdelningar? I det här fallet kommer vi att fokusera på intäkter. I slutet av dagen är vinsttillväxt en av de starka drivkrafterna för aktiekursuppgång.

Vi kommer också att använda vinst per aktie (EPS) istället för bara vinst för beräkningen av tillväxttakten. Det beror på att vi vill normalisera effekterna av att de företag som ger ut aktier för att förvärva företag, vilket skulle öka resultatet men också aktiebasen.

Rangordna dem från de högsta tillväxttakten till de lägsta...

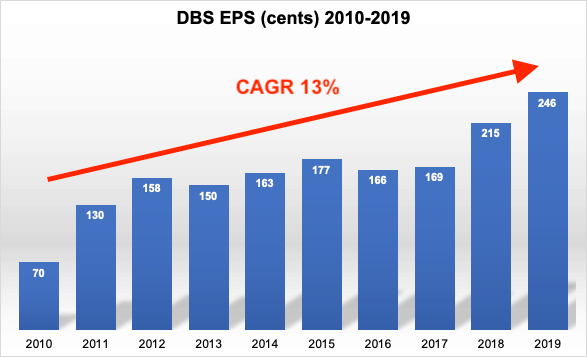

Vår nationalbank har gjort det mycket bra och växt med en sammansatt årlig tillväxttakt på 13 %. Det är ingen överraskning att DBS växte till det största börsnoterade företaget på SGX efter börsvärde.

Det är också en av de aktier som har delat ut högre utdelningar under de senaste 10 åren.

Aktiekursen har också utvecklats bra och ökat med 30 % på 10 år, trots den senaste tidens kraftiga nedgång på grund av covid-19.

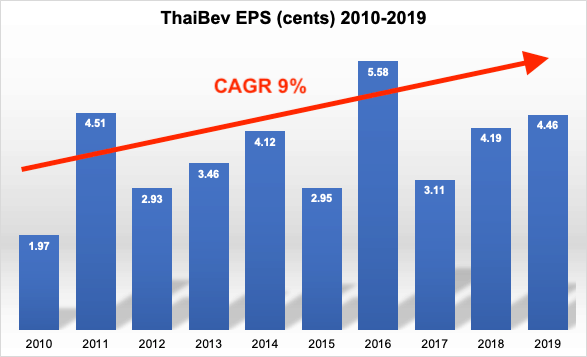

Thai Beverage är en blue chip varje singapore bör känna till eftersom du förmodligen har sett över 100 isotoniska drycker, Seasons te, Ice Mountain-vatten, Magnolia-mjölk, F&N-läsk, NutriSoy, NutriWell, F&N Fruit Tree och Farmhouse-mjölk på snabbköpshyllorna. Ja, det här är varumärkena som ägs av Thai Bev och inte bara Chang-ölen och thailändsk sprit.

Aktiekursen har gått fantastiskt bra och gått upp 155% på 10 år!

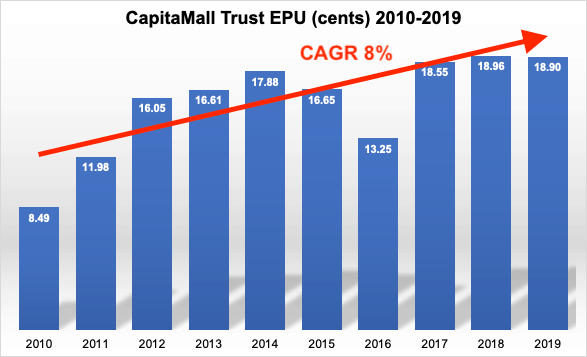

CapitaMall Trust är den första REIT som noterades på SGX. Det äger många ikoniska gallerior som Plaza Singapura, IMM, Bugis Junction och Funan.

Aktiekursen steg med cirka 2% från för 10 år sedan. Du kanske känner att denna avkastning är minimal men glöm inte att de flesta av avkastningen för REIT ges i form av utdelningar!

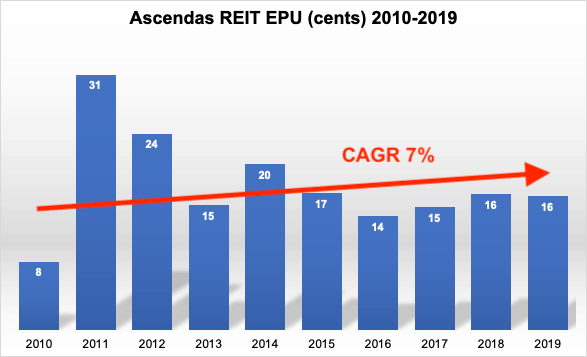

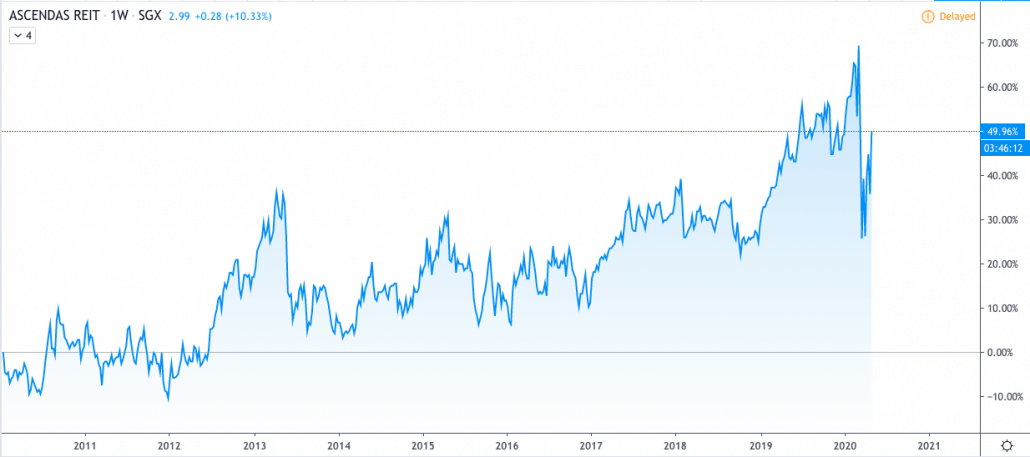

Ascendas REIT är den första och största industriella REIT noterad på SGX efter börsvärde. Det har otaliga fastigheter i Singapore, Australien, Storbritannien och USA.

REIT är också en av de 18 aktier som har ökat sina utdelningar under 10 år.

Aktiekursen har ökat med 50 % utöver alla utdelningar som erhållits under de senaste 10 åren!

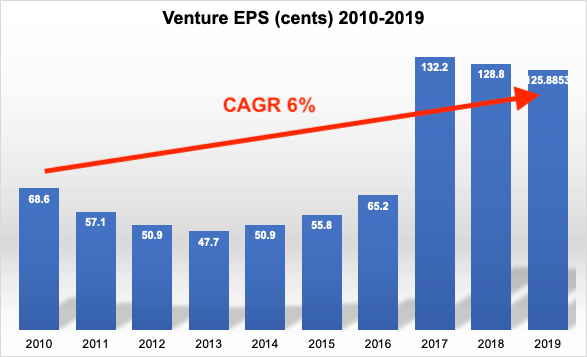

Detta är den enda ingenjörsaktie som kom in på listan. De tillverkar grejer och tillhandahåller ingenjörstjänster till elektronikindustrin.

Du kan se den enorma vinstökningen under 2017. Grundaren Wong Ngit Liong fördubblade också sin lön under 2017 och fick mer betalt än DBS:s vd, Puyish Gupta, för det året.

Venture Corps aktiekurs har ökat med 71 % från för 10 år sedan.

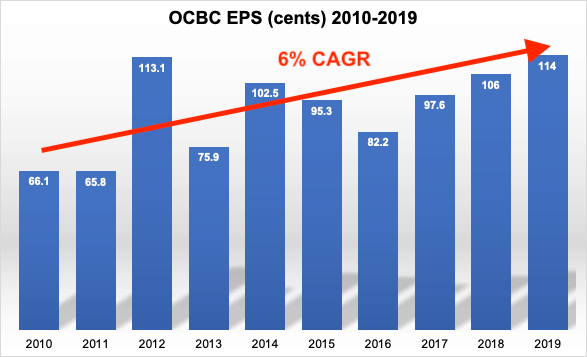

Den andra banken i listan. OCBC har en rik historia, en bank sammanslagen av Lee Kong Chian. Han är en av de framstående företagsledarna, filantroperna och förfäderna i tidiga Singapore.

OCBC har lyckats höja sina utdelningar konsekvent under de senaste 10 åren.

Aktiekursen har precis gått upp 5 % under de senaste 10 åren efter att ha nått en topp 2018.

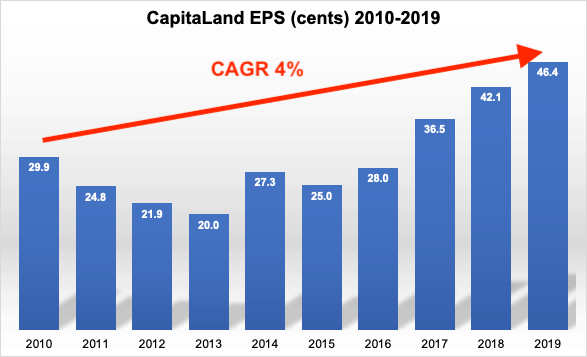

Detta är det tredje fastighetsbolaget som visas i denna lista. Fastighetsbolag har en fördel eftersom deras fastighetsvärderingsvinster kan läggas till intäkterna och Singapores fastighetsmarknad har gått bra under de senaste 10 åren.

CapitaLand ökade intäkterna med 4,5 % per år, vilket är marginellt högre än Singapores BNP-tillväxt.

CapitaLand bildades genom en sammanslagning mellan DBS Land och Pidemco Land år 2000. På 18 år har CapitaLand vuxit till att vara det största fastighetsbolaget i Asien-Stillahavsområdet. Det är en fenomenal bedrift.

Bolaget har också höjt utdelningarna de senaste 10 åren.

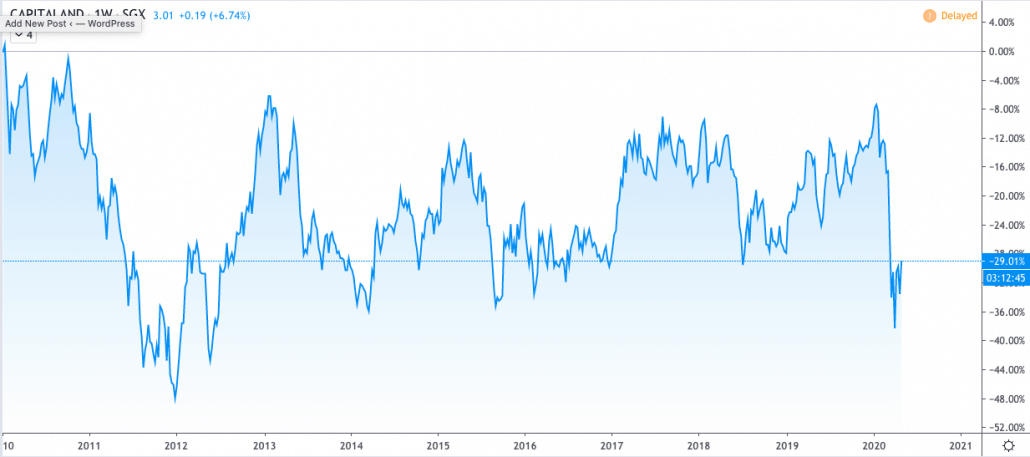

Aktiekursen stämmer dock inte överens med företagets prestationer. Detta är den enda aktien som har minskat sedan 10 år tillbaka.

Jag har bara visat 7 av de 30 blå markerna. Det finns de andra 23 av dem som jag har beräknat deras tillväxttakt också.

Innan jag avslöjar hela listan vill jag förklara lite av matematiken bakom detta.

Det finns två sätt att mäta tillväxttakten. Först använder vi Average Annual Growth Rate (AAGR) som vi tar ett enkelt genomsnitt av de årliga tillväxttakten under de senaste 10 åren. Jag föredrar inte detta eftersom inkomsterna från år till år kan fluktuera mycket och kommer att snedvrida genomsnittet. Dessutom bör du inte använda genomsnittlig tillväxttakt för att prognostisera framtida intäkter. De skulle inte vara korrekta eftersom de kommer att överskatta sammansättningseffekten i tillväxthastigheten.

Det andra sättet är att använda Compound Annual Growth Rate (CAGR). Detta är att föredra men inte utan problem. Eftersom CAGR bara tar två datapunkter i beaktande – start- och slutsiffrorna. Om inkomsten under startåret är en ovanligt låg siffra, eller vinsten i slutet av året är en extraordinär hög siffra, kommer CAGR att öka på konstgjord väg.

Men vi kan också säga att enorma variationer i ett företags resultat också innebär att de kan vara i en cyklisk bransch, eller sakna konkurrensfördelar eller sakna återkommande inkomster. Så extrema siffror bör betvivlas.

Med den förståelsen för begränsningen av matematiken bör du veta att det inte kommer att räcka att förlita sig på detta enbart för att välja en aktie, men det kan vara en bra utgångspunkt för att undersöka vidare.

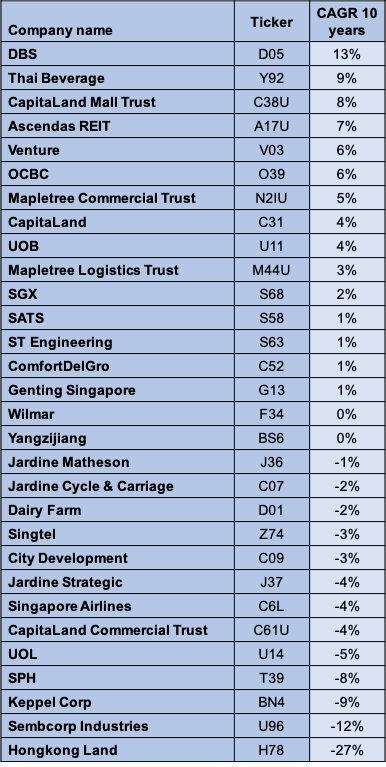

Här är alla blue chips i Straits Times Index (STI) och deras EPS-tillväxt:

Det är ganska överraskande att se 13 aktier hade negativ tillväxt, med tanke på att de är mäktiga företag i det här landet. Och bara 7 lyckades växa ur vår BNP i Singapore.

Den icke-överraskande delen var bottenfyllnaderna. Hongkong Land led värderingsförlust på grund av protester i Hong Kong. Keppel och Sembcorp Ind drabbades hårt av den dåliga olje- och gassektorn. Och SPH:s affärsmodell har etsat bort av Google och Facebook.

Köp därför inte blint en aktie bara för att det är ett blue chip! Deras grunder kan variera avsevärt!