Investerare, särskilt singaporeaner, är förmodligen mer bekanta med börshandlade fonder (ETF) än indexfonder.

Båda är kända för att spåra indexen och försöka efterlikna avkastningen genom att noggrant investera i indexbeståndsdelarna.

Om de gör samma jobb, varför har de olika namn?

Låt oss ta reda på skillnaderna...

Vanguard är indexfondernas mästare och idén bakom det var John Bogle. Han revolutionerade framgångsrikt finansbranschen och fick många fler investerare att anta indexinvesteringar.

Han lanserade den första indexfonden 31 december 1975 . Den följer S&P 500 Index.

Den första ETF:n lanserades först 22 januari 1993 , cirka 18 år senare. Förvaltaren var State Street Global Investors och det är ingen överraskning som följer S&P 500 Index också.

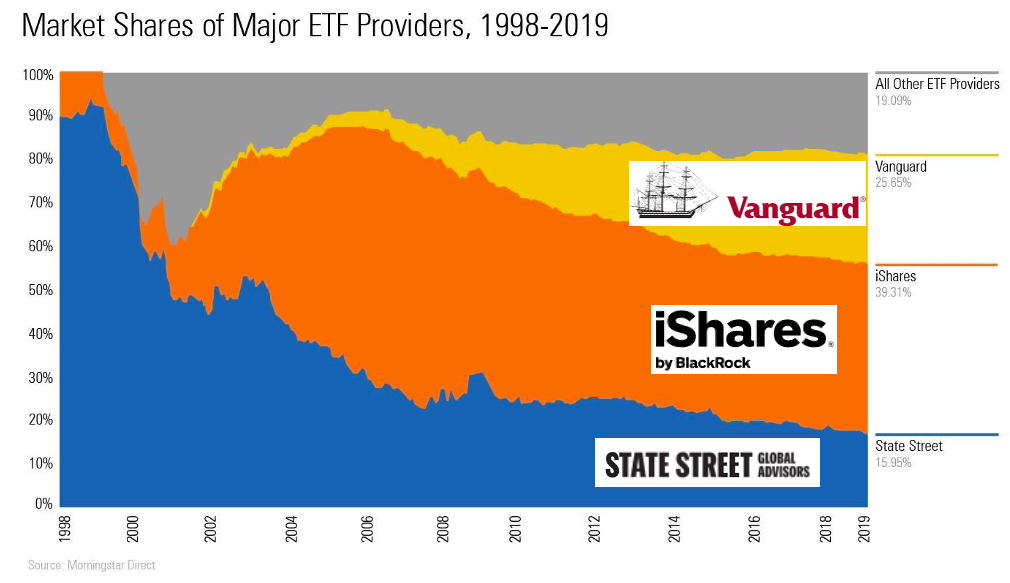

Idag är BlackRock den största ETF-förvaltaren till tillgångar med sitt iShares-märke av ETF:er.

Vanguard kom till ETF-verksamheten senare i början av 2000-talet men har tagit fler marknadsandelar de senaste åren.

Men om vi tar hänsyn till både indexfonder och ETF:er, hade Vanguard mer än 50 % marknadsandel under 2019.

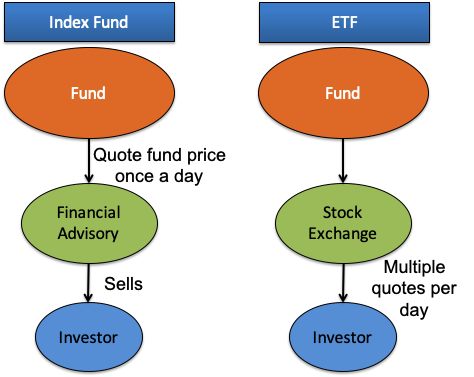

Som namnet antyder handlas en börshandlad fond på en börs.

Fördelen är att du kan köpa eller sälja ETF:en som en aktie och den är utsatt för utbud och efterfrågan mellan köpare och säljare.

ETF:er har ett underliggande värde känt som Net Asset Value (NAV), men ETF-priserna kan avvika från detta värde, om utbud och efterfrågan går ur spel. För det mesta är priserna mycket nära NAV.

Handelsmekanismen gör också att ETF:erna inte behöver skapa eller lösa in andelar hela tiden. En säljare kan överföra sina andelar till köparna och därmed kan Assets Under Management (AUM) förbli densamma.

Men så är inte fallet för indexfonderna.

De handlas inte på börsen och säljs av finansiella rådgivare eller direkt via förvaltarnas plattformar. Andelar skapas ofta när någon vill köpa och löses in när en annan säljer.

Naturligtvis kan dessa transaktioner minska varandra så att det inte blir mycket förändringar i AUM också. Priset är vanligtvis baserat på NAV med en snäv köp- och säljspread.

Det finns bara ett pris per dag till skillnad från ETF:er som kan handlas till olika priser inom en dag. Det kan tillkomma försäljningsavgifter beroende på mellanhänderna (t.ex. finansiella rådgivare) som sålde indexfonderna.

Om du inte bor i USA är indexfonder inte så tillgängliga för de flesta investerare.

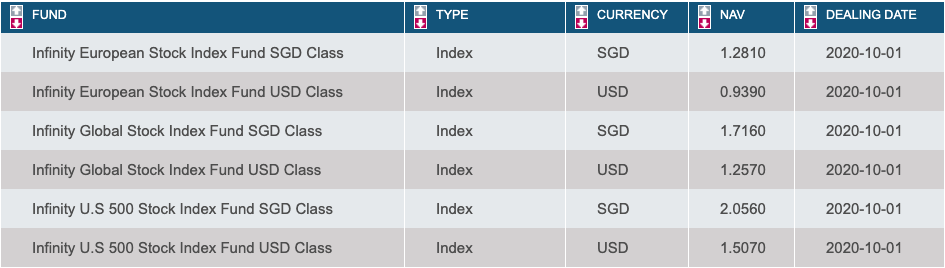

Även i Singapore kan du bara räkna med att Lion Global Investors erbjuder dig dessa 6 indexfonder:

Tyvärr har dessa indexfonder högre kostnadskvoter än ETF-motsvarigheten. Till exempel tar US 500 Stock Index Fund 0,71 % årligen medan SPDR S&P 500 ETF noterad i USA tar ut 0,095 %. Det är ungefär sju gånger dyrare.

Alternativt, om du är på riktigt intresserad av indexfonder kan du överväga några av de lokala roboadvisors (som Money Owl och Endowus) som distribuerar indexfonder från Dimensional Fund Advisors. Kostnadskvoterna uppskattas till cirka 0,4 %.

Vanguard erbjuder inte sina indexfonder till privata investerare, men de kommer att underhålla dig om du är en ackrediterad investerare i Singapore och planerar att köpa in för stora belopp.

Jämförelsevis kan du köpa ETF:er via börser var som helst i världen, när det passar dig, så länge din mäklare ger dig tillgång.

ETF:er handlas på börserna så att de kommer att dra till sig vanliga mäklararvoden .

I USA har vissa mäklare börjat erbjuda noll provisioner för handel med ETF:er. För SGX-noterade ETF:er tar de flesta mäklare fortfarande ut en minimikommission på cirka 25 S$, men det blir billigare med ett fåtal som erbjuder sig att göra sig av med den lägsta provisionen.

Detta skulle göra det mer kostnadseffektivt för investerare med mindre investeringsbelopp och göra dollarkostnadsgenomsnitt möjlig. Det är också viktigt att notera att vissa mäklare kan ta ut en förvaringsavgift om ETF är noterad på utländska börser – cirka 2 USD per månad per disk men kan avstås om du når den lägsta provisionskostnaden.

Indexfonder kan köpas från finansiella rådgivare eller direkt via gör-det-själv-plattformar som FSMOne.

Finansiella rådgivare kan inkludera minst 1 % försäljningsavgift för sin rekommendation eller ta ut en årlig inpackningsavgift så länge du fortsätter att använda deras tjänster. Du kan minska rådgivningsavgiften på 1 % om du använde roboadvisors för att hantera din portfölj av indexfonder för din räkning.

Det finns inga försäljningsavgifter på FSMOne men du betalar en plattformsavgift på 0,0875 % per kvartal.

Även om ETF:er nästan är synonymt med passiv indexinvestering, finns det aktivt förvaltade ETF:er. ARK kommer att tänka på eftersom de har uppnått fantastiska resultat på sistone – ARK Innovation ETF uppnådde en årlig avkastning på 29,09 % mellan 2015 och 2020.

Som sagt, majoriteten av ETF:erna är passivt hanterade så du har inte fel om du gör ett brett antagande att ETF:er är likvärdigt med indexinvesteringar.

Indexfonder å andra sidan handlar om passiva indexinvesteringar. Annars kommer de att kallas för värdepappersfonder i USA eller värdepappersfonder i Singapore – dessa är aktiva investeringsfonder där fondförvaltare kommer att handplocka värdepapper och försöka göra bättre ifrån sig än de index som de är benchmarkade mot.

Där har du, jag har förklarat de 5 skillnaderna mellan ETF:er och indexfonder och du borde ha en bättre uppfattning om dem.

Det är ganska uppenbart för mig att ETF:er är ett bättre val, om du är en singaporeansk investerare på grund av deras tillgänglighet och kostnadseffektivitet.

Som sagt, om du inte vill behöva tänka för mycket på att investera och föredrar att någon annan sköter det åt dig, kan det vara en bra lösning att gå med roboadvisors, om du inte har något emot att betala lite mer avgifter.

Oavsett, indexinvesteringar är långsiktiga och du bör inte störa sammansättningsprocessen i förtid. Håll dig till det, oavsett om du har valt ETF:er eller indexfonder.

Kan du inte förmå dig att köpa på topparna genom tiderna? Goldman Sachs ser vinster på upp till 60 % i dessa 3 nedslagna aktier

Hur nya aktieinvesterare snabbt kan börja investera med hjälp av NIFTY Multi-Factor Index

Vad är en tvångsbetalningspost på kontoutdraget?

Bästa billiga husdjursförsäkring för hundar

Falcon Trading Computers Review:Värt det höga priset?