Airbnbs efterlängtade planer på att bli offentliga är äntligen ett steg närmare att bli verklighet eftersom företaget officiellt lämnade in sin S-1 den 16 th november.

Det populära plattformsföretaget för semesteruthyrning planerade ursprungligen en börsnotering i slutet av 2019 eller början av 2020, men kastades in i en existentiell kris när den globala rese- och turistindustrin fick en massiv träff av covid-19-pandemin.

Rapporter tyder nu på att börsintroduktionen troligen kommer att ske någonstans mellan början till mitten av december.

Vad ska man säga om denna mycket efterlängtade börsintroduktion?

Om du inte är benägen att läsa de över 349 sidorna med prospektinlämning, har jag tillhandahållit en sammanfattning nedan samt några av mina egna insikter och analyser!

Här är några anmärkningsvärda detaljer om den kommande Airbnb IPO:

Uppdatering:Alvin delar med sig av sin senaste analys, från och med den 8 december 2020 (airbnb är planerad att debutera den 10 december 2020, vid inspelningstillfället):

Enkelt uttryckt driver Airbnb en online/mobil plattform som kopplar samman värdar som har lediga utrymmen med gäster som letar efter korttidsvistelser (dvs. på fritidsresor, affärsresor, etc.).

När bokningar görs via plattformen tar Airbnb ett klipp från det slutliga bokningsvärdet.

För värdarna kan de ange priser som de vill ta ut och få extra inkomster för att hyra ut sin egendom för korttidsvistelser.

För gästerna kan de jämföra listor, priser, bekvämligheter och läsa recensioner om tidigare upplevelser.

Vanligtvis är kostnaden för en Airbnb-vistelse mycket lägre än ett hotell på grund av lägre omkostnader (inga personal- eller markanvändningskostnader jämfört med hotell).

Dessutom, med över 4 miljoner värdar och 7,4 miljoner tillgängliga listor (den 30 september 2020), har gästerna ett brett urval av utrymmen förutom det traditionella hemmet, från "igloos till trädkojor och slott till båtar", som enligt uppgift bara är tillgängliga på Airbnb.

Med det stora och varierande antalet utrymmen är det inte konstigt att många resenärer använder Airbnb för att boka sina semestervistelser.

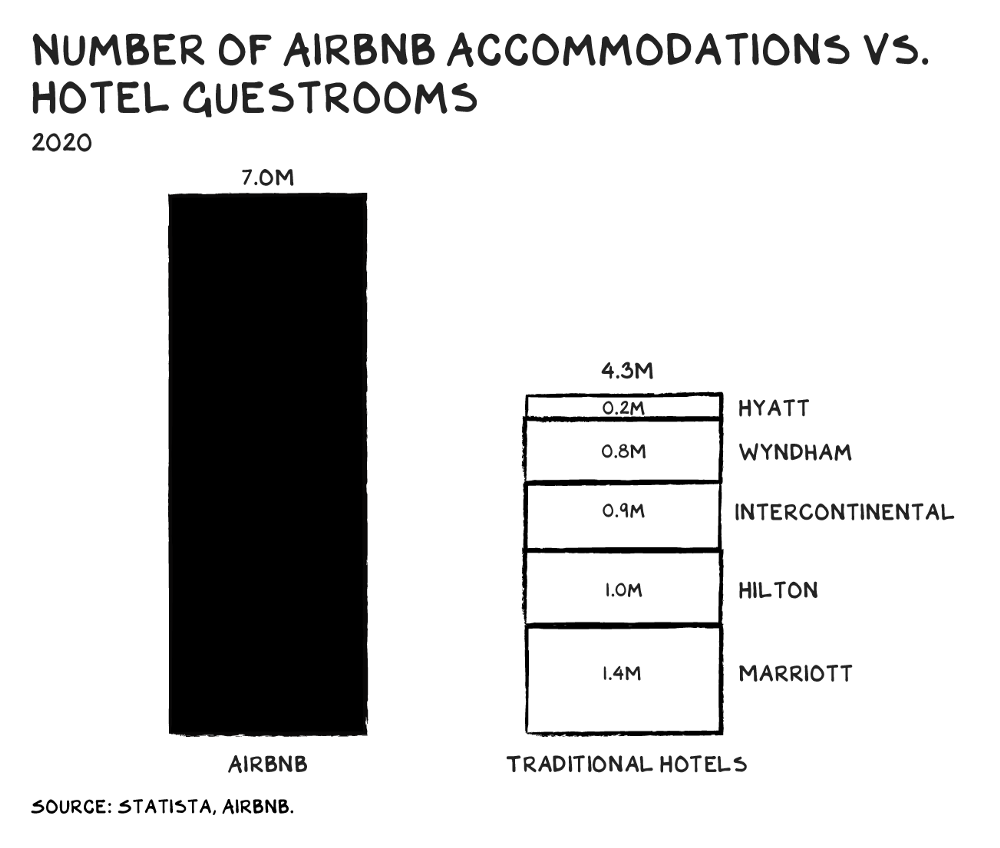

Faktum är att, som professor Scott Galloway påpekar i sin blogg, överstiger antalet utrymmen som Airbnb erbjuder det totala antalet rum hos de fem bästa hotellkedjorna i världen!

Sådan global skala och tillgänglighet presenterar sig inte bara som ett stort hinder för framgång för konkurrenter, utan har också skapat en stark nätverkseffekt för Airbnb.

Ju fler utrymmen som anges, desto mer värdefull är plattformen för gästen eftersom de får mer distinkta val och kan dra nytta av fler recensioner.

Samtidigt, ju fler användare på Airbnb, desto fler möjligheter för värdar att hyra ut sina semesterutrymmen vid en given tidpunkt – vilket innebär mer inkomst och i sin tur uppmuntrar andra värdar att också lista sina utrymmen.

Faktum är att vara i mer än 100 000 städer och 220 länder... Airbnb har blivit synonymt med semester.

Enligt anmälningarna står ingen enskild stad för mer än 1,5 % av Airbnbs listor eller 2,5 % av dess intäkter under 2019 och de första nio månaderna 2020 (9M2020).

Men om vi zoomar ut regionalt ser vi att drygt 80 % av intäkterna kommer från USA och EMEA (främst Europa).

Det verkar alltså som om Airbnbs intäkter på stadsnivå är väl diversifierade – men de förlitar sig fortfarande starkt på USA och Europa som sina största marknader... som inte går så bra för tillfället med nya vågor av covid-19-fall i dessa regioner.

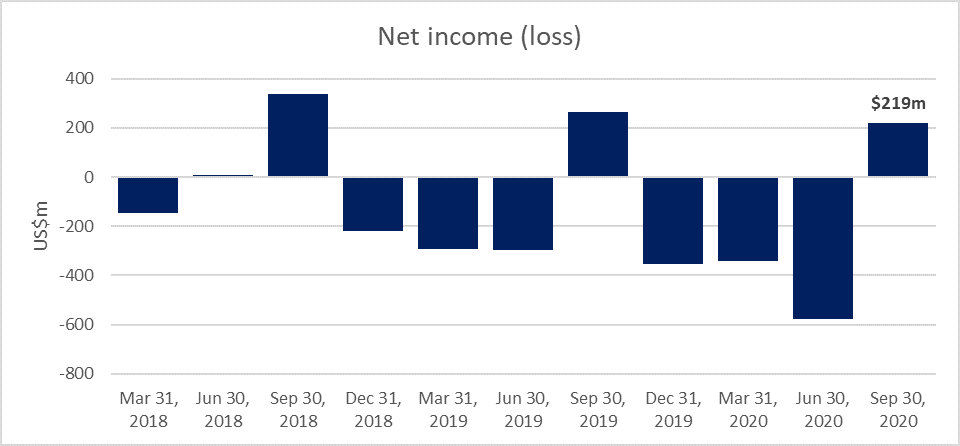

Även om nedslående resultat kunde förväntas i år, är det som är intressant för mig berättelsen kring det senaste resultatet för tredje kvartalet (den senaste från börsintroduktionen).

Det här är bara ett smakprov:

Både Airbnb-tjurar och nyhetsrapporter lyfte fram att Airbnb hade uppnått lönsamhet under 3Q2020 – en kraftig återhämtning från första halvåret. Rapporter anger sedan Airbnbs motståndskraft mot pandemin, vilket återspeglar kommentarer som gjorts i själva anmälan.

Även om Airbnb verkligen rapporterade vinster på 219 miljoner USD för de tre månader som slutade den 30 september 2020, har sådana vinster uppnåtts genom djupa kostnadsnedskärningar – inklusive att säga upp 25 % av personalen, halvera chefslönerna, minska 54 % av marknadsföringskostnaderna och höja USA 2 miljarder dollar i skuld i april.

Som ett plattformsföretag som är lättillgängliga online skulle jag tro att minskade marknadsföringsbudgetar, produktutveckling och supportpersonal skulle krympa Airbnbs långsiktiga affärsvärde även om det har gjort det möjligt för dem att göra vinst just nu.

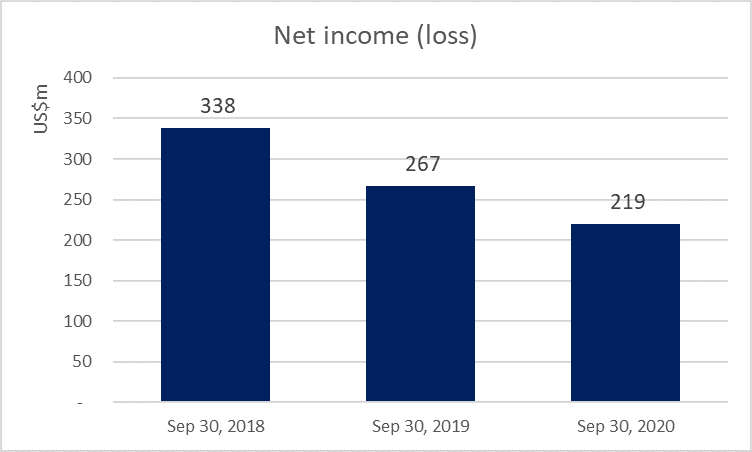

Dessutom skulle angelägna observatörer märka att under de senaste åren den 3 e kvartalet har vanligtvis varit lönsamt. Airbnb förklarar i sin ansökan att dess verksamhet är säsongsbetonad – med högsäsong för resor under tredje kvartalet för Nordamerika och EMEA.

Men om man zoomar närmare på årsbasis har intäkterna för tredje kvartalet redan minskat under 2019 trots högre intäkter från år till år.

En närmare titt på resultaträkningen säger oss att 3Q2019:s driftskostnader och skatteavsättningar ökade oproportionerligt mer – med 50 % och 293 % – trots att intäkterna ökade med 30 % på årsbasis. Vad detta säger mig är att ur ekonomisk synvinkel har interna driftskostnader (inte COVID, inte konkurrenter) varit och kommer i allt högre grad att bli det största hindret som Airbnb kommer att behöva ta itu med när det växer och expanderar.

Så, med alla rapporter som talar om motståndskraft och fortsatta vinster från tillväxt via inrikesresor... Jag är inte så säker på att berättelsen kommer att hålla framåt.

Till Airbnbs förtjänst har ledningen uttryckligen varnat (under "Riskfaktorer") att de kanske inte uppnår eller upprätthåller lönsamhet, på grund av det faktum att de har ådragit sig nettoförluster varje år sedan starten. På kort sikt förväntar sig ledningen också större minskningar i intäkter (dvs. segmentet "Nights and Experiences" och bruttobokningsvärde) och fler avbokningar under Q42020 på grund av nya vågor av infektioner och nedstängningar i Europa.

När man tittar på kreditsidan av saker och ting är jag faktiskt förvånad över att Airbnb inte har haft några långfristiga skulder sedan 2015 (tidigast avslöjade ekonomi). Kanske beror det på att jag är van vid att titta på mer mogna företag...

Hur som helst, Airbnb kritade upp ~2 miljarder USD långfristiga lån i april 2020, under toppen av covid-19, för att upprätthålla likviditeten och bufferten mot ytterligare oförutsedda omständigheter.

I efterhand skulle jag säga att denna flytt har varit ganska kostsam.

Airbnb har två 5-åriga lån på 1 miljard USD vardera – med betalningsvillkor på 7,5 % respektive 10 % över LIBOR (eller liknande motsvarigheter med prime rate eller fed funds rate). Detta tar upp Airbnbs skuldkostnad till minst ~12%.

Tillsammans med en genomsnittlig kostnad för eget kapital på ~10 % för Internetprogramvaruföretag, skulle investerare behöva vara säkra på att Airbnb kan generera avkastning på kapital uppemot ~10 % per år för att motivera sina expansionsplaner.

Kan den göra det inom de närmaste åren eller så genom att jonglera med tillväxtförväntningar, driftskostnadstryck och covid-19-osäkerhet? Jag vet inte.

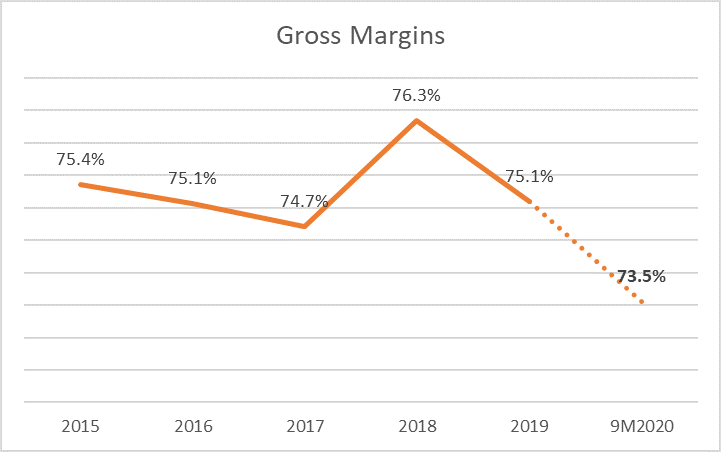

På ett ljusare sätt har Airbnbs bruttomarginaler hållit sig stabila kring 75%, 9M2020 inte medräknat. Detta är föga förvånande för en marknadsplatsverksamhet med tillgång till lätt tillgång – och om man utesluter andra chocker för affärsmodellen kommer marginalerna sannolikt att återhämta sig framöver.

Brian Chesky är huvudmannen bakom Airbnb, och driver showen idag som VD, styrelseordförande och Head of Community. Intressant nog, den senaste granskningen av styrelsen såg att Cheskys grundersättning minskade från 110 000 USD till 1 USD utan målbonus.

Hans ersättning kommer att vara i form av aktieincitament – där styrelsen beviljar honom en lång, flerårig aktieutdelning på 12 miljoner begränsade aktieenheter (RSU). Han äger också 15,4 % av B-aktierna, enligt IPO-anmälan.

Detta kompensationsschackdrag liknar dem som gjorts av stora tekniska VD-grundare som Elon Musk (Tesla), Eric Schmidt (Google), Jack Dorsey (Twitter) och Mark Zuckerberg (Facebook). Utgångspunkten är att flytten signalerar Mr. Cheskys tro på företagets långsiktiga värde genom att anpassa hans intressen med aktieägarnas.

De andra två medgrundarna, Nathan Blecharczyk och Joe Gebbia , inte har samma ersättningsbehandling. Var och en innehar 14,2 % av B-aktierna.

Nya vertikaler och erbjudanden

De flesta användare som är bekanta med Airbnb vet att företaget lanserade Airbnb Experiences redan 2016 – där istället för att bara erbjuda vistelser kan värdar (eller lokalbefolkningen) skapa "unika upplevelser [som] går utöver en typisk rundtur eller workshop".

Värdar eller lokalbefolkningen kan dela sina passioner, ta med gäster till platser som vanligtvis inte är kända och erbjuda gästerna en chans att fördjupa sig i äkta lokal kultur.

Hittills erbjuder Airbnb cirka 40 000 handgjorda aktiviteter ("upplevelser") i över 1 000 städer runt om i världen.

Med stopp för fysiska upplevelser på grund av pandemin, lanserade företaget nyligen onlineupplevelser som fungerar på liknande sätt men som genomförs via interaktiva sessioner online.

När det gäller dess tillväxt, delar inte IPO-anmälan upp antalet bokningar för Airbnb-upplevelser separat – så vi behöver bara hoppas att allt är på väg upp och upp inom detta område.

Förutom Experiences har Airbnb också lanserat Airbnb Plus (2018), Airbnb Luxe (2019) och Airbnb for Work (2014)... som alla går vidare till intäkter från boendebokningar.

Airbnb Plus utlovar endast de bästa i klassen i design och kvalitet med förstklassiga stödfunktioner.

Airbnb for Work gör det möjligt för affärsresenärer att boka korttidsvistelser i hem eller utrymmen som påstås gynna möten och brainstormingsessioner. Konstigt nog nämns det inte alls i S-1, vilket innebär att intäkterna från denna vertikal för närvarande inte är betydande.

Å andra sidan hade Airbnb nyligen förvärvat Gaest.com 2019 – en onlinemarknadsplats för listning och bokning av mötesplatser, workshops, fotograferingar, etc. Detta kan signalera att Airbnb for Work kan komma att ompositioneras för att rikta in sig på småföretag i hemmet. ägare, frilansare, evenemangsarrangörer som kan locka till sig bättre efterfrågan än affärsresenärer som är likgiltiga för att betala betydligt högre summor för en mer professionell hotellrumsvistelse.

Airbnb Luxe öppnar upp för den typiska hemvistelseupplevelsen för att inkludera exklusiva vistelser i privata villor, förstklassiga hotell och resorter i kombination med kringtjänster som en butler, kock och till och med barnomsorg. Detta kommer efter att Airbnb förvärvade den exklusiva semesteruthyrningsplattformen Luxury Retreats redan 2017.

Och ja – du läste rätt – hotell.

Airbnb förvärvade HotelTonight i mars 2019 och detta har öppnat upp för en databas med hotellrum att hyra. VD Brian Chesky hade offentligt uttalat att han ville att Airbnb skulle bli en heltäckande reseplattform (dvs. "resornas Amazonas") – utöka utbudet till att omfatta flyg och mer. Därför är det troligt att investerare kommer att se hotell bli vanligare på plattformen inom en snar framtid.

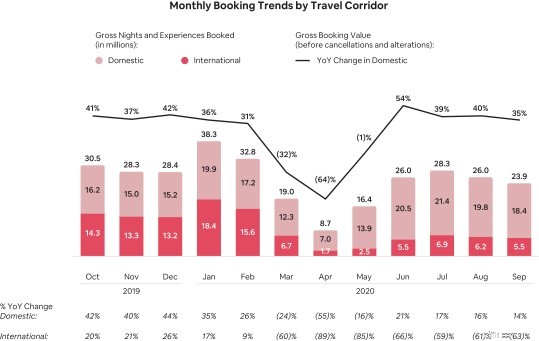

Den senaste oväntade efterfrågan lämnar det bästa till det sista, och den senaste oväntade efterfrågan kom från en ökning av inhemska vistelser på nära avstånd till följd av covid-19-pandemin.

Mitt i globala nedstängningar speglade anmälan att användare som var begränsade till sina egna länder valde det näst bästa alternativet att hyra korta vistelser i olika stadsdelar och tystare utrymmen.

Airbnb kallar det här "jobba-från-alla-hem"... och väver in detta i dess "resiliens"-berättelse:

Även om jag generellt håller med om att den inhemska efterfrågan har hållit i sig väl från detta fenomen, har rapporter och hausseartade artiklar antagit hypotesen att detta kommer att fortsätta att öka eftersom sådana korttidsvistelser möjliggör bättre social distansering för gäster (mot hotell) och tillåter fler värdar att komma ombord och tjäna ytterligare inkomster under denna ekonomiska nedgång.

Därför hävdar dessa rapporter att högre värderingar bör vara motiverade på grund av denna noteringstillväxt.

Jag tror att detta kan pressa det lite.

Återigen, tillväxt kommer inte gratis. Om man antar att det verkligen finns en större efterfrågan på bokningar under nästa år, är driftskostnaderna fortfarande ojämna och kommer att fortsätta att slå ut all lönsamhet.

Investerare som förväntar sig att lönsamheten fortsätter (om det är vad de förleddes att tro), kommer att bli mycket besvikna.

Rationellt sett borde det driva ner värderingarna, inte öka den. (Sedan igen, vi har att göra med irrationella marknader för tillfället)

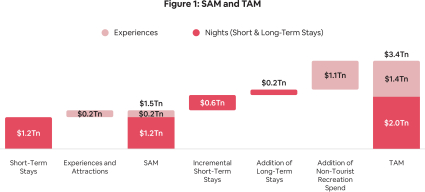

Total Addressable Market (TAM)

Enligt anmälningarna ser Airbnb en marknad på 3,4 biljoner USD att fånga.

Den citerar "1,8 biljoner dollar för korttidsvistelser, 1,4 biljoner dollar för reseupplevelser och 210 miljarder dollar för långtidsvistelser".

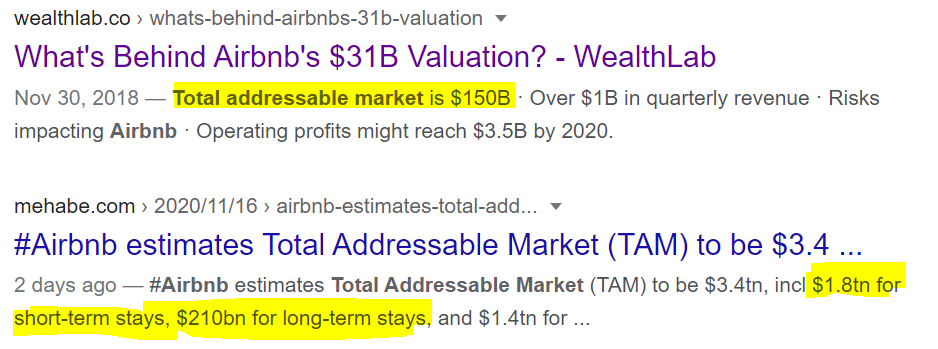

Nu är jag inte så bra när det kommer till marknadsstorlek så jag kollade lite med några dataleverantörer.

Direkt hittade jag några udda avvikelser när jag sökte på Google.

Under 2018 (eller nära början av 2019) rapporterades den alternativa boendebokningsmarknaden ligga på 150 miljarder USD, med Airbnb som ledande i gruppen med en andel av kakan för höga tonåringar.

Bara nästan två år senare, påstås marknaden ha vuxit till 2 biljoner USD, en kombination av långa och korta vistelser, enligt Airbnb.

Detta är en svindlande ökning på 265 % per år i marknadsstorlek, wow!

Detta är ganska svårt att tro, med tanke på att rese- och turistindustrins tillväxt endast förväntas växa med 3,6 % från 2019-2029, enligt World Travel &Tourism Council (som Airbnb också citerar i sin uppskattning av SAM och TAM).

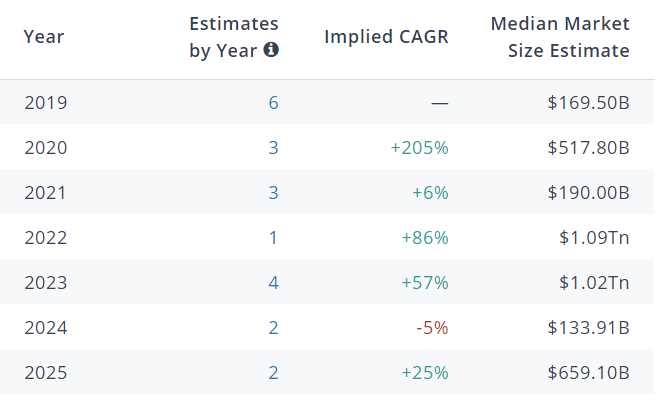

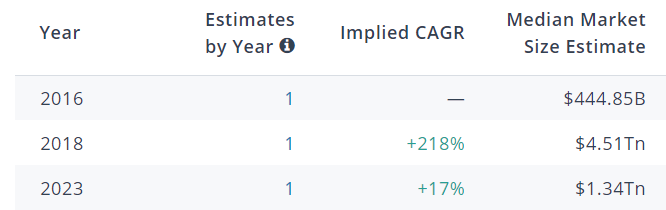

Hur som helst, jag ville ta reda på den verkliga marknadsstorleken för Airbnbs semesterboendemarknad. När man gräver runt i Pitchbook verkar det som om den maximala medianuppskattningen av marknadsstorleken bara är 1,09 biljoner USD.

Och detta efter att ha räknat in både korttidsvistelser (Airbnbs nisch), den allmänna logimarknaden (som inkluderar längre vistelser) och den allmänna marknaden för onlineresebokningar.

Detta är nästan hälften av den beräknade TAM på 2 biljoner USD och så i verkligheten kanske marknaden inte är så stor...

Hur som helst, Airbnb noterar vederbörligen att "för att komma fram till vår marknadsstorlek för korta vistelser använder vi våra egna uppskattningar baserade på tillgängliga regionala data om betalda resor över natten, nätter per resa och ADR"... så vi ger dem det.

Samtidigt verkar Airbnbs "reseupplevelser"-marknadsuppskattning på 1,4 biljoner USD vara i rätt höjdpunkt enligt Pitchbook.

Med en betydligt mindre faktisk marknad som växer med små 3+ %, beror det långsiktiga värdet av Airbnb nu ännu mer på om Airbnb kan behålla sina viktigaste konkurrensfördelar och om konkurrenter framgångsrikt kan urholka dessa fördelar och ta marknadsandelar från Airbnb.

Öka konkurrensen

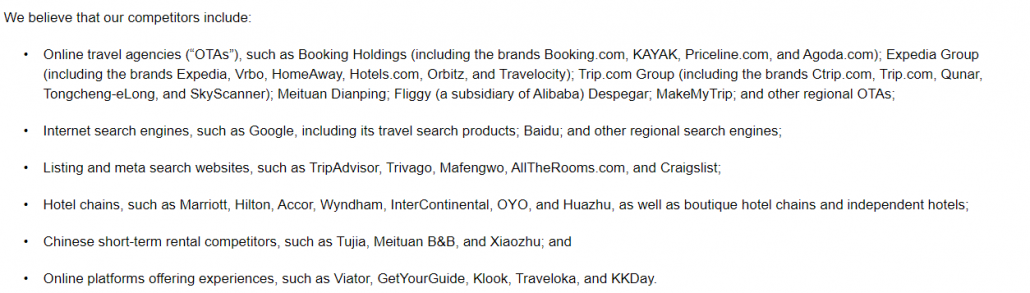

Vi har diskuterat kort om konkurrenter – men här är vem Airbnb officiellt anser vara deras konkurrenter:

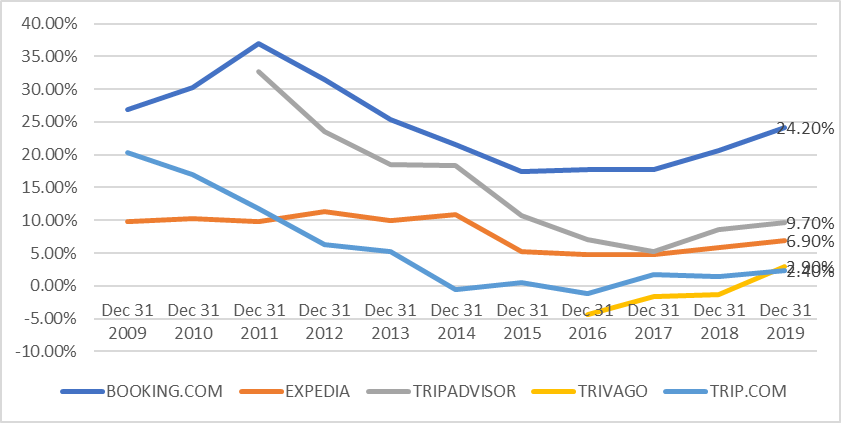

Det verkar som om onlineresebyråer (OTA) är ett tillräckligt stort hot med många lika anmärkningsvärda spelare att det tar upp tre rader text jämfört med andra kategorier av konkurrenter.

Vad som också är viktigt att påpeka är att dessa bara är de mer välkända spelarna – det finns också många, många fler mindre, nischade OTA:er som FlipKey, InvitedHomes, SpotAHome.com, HundredRooms, UniPlaces.com, HouseTrip, TheHomeAlike.com , Roomorama, Wimdu och Couchsurfing som befolkar utrymmet genom åren.

Dessutom, när Airbnb börjar öppna sig på underpenetrerade marknader som Kina och Indien, står de inför hotet om "superappar" som WeChat där användare (majoriteten av den kinesiska befolkningen) redan kan boka flyg och boende utan att någonsin lämna appen...

Med denna mycket konkurrens uppskattar eMarketer att Airbnb kommer att avstå en del av användarna till 2022, men noterar också att de borde behålla sin marknadsfördel.

Restriktioner för förordningar

Airbnb ses som en störande kraft för hotellbranschen... och har som sådan fått mycket tillbakatryck från dem under åren genom lobbying för större regler och skatter på korttidsuthyrning.

Det har blivit några vinster för hotelllobbyisterna.

Till exempel måste "beläggningsskatter" som tidigare bara tillämpades på hotell nu tas ut på varje Airbnb-bokning i vissa jurisdiktioner.

Andra saker som att öka avslöjanden om värdar infördes också – och allt detta har lett till att vissa värdar har lämnat plattformen på grund av besvärlig efterlevnad och betydligt lägre inkomster som gör det inte lika värt att öppna upp sina utrymmen för gäster.

Dessutom är hotet om stämningar också en viktig risk. Enligt Airbnb, "har antalet och betydelsen av dessa anspråk, tvister och förfaranden ökat i takt med att vårt företag har vuxit sig större... och vi förväntar oss att de kommer att fortsätta att öka".

Naturligtvis har Airbnb vidtagit åtgärder för att ta itu med sådana regulatoriska problem genom en uppsättning vägledande principer som kallas "Airbnb Community Compact".

Fungerade det?

Bevisen är inte avgörande – men Airbnb har verkligen vunnit några vinster genom partnerskap med olika lokala myndigheter och genom att betona de positiva externa effekterna av ökad turism.

Reliance on Google for Search Synibility

Som med alla onlineföretag – webbtrafik är en nyckelkomponent för att upprätthålla och öka intäkterna. Det är det som driver bokningar och i slutändan försäljning.

Airbnb uppger att under 2019 kom cirka 23 % av trafiken till dess plattform från betalda marknadsföringskanaler (nämligen Googles betalda annonser). Om man ser det på ett annat sätt kommer ~77 % av Airbnbs webbplatsbesökare från gratis, normala Google-sökningar (alias organisk trafik).

Under 9M2020 är denna siffra ännu högre på ~91 % eftersom Airbnb minskar sina marknadsföringsutgifter.

Enligt anmälan utgör detta ett stort hot mot dess affärsmodell, verksamhet och finansiella ställning om de inte kan upprätthålla dess organiska trafik eller om de måste spendera betydligt mer för att få sitt vanliga antal webbbesökare.

Detta verkar vara den svagaste länken för Airbnb (och de flesta andra OTA:er) – och det är en viktig faktor att tänka på när man kommer med en värdering för Airbnb.

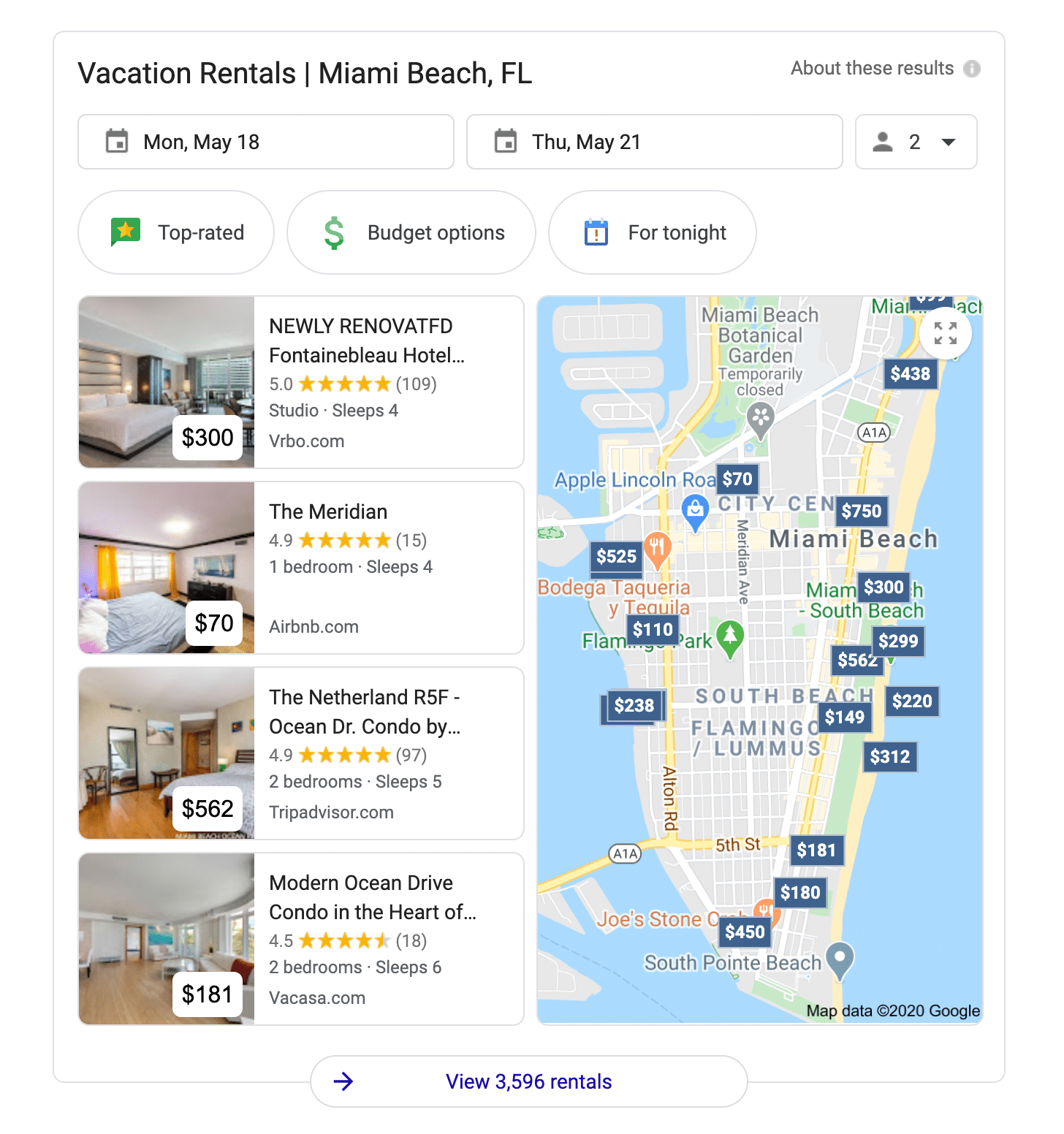

Faktum är att Google i början av 2020 lanserade Google Travel och Google Vacation Rental Ads som OTAs och Airbnb ser som ett viktigt hot mot sin affärsmodell. Enligt uppgift har 34 reseföretag lämnat in klagomål mot Google för denna påstådda orättvisa rovdrift.

Medan Google lägger ut annonser från OTA:er utan kostnad just nu, förväntar Airbnb att detta kommer att förändras – allt eftersom tjänsten blir populär. På liknande sätt med Google Flyg och hotell är förväntningarna att Google kommer att kräva att OTA:er betalar för dessa listor på Google... eller ser att deras organiska listor trycks ner längre.

Det troliga resultatet för Airbnb här är antingen högre marknadsföringskostnader (som ytterligare äter in på redan lidande vinster), eller uppleva en minskning av nya besökare som negativt påverkar intäktstillväxten.

Hur som helst, inte en bra look för Airbnbs berättelse om motståndskraft.

Prof. Galloway anger i sin blogg att Airbnbs värdering bör överstiga 20 gånger multipeln av intäkterna, med hänvisning till global skala och varumärkeskapital som liknar kreditkortsföretagens (som handlade/handlade på dessa multiplar).

Data från Capital IQ tyder på en aktuell EV/Revenue på 11,8x med en forward multipel på 14,15x intäkter.

Det verkar alltså som om Prof. Galloways värdering kan vara logiskt bra – och att Airbnb är ett bra köp till den förväntade värderingen på 30 miljarder USD.

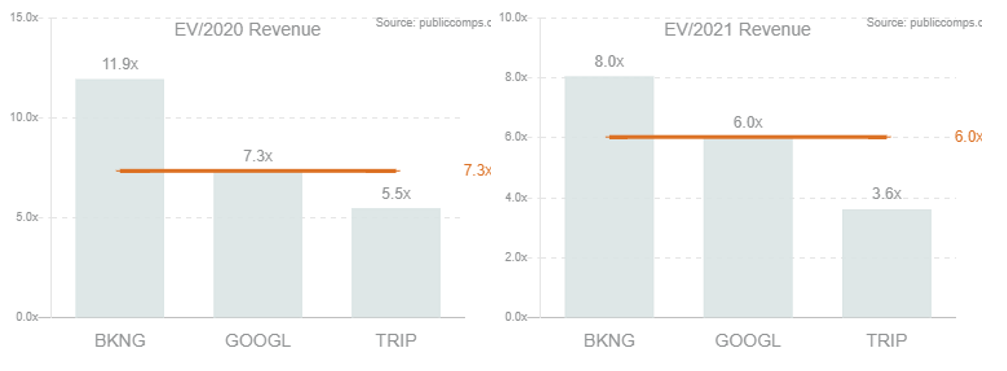

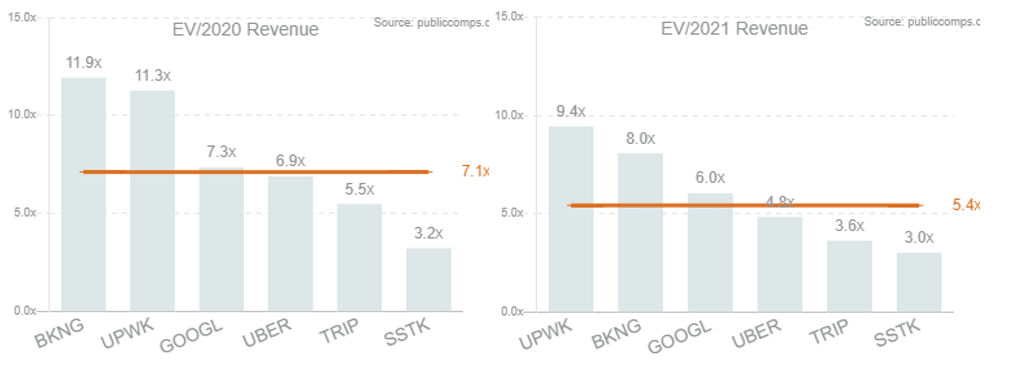

Men att använda data från Public Comps berättar en annan historia.

När den jämförs med OTA-kamrater (inklusive Google), är medianmultipeln mellan 6-7,3x... ett långt skott från de 20x som föreslagits.

Även om vi jämför med liknande teknikföretag på internetmarknaden är värderingsmultiplarna fortfarande ensiffriga.

Det är viktigt att notera att Prof Galloway tror att Airbnbs vallgravar är breda och att dess marknadsledarskap är hållbart långt in i framtiden där konkurrenterna misslyckas med att matcha Airbnb. Om du tror på den här berättelsen är en 20x multipel definitivt bra.

Om du istället tvivlar på berättelsen om "resiliens" (som jag har) och tror att Airbnbs konkurrensfördelar inte är så starka som de verkar... så borde marknadsvärdena återspegla jämförelsens genomsnitt.

Om intäkterna för 2020 lyckas matcha intäkterna 2019 på ~5 miljarder USD, kommer en noteringsvärdering på USD 30 miljarder upp till en värderingsmultipel på 6,3 gånger... vilket fortfarande är ett rimligt pris att betala för Airbnb enligt detta värderingsmått med de fakta vi känner till från och med denna ansökan.

Naturligtvis kommer bara tiden att utvisa om investerare har fått mycket av den här frågan eller överbetalt för dess motståndskraftshistoria.