Tidigare på Dr Wealth...

Jag delade med mig av mina åsikter om att SPH skulle kunna vara ett potentiellt undervärderat spel om det handlas för 0,90 USD efter att det blivit utsparkat från Straits Times Index.

Men det gick inte så lågt. Den gick bara ner till cirka 0,99 USD eftersom investerare inte var så baisse om aktien.

Undervärderade aktier behöver katalysatorer eller enkelt uttryckt, händelser för att få sitt värde upplåst.

I SPH:s fall kan den senaste tidens upphetsning över det sydkoreanska Amazon-liknande e-handelsföretaget Coupang, som går till börsnotering i USA, bara vara den katalysator som SPH behöver.

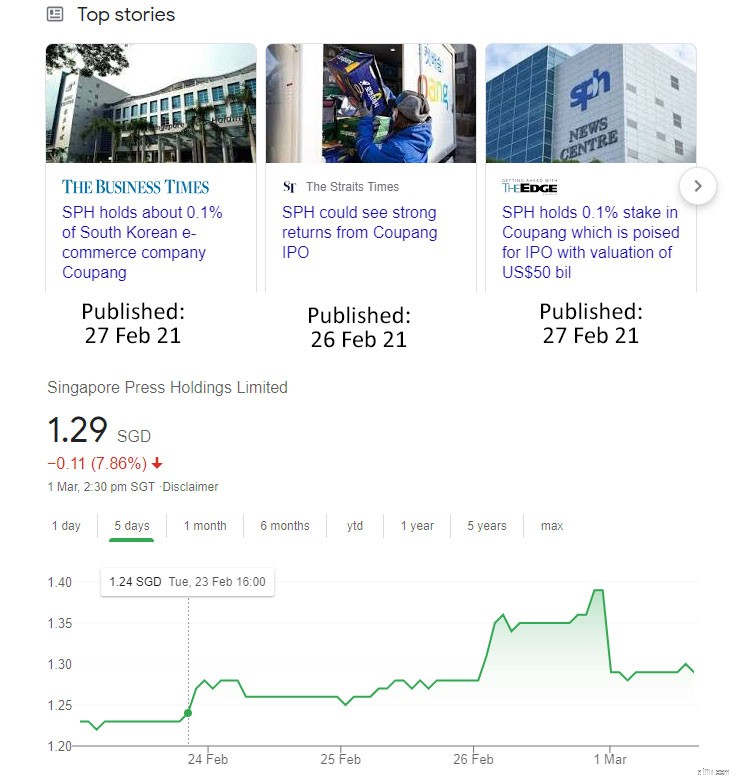

Den 25 februari 2021 rapporterade Business Times att SPH har en andel i Coupang och kan dra ekonomisk nytta av noteringen. Nyheten fick SPHs aktiekurs upp från 1,28 USD till 1,40 USD, en ökning med 9 %.

Men under helgen blev investerare besvikna efter att ha fått reda på att SPH bara hade en liten 0,1%-andel i Coupang. På måndagen därpå sålde investerare ned aktiekursen med cirka 8 % i tidig handel.

Coupang kan potentiellt få en värdering på 50 miljarder dollar vid börsintroduktionen och en andel på 0,1 % skulle översättas till 50 miljoner dollar. Det är inte ett omvälvande belopp för SPH men ändå meningsfullt med tanke på att det är nästan hälften av SPH:s rörelsevinst på 110 miljoner USD under FY2020.

SPH skulle behöva mycket mer Coupang-liknande investeringar för att rädda en krisdrabbad medieverksamhet.

Vilket är svårt i sig på grund av Pareto-principen – ett fåtal investeringar kommer att ge majoriteten av avkastningen.

SPH har investerat i många snabbväxande startups men vi har ännu inte sett några bära saftiga frukter (ännu) . Coupang gav en glimt av hopp även om SPH:s andel var en antiklimaxutveckling.

Jag tror att ledningen förstår den låga sannolikheten för sådana långa satsningar och fokus har legat på fastigheter, vilket kan ses från dess finansiella rapporter – fastighetssegmentet är den främsta vinstdrivaren och de mest värdefulla tillgångarna i dess balans ark.

Här är min oönskade, naiva del av företagsstrategi.

Jag tror att SPH får något rätt med Åldringsvård . Det är en växande trend i världen och SPH ärkompetent inom fastighetsinvesteringar . De behöver bara lära sig hur man hanterar en specialiserad fastighet – vårdhem.

Oavsett hur "ofilial" konceptet med vårdhem låter, kommer det att vara oundvikligt att Singapore och många andra utvecklade länder skulle behöva mer utbud på grund av längre livslängder.

Här är lite statistik från denna EdgeProp,

Och på utbudssidan,

I dagsläget verkar det som modellen är att staten ska forma, bygga och äga fastigheterna samtidigt som de lägger ut driften av äldreboendena på privata företag.

Detta är ett av de sätt som regeringen eftersträvar för att hålla kostnaderna för vårdhem under kontroll.

Därför kan det finnas begränsat utrymme eller marknadsandel för SPH att ta i Singapore för närvarande – SPH har inte förvärvat äldreboenden i Singapore sedan hon betalade ut 167 miljoner dollar för Orange Valley. Men jag tror att mer mark skulle säljas till privata vårdhemsoperatörer när den åldrade befolkningen växer och SPH kan delta i tillväxten.

SPH vilade inte på lagrarna med tanke på de begränsade möjligheterna i Singapore – de har letat utomlands och investerat i äldreboenden för 66 miljoner USD i Japan.

Totalt har SPH spenderat 233 miljoner USD på äldreboenden och jag tror att fler skulle komma.

Efter att ha samlat in tillräckligt många vårdhem kunde SPH utvecklas till en SPH Aged Care REIT och frigöra kapital för ytterligare förvärv.

Ett bra exempel är Parkway Life REIT som har fastigheter till ett värde av 747 miljoner dollar (48 av 49 är vårdhem) i Japan. Det handlas för närvarande till ett PB-förhållande på 2,1, vilket är mycket högre än SPH:s PB-förhållande på 0,6.

Naturligtvis är de inte exakt samma eftersom Parkway Life REIT har ett enormt sjukhussegment medan SPH håller fast vid den oroliga mediekomponenten. Men min poäng är att Parkway Life REIT har en beprövad modell för äldreboenden som SPH kan kopiera. Om SPH Aged Care REIT bygger upp det bokförda värdet till 500 miljoner USD och det kan handlas till samma multipel av 2,1, kan det vara värt 1 miljard USD börsvärde och en bra storlek för en spinoff.

Det skulle vara en upplåsningshändelse av stort värde.

Jag tror att SPH-ledningen arbetar i den här riktningen, men jag kände att de inte marknadsförde det tillräckligt och inte heller lät investerare bli entusiastiska över det.

Det här är vad de kan göra:

Så ja. Det är mitt oönskade råd för att låsa upp SPH:s värde.

Jag tror att deras bästa chans är att dubbla deras egendomsspel, särskilt inom äldreomsorgssegmentet. Den har en fin historia och en bra trend att åka på.

De flesta investerare skulle få det så länge SPH kan vara mer tydligt om det.

Är du aktieägare? Gå med i diskussionen om SPH i vår Facebookgrupp här.