Early Retirement Masterclass (ERM)-strategin investerar inte i amerikanska värdepapper på grund av skattefrågor. Den första är en källskatt på 30 % på all mottagen utdelning. Den andra frågan gäller fastighetsbeskattningen. Amerikanska skattemyndigheter kan komma att införa tullar på amerikanska aktieinnehav om investeraren skulle avlida plötsligt.

Ändå skulle det vara en intressant övning att studera den rätta investeringsstilen att använda om ERM-studenter skulle investera i amerikanska blue-chip-räknare.

Den här artikeln kommer att utvärdera genomförbarheten av att investera i Dow Jones Industrial Average (DJIA) , som består av 30 ikoniska amerikanska blue-chip-aktier.

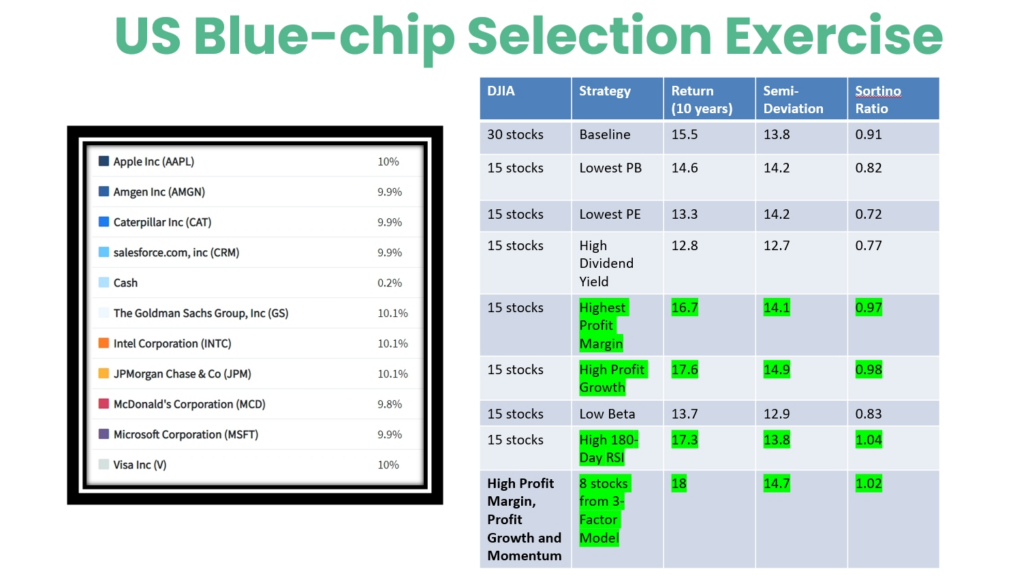

Vi använder Pyinvesting för att testa de senaste tio åren (daterad 22 februari 2011 – 22 februari 2021) . Vi kommer först att skapa en baslinjeprestanda för att investera i en lika viktad portfölj med alla 30 blue-chips. Vi kommer sedan att skapa en undergruppsportfölj med 15 aktier med följande faktorer:

Vi kommer att registrera avkastningen, semi-avvikelsen och Sortino-kvoten för varje strategi.

Vi tabellerar resultatet enligt följande:

Här är några slutsatser vi kan dra från den här övningen.

När investerare pratar om att värdeinvesteringar underpresterar tillväxt i USA, skojade de inte. Att köpa 15 diskar med det lägre pris-intjäningsförhållandet och förhållandet mellan pris och bokföring skulle ha presterat sämre vid köp av alla 30 aktier.

Om du vill inta en värdeinvesteringshållning på DJIA, kommer du att behöva en mycket längre innehavstid för att värdeinvesteringar ska komma tillbaka till modet på de amerikanska marknaderna, vilket kan kräva att högre räntor återkommer.

Amerikanska blue-chips som ger ut en utdelning har också underpresterat en strategi att köpa alla 30 blue-chips i lika delar.

Utöver detta kommer du att behöva hantera högre utdelningsbeskattning.

Medan värde- och utdelningsstrategin tenderar att underprestera, bör investeraren istället fokusera på företag med höga vinstmarginaler. Aktier som har presterat bra tidigare skulle också fortsätta trenden att gå bra i framtiden, vilket framgår av 180-ay RSI som ger överlägsen prestanda.

Risken med att anta denna strategi för att investera är frågan om sådana faktorer kommer att fortsätta att överträffa när perioden med låga räntor skulle ta slut.

Genom att kombinera tre framgångsrika faktorer till en och minska antalet kortlistade räknare från 15 aktier till 8 aktier, får vi en överlägsen portfölj som har fått 18 % vinster under de senaste 10 åren med en rimlig halvavvikelse på 14,7 %. En faktisk skärm av amerikanska aktier kommer att flagga några anständiga teknikräknare som Apple, Intel, Salesforce och Microsoft.

Läsare bör inte investera direkt baserat på dessa skärmar eftersom ERM utför en analys baserad på den mycket större uppsättningen av faktorer över olika perioder. Jag ber också mina elever att kortlista räknarna ytterligare genom att läsa analytikerrapporter och göra en kvalitativ bedömning för att avgöra om de är lämpliga att inkludera i deras portfölj.

Tänk inte bara på löften för de kommande 12 månaderna i år. Ta ett steg tillbaka och fundera över vad du vill uppnå under de kommande 10 åren.

Stora ekonomiska misstag kan hända i alla åldrar. Här är vad vi gör fel – och hur du åtgärdar det.

Compliance är död, AI ersätter jobb, redovisning är på väg ut?

Vad är Anchoring Bias in Finance?

En startplan för äktenskap för ekonomi:även om du är sen till festen