Redan före sin död 1976 rekommenderade Graham starkt strategin för små investerare,

Men exakt vad menade Graham med "i termer av det förväntade gruppresultatet "?

Som det visar sig, mycket... och detta är också nyckeln till hur en nettoaktiestrategi kan skydda dig mot förlust under ditt liv. Låt oss börja.

För det första stora vinster

Netto-aktieportföljer presterar bra. Flera studier över tid stöder detta.

Faktum är att studier konsekvent pekar strategins prestanda till ungefär 15 % över den totala marknadens avkastning. Eftersom marknaden i genomsnitt har gett en avkastning på 10 % per år, sammansatt, motsvarar det en genomsnittlig årlig avkastning på 25 %.

Beroende på vilken strategi du använder kan din prestation till och med bli högre. Greenblatt kunde decimera marknaden med över 40 % per år före skatt och provision i sin studie, How the Small Investor Can Beat the Market .

Och även i Warren Buffetts 2014 Berkshire Hathaway-brev , påminde Buffett själv om den exceptionella avkastning han gjorde med strategin,

Så avkastningen råder ingen tvekan om, så länge du har temperamentet att hålla fast vid strategin.

Om du gör det, och du investerar små summor, kan du förvänta dig att nå en CAGR på 25%+ under ditt liv.

Men hur är det med din nackdel?

Som jag nämnde såg Graham på en investering som en investering som garanterade huvudmannens säkerhet.

Hur kan du skydda din huvudman med tanke på hur hemskt dessa företag ser ut och det faktum att inte alla företag i din portfölj kommer att träna?

Svaret är diversifiering .

När Graham föreslog att nettonät uppfyllde hans standard för investeringar talade han inte om en enda aktie – han pratade om en korg med nettonät .

Diversifiering kan praktiskt taget neutralisera risken med att bara äga ett nettonät, och det var egentligen gruppens avkastning som Graham siktade på. Detta var vad han menade med "förväntat gruppresultat .”

Så även om ett enskilt nettonät kanske fungerar eller inte fungerar, med tanke på att nettonäten har en hög sannolikhet att stiga tillbaka till NCAV i genomsnitt, skulle diversifiering innebära att din portfölj var skyddad på det hela taget och borde visa god avkastning.

Jag nämnde också att du inte bara kan diversifiera när det gäller antalet aktier du köper, du måste investera över ett antal år också för att säkerställa bra resultat från strategin. Missa någon av dem och din avkastning faller samman.

Genom att ha en välfylld portfölj av nettonät på lång sikt kommer vinsten du kommer att göra under de goda åren mer än kompensera för eventuella pappersförluster du kommer att drabbas av under en björnmarknad. Detta koncept är ytterst viktigt.

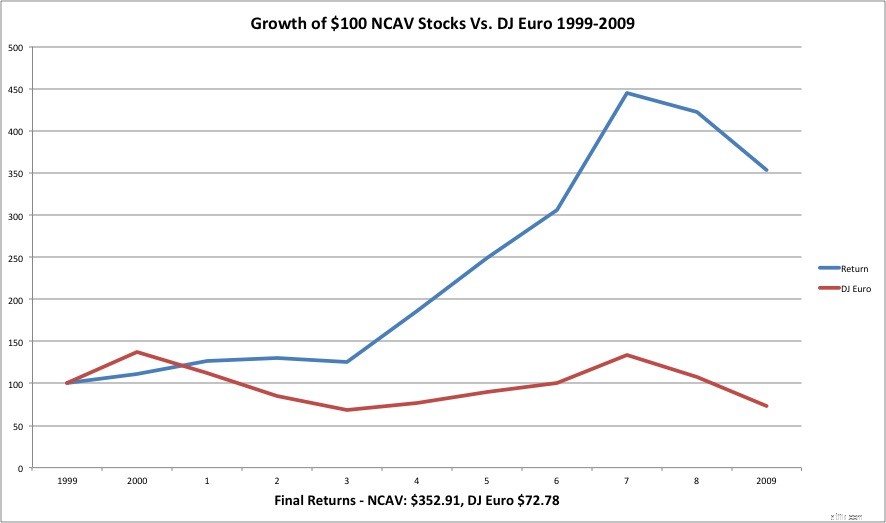

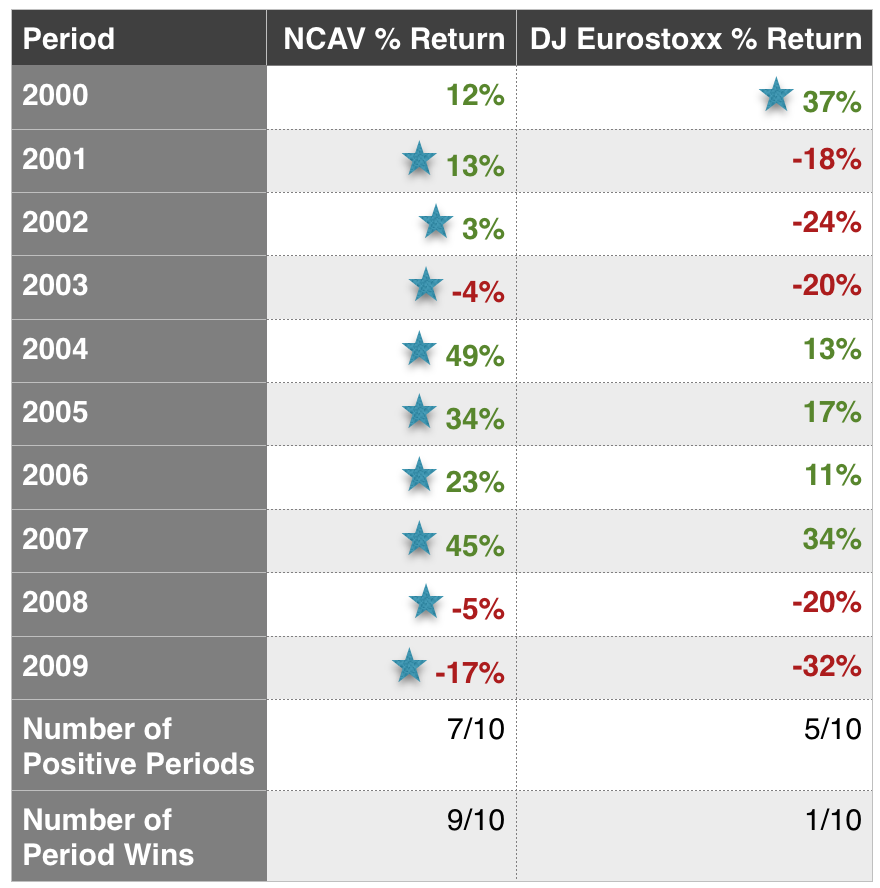

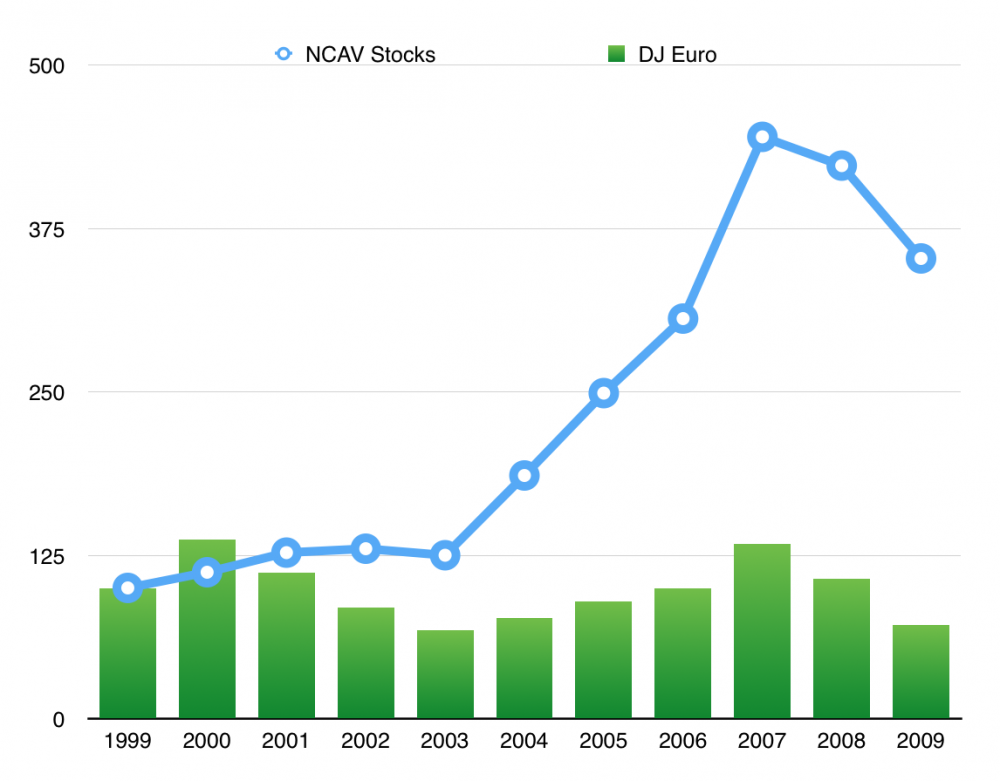

Låt oss titta på dessa långsiktiga avkastningar som visas av tidningen, "Studying Different Systematic Value Investing Strategies ,” av Philip Vanstraceele och Luc Allaeys:

Som du kan se presterar nätnät bättre på 9 av 10 år och drabbas bara av 3 nedgångar.

En investerare skulle lätt kunna vända dessa ned åren till permanenta förluster om han sålde ut efter att marknaden föll. När det gäller vilken investeringsstrategi som helst, kommer du oundvikligen att ha bra år och dåliga år, men det är genomsnittet av alla dessa år som verkligen räknas i slutet av dagen.

Här skulle 1 $ investerat i början ha blivit:

… i slutet av 2009. Du skulle ha sett en vinst på 350 %, trots att du varit utsatt för den största lågkonjunkturen under de senaste 100 åren!

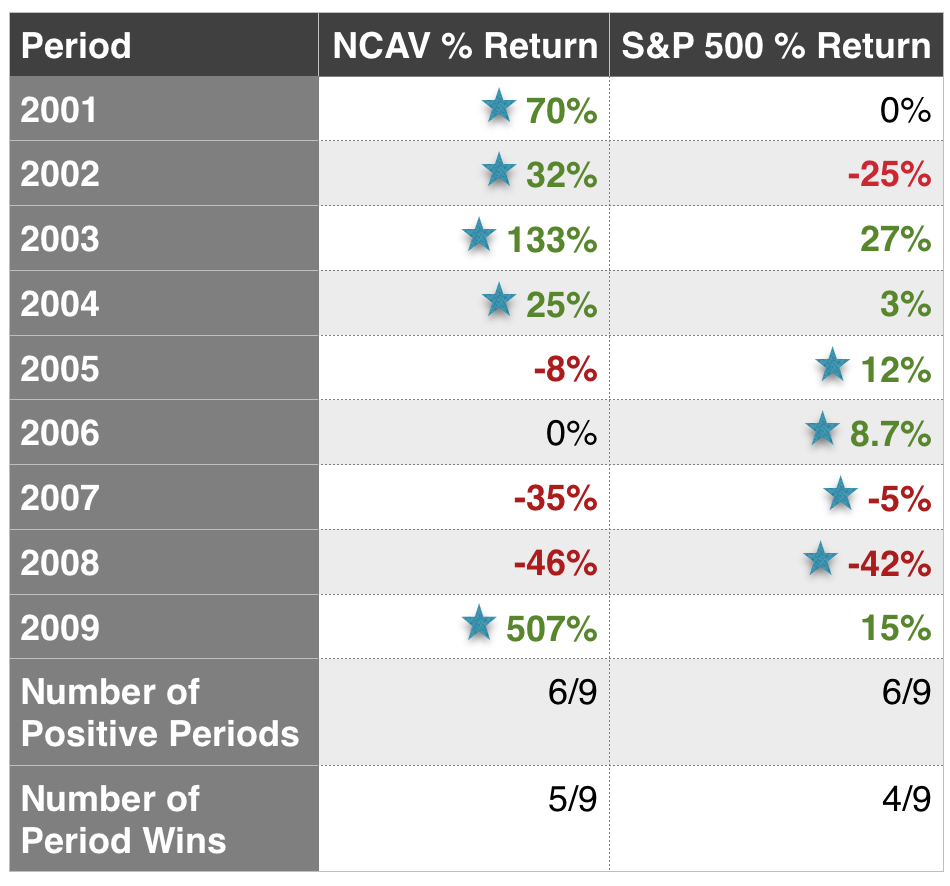

Låt oss nu ta en titt på Jae Juns Old School Value NCAV-baktest:

Jaes studie täcker också de första tio åren av 2000-talet, ett tumultartat decennium för aktier som inkluderade den stora lågkonjunkturen.

Som du kan se var vägen stenigare men den ultimata vinsten mycket större .

Även med de stora nedgångarna 2007 och 2008 skulle 1 USD investerat i nettonät ha vuxit till 12,81 USD medan samma dollar som investerats i S&P 500 skulle ha krympt till 0,96 USD!

$1 blir...

…på bara 9 år.

Och det är vid det här laget som jag måste nämna ett kritiskt faktum:temperament skulle ha gjort hela skillnaden under den sträckan 2007, 2008. Warren Buffett håller med. Från hans brev från 2014,

Det är ett konsekvent tillvägagångssätt, eller att hålla kursen under ett antal år, som skulle ha skyddat en investerares nackdelar.

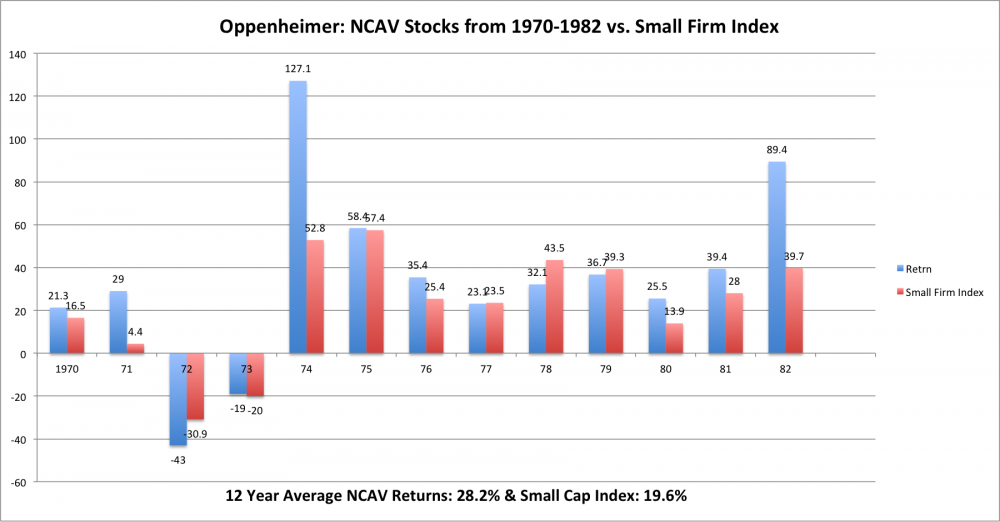

Låt oss titta på en tidigare studie, under en bättre period för aktier i allmänhet. Låt oss titta på J. Robert Oppenheimers nettoaktiestudie från 1970 till 1982, Ben Grahams Net Current Asset Values, A Performance Update:

I den här studien skulle nettoaktieinvesterare ha drabbats av bara 2 nedgångsår på 12, men nedgångsåren var ganska stora. Återigen, om en investerare hade blivit frustrerad och sålt ut efter den andra förlusten, skulle han definitivt ha gått miste om den raketliknande avkastningen 1974, och stor avkastning under de återstående 8 åren.

I Oppenheimers studie skulle 1 dollar investerad i början av 1970 ha blivit...

Nettnät: 25,92 USD

Småföretagsindex: 10,20 USD

...om 12 år. Det är en CAGR på över 31 %!

Det är den här sortens diversifiering, både i antalet aktier i din portfölj och antalet år som du använder strategin, som garanterar att din nackdel är skyddad. Uppriktigt sagt, om du inte har temperamentet att hålla fast vid en lovande strategi på lång sikt så borde du vara i en indexfond och inte alls välja aktier.

…men om du har förmågan att hålla kursen erbjuder nätnät spektakulär uppåtpotential samtidigt som du skyddar din nackdel.

För protokollet, resultaten som visas här är indikativa för avkastningen som erbjuds för vitt diversifierade portföljer. Så bra som dessa resultat är, genom att fokusera på nettoaktier av högsta kvalitet bör du kunna göra ännu bättre ifrån dig. Det är vad Evan Bleker har valt att göra och det har fungerat ganska bra med 22,5 % årlig CAGR under de senaste 5 åren.

Har du mage att göra det här också?

Att lägga till guld och internationellt kapital till portföljen:Förbättrar det portföljens prestanda?

Okonventionella investeringsidéer för att tjäna enormt på en lågkonjunktur

Hur du tar ditt frilansföretag på allvar

Planerar för efter pensionering

Sätt som vi kan fortsätta att skära ner i vår budget