Ett känt namn för de flesta, vi minns tider då gratis Grabcar-kampanjkoder var en vardaglig angelägenhet.

Sedan dess har Grabs tillväxtbana varit exponentiell och det kommer inte som någon överraskning att notering på en börs var nästa på deras agenda. Faktum är att Grab just bekräftat sin sammanslagning med Altimeter Capital den 13 april 2021, och detta hände över en natt:

Nedan kommer jag kort att beröra Grabs affärsmodell och vägen som de har tagit för att bli offentlig. Hoppa sedan in i de utmaningar/möjligheter som Grab kommer att möta på vägen, och ge en kvalitativ analys av företaget. Låt oss växla upp och gå direkt in!

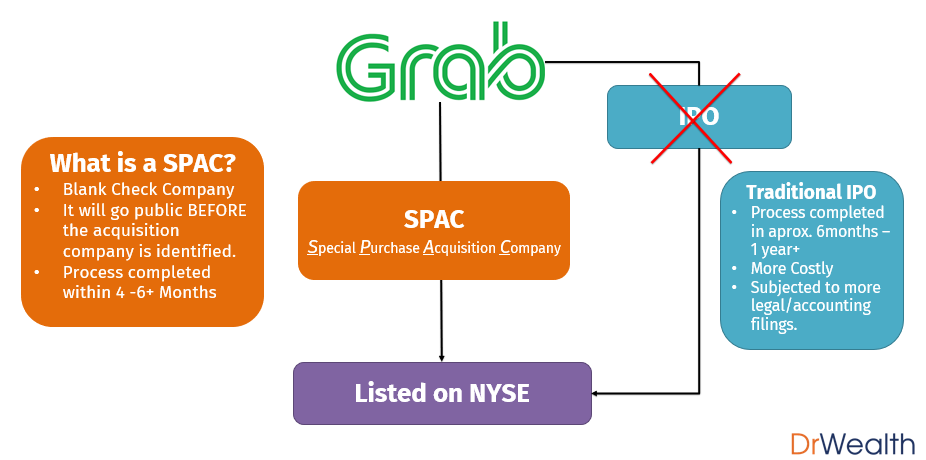

De flesta av oss skulle vara bekanta med vad en börsintroduktion (IPO) är, men inte många skulle vara bekanta med en SPAC. Med dess ökande popularitet bör läsarna bekanta sig med grunderna i en SPAC.

I sin mest grundläggande definition är "SPAC" en akronym för Special Purchase Acquisition Company.

I det här fallet är SPAC Altimeter Growth Cor. (NASDAQ:AGC) och målbolaget är Grab.

Även om jag inte kan verifiera vilken part som initierade sammanslagningen, är det troligt att Grab flyttade sitt fokus till att bli börsnoterade via en SPAC-rutt när sammanslagningen med Gojek gick vidare förra året.

På en djupare nivå finns det många överväganden som riktade företag som Grab måste överväga när de bestämmer mellan en SPAC eller en börsintroduktion. För läsare som är intresserade av detaljerna i en SPAC, se den här artikeln.

Siffrorna ovan är en tydlig indikation på det växande momentumet bakom SPAC-fusioner och det är mycket troligt att detta momentum kommer att fortsätta till 2021.

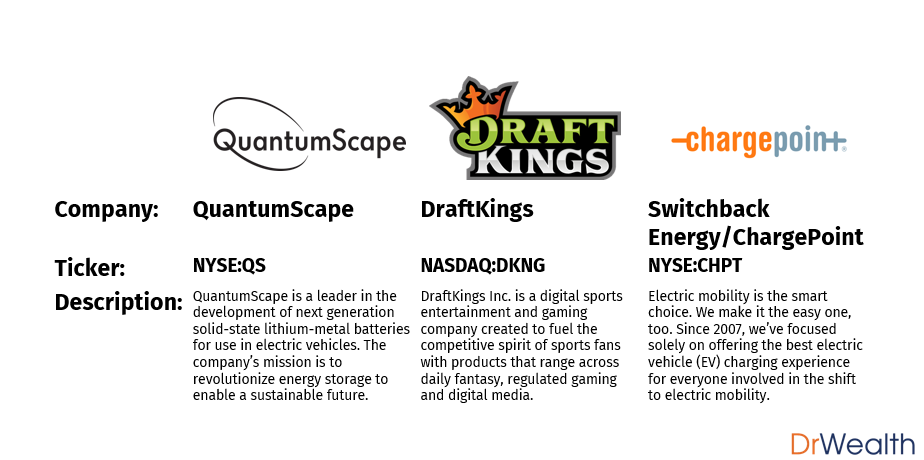

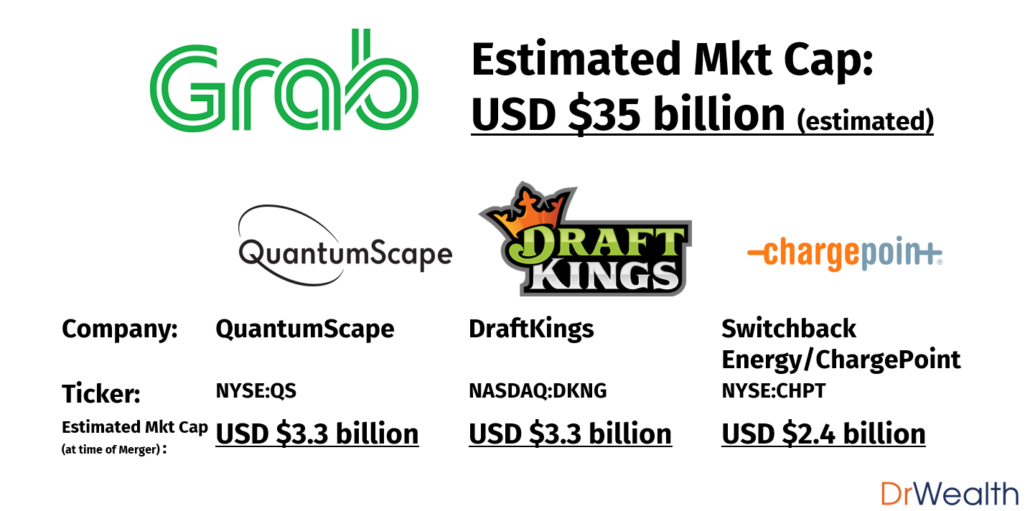

Här är några SPACs som har kommit till media på senare tid.

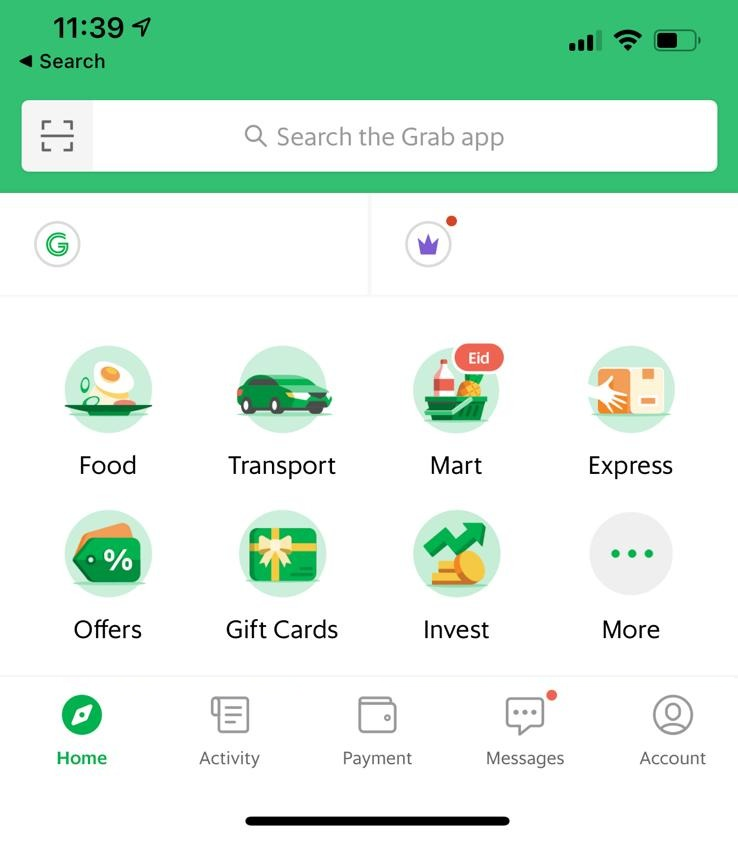

Jag tror att många av oss har upplevt förändringarna som kommer med varje Grab-applikationsuppdatering på våra mobiltelefoner. Med varje uppdatering har vi nya funktioner som läggs till i appen och där den en gång i första hand användes för skjuts, har vi nu en uppsjö av tjänster som sträcker sig från matleverans till paketleverans som vi kan komma åt från bara en app.

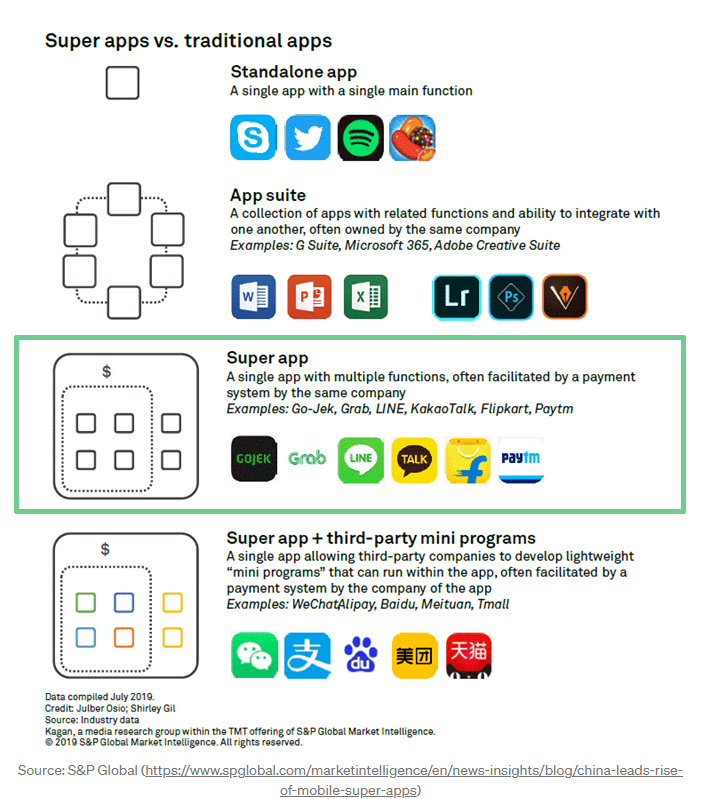

Okänd för många, det finns en struktur för vilken typ av app som Grab har utvecklats till.

Grab har nu blivit vad vi kallar en Super-app där en användare med bara en enda app nu kan komma åt en mängd olika tjänster. Dessutom har vi Grabpay som det interna betalningssystemet som underlättar de transaktioner som genomförs i appen.

En annan nyckelfunktion hos en Super-app är hur den vanligtvis är utformad på ett sätt som gör att applikationen kan bli en nyckelport för många konsumenttjänster och därför uppmuntrar upprepad användning av ansökan. Detta är avgörande för framgången för alla Super-appar.

Enligt min åsikt ligger nyckeln till Grabs lönsamhet från Super-appmodellen i två delar,

När det gäller värderingar tittar vi på den STÖRSTA SPAC-fusionen hittills med hela fusionen värderad till ca. 35 miljarder USD (47 miljarder USD). Jämfört med några av de tidigare nämnda SPAC-fusionerna kommer denna affär att bli lite över 10 gånger större än den för QS och DKNG.

Trots den stora storleken på denna sammanslagning är den stora frågan här har Grab fortfarande utrymme att växa i världen efter Covid-19? I resten av den här artikeln kommer vi att utforska de makroekonomiska utmaningar och möjligheter som Grab kan stöta på framöver.

Eftersom Grab för närvarande fortfarande är ett privat företag är det inte juridiskt skyldigt att avslöja sina intäkter eller intäkter. Men vi får ibland utdrag av dess lönsamhet från nyheterna. Med hänvisning till Grabs övergripande prestation, "växte dess totala koncernnettointäkter cirka 70 procent på årsbasis 2020 jämfört med 2019".

Mycket som aktieplock rekommenderas för investerare att ha en diversifierad snarare än koncentrerad portfölj. När det gäller Grab, medan Circuit Breaker slutförde störda tjänster som dess transport-, hotell- och biljettfunktioner, upplevde den exponentiell tillväxt inom andra områden som mat och leverans.

Det är därför säkert att dra slutsatsen att det mångsidiga utbudet av tjänster som tillhandahålls av Grab Super-appen gjorde att dess intäktsmodell var relativt "pandemisäker". Detta enligt min åsikt sätter Grab i ett bra läge att fortsätta sin verksamhet trots rädsla för framtida pandemier eller till och med att den nuvarande Covid-19 återuppstår.

Jag tror att hemmaplansfördelen i Singapore har gjort det möjligt för Grab att slå konkurrenterna och kommer att lämna dem relativt oomtvistade när det gäller marknadsandelar. Med hemmaplan definierar jag detta som,

För de flesta av oss är chansen stor att vi kände oss mer bekväma med Grab än med Uber. Denna nivå av förtrogenhet som vi har med Grab återspeglar deras förståelse för deras målmarknad här i Singapore. Med ord av docent Chu Junhong, från NUS Business Schools avdelning för marknadsföring, nämner han att Grab alltid "sågs som vänligare - som på vissa sätt mer i samklang med deras kunders behov".

Det är viktigt att Grab behåller sin marknadsdominans i Singapore då det ofta är problem på hemmaplan som kan leda till ruin. Hänvisning till konkurrensen mellan Uber &Grab 2018 där en av de främsta orsakerna till att Uber lämnade olika asiatiska marknader berodde på problemen som de stod inför i USA.

För Grabs fortsatta tillväxt är global expansion utanför Singapore nyckeln. Det är viktigt för Grab att säkerställa stabilitet på Singapore-marknaden eftersom all instabilitet här hemma kan försätta dem i samma situation som fick Uber att tappa fokus i sina expansionsplaner.

Den 4 december 2020 tilldelade Monetary Authority of Singapore (MAS) en digital full banklicens till Grab-Singtel-konsortiet. (Mer detaljer här).

Varje enhet som innehar en digital banklicens kommer att kunna förse både privat- och företagskunder med den kompletta uppsättningen tjänster som traditionella banker erbjuder med en tillagd klausul om att digitala bankoperatörer måste utföra alla sina aktiviteter online .

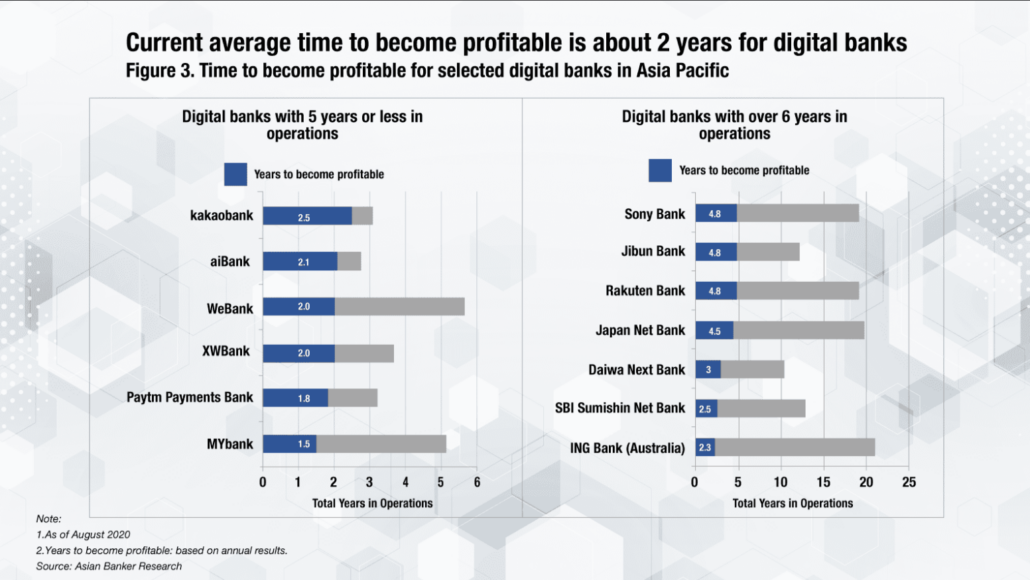

Medan konceptet med en digital bank är nytt i Singapore, har modellen utforskats av många andra länder som Korea, Indien och Kina. Även om det kan vara svårt att avgöra graden av väsentlig påverkan som denna licens kan ha på Grab, är det troligt att en sådan satsning kan vara positiv för lönsamheten för Grab.

Detta kan tillskrivas följande,

Ride hailing företag som Grab och Uber störde den traditionella taxibranschen. Det är troligt att under vår livstid kommer de själva att störas av autonoma fordon (AV). Frågorna kvarstår om vilken sida av störningen de kommer att befinna sig på.

När det gäller Grab är det troligt att de verkligen undersöker möjligheten att skapa en tjänst där resan är helt autonom. Detta skulle orsaka betydande materiella effekter på deras intäkter som,

Även om Grab har varit relativt tyst på AV-fronten för närvarande, 2018, sa Grabs president Ming Maa "företaget vill kommersialisera sin robo-taxitjänst "definitivt tidigare" än 2022". Även om det är oklart om robo-taxitjänsten fortfarande är på rätt spår, är en sak säker, det är den betydande kostnadsminskningen som kommer att följa med en sådan satsning.

Det finns investerare som följer skolan där de aldrig skulle investera i ett företag som ännu inte är lönsamt (och av goda skäl).

Tyvärr är Grab INTE lönsamt för tillfället och beroende på din synvinkel kan detta vara baisse i den meningen att investerare kan känna sig mer säkra på att köpa sig in i företag som redan är lönsamma framför företag som går med förlust.

Men ur en hausseartad synvinkel, om vi har investerare som köper in Grab när det inte är lönsamt, är det möjligt att fler investerare kan köpa in det om det blir lönsamt.

Enligt min åsikt har ett företags lönsamhet ofta mindre inverkan på aktiekursen eftersom marknaden trots allt alltid är framåtblickande. Ta till exempel Pinterest (NYSE :PINS), det är ännu inte lönsamt men dess aktiekurs är för närvarande upp mer än 3 gånger från börsintroduktionspriset på $24 tillbaka i april 2019. Ett annat exempel som är mer relaterat till Grab skulle vara Uber (NYSE:UBER) som är för närvarande upp cirka 1,5 gånger från sitt börsintroduktionspris på $42.

Det är ofta företag som stör traditionella industrier mest som möter den mest intensiva motreaktionen. Även om vi kanske inte ser mycket av det här i Singapore, är det störande företag som Grab och Uber som potentiellt kan möta mycket starkt (och bestående) motstånd från lokalbefolkningen.

Även om de flesta av oss tror att sådana protester hör till det förflutna, har lokal opposition (Socio-kulturell makromiljö) mot Grab nyligen återuppstått i slutet av förra året då Grab i Hanoi ökade provisionssatserna för sina GrabBike-tjänster. Även om protesten enligt uppgift var fredlig, är sådana nyheter dålig offentlig bild av företaget och även om det kan orsaka en del osäker på kort sikt, är det utan tvekan en positiv not för investerare på lång sikt.

Bortsett från motstånd från ryttare, är ett område som har potential att allvarligt skada Grabs lönsamhet att göra med klassificeringen av sysselsättningen för dess ryttare.

I skrivande stund utsätts Uber för ett enormt tryck från myndigheter i Storbritannien när det gäller hur deras förare ska ha rätt till minimilönen.

Från och med den 17 mars 2021, Reuters rapporterade att "Efter ett nederlag i Storbritanniens högsta domstol förra månaden, klassificerade det Silicon Valley-baserade företaget sina mer än 70 000 förare i Storbritannien till arbetare, vilket innebär att de är garanterade rättigheter som semesterersättning." – Reuters

Eftersom spelningsekonomin fortsätter att ta fart på grund av dess relativa lätthet att komma in, är det mycket osäkert om mängden lagligheter som den kan komma att utsättas för inom en snar framtid. Vad som är ännu mer osäkert är omfattningen av sådana lagligheter på Grabs lönsamhet. Även om jag bara kan spekulera, är det troligt att alla försök som görs att omklassificera arbetare inom spelningsekonomin (för närvarande klassificerade som egenföretagare) så småningom kan bli förödande för Grab.

Som en angelägen observatör av SPAC-fusionerna på den amerikanska marknaden uppmanar jag läsarna att vara försiktiga på kort sikt. Även om sammanslagningen är bekräftad i skrivande stund, bör investerare vara trötta på den volatilitet som är involverad i sådana sammanslagningar. Ett exempel på en SPAC-fusion som upplevde extrem volatilitet när fusionen slutfördes var CCIV som såg sin aktiekurs falla så mycket som 50 % när fusionen var klar.

Sammantaget är jag positiv till Grabs resultat på lång sikt på grund av deras framsteg i Singapore och i regionen. Jag tror att de lätt kommer att kunna dominera Singapore-marknaden på grund av bristen på konkurrens med den ekonomiska förmågan att utmana dem. Dessutom ser framtiden lovande ut med deras satsning på det digitala bankområdet såväl som deras forskning och utveckling inom autonoma fordon.

På ett personligt sätt vågar jag påstå att Grab en dag så småningom kan bli den allra första "SEA Super-appen". Anledningen till att jag har kommit till denna slutsats är att jag som en vanlig affärsresenär (pre-covid) använde Grab vart jag än gick från Malaysia till Indonesien och till och med Vietnam.

Här är en skärmdump av några kampanjkoder som jag kan använda för min nästa resa tillbaka till Vietnam.

Jag tillhör AGC i skrivande stund.