Slutet av juli var brutalt för flera stora teknikaktier som noterade mycket synliga vinstmissar.

Facebook (FB) var inte det första företaget som gjorde en besviken, men det fick hela sektorn på rullning när det rasade med 19 % och drabbades av den största endagsförlusten i marknadsvärde – enorma 119,1 miljarder dollar. Det är mer än hela marknadsvärdet av Dow Jones Industrial Average-komponenten United Technologies (UTX).

Intäktsproblemen fortsatte, inklusive Twitters (TWTR) fall med 21 % trots att analytikernas uppskattningar slog översta och nedersta raden. Användartillväxt var problemet eftersom företaget renade sig från avstängda och falska konton.

Nästan alla FANGs – Facebook, Amazon.com (AMZN), Netflix (NFLX) och Googles moderalfabet (GOOGL), även om Apple (AAPL) och Microsoft (MSFT) ofta ingår i liknande akronymer – klarade sig dåligt kort efter vinst.

Men förödelsen var inte riktigt en överraskning för vissa kartentusiaster som använder prisåtgärder (och deras derivat) som sin guide. Ingen sanningstalande teknisk analytiker förväntade sig den jättelika hårklippningen som Facebook gavs, men analys av prisutvecklingen tydde på att en försäljning var på gång.

Det råder ingen tvekan om att investerare var ganska entusiastiska över Big Tech eftersom denna grupp ledde marknaden högre under de senaste fem åren. Varje liten dopp eller tillbakadragning utlöste nya köp. Alla, verkade det, behövde ha flera av dessa högtflygande aktier i sin portfölj.

När grupper av aktier leder på detta sätt, föder deras hausseartadhet mer hausseartadhet, oavsett vad deras värderingar kan vara. Pundits klassificerar en sådan marknad som en "momentummarknad" eller förkortat momo.

Momentum är hastigheten för ett prissteg. De flesta gratis kartprogram erbjuder indikatorer för att mäta momentum, och de är ganska användbara för att upptäcka förhållanden när ett rally blir lite för sprudlande.

De kan också upptäcka när farten börjar avta långt innan en stigande aktie faktiskt säljs. Även om de är från perfekta, under hela juli, visade diagrammen stigande priser med fallande fart.

Tänk på en boll som kastas upp i luften. Även när den rör sig högre, minskar hastigheten. Så småningom överväldigar tyngdkraften kraften som drev bollen i första hand och bollen börjar äntligen gå neråt igen.

Vilka FANG-aktier visade sådana skillnader mellan deras pristrender och momentum? Allihopa. Det gjorde även andra superstjärnor, som Adobe (ADBE), Nvidia (NVDA), Visa (V) och Intel (INTC).

Frågan som investerare måste ställa är "Är momo död?" Kan de fortfarande köpa varje dopp som marknaden snålt erbjuder? Eller är det dags att ta lite vinster och kanske till och med kliva åt sidan helt?

FANGs regeringstid verkar vara i fara. De nejsägarna som gnällde om skyhöga värderingar och marknadens bristande hänsyn till sunda fundamenta såg till slut en upprättelse när många av dessa ledare snubblade.

Problemet är att deras aktier bara hamnade i lite av en frenesi som pressade upp priserna för högt, för snabbt. Men för det mesta tjänar dessa företag fortfarande pengar och fortsätter att förnya sig.

De senaste korrigeringarna i teknikaktier var utmärkta exempel på hur marknaden så småningom kommer att rensa upp sig själv och tillåta investerare att köpa högkvalitativa företag till mer realistiska priser. För visst tog det lång tid att hända, och försäljningen i vissa företag (Facebook) var brutal.

Det är aktiemarknadens natur. Den berättar för oss när den fick nog, inte tvärtom.

Den nuvarande turbulensen verkar annorlunda än tidigare nedgångar eftersom försäljningen följde dåliga resultat eller utsikter, snarare än snabba utbrott av marknadsbuller. Det tyder på att marknadens karaktär förändrades från momo till något annat. Det är inte nödvändigtvis baisse, särskilt eftersom de flesta av FANGs fortsätter i stigande, hausseartade trender – se bara på Apples senaste skjutning till nya toppar och 1 biljon dollar i börsvärde. Men att blint köpa varje dip kanske inte är den rätta strategin längre.

Bara för att momo verkar vara över betyder det inte att det är slutet på den totala tjurmarknaden. Långt därifrån.

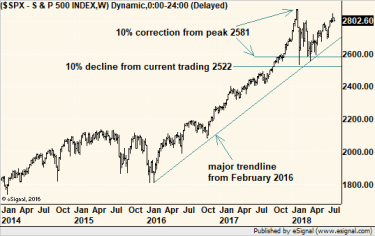

Även om det är otillfredsställande för dem som letar efter ogenerad förståelse, drabbades Standard &Poor's 500-aktieindex redan av en nedgång på 10,16 % på daglig nära basis, i januari och februari. Det är precis över den godtyckliga definitionen av en korrigering på 10 %. Men i juli lämnade S&P 500 faktiskt korrigeringsområde; teoretiskt sett borde det bara vara en tidsfråga innan nästa etapp startar.

Titta på veckodiagrammet nedan. Trenden från början av 2016 förblir intakt och stigande. Och för mer avancerade kartbevakare skulle ytterligare 10 % korrigering från nuvarande nivåer, om det skulle hända, skapa ett ganska rejält golv under marknaden.

Men kan marknaden falla ännu mer än så och nå den också godtyckliga definitionen av en björnmarknad med en nedgång på 20 % från toppen?

Allt är möjligt, men det verkar ganska osannolikt just nu.

När allt kommer omkring ser resten av resultatsäsongen ganska frisk ut, med 77% av företagen som slår analytikernas uppskattningar för andra kvartalet hittills, enligt StreetInsider.com. FactSet rapporterade att vinsttillväxten blomstrade, med den blandade vinsttillväxten för Q1 bland S&P 500-företag på 23,2 %, det högsta resultatet sedan Q3 2010.

Bortsett från politiken är BNP-tillväxten för andra kvartalet på 4,1 % onekligen bra. Ja, det förväntas avta från den punkten, men ekonomin kan fortfarande växa i en lägre takt och fortfarande se stark ut.

Folk mår också bättre av ekonomin. IBD/TIPP Economic Optimism Index håller sig på nivåer som inte setts sedan 2005, då bostadsbubblan fortfarande blåste upp.

Guldet, skyddet mot dåliga tider, försvinner fortfarande. Om folk kände sig nervösa, borde den gula metallen vara lite starkare eftersom guld, silver och vissa hårda tillgångar överträffar när rädslan sväller. Men mitt i optimism och faktisk ekonomisk tillväxt, för att inte tala om nästan obefintlig inflation, finns det ingen anledning att flockas till guld nu.

Slutligen är räntorna fortfarande ganska låga trots Federal Reserves kampanj för att normalisera dem genom att pressa dem högre. Vi skulle kunna framföra motargumentet att envist låga räntor kan innebära att obligationsmarknaden inte har förtroende för den rådande ekonomiska återhämtningen. Men tills det finns bekräftelse för den slutsatsen måste vi hålla den på hyllan.

När det gäller bekräftelse av det hausseartade argumentet för aktier, medan teknologin snubblar, tycks ekonomi och hälsovård komma att växa fram som ledare, åtminstone för nu. Detta är viktigt eftersom ledarskap rör sig från sektor till sektor på en sund tjurmarknad. Termen för det är "sektorrotation."

Tech representerar för närvarande 26 % av S&P 500:s värde, så dess förlust från ledarskapet kan tyda på problem för den bredare marknaden. Däremot är hälso- och sjukvård, med knappt 14,1 %, och finans, 13,8 %, sektorerna nr 2 och 3. Att ha dem tillbaka i täten är en positiv utveckling.

Slutsatsen? Marknaden är fortfarande OK vid denna tidpunkt. Potentialen för ytterligare 10 % nedgång är reell, men om den inte gör en betydligt lägre bottennivå än vi såg tidigare under året förblir trenden på tjurmarknaden intakt.