Om du börjar misstänka att intermittenta härdsmältningar är en ofrånkomlig del av investeringar i teknikaktier, har du rätt. Den tekniska rutten som började i augusti 2018 är bara det senaste exemplet. Tekniska investerare vill veta vad som orsakade den senaste tekniska kortslutningen och om det finns några fynd bland ruinerna. Men du bör också fråga dig om du har styrkan att investera i en så volatil sektor.

Ny teknologi har alltid revolutionerat det amerikanska livet, och teknikaktier har alltid varit en del av den revolutionen. Järnvägsaktier dominerade 1800-talets aktiemarknad; RCA, känd för handlare som Radio, var ett lejon från det rytande tjugotalet. Polaroid dominerade Go-Go-åren på 1960-talet, och Microsoft och Apple sköt i höjden på 1990-talet, tillsammans med en mängd tvivelaktiga internetaktier, som Pets.com.

Facebook, Apple, Amazon.com, Netflix och Googles förälder, Alphabet – FAANG-aktierna – har varit älsklingarna på den senaste tjurmarknaden. Alla fem representerar revolutionerande framsteg:Facebook i sociala medier, Apple i hårdvara, Amazon i detaljhandeln, Netflix i underhållning och Google i internetsökning och onlineannonser. Från början av 2018 tills de nådde en topp senare under året, ökade FAANG-aktierna i genomsnitt 55 % (exklusive utdelningar). Netflix, en ökning med 118,3 %, ledde gruppen.

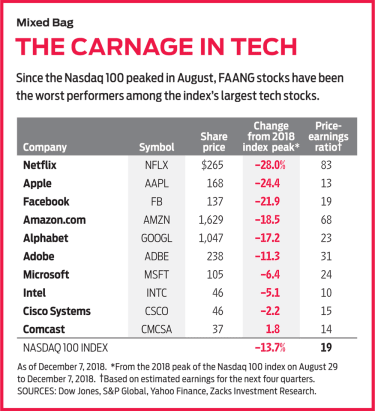

De flesta stora tekniska möten slutar illa. Den mest anmärkningsvärda uppkomsten var teknikvraket 2000 till 2002. Den teknologibelastade Nasdaq 100 föll med 78,2 % från 14 januari 2000 till 9 oktober 2002, medan Standard &Poor's 500-aktieindex föll med 47,0 %, exklusive utdelningar. Den här gången har Nasdaq 100 sjunkit 13,7 % från sin högsta nivå den 29 augusti, jämfört med 9,6 % för S&P 500. FAANGs har klarat sig sämre, vilket tabellen på nästa sida visar. (Priser och returer i denna artikel gäller till och med den 7 december.)

Vad hände? Skyll, åtminstone delvis, den vanliga misstänkte:höga aktiekurser i förhållande till företagens vinster. "Värderingar blev lite galna, och när folk blir nervösa säljer de det som kan ge dem några fina vinster", säger Robert Doll, senior portföljförvaltare och chief equity strateg på Nuveen Asset Management.

När aktierna tar så mycket fart måste allt gå perfekt för att dessa aktier ska fortsätta att stiga. Istället började investeringsuppsatsen för många teknikaktier att spricka. I fallet med Apple började ryktena spridas i november om att företaget hade minskat iPhone-produktionsorder. Facebooks elände började tidigare under året, då företaget stod inför granskning av sina rutiner för användarnas integritet.

Investerare har också börjat oroa sig för att tekniska titaner kommer att möta ökad statlig reglering, antingen här eller utomlands. Kom ihåg att Microsoft stod inför år av antitruststrider med Europeiska unionen. Även om det för närvarande inte är bekymmersamt, kan Amazon, Facebook och Google, som står inför antitruståtgärder i Europa, så småningom möta antitrustgranskning i USA. Senaste EU-förordningar ger konsumenter mer kontroll över data som samlas in av teknikföretag; Kalifornien antog en tuff ny integritetslag i juni. "Tekniken sitter i hårkorset för tillsynsmyndigheterna", säger Savita Subramanian, chef för U.S.S. aktie- och kvantitativ strategi på Bank of America Merrill Lynch.

Halvledaraktier drabbades av en allvarlig nedgång av sina egna, ledda av chiptillverkarna Nvidia och Applied Materials, som var och en utfärdade svaga vinstutsikter. Som är typiskt för mikrochipsindustrin med högkonjunktur, har utbuktande lager och långsammare efterfrågan stökat chiptillverkarna, och handelsspänningarna med Kina har ökat rädslan för att minska efterfrågan.

Slutligen drabbades teknikaktier av det som sänkte resten av aktiemarknaden:rädsla för en avmattande ekonomi och oro för att Federal Reserve kan höja räntorna för mycket, för snabbt. Eftersom teknikaktier steg mest, gick de ner hårdast också.

Värde i ruinerna. Som teknisk härdsmälta går, är den senaste relativt mild. Ändå är nästan hälften av teknikaktierna i Nasdaq 100-indexet 20 % eller mer under sina 52-veckors högsta nivåer. Även om det är en stor förlust, tänk på att teknikvraket 2000 var så allvarligt att det tog Nasdaq 100 riktmärke år att slå sin 2000 högsta nivå, och många av dot-com-aktierna – inklusive Pets.com – helt enkelt försvann.

Dessa intermittenta härdsmältningar visar att inte alla teknikföretag klarar tidens tand. Polaroid, Digital Equipment och dussintals andra företag skräpar ner teknikkyrkogården. "Dagens företag är inte färdiga", säger Doll. "De har bra resultattillväxt, kassaflöde, produkter och balansräkningar."

Apple har till exempel 237,1 miljarder dollar i kontanter på sin balansräkning. Amazon meddelade ett rekordstort nettoresultat på 2,9 miljarder dollar under tredje kvartalet. Facebook gav ett resultat på 1,78 USD per aktie, klart över analytikernas uppskattningar på 1,46 USD per aktie.

Innan du dyker in i tekniken, kom ihåg att du kanske äger massor redan, särskilt om du är en indexinvesterare. Teknikaktier står för 20 % av S&P 500. Nu är också ett bra tillfälle att omvärdera din risktolerans. Om nedgångar får dig att vakna på natten och ropa:"Jag är förstörd!" då kanske du skulle ha det bättre i mer defensiva hörn av aktiemarknaden.

Se annars debaclet som ett köptillfälle. Bland de fem FAANG-aktierna, Alphabet (symbol GOOGL, $1 047) är värt att utforska. Företaget har en extremt stark position på annonsmarknaden online – en som skulle vara svår för ett annat företag att stjäla. Alphabet har också ett extremt hälsosamt fritt kassaflöde – det vill säga kontanter tillgängliga för företaget att använda på vilket sätt som helst.

Andra tekniska blue chips finns också till rea, inklusive Microsoft (MSFT, $105). Dess Windows-operativsystem, till exempel, sitter fortfarande på cirka 64 % av alla stationära datorer, och det är alltmer ledande inom molnlagring. Aktien har en direktavkastning på 1,8 % och tillräckligt med kontanter – nästan 136 miljarder dollar – för att upprätthålla utbetalningen under mycket lång tid.

Med tanke på teknikindustrins ständigt föränderliga natur är det ingen skada att låta ett proffs bestämma vilka aktier som ska köpas. Inkomstorienterade investerare kan överväga First Trust NASDAQ Technology Dividend ETF (TDIV), som endast köper teknikföretag som ger utdelning. Fonden har ökat med 2,2 % under de senaste 12 månaderna och har en årlig direktavkastning på 2,8 %.

För en diversifierad, aktivt förvaltad fond, överväg T. Rowe Price Global Technology Fund (PRGTX), som tar ut 0,89 % under genomsnittet i utgifter. Fonden har i genomsnitt haft en avkastning på 17,9 % under de senaste fem åren, vilket slog den genomsnittliga teknikfonden med lite mer än fyra procentenheter per år. Det har varit en vit knogetur. Fonden föll 9,0 % under de senaste tre månaderna, men det är fortfarande bättre än den genomsnittliga teknikfondens förlust på 12,9 %.

Lärdomar från tidigare tekniska vrak kan hjälpa dig att få perspektiv. "Det bästa du kunde ha gjort 2002 var att fråga dig själv:"Vad är den fantastiska aktien jag ville köpa men inte gjorde?", säger Kevin Landis, investeringschef på Firsthand Capital Management. Du kan prova samma övning idag.