Håll i hatten, gör dig redo för en uppgång i volatiliteten ... och kanske ge försvarsaktier en titt i oktober.

Goldman Sachs aktiederivatstrateg John Marshall skriver i en färsk rapport till kunder att volatiliteten sedan 1928 har varit 25 % högre i genomsnitt under oktober månad.

"Intäktsdagsrörelserna ökar inte bara i förhållande till genomsnittliga dagliga rörelser, utan oktober tenderar att vara kvartalet med de största absoluta vinstdagsrörelserna för amerikanska aktier", skriver Marshall. Och det är ingen slump. "Vi tror att det är en kritisk period för många investerare och företag som hanterar resultat till kalenderårets slut."

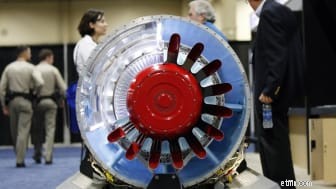

Hur ska investerare spela denna potentiella anfall av hackighet? Bli defensiv – med försvarsaktier. Flyg-, försvars- och andra företag som har ett finger med i nationell säkerhet är traditionellt sett mer defensiva investeringar. De erbjuder också en anmärkningsvärt låg exponering för kinesiska handelskrigsspänningar.

Uppmuntrande nog handlas iShares U.S. Aerospace &Defence ETF (ITA) för närvarande med 30 % hittills. Det är bättre än S&P 500 (+18 % YTD) och Dow Jones Industrial Average (+15 %).

Här är fem spännande försvarsaktier att köpa för … ja, försvar. Vi vände oss till TipRanks för analytikerbetyg över hela branschen. Alla dessa fem aktieval får en konsensus för måttligt köp eller starkt köp baserat på betyg från de senaste tre månaderna.

Vid CACI:s nyligen genomförda investerardag avslöjade ledningen att dess nyckelfokus nu kommer från att driva tillväxt genom sina missionsteknologierbjudanden, som för närvarande står för cirka 30 % av produktintäkterna. CACI uppskattar att missionsteknologi har en total adresserbar marknad (TAM) på 90 miljarder USD som kommer att växa med imponerande 6 % årligen under de kommande fem åren – det är tre gånger så snabbt som den uppskattade 2 % CAGR för företagets företagsverksamhet, som har en uppskattad TAM på 130 miljarder dollar.

Credit Suisses Robert Spingarn applåderar det beslutet. "Uppdragsteknologi (ett företag på ~1,7 miljarder dollar nu) har högre marknadstillväxt, högre marginalpotential och är en högsta prioritet för (Department of Defense) kunder - vilket gör det till ett förståeligt val för ledningens fokus", skriver han. Hans överprestationsbetyg (motsvarande Köp) kommer med ett prismål på 269 $ på Street, vilket innebär en uppåtpotential på 18 % från nuvarande priser.

Flera analytiker upprepade sina hausseartade krav på CACI efter händelsen. Framför allt höjde Goldman Sachs Gavin Parsons sitt Köp-betyg till ett sällsynt Conviction Buy. Det betyget ges till aktier som Goldman har särskilt högt anseende, vilket gör CACI till en av de bästa försvarsaktierna att köpa för tillfället. Analytikern citerade sin förväntning om "accelererande organisk intäktstillväxt för att driva högre uppskattningar."

Denna positiva recension kom tillsammans med ett prismål på 258 $, vilket tyder på 13% uppåt härifrån. Se vad andra topanalytiker har att säga om CACI på TipRanks.

Det senaste? Boeings vd Dennis Muilenburg sa i mitten av september att "en stegvis avstängning av flygplanet bland tillsynsmyndigheter från hela världen är en möjlighet."

Credit Suisses Robert Spingarn uttryckte optimism en vecka före Muilenburgs kommentarer och skrev:"Vi fortsätter att förvänta oss att planet kommer att återgå till tjänst så småningom, och upprepar vår långsiktiga positiva syn och överträffar betyget på Boeing."

Morgan Stanleys Rajeev Lalwani har gått ett steg längre. Han kallar BA sitt "bästa val" inom flyg- och försvarsindustrin och ser en "klar väg" för aktier att nå $500 (31 % uppåtpotential). Analytikern påpekar Boeings starka balansräkning och att företaget har lyckats behålla "meningsfull hävstång för att mildra likviditetsrisker."

"Kombinationen av ett sunt fritt kassaflödesavkastning, en stabil kommersiell bakgrund för flygindustrin och positiva kommande datapunkter" är mer hausseartade punkter. Lalwani förutspår en årlig vinst per aktie (EPS) tillväxt på 10 % till 15 % (i jämförelse med jämnåriga under 10 %) efter 2020, och han hävdar att grundstötningen "skapar en köpmöjlighet medan flygcykeln är stabil." Du kan kolla in andra aktuella proffs åsikter om BA på TipRanks.

Intressant nog, medan aktien får ett försiktigt optimistiskt Moderate Buy-konsensus från alla analytiker, samlar den en mer hausseartad Strong Buy-konsensus över TipRanks topprankade analytiker. Till exempel förväntar sig den femstjärniga Credit Suisse-analytikern Robert Spingarn (Outperform) en konstant årlig EPS-tillväxt på cirka 16 % mellan 2018 och 2021.

"Även om värderingen förblir i stratosfären, fortsätter vi att tro att HEI:s exceptionella utförande, sammansatta kassaflöden och solida M&A meritlista motiverar en ansenlig premie", skriver Spingarn. Han ringde efter att Heico rapporterade ett "beat-and-raise"-kvartal och upprätthöll sin senaste rad av storsäljande organisk försäljningstillväxt.

Spingarn upprepade sitt överpresterande betyg och höjde sitt kursmål på försvarsaktien från $133 hela vägen till $163. Det indikerar 31 % av ytterligare uppåtpotential härifrån. Analytikern är övertygad om att Heico kan fortsätta att växa ur sin adresserbara marknad tack vare nya produktintroduktioner, större kundpenetration och en växande kundbas. "HEI:s långsiktigt fokuserade investerarbas verkar villig att hålla aktierna trots värderingen", skriver han och föreslår att köpa på eventuella svagheter. Ta reda på hur gatans genomsnittliga prismål för lärosäten går samman.

Håll ett öga på flygplanstillverkningsjätten United Technologies (UTX, $136,39). Företaget står på gränsen till en enorm fusion på 50 miljarder dollar med den stora amerikanska försvarsentreprenören Raytheon. Om "sammanslagningen av jämlikar", som tillkännagavs i juni, godkänns vid särskilda aktieägarstämmor i oktober, kommer resultatet att bli ett nytt flyg- och försvarskraftverk med 74 miljarder dollar i proformaintäkter 2019.

"Vi gillar den föreslagna RTN-fusionen för tekniksynergier och förbättrad finansiell flexibilitet", skriver Cowen-analytikern Cai von Rumohr. Aktieägarnas godkännande verkar troligt med tanke på minskat aktivistmotstånd, hävdar han, och försvarsdepartementet verkar stödja affären.

Men detta är en "win-win" situation, eftersom von Rumohr är ett fan av UTX med eller utan Raytheon. Han säger att om sammanslagningen inte går igenom, bör United Technologies gå närmare sin uppskattade summa-of-the-parts-värdering på $155 till $160 per aktie, "eftersom UTX Aero kommer att vara det sista kommersiella flygsystemet med stora bolag "rena" spela." Det skulle vara 17 % uppåt i den övre delen av intervallet.

Von Rumohr tror också att investerare underskattar stora cykliska vändningar hos Otis (hissdivisionen) och Pratt (flygdivisionen), såväl som United Technologies motståndskraft mot lågkonjunktur. Upptäck fler UTX-insikter från gatan på TipRanks.

Den har också den högsta underförstådda uppsidan bland försvarsaktier på denna lista, på 43 %. Det beror delvis på en betydande nedgång i förhållande till att Kratos förlorade på ett hypersoniskt testdrönarkontrakt till Northrop Grumman (NOC), och trots andra kvartalets försäljning och resultat som slog analytikernas konsensus.

Topprankade B. Riley FBR-analytiker Mike Crawford är särskilt exalterad över företagets framtidsutsikter när det kommer till obemannade flygfarkoster (UAV). Crawford noterar till exempel att efterfrågan på Kratos Valkyrie – en experimentell smygstridsdrönare som avslutade sin första flygning i mars 2019 – "fortsätter att både stärkas och expandera."

Analytikern säger att försvarsdepartementet har gått bortom frågan om huruvida UAV är vettigt och istället överväger operativa frågor om hur man integrerar dessa taktiska fordon i flottan. Det innebär att göra maskinerna tillgängliga med sensorer, nyttolaster, datalänkar och artificiell intelligens.

"KTOS, som en tidig aktör och tydlig ledare inom det billiga, taktiska UAV-utrymmet, står redo att kapitalisera på sina investeringar i proprietär IP och kapacitet, och vi tror att aktieägarna kommer att fortsätta att belönas av denna investering", skriver Crawford. Han upprepade sitt Köp-betyg för två månader sedan och noterade ett prismål på 26 USD som innebär en uppsida på 42 % härifrån. Få hela scoopet om Kratos Defences analytikerkonsensus på TipRanks.

Harriet Lefton är innehållschef på TipRanks, ett omfattande investeringsverktyg som spårar mer än 5 500 Wall Street-analytiker såväl som hedgefonder och insiders. Du kan hitta mer av deras aktieinsikter här.