Mina årliga aktieval slog Standard &Poor's 500-aktieindex för fjärde året i rad 2019, och marginalen var ganska spektakulär, om jag får säga det själv. Under de 12 månaderna som slutade 31 oktober 2019 gav mina val i genomsnitt 30,0 %, jämfört med 14,3 % för S&P. Men som jag påminde läsarna förra året, bli inte alltför upphetsad över min prognosförmåga. Ingen slår marknaden konsekvent.

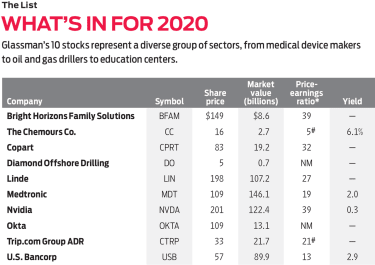

Sedan 1993 har jag dragit nio urval för det kommande året från experter och lagt till ett eget val. Den stora vinnaren för 2019, med en avkastning på 112,1 %, var Coupa Software (symbol COUP), som kopplar samman företag med leverantörer. Det var Terry Tillmans val, en analytiker med en gyllene touch på SunTrust Robinson Humphrey. Hans val på min lista har slagit S&P åtta år i rad. Bland hans senaste rekommendationer gillar jag Okta (OKTA, vars programvara verifierar och hanterar identiteten för personer som söker online-åtkomst till företagets webbplatser – ett värdefullt företagsförsvar mot hacking. Okta blev börsnoterat 2017 och har nu ett marknadsvärde på 13 miljarder dollar. Företaget har fortfarande inte gått med vinst , men intäkterna skjuter i höjden.

En annan framgångsrik stammis på listan är Jerome Dodson, grundare av Parnassus Endeavour (PARWX), min favoritfond i kategorin socialt ansvarsfulla investeringar. Dodsonvalet för 2019 var Starbucks (SBUX), upp 47,6%. För ett år sedan drog Dodson fördel av ett stort prisfall och började förvärva aktier i Nvidia (NVDA), den gigantiska tillverkaren av processorer för applikationer som inkluderar PC-spel och artificiell intelligens. Faktum är att Nvidia kan vara det bästa AI-spelet. Aktien har studsat mer än 50 % från sin låga juni, men den erbjuder fortfarande utmärkt värde.

Trots Kinas tullstrid med USA förblir jag en förespråkare för kinesiska aktier – särskilt de som inte är beroende av att sälja tillverkade varor utomlands, som Trip.com Group (CTRP), företaget tidigare känt som Ctrip.com International som kallas "Expedia of China." Det tjänar en nation som är galen för resor. Aktien handlas långt under 2017 års toppnoteringar, med ett pris-vinstförhållande, baserat på uppskattade intäkter för 2020, på 21—lägre än dess historiskt höga P/E-nivåer. Trip.com är ett av de 25 bästa innehaven i min favoritfond för asiatiska aktier, Matthews China (MCHFX).

Daniel Abramowitz, från Hillson Financial Management, i Rockville, Md., är min favorit för aktier med lågt kapital. För det kommande året gillar han The Chemours Co. (CC), en kemisk tillverkare som DuPont drev ut 2015. Viktiga produkter inkluderar titandioxid, som ger ljushet och hårdhet till porslinsemaljer, och Opteon, ett köldmedium med miljöfördelar jämfört med Freon. Chemours sköt i höjden i pris de första åren efter avknoppningen och stötte sedan på driftsproblem som Abramowitz tror är tillfälliga. Chemours, säger han, "är ett välskött, aktieägarvänligt företag, och aktien är orimligt deprimerad efter en kraftig försäljning." Det är säkert billigt. P/E är bara 5.

Förra året lyfte jag fram Artisan Thematic Investor (ARTTX), knappt ett år gammal, som "en värdepappersfond värd att titta på." Mitt urval från dess portfölj, IHS Markit (INFO), gav en förtjusande avkastning på 33,3 %. Linde (LIN), en stor leverantör av industrigaser inklusive kväve och syre, är ett nyligen förvärvat och fondens sjunde största portföljinnehav. Företaget bildades 2018 genom en sammanslagning av det tyska företaget Linde AG och den amerikanska jätten Praxair. Sedan dess har det presterat exceptionellt – med mer att komma.

Värdelinjeinvesteringsundersökningen är en ovärderlig resurs som packar massor av information på ett litet utrymme. Förra årets högt rankade val från Value Line var Home Depot (HD), som gav en avkastning på 36,3%. För 2020 tittade jag på Value Line s modellportfölj med 20 aktier för aggressiva investerare och hittade en enda aktie med toppranking för både aktualitet och säkerhet. Den aktien är Medtronic (MDT), som gör pacemakers och annan medicinsk utrustning. Medtronics intäkter har ökat år för år i mer än ett decennium i vad jag kallar en vacker linje. Den här aktien är hur solid som helst.

Oavsett vilken religion du har, var uppmärksam på en värdepappersfond som heter Ave Maria Growth (AVEGX), som enligt sin webbplats är en del av den största katolska aktiefondfamiljen i USA och lägger "lika tonvikt på investeringsresultat och moraliska kriterier vid valet värdepapper." Vad Ave Maria än gör så fungerar det. Fonden har avkastat ett årligt genomsnitt på 12,7 % under de senaste fem åren, jämfört med 10,8 % för S&P 500. Det största innehavet, den 30 september, var Copart (CPRT), som driver fordonsauktioner online, främst säljer skadade bilar på uppdrag av försäkringsbolag. Det är en fantastisk verksamhet; Värdelinje Projektens intäkter kommer att öka med ett årligt genomsnitt på 17,5 % under de kommande fem åren. Aktien har mer än fyrdubblats på tre år, men även med ett P/E på 32, baserat på beräknad vinst för de kommande fyra kvartalen, verkar det inte vara för dyrt för mig.

Mitt vanliga arbetssätt är att låta föregående års stora vinnare vara årets plockare, men för 2020 ger jag Warren Buffett, ordförande för Berkshire Hathaway (BRK-B), en andra chans. Hans val för 2019 var U.S. Bancorp (USB), som gav mediokra 12,0 %. Buffett har utökat sitt innehav av USB och äger nu 8% av USA:s femte största bank (mer än någon annan aktieägare), så jag lägger ner det här som ett val för 2020 också. Vinsten har ökat konsekvent för den brett diversifierade banken, och aktien ger nästan 3 %, eller ungefär dubbelt så mycket som en femårig statsobligation.

T. Rowe Price New Horizons (PRNHX), en av de ursprungliga tillväxtfonderna för småbolag och (nu mest) medelstora tillväxtfonder, firar sitt 60-årsjubileum nästa juni. Det slog Russell Midcap Growth-index, Morningstars jämförelseindex för fonden, under nio av de senaste 10 åren (inklusive 2019 till och med 31 oktober). Fonden är för närvarande stängd för nya investerare och en ny förvaltare kom i mars förra året, men du kan kolla in portföljen för investeringsidéer. Det högsta innehavet den 30 september var, lämpligen, Bright Horizons Family Solutions (BFAM), som driver barnomsorg och utbildningscenter samt tillhandahåller rådgivningstjänster för inträde till högskolor. Det är en imponerande affär, och även om aktien inte är billig, har den fallit från topparna förra sommaren.

Mitt personliga val för 2019 var The New York Times Co. (NYT), som gav en avkastning på 17,8 %. Jag gillar det fortfarande. Men för 2020 har jag bestämt mig för att söka efter fynd genom att kolla in marknadsstrategen Ed Yardenis regelbundna sektorgenomgång. Den värsta kategorin för 2019 har varit energi, särskilt olje- och gasborrare som Diamond Offshore Drilling (DO), som handlades över $25 per aktie 2016. Men Diamonds majoritetsägare är Loew's (L), som är jämnt med kontanter och drivs av den kunniga familjen Tisch. Jag är villig att vänta på den oundvikliga uppgången i energipriserna. Med aktier som handlas till dessa priser ser Diamond ut som en mycket bra satsning.

Här är mina vanliga varningar:Dessa 10 aktier varierar i storlek och bransch, men de är inte avsedda att vara en diversifierad portfölj. Jag förväntar mig att de kommer att slå marknaden under det kommande året, men jag rekommenderar inte att du håller aktier i mindre än fem år, så överväg dessa långsiktiga investeringar. Och framför allt:jag kommer bara med förslag här. Valen är dina.