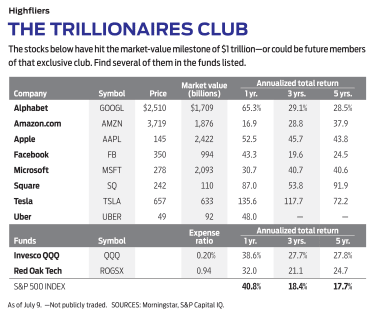

"Det kan vara en fråga om månader, eller mer troligt några år", skrev jag i september 2017, "men någon gång snart kommer ett amerikanskt företag att spränga triljondollarstrecket." I juni 2021, till min glada överraskning, hade alla fem företag jag lyfte fram blivit biljonärer.

Frågan är nu hur högt dessa aktier kan gå. Big är inte vackert för många tillsynsmyndigheter och förtroendevalda (av båda parter), och president Biden håller på att utveckla en verkställande order för att tygla företag som dominerar deras sektorer. Federal Trade Commission (FTC) förlorade ett antitrustärende mot Facebook (FB) i juni, men bakslaget övertygade bara många i kongressen om att det behövs hårdare lagar.

En annan begränsning är en sorts lag om finansiell allvar. Det är inte svårt att föreställa sig att en aktie med ett börsvärde (aktiekurs gånger utestående aktier) på cirka 100 miljarder dollar blir vad den store fondförvaltaren Peter Lynch kallade en fyra-bagger – det vill säga en fyrdubbling i värde.

Det kan hända med Uber (UBER), Kvadrat (SQ) eller Zoom videokommunikation (ZM). Men Apple (AAPL)? Som en fyra-bagger skulle den ha ett marknadsvärde på 9 biljoner dollar, ungefär samma som bruttonationalprodukten i Tyskland och Japan tillsammans. Att investera i jätteföretag kan avsevärt begränsa din uppsida.

Återigen, för några år sedan var hela konceptet med en biljondollaraktie främmande, till och med nötaktig. Nu har vi Amazon.com (AMZN), som träffade märket bara ett år efter min kolumn 2017, och Alphabet (GOOGL), moderbolaget till Google, som översteg 1 biljon dollar i januari 2020. Facebook nådde milstolpen i juni. Även om det sedan dess har dragit sig tillbaka en del (baserat på data beräknade för den här kolumnen från och med den 9 juli), inkluderar vi det i triljonärsklubben för tillfället. Dessutom finns det två aktier vars börsvärden har brutit mottvå biljoner dollar:Apple och Microsoft (MSFT).

Jag har nu avslöjat punch line till den här kolumnen i fetstilta namn (som vanligt är aktier jag gillar i fetstil). Jag dubblar ner och rekommenderar dem alla. När det gäller trustbusters:Om det värsta händer, och Google tvingas avyttra YouTube, måste Facebook lägga av Instagram, eller så måste Amazon slå av sin molnverksamhet, ja, så vad? Som aktieägare får du också aktier i de nya fristående bolagen.

Det viktigaste med dessa biljonärer är att de tjänar massor av pengar, till skillnad från highflyers från slutet av 1990-talet. Deras vinstmarginaler är spektakulära. För var tredje dollar i intäkter, till exempel, sjunker Microsoft och Facebook ungefär en dollar till slutresultatet.

Triljonärerna är så lönsamma att de kan göra massiva kapitalinvesteringar som håller dem långt före konkurrenterna, vare sig de är verkliga eller potentiella. Förra året pumpade Amazon tillbaka 40 miljarder dollar till sin egen verksamhet, vilket gjorde företaget till den i särklass största kapitalinvesteraren i det amerikanska alfabetet och Microsoft placerade sig på första och andra plats bland amerikanska företag när det gäller investeringar i forskning och utveckling.

Alla fem biljonärer har exceptionella balansräkningar. Microsoft är ett av endast två amerikanska företag – det andra är Johnson &Johnson (JNJ) – med ett kreditbetyg på AAA från Standard &Poor's. Det är högre än vad den amerikanska regeringen uppskattar. Alphabet har 135 miljarder dollar i kontanter och värdepapper och 28 miljarder dollar i skulder.

Endast två biljonärer betalar utdelning:Microsoft och Apple, båda komponenterna i Dow Jones Industrial Average. Ingendera ger mer än 1 %, men du investerar inte i aktier som dessa för utbetalningen. De kan tjäna mycket mer genom att investera sina vinster än vad du kan. Apples avkastning på aktiekapital under de senaste 12 månaderna var 103%.

Låt oss ta en djupare dykning på Alphabet. Dess huvudsakliga verksamhet är att sälja mycket effektiv, riktad reklam. Intäkterna fick en blygsam träff på grund av pandemin 2020, så de steg med 13 % för året – vilket för de flesta företag skulle vara sensationellt. Alphabet återhämtar sig nu smart, med intäkter som hoppade med 34 % under första kvartalet 2021 jämfört med samma period för ett år sedan. Googles försäljning i år kommer lätt att överstiga 200 miljarder USD, upp från 38 miljarder USD för 10 år sedan.

Konsensusuppskattningen är att vinsten kommer att öka med ungefär 50 % i år, för att sedan slå sig ner till något som har blivit normalt för Alphabet:cirka 20 % årligen. Det betyder nära 100 USD i vinst per aktie för de kommande 12 månaderna. Till 2 510 dollar per aktie är aktien underprisad. Var annars kan du köpa en sådan konsekvent tillväxt?

Svaret är förstås andra biljonsaktier. De ökar alla sina vinster med tvåsiffriga siffror. För det kommande året förväntas Apple tjäna 5,12 USD per aktie, för en terminskurs på 28. Liksom Alphabet och Apple har Facebook en P/E på 20-talet. Det är inte så mycket mer än genomsnittet för S&P 500 som helhet, för närvarande 24. Amazon är avvikelsen, på nästan 65, men det är betydligt lägre än 186 för fyra år sedan, och Amazon förtjänar en hög P/E. Analytiker förutspår en årlig genomsnittlig vinsttillväxt på 38 % för de kommande fem åren.

Amazon var en enorm förmånstagare av förändringen i detaljhandelns shoppingbeteende, förstärkt av pandemin. Företagets e-handelsförsäljning i USA ökade med 44 % under 2020, och dess marknadsandel förväntas stiga strax över 40 % i år; Walmart (WMT) är tvåa i andel med 7 %.

Som jag påpekade för fyra år sedan, det som gör en biljonär som Amazon attraktiv är dess flexibilitet. Dess Web Services-dotterbolag, som säljer molnlagring, bidrog mer till rörelseresultatet 2020 än detaljförsäljningen. Dessutom producerar Amazon filmer och TV-program, och digital reklam ökar i höjden.

Storlek drar till sig uppmärksamhet från lagstiftare, tillsynsmyndigheter och intressegrupper, men försök att begränsa triljonärerna har hittills misslyckats.

Den senaste FTC-stämningen mot Facebook, sa domaren i fallet, gav inte tillräckligt stöd för påståenden om monopol. Trots allt är Facebooks andel av den digitala annonsmarknaden 25 %, jämfört med 29 % för Google och 10 % för snabbt växande Amazon. En av FTC:s anklagelser var att Facebook köpte upp potentiella rivaler, inklusive WhatsApp och Instagram, och därmed eliminerade konkurrensen. Men Instagram hade bara 30 miljoner användare 2012 när Facebook, då med cirka 1 miljard användare, förvärvade företaget för 1 miljard dollar. Idag har Instagram 1,3 miljarder användare och Facebook har 2,8 miljarder. Alla biljonärer gör förvärv; vissa fungerar väldigt bra.

Kommer några andra aktier att gå med i triljonärsklubben? För närvarande är det en stor nedgång från Facebook, på 994 miljarder dollar, ner till det sjätte största amerikanska företaget, Tesla (TSLA), på 633 miljarder dollar, följt av Berkshire Hathaway och Visa. Jag slår vad om att Tesla kommer att bli klubben under de kommande två eller tre åren.

Om du vill köpa de fem biljonärerna som en grupp är ett bra val Red Oak Technology Select (ROGSX), en förvaltad värdepappersfond som bara äger 27 aktier, där de fem biljonärerna står för de fem största innehaven och representerar 33 % av tillgångarna. För mer koncentration, överväg Invesco QQQ Trust (QQQ), en börshandlad fond som efterliknar Nasdaq 100, de största aktierna på den börsen. Trillionärerna representerar ungefär 40 % av QQQs tillgångar – och du får Tesla att starta.