Amerikanska marknader ser väldigt dyra ut nuförtiden, men det finns fortfarande gott om investeringsmöjligheter där ute – särskilt i internationella aktier.

I juli bokade S&P 500-indexet sin sjätte månad i rad med uppgångar. Indexet som spårar utvecklingen för 500 av de största företagen noterade på amerikanska börser är nu upp 18% år-till-datum och handlas i rekordhögt territorium. Däremot är MSCI All Country World Index, exklusive USA, upp 5,3 % under samma period.

Internationella aktier har släpat efter av olika anledningar, inklusive motvind i deltavarianter och oro för återöppning, såväl som en nyligen nedgång i kinesiska aktier när regeringen skärpte reglerna för teknik- och privatlärare.

Men denna överprestation i S&P 500 har nu BofA:s säljsidesindikator som pekar på mycket optimism i amerikanska aktier – faktiskt så mycket att det närmar sig en "sälj"-signal på marknaden. Indikatorn är det närmaste den har kommit en "sälj"-signal sedan maj 2007, under finanskrisen. "Vi har funnit att Wall Streets hausseartadhet på aktier är en pålitlig kontrarisk indikator", säger Savita Subramanian, aktie- och kvantstrateg på BofA Securities.

Med amerikanska marknader potentiellt redo för en återgång verkar det vara en attraktiv tid att söka efter bättre värden i internationella aktier.

Vi screenade företag enligt uppskattad vinst per aktie (EPS) tillväxt under de kommande två åren, låga terminskurser i förhållande till pris/vinst (P/E) – vilket indikerar att aktierna kan vara undervärderade – analytikerbetyg och om de handlas på en stora amerikanska börsen.

Här är sju internationella aktier som kan vara solida köp-och-håll-investeringar. Med förbehållet att kinesiska aktier har varit volatila på sistone mitt i ett utslag av statlig reglering, inkluderade vi två högväxande, högkvalitativa aktier från Kina som ändå ser attraktiva ut på lång sikt.

Vid det här laget känner världen till namnet AstraZeneca (AZN, $59,39) för sin utveckling av ett COVID-19-vaccin. Läkemedelsinvesterare har dock länge vetat att detta engelska företag är toppar bland internationella aktier tack vare dess mest populära läkemedel, inklusive högkolesterolfighter Crestor och Nexium, som behandlar sura uppstötningar.

Patenten för båda dessa läkemedel har löpt ut, med ett annat populärt läkemedel Symbicort (astma) på väg den vägen. AstraZeneca utvecklar ändå "en av de starkaste" pipelines bland läkemedelsföretag med flera läkemedel som har "blockbuster potential", skriver Morningstar-analytiker Damien Conover i en forskningsanteckning. Dessa inkluderar cancerläkemedel Tagrisso och Imfinzi, samt behandlingar för luftvägssjukdomar och diabetes.

"Astras starka sortiment av nästa generations läkemedel bör avsevärt kompensera för förlorad försäljning till ny generisk konkurrens", säger Conover. Dessutom kan det nyligen genomförda förvärvet av Alexion för 39 miljarder dollar "diversifiera kassaflöden till marknaden för sällsynta sjukdomar, vilket borde hjälpa Astra att konsekvent återinvestera i forskning och utveckling och stödja företagets breda vallgrav", tillägger han.

Jefferies analytiker säger att Alexion-förvärvet antyder att affären ökar vinsten med 30 cent per aktie till 40 cent per aktie, vilket borde "lugna nerverna", enligt en ny kommentar.

AstraZeneca rapporterade också nyligen en försäljning för andra kvartalet som slog Wall Streets förväntningar. Men bruttomarginalerna försvagades sannolikt på grund av att det producerades ett större utbud av dess ideella covid-19-vaccin, säger analytikerna.

Jefferies har ett köpbetyg på vårdaktien, med ett kursmål på $68,50. Dess analytiker säger att aktien handlas till en gynnsam värdering inom den europeiska läkemedelsindustrin, även med företagets "ledande tillväxtprofil". Samtidigt borde "en mängd pipeline-katalysatorer och nya lanseringar bidra till fortsatt fart", säger analytikerna.

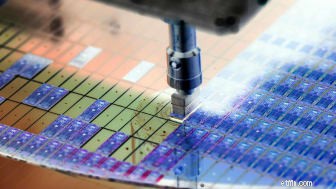

När man tittar på de bästa internationella aktierna är det svårt att inte nämna STMicroelectronics (STM, $42,33). STM är en av de största chiptillverkarna i Europa vars kunder inkluderar Apple (AAPL), Tesla (TSLA), HP (HPQ), Samsung och Huawei.

Baserat i Genève tillverkar företaget ett brett utbud av chips, från mikrokontroller (små datorer på ett enda chip) till mer komplexa sensorer som används i smartphones och självkörande fordon. Den franska och italienska regeringen äger sammanlagt 27,5 % av företaget.

Chiptillverkaren rapporterade ett resultat för andra kvartalet som slog Wall Streets konsensusförväntningar och höjde också sin prognos för helårets försäljning. I en vinstsamtal med kunder pekade VD Jean-Marc Chery på "stark efterfrågan" mitt i en fortsatt chipbrist över hela världen som har nödvändiggjort "svåra" allokeringsdiskussioner med kunder. Företaget ökar sin tillverkningskapacitet för att möta efterfrågan.

BofA Global Research upprepade sitt köpbetyg på STM med ett prismål på 49 $, enligt en ny notering. Rapporten säger att många av STM:s viktigaste finansiella mått under andra kvartalet överträffade förväntningarna:försäljning, bruttomarginal, vinst före räntor och skatter (EBIT) och vinst per aktie. Divisionens resultat överträffade också förväntningarna över hela linjen. Företaget lanserade också nyligen ett treårigt aktieåterköpsprogram på upp till 1,04 miljarder dollar.

Canaccord Genuity har också ett köpbetyg på STM efter den positiva resultatrapporten med ett prismål på $51. Och medan Baird-analytikern Tristan Gerra har ett neutralt (Hold)-betyg på aktien, noterar han att STM:s 40% bruttomarginal är på en 20-årig högsta. Dessutom har företaget bokat order ut till 18 månader eftersom utbudet fortfarande är begränsat.

FinVolution Group (FINV, 5,78 USD) är en Shanghai-baserad onlinelångivare som i första hand erbjuder kortfristiga konsumentlån till individer som inte är betjänade eller underbetjänade av traditionella finansinstitutioner.

FinVolution hade 130,8 miljoner registrerade användare på sin plattform i slutet av juni. Företaget rapporterade också 1,2 miljoner nya låntagare under andra kvartalet, en ökning med 500,5 % från året innan. Medan dess marknad huvudsakligen finns i Kina, expanderar företaget utomlands i Filippinerna, Indonesien och Vietnam. FinVolution tjänar pengar genom att ta ut transaktionsavgifter.

UBS uppgraderade aktien till ett köpbetyg från Neutral, med ett kursmål på 11 $, reviderat från 2,10 $, enligt en färsk rapport. Analytiker Alex Le noterar att företaget rapporterade "relativt motståndskraftiga" resultat trots osäkerheter från covid-19 2020. FinVolution förändras också för att betjäna kunder med bättre kreditkvalitet och lägre prissättning.

Le är hausse på företagets tillväxtutsikter när konkurrensen minskar från stora onlineplattformar medan konsolideringen av branschen fortsätter på grund av strängare regler. Han säger att UBS Evidence Lab visar att FinVolutions PPDai-app höll sin tillväxttakt in i andra kvartalet 2021 från föregående kvartal.

Jefferies har också ett köpbetyg på FinVolution, med ett prismål på 9,20 USD på den internationella aktien. Detta är fortfarande en rabatt på 60 % jämfört med genomsnittet för internetsektorn, enligt en ny forskningsanteckning. En anledning till denna rabatt är den förändrade regelmiljön i Kina för onlineutlåning. Andra risker inkluderar potentiellt högre marknadsföringskostnader för att skaffa nya användare och makromiljöosäkerheter som kan höja brottslighetskvoten. Ändå representerar prismålet en implicit uppsida på 59,2 % från FINV:s nuvarande nivå.

Himax Technologies (HIMX, $12,04) är det andra halvledarnamnet som finns på den här listan över internationella aktier. HIMX är en sagolös chiptillverkare – vilket innebär att den designar chipsen och lägger ut tillverkning på kontrakt – och dess integrerade kretsar används i skärmar för TV-apparater, bärbara datorer, smartphones och annan konsument- och bilelektronik.

I början av augusti rapporterade det taiwanesiska företaget omsättning för andra kvartalet på 365,3 miljoner dollar, nästan dubbelt så mycket som resultatet från året innan. Vinsten steg till 62,3 cent per ADS – mot 1 cent per ADS under andra kvartalet 2020 – med både intäkter och resultat som översteg konsensusuppskattningar.

Baird-analytikern Tristan Gerra beskriver Himax som ett "differentierat" teknikföretag som inte bara fokuserar på sekulära skärmar utan också på framväxande konsumentteknologier som 3D-avkänning. Denna teknik gör det möjligt för datorer att efterlikna mänsklig syn genom att tillhandahålla djup, längd och bredd på föremål. Himax är en "ledande leverantör" av 3D-avkänningskomponenter, skriver han i en ny notis.

Gerra har ett bättre betyg på aktien, vilket motsvarar ett köp, och tror att företaget bör fortsätta att dra nytta av en miljö med stark enhetstillväxt för sina produkter under 2022, medan produktmix och prissättning förväntas lyfta marginalerna över detta år. Dessutom ser Himax "ingen avmattning i fordonsefterfrågan", säger han.

"Icke-förarverksamheten borde se en betydande brytpunkt framåt, driven av nya produkter och designvinster, som är inkrementella till kärnverksamhetens nuvarande starka grunder," tillägger Gerra.

På längre sikt ser han att Himax är väl positionerat som en nyckelspelare på marknaden för augmented reality. Bland internationella aktier är denna redo för stark avkastning, åtminstone enligt Gerra. Han har ett prismål på 20 $ på HIMX, vilket innebär en förväntad uppsida på mer än 66%.

Petroleo Brasileiro (PBR, $10,10), eller Petrobras, är det statligt kontrollerade oljebolaget i Brasilien och rankas som nr. 181 bland världens största företag i Fortune Global 500. Det största olje- och gasföretaget i Latinamerika, Petrobras är både ett uppströms (utvinning av råvaror) och nedströms (förser användare med petroleumprodukter) energiföretag.

Nyligen rapporterade Petrobras rekordresultat för andra kvartalet som slog Streets förväntningar, vilket vände förlusten för ett år sedan på grund av ett återhämtning av oljepriserna och stark efterfrågan på el och naturgas. Intäkterna slog också analytikernas prognoser, mer än fördubblades från ett år sedan, till 18 miljarder dollar.

Företaget nästan tredubblade sitt fria kassaflöde till 9 miljarder USD från samma kvartal 2020. Nettoskulden minskade med 25 % till 53,3 miljarder USD jämfört med föregående år. PBR tillkännagav också en utdelning på 6 miljarder USD för 2021.

UBS har ett köpbetyg på Petrobras efter det starkare resultat för andra kvartalet än väntat. Investmentbanken har haft betyget sedan februari och bibehållit det även efter att aktien stupade på grund av ett vd-byte. I ett meddelande nyligen säger UBS att aktiefallet var en "överreaktion."

När det gäller internationella aktier är den här omtyckt av analytiker. Credit Suisse och Scotiabank uppgraderade aktien till Outperform (Köp) efter resultatrapporten.

En återkommande risk är dock politisk inblandning. Den tidigare vd:n avsattes tidigare i år efter en bråk med Brasiliens president Jair Bolsonaro om höjningar av bränslepriserna. Presidenten mötte press från lastbilschaufförer som protesterade mot högre dieselpriser vid pumpen. Hittills har nuvarande vd Joaquim Silva e Luna lovat att fortsätta att genomföra den befintliga affärsplanen – och levererat den starka resultatrapporten som fick energiaktien att skjuta i höjden tidigare denna månad.

Stigande efterfrågan på järnmalm och koppar från återhämtande ekonomier över hela världen hjälper till att lyfta Rio Tintos verksamhet. (RIO, $72,52), ett av världens största gruv- och metallföretag. Det Londonbaserade företaget rapporterade sin högsta vinst någonsin under första halvåret 2021 och tillkännagav också en utdelning på 9,1 miljarder USD.

När det gäller internationella aktier, siktar Argus Research-analytikern David Coleman på en stor uppsida för den här, enligt hans prismål på 108 $.

"Rio Tinto har stärkt sitt operativa resultat och balansräkning genom att minska kostnaderna och sälja icke-kärntillgångar", säger han. "Det fortsätter också att ge tillbaka pengar till aktieägarna genom utdelningshöjningar. Bolaget har traditionellt sett presterat bra under svåra ekonomiska tider och har, enligt vår uppfattning, starka långsiktiga tillväxtmöjligheter."

Utöver det höga prismålet ger Coleman RIO ett köp.

Morningstar-analytikern Mathew Hodge kallar Rio Tintos vinster första halvlek "mycket stark". Bolagets justerade nettovinst efter skatt nästan tredubblades jämfört med för ett år sedan, lyft av högre råvarupriser.

På längre sikt tror Hodge att Rio Tinto är "en av de få gruvarbetare som är lönsamma genom råvarucykeln" på grund av sina "tillgångar över genomsnittet i förhållande till jämnåriga". RIO:s verksamhet är belägen i mestadels säkrare tillflyktsorter i Australien, Nordamerika och Europa, även om den finns på sex kontinenter, tillägger han.

Ett annat positivt är dessutom att företaget har en "stor" portfölj av långlivade tillgångar med låga driftskostnader, skriver analytikern i en rapport.

Baidu (BIDU, $137,65) är det andra namnet från Kina som finns på denna internationella aktielista. Den är näst efter Alphabets (GOOGL) Google när det gäller den största sökmotorn i världen och behärskar mer än 70 % av sökmotormarknaden i Kina. Dess vidsträckta imperium inkluderar bland annat kartor, molnlagring, ett utökat verklighetsnätverk, reklamplattform, autonoma fordon, översättningstjänst, artificiell intelligens (AI), nyheter, sociala nätverk och spel.

Baidu grundades 2000 av Robin Li, en tidigare anställd i en Dow Jones &Co., och Eric Xu. Baidu var det första kinesiska företaget som ingick i Nasdaq-100-indexet för de största icke-finansiella företagen. Den genomsnittliga rekommendationen från de 35 analytiker som följer aktien som spåras av S&P Global Market Intelligence är Outperform (Köp).

Pekingbaserade Baidu får främst sina intäkter från reklam och innehållsprenumerationer. Annonsintäkter kommer huvudsakligen från dess sökmotor, vars algoritmer använder hyperlänkar för att mäta kvaliteten på webbplatser som den indexerar.

Baidus andra drivkraft för kärnintäkter kommer från iQIYI (IQ), som är en tjänst som liknar Netflix (NFLX). BIDU tog bort IQ 2018, men behåller majoritetsägandet. Denna onlinevideoplattform är en av världens största med en halv miljard aktiva mobilanvändare varje månad.

Morningstar-analytikern Chelsey Tam har ett verkligt värde på 207 $ på aktien. Hon skriver i en rapport att Baidu är "undervärderad", efter att ha sålt av sig i osäkerheten om reglering i Kina. Deltavarianten av COVID-19 är också en faktor som fick henne att minska sin intäktsberäkning för 2021 med 5 %. Ändå kallar Tam Baidu för en "ledare" inom AI i Kina eftersom en AI-driven algoritm driver dess sökmotor. Det är också ett av de största och tidigaste företagen att investera i AI i Kina.

På längre sikt åtnjuter Baidu en bred konkurrenskraftig vallgrav på grund av dess dominerande marknadsandel inom sökning, vilket är "svårt" för konkurrenter att replikera, säger Tam. Denna dominans ger en fördelaktig kaskadeffekt. "Ju större användarbas, desto mer användardata kan Baidu samla in och analysera, vilket förbättrar sökmotoralgoritmen och sökresultatens relevans. Användare får bättre, mer skräddarsydda rekommendationer, vilket gör det mindre troligt för användare att använda en annan sökmotor."

Denna användardatabas ger också Baidu ett steg upp när det gäller att visa personliga annonser, vilket också leder till högre annonsintäkter. Företaget har "byggt upp en nätverkseffekt och en positiv feedbackloop" som härrör från sin sökverksamhet, säger analytikern.