Vet du vad en long put är i optionshandel? Långa puts är detsamma som att köpa en naken säljoption, bara ett annat namn. Du går long eller köper en put när du tror att kursen på aktien går ner. Ett optionskontrakt motsvarar 100 aktier i aktien. Puts finns vanligtvis på höger sida av en optionskedja.

Idag ska vi förklara hur man slår ett hål i ett och spikar långa puts. För ingen vill ha en dubbel bogey eller hur?

Skäms inte om bilden av en trevlig 18-håls golfbana kom att tänka på när du läste inledningen. Kanske var det Pebble Beach eller Cabot Links med sina greener som kramade Stilla havet och Atlanten. Vem visste att det var skillnad mellan en lång säljoption och en lång putt?

FÖRDELAR

NACKDELAR

Som en självutnämnd älskare av blankning måste jag säga att när jag snubblade över idén om att handla med optioner och köpa puts, blev jag upphetsad. Personligen känner jag att fördelen ligger i blankning, en baisseartad strategi, och detta kommer att ge mig en chans att spela med de större aktierna. Långa puts liknar en kort aktieposition genom att dina vinster är begränsade. Detta beror på att priset på en aktie inte kan falla under $0 per aktie. Så i båda scenarierna ökar dina vinster i värde ju närmare aktiekursen kommer $0.

Med blankning säljer en handlare en aktie till ett visst pris och hoppas att priset faller så att de kan köpa tillbaka det till det lägre priset. Konceptet är detsamma för långa säljoptioner; handlaren hoppas att den underliggande aktien faller i pris så att säljoptionen kan säljas med vinst.

Om du säljer eller utnyttjar ditt option kommer du att korta i den underliggande aktien. Vilket innebär att du då måste faktiskt köpa den underliggande aktien för att realisera vinsten från handeln.

Förbered din golfbil för detta:vad som är bra med att köpa en put jämfört med att blanka en aktie, man behöver faktiskt inte låna aktien till short!

Håll ut, det blir bättre! Din risk är begränsad till den premie du betalade för säljoptionen. Med andra ord betyder detta att du inte kan förlora mer än premien du betalade för säljoptionen.

Jämfört med risken att förlora allt ditt kapital när du blankar de underliggande aktierna direkt. För med en kort aktieposition är din risk obegränsad eftersom aktiekursen inte har något tak.

På baksidan har dock säljoptioner en nackdel – de har en begränsad livslängd. Om den underliggande aktiekursen inte rör sig under lösenpriset före optionens utgångsdatum, kommer säljoptionen att förfalla värdelöst.

Och du kommer att förlora det belopp som betalats för alternativet. Faktum är att vi pratar om långa sättningar i vårt handelsrum.

Vi handlar alla om att hantera risker. När jag tänker på det, läste jag nyligen i en bok att den genomsnittliga nya handlaren kommer att spränga sitt konto inom 90 dagar.

Och du vill veta varför? De hanterar inte risker. Det som är bra med alternativ är att riskhantering är inbyggd. Typ.

Du riskerar fortfarande att förlora premien som betalats för optionen men inte hela kostnaden för att köpa värdepapperet direkt.

Oavsett vad är risken för en lång säljstrategi begränsad till priset som betalas för säljoptionen oavsett hur högt aktiekursen handlas när utgångsdatumet rullar runt.

Ange den snygga termen för brytpunkt(er). Detta är punkten när du börjar tjäna pengar på din säljoption. Ange hälklickande emoji. Det kan beräknas med följande formel.

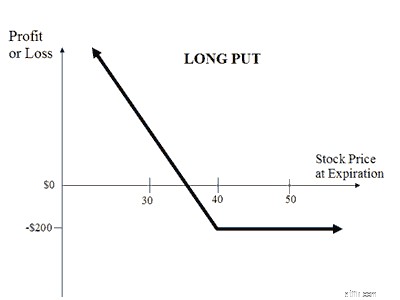

Här är ett exempel som hjälper dig att ta dig runt konceptet. Anta att aktien i TEE-företaget handlas till $40. Ett säljoptionskontrakt med ett lösenpris på 40 USD som löper ut om en månad prissätts till 2 USD.

Du tror att TEE-aktien kommer att falla kraftigt under de kommande veckorna och därför betalade du 200 USD för att köpa en enda TEE-säljoption på 40 USD som täcker 100 aktier.

Säg att din analys var rätt; tack vare att du utnyttjade Bullish Bears-handelstjänsten. Priset på TEE-aktien kraschar till $30 vid optionens utgångsdatum.

Med den underliggande aktiekursen nu på $30, kommer din säljoption nu att vara in-the-money med ett inneboende värde på $1000 och du kan sälja den för så mycket. Eftersom du hade betalat 200 USD för att köpa säljoptionen är din nettovinst för hela affären därför 800 USD.

Men om du hade fel och aktiekursen istället hade stigit till $50, kommer din säljoption att förfalla värdelös och din totala förlust blir de $200 som du betalade för att köpa optionen.

Sidoanmärkning för det här exemplet, jag använder en aktieoption för det här exemplet, men långa säljer är också tillämpliga med ETF-optioner, indexoptioner samt optioner på terminer.

Detta kan komma som en överraskning för dig men långa säljoptioner kan också användas för att säkra sig mot långa aktiepositioner som rör sig i fel riktning. Även känd som en skyddande put eller en gift put. De kan skydda dig om din line drive bestämmer sig för att utforska träden.

Om jag förvirrade dig hänger det fast, här är ett exempel på hur du kan använda en säljoption för att säkra dina insatser. Anta att du köpte 100 aktier i Aramark (ARMK) för 25 USD per aktie. Du investerade i den här aktien under lång tid eftersom du känner att den kommer att stiga i värde under de kommande åren.

Tyvärr, på grund av ökande problem med handel och tullar, känner du att aktiekursen kan falla under nästa månad. Som ett resultat köper du en säljoption (100 aktier) med ett lösenpris på 20 USD för 0,10 USD som löper ut om en månad.

Enkelt uttryckt begränsar din hedge förlusten till $500. Eller 100 aktier x ($25-$20), minus premien ($10) som betalas för säljoptionen.

För att göra en lång historia kort, även om Aramark hamnar på $0 under nästa månad, är allt du kan förlora $510. Detta beror på att alla förluster under en aktiekurs på 20 USD täcks av långa puts.

Det finns två saker som är säkra i livet, döden och skatter. Och du måste betala skatten. På samma sätt med handel måste du betala din mäklare.

För att underlätta förståelsen inkluderade jag inte de provisioner du behöver betala. Vanligtvis varierar de från så lite som $4 till så högt som $20 per handel. Men för aktiva handlare är det värt att shoppa runt eftersom provisioner verkligen kan äta upp dina vinster.

Det skulle vara klokt att leta efter en lågkommissionsmäklare. Kolla in vår omfattande lista över mäklarhus här.

Till en början hade jag också problem med begreppet långa säljoptioner. Jag var trots allt en gång en nybörjare som inte hade någon aning om skillnaden mellan en putt och en putt. Jag är glad att kunna säga att nu, tack vare Bullish Bears, slår jag ett hole in ones på tradinggreen. Mitt golfspel? Tja, det är en annan historia.

Varför inte prova oss riskfritt, du har inget att förlora. Kanske bara några slag från ditt spel 🙂

Hur man läser en Citibank-check

21 högst rankade välgörenhetsorganisationer som bekämpar coronaviruset

Hur man rapporterar en aktieförsäljning efter en sammanslagning eller split

Zebra-recensionen:Vad du behöver veta innan du får en offert

De små knep som våra sinnen spelar:Hur undviker man att bli offer för felförsäljning?