Robo-investeringar har blivit allt mer populärt som en billig, låginsatsmetod för att öka din förmögenhet och spara till stora mål som pensionering. Med en robo-rådgivare behöver du inte oroa dig för ins och outs av att plocka aktier eller andra investeringar – alla tunga lyft sköts automatiskt.

Är roboinvestering rätt för dig? I den här guiden kommer vi att täcka allt du behöver veta om automatiserade investeringar, från hur det fungerar till hur man väljer en robo-investeringsplattform.

Granska innehållet

Robo-investering är en typ av investering som förlitar sig på en algoritm för att investera dina pengar. Vanligtvis är målet med en robo-investeringsplattform att hjälpa dig bygga en diversifierad portfölj utan att du behöver anlita en finansiell rådgivare eller själv bli en investeringsguru. När du väl har registrerat dig för en robo-investeringsplattform kommer dina pengar att investeras automatiskt med endast minimal mänsklig övervakning.

Precis som olika finansiella rådgivare har olika sätt att investera, så har också olika robo-investeringstjänster. Du kan hitta plattformar som är mer eller mindre aggressiva med dina investeringar och de som erbjuder investeringar i mer än bara basaktier och obligationer.

Robo-investerare kommer att skapa en skräddarsydd portfölj åt dig efter att ha lärt dig mer om din ekonomiska situation.

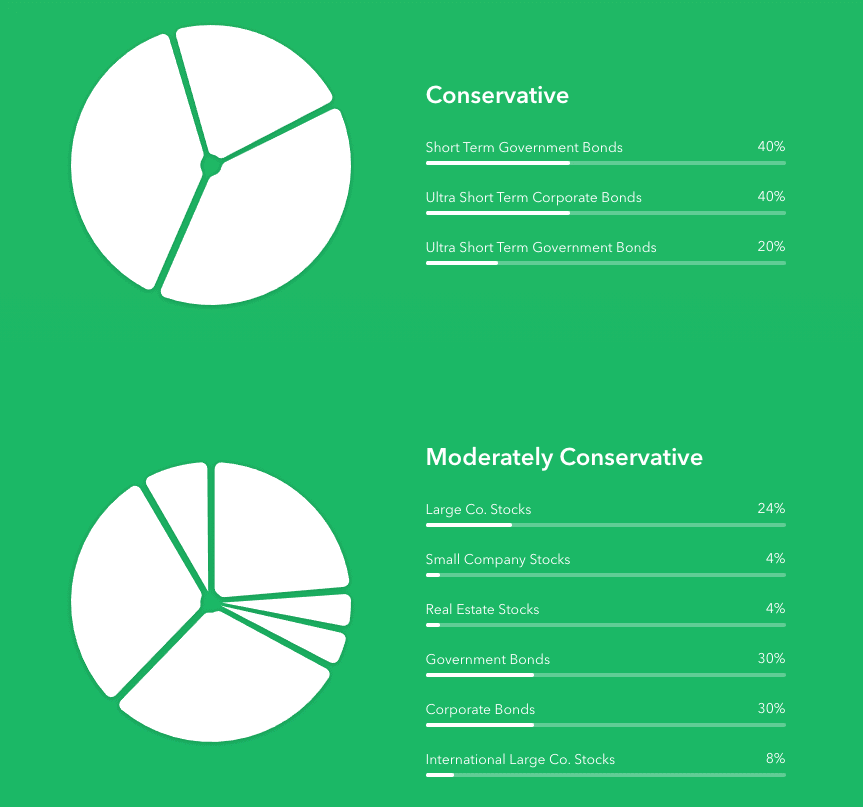

Till exempel, här är två grundläggande portföljer från Acorns robo-rådgivningsapp:

Portföljfördelningen varierar beroende på kontoinnehavarens risktolerans.

De främsta fördelarna med robo-investeringar är att det är enkelt och relativt billigt. Du behöver inte veta mycket om aktie- eller obligationsmarknaderna för att komma igång med en robo-investeringsplattform. Snarare behöver du bara svara på några grundläggande frågor om dina ekonomiska mål – till exempel om du vill spara pengar för att köpa ett hus, gå i pension eller bådadera – och din tolerans för ekonomiska risker. Programvaran tar det därifrån för att bestämma hur du ska fördela dina pengar mellan investeringar och bygga en balanserad portfölj.

Du kan få en liknande tjänst från en finansiell rådgivare. Men som du kanske förväntar dig är det i allmänhet mycket dyrare att anlita en mänsklig rådgivare än att använda en algoritm. Mänskliga rådgivare kan ta 1% av din totala investering eller mer per år för att betala sina avgifter. De flesta roboinvesteringstjänster tar å andra sidan mindre än 0,5 % per år.

Roboinvestering kan vara ett bra sätt att investera för en mängd olika människor. Denna typ av investeringar är särskilt väl lämpade för människor som vill sätta och glömma sina investeringar. En robo-rådgivare hjälper dig inte bara att komma igång utan kommer att hålla din portfölj på rätt spår utan någon input från dig. Många yngre investerare, såväl som upptagna proffs som inte har tid att hantera sina investeringar, föredrar roboinvesteringar av denna anledning.

Å andra sidan är roboinvestering inte idealiskt om du vill ha en mycket specifik investeringsstrategi. De flesta robotrådgivare erbjuder bara tillgång till fonder, inte enskilda aktier, och de tenderar att ha en köp-och-håll-strategi snarare än en mer aktiv handelsstrategi.

Robo-rådgivare kan inte heller ersätta mänskliga, finansiella rådgivare i vissa fall. Om du har flera investeringskonton och behöver samordna med ett paket med personalförmåner, kommer du förmodligen att behöva mer stöd än vad en robo-investeringsplattform kan erbjuda. Robo-rådgivare har också något av en helhetssyn på investeringar – om du behöver mer skräddarsydd finansiell rådgivning kan du ha nytta av en mänsklig rådgivare.

När du registrerar dig för en robo-investeringsplattform kommer programvaran i allmänhet att ställa dig några frågor om dina investeringsmål och vilja att ta risker. Därifrån kommer algoritmen att rekommendera en balans mellan aktier och obligationer eller andra tillgångar och automatiskt investera dina pengar för att uppnå den önskade portföljen.

Med tiden, när du lägger till pengar på ditt konto och värdet på dina investeringar förändras, kan din portfölj falla ur balans. De flesta robo-investeringsplattformar kommer automatiskt att köpa och sälja tillgångar för att få dem tillbaka i linje. De kommer också att ta tillfället i akt att kompensera eventuella investeringsvinster du har gjort med förluster för att minimera din skatteskuld (en process som kallas skatteförlustavverkning).

Många robo-investeringsplattformar gör att du kan schemalägga automatiska investeringar eller att dela upp ditt konto i flera portföljer som är inriktade på olika finansiella mål. Om du skapar ett standardinvesteringskonto istället för ett pensionskonto kan du ta ut pengar när som helst.

De flesta robo-investeringsplattformar tillåter dig endast att investera i börshandlade fonder (ETF). Dessa är korgar med aktier eller obligationer som liknar fonder. Fördelarna med att investera i ETF:er är att de ofta har mycket låga avgifter och kan ge dig en diversifierad portfölj med bara några få affärer.

Som sagt, vissa plattformar tillåter automatisk investering i enskilda aktier baserat på din risktolerans och intressen. Andra erbjuder investeringar i fastigheter, vanligtvis genom fastighetsinvesteringsfonder (REITs).

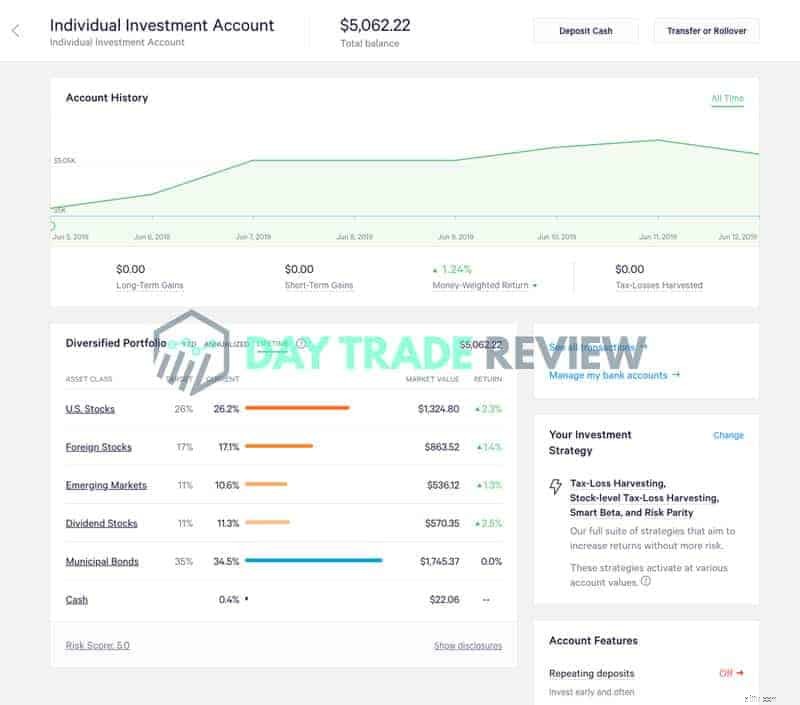

Här är ett exempel på mitt konto hos Wealthfront som består av några olika typer av aktier och obligationer:

Det finns ett antal robo-investeringsplattformar tillgängliga idag, var och en med sin egen syn på investeringar. Att välja vilken som är rätt för dig beror på några faktorer.

För det första, vad kan du investera i? Erbjuder en plattform bara tillgång till aktier och obligationer, eller kan du investera i fastigheter och andra tillgångar? Även om din robo-investeringsplattform begränsar dig till aktie- och obligations-ETF:er, är det värt att undersöka vilka ETF:er som erbjuds. Fundera på om du bara kan investera i amerikanska aktier eller om det också finns fonder för tillväxtmarknader.

Graden av anpassning en robo-rådgivare tillåter är också viktig. Vissa plattformar erbjuder bara ett par portföljer – säg låg, medel och hög risk. Andra erbjuder en handfull basportföljer men låter dig sedan anpassa balansen mellan aktier, obligationer och andra tillgångar samt finjustera din risktolerans.

Om det finns specifika marknadssektorer som intresserar dig eller om du vill att din portfölj ska spegla dina värderingar, leta efter en robo-investeringsplattform som tillåter detta. Vissa robo-rådgivare har specialiserade portföljer för socialt ansvarsfulla investeringar, medan andra har portföljer som ger extra vikt åt sektorspecifika ETF:er.

När du investerar på lång sikt är det viktigt att komma ihåg att små skillnader i avgifter kan lägga till mycket pengar under årtionden. De flesta robo-rådgivare tar ut en procentandel av ditt totala kontovärde. Den andelen kan vara så låg som 0,25 % per år, eller så hög som 1 % per år.

Dessutom måste du betala eventuella avgifter som är kopplade till de tillgångar som dina pengar är investerade i. De flesta ETF:er har växlingsavgifter, som kan variera från 0,05 % till 0,5 %, beroende på fond. Leta efter robo-investeringsplattformar som erbjuder lågpris Vanguard eller iShares ETF:er. Se också till att kontrollera om din plattform tar ut handelsprovisioner från ditt konto eller om köp- och försäljningsavgifter ingår i din årsavgift.

För att hjälpa dig komma igång med roboinvesteringar, här är tre av de bästa roborådgivningsplattformarna på marknaden idag. Om du vill se hur bra de presterar, kolla in denna livefallstudie där jag testade $25 000 för att se vilken robo-rådgivare som skulle kunna prestera bäst.

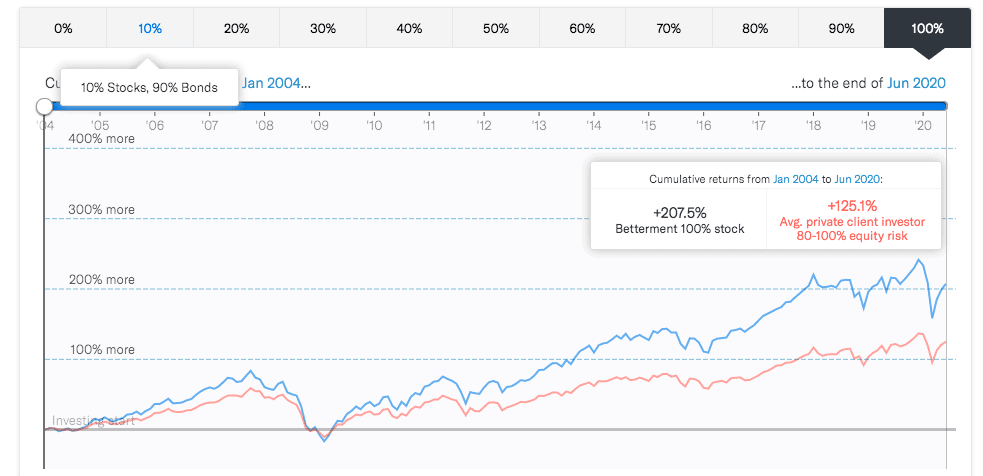

Bättring ser ut och känns som en traditionell mäklarplattform, förutom att din portfölj automatiskt investeras i lågpris Vanguard ETF:er åt dig. Denna tjänst gör det möjligt för dig att välja hur du vill diversifiera din portfölj mellan aktier och obligationer och uppmuntrar dig att ställa in automatiska insättningar för att spara för stora mål som pensionering. Du kan också skapa flera "mål", som i huvudsak är fristående portföljer för olika syften som att köpa ett hem eller spara för dina barns collegeundervisning.

Betterment tar ut en årlig avgift på 0,25 %.

Wealthfront konkurrerar direkt med Betterment på kostnad – den här tjänsten tar också ut en årlig avgift på 0,25 %. Men ETF:erna den investerar i är betydligt billigare. Bättre ETF:er tar ut bytesavgifter på upp till 0,40 % per år, medan Wealthfronts dyraste ETF endast tar ut 0,16 % per år. Ett annat plus med den här tjänsten är att den innehåller ett högavkastande sparkonto.

Som sagt, Wealthfront erbjuder inte mycket flexibilitet när det gäller att välja hur dina investeringar är balanserade. Så den här tjänsten är ett bra alternativ om du inte har en specifik portföljbalans i åtanke.

Acorns är ett bra val för människor som vill investera och spara för stora mål som pensionering utan att tänka på det. Den här tjänsten rundar automatiskt upp dina betalkortsköp till närmaste dollar och sätter in reservväxlingen på ditt investeringskonto. Därifrån kommer Acorns automatiskt att investera dina pengar i lågpris-ETF:er från Vanguard och Blackrock baserat på din valda investeringsstil. Naturligtvis kan du också sätta upp större, återkommande insättningar efter behov.

Acorns tar ut en fast avgift på 1 USD per månad för vanliga investeringskonton eller 2 USD per månad för IRA-konton.

Robo-rådgivare är ett bra alternativ för människor som vill ta ett enkelt förhållningssätt till sina investeringsstrategier. Även om du kan lita på automatiserade portföljer, kan du också välja att arbeta med traditionella aktierådgivare.

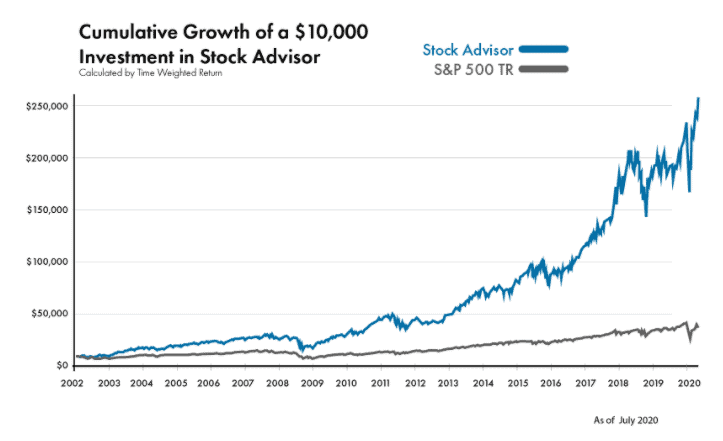

Medan robo-rådgivare automatiserade hela investeringsprocessen, kommer traditionella aktierådgivare att ge dig investeringsråd som du kan följa. Till exempel ger Motley Fool, vår högst rankade aktierådgivare, två aktieval varje månad. Prenumeranter får varningar om dessa aktieval och kan välja att köpa dessa aktier på sina mäklarkonton.

Det är lite mer arbete inblandat eftersom du behöver hantera köp och försäljning själv, men dessa individuella aktieval tenderar att överträffa de automatiserade portföljerna som erbjuds av de flesta robotrådgivare. Aktierådgivare är mest lämpade för investerare som vill ha exponering mot enskilda aktier. Dessa aktieinvesteringar tenderar att ha högre tillväxtpotential men kan också vara mer riskfyllda. Som sagt, de flesta av dessa val har avsevärt överträffat automatiserade portföljer under det senaste decenniet.

Diagrammet nedan ger en bra illustration av hur Motley Fools aktieval presterade i förhållande till S&P 500.

Jämför det med resultatet av Betterments "100 % aktier"-portfölj så kommer du att se att Stock Advisor-programmet avsevärt överträffar robo-rådgivarens portfölj.

Du kan också välja att skapa både automatiserade portföljer och portföljer byggda kring aktierekommendationer. Du kan dela upp dina pengar på flera konton för att dra fördel av båda investeringsstrategierna.

Robo-investering är ett stressfritt, billigt sätt att investera dina pengar. Även om det här sättet att investera inte är rätt för alla, kan det vara ett mycket bra alternativ till att hantera dina pengar själv eller anlita en mänsklig finansiell rådgivare. När du väljer en robo-investeringstjänst, se till att titta noga på hur dina pengar kommer att investeras, hur mycket kontroll du kommer att ha över processen och hur mycket du kommer att betala för dina investeringar över tiden.