I mitten av september 2020 belönade Uniswap tidiga användare av den decentraliserade börsen med en airdrop av deras underliggande token:UNI. Minst 400 UNI-polletter fanns tillgängliga för att göra anspråk på av alla som använde plattformen före 1 september 2020. Dessa utsläppta mynt var värda en betydande summa pengar vid den tiden, vilket väcker frågan:Vilka är skattekonsekvenserna av att göra anspråk din UNI airdrop?

IRS behandlar kryptovalutor som fastighetsfastighet i skattehänseende, inte som valuta. Precis som andra former av egendom – aktier, obligationer, fastigheter – ådrar du dig ett skatteredovisningskrav när du säljer, handlar eller på annat sätt gör dig av med din kryptovaluta för mer eller mindre än du förvärvade den för.

Till exempel, om du köpte 0,2 Bitcoin för 2 000 USD i maj 2018 och sedan sålde det två månader senare för 3 000 USD, har du en reavinst på 1 000 USD. Denna vinst redovisar du i din deklaration och beroende på vilken skatteklass du faller under betalar du en viss procent av skatten på vinsten. Priserna varierar baserat på din skatteklass samt beroende på om det var en kortsiktig eller en långsiktig vinst. Detta gäller för alla kryptovalutor.

Dessutom, om du tjänar kryptovaluta, oavsett om det är från ett jobb, gruvdrift , insats, ränta eller en airdrop, redovisar du inkomst som motsvarar det verkliga marknadsvärdet för kryptovalutan vid den tidpunkt då den mottogs.

För en djupdykning i grunderna för kryptoskatter, kolla in vår Komplett guide för kryptoskatt .

UNI-polletter som du ansökt om från Uniswap-airdrop behandlas som inkomst. Detta innebär att du är skyldig för inkomstskatt på USD-värdet av den påstådda airdrop.

IRS är tydlig i sin vägledning angående inkomstbehandling av luftdroppar.

John handlade på Uniswap i juli 2020 och inser att han kan göra anspråk på 400 UNI-tokens med airdrop. Vid tidpunkten för anspråk på tokens, är en enstaka UNI-token värd $3,50. John erkänner 1 400 $ i inkomst (400 * 3,50) den dagen han gör anspråk på polletterna.

Beroende på Johns marginalinkomstskatteklass , kommer han att betala en viss procentandel av skatten på dessa $1 400 av inkomsten.

Airdrops utgör en något riskabel skattesituation till följd av att de redovisas som intäkt vid den tidpunkt då de tas emot.

Till exempel, om du fick dina UNI-polletter den 17 september och sedan såg dem sjunka avsevärt i värde en månad senare, är du fortfarande skyldig inkomstskatt på det USD-belopp som mynten var värda den 17 september. Om värdet på dina polletter sjunker tillräckligt mycket , kanske du inte har tillräckligt mycket kvar för att täcka dina skatter på inkomsten.

Korrekt skatteplanering är viktigt i dessa scenarier så att du inte slutar med en inkomstskatteräkning som du inte har råd med.

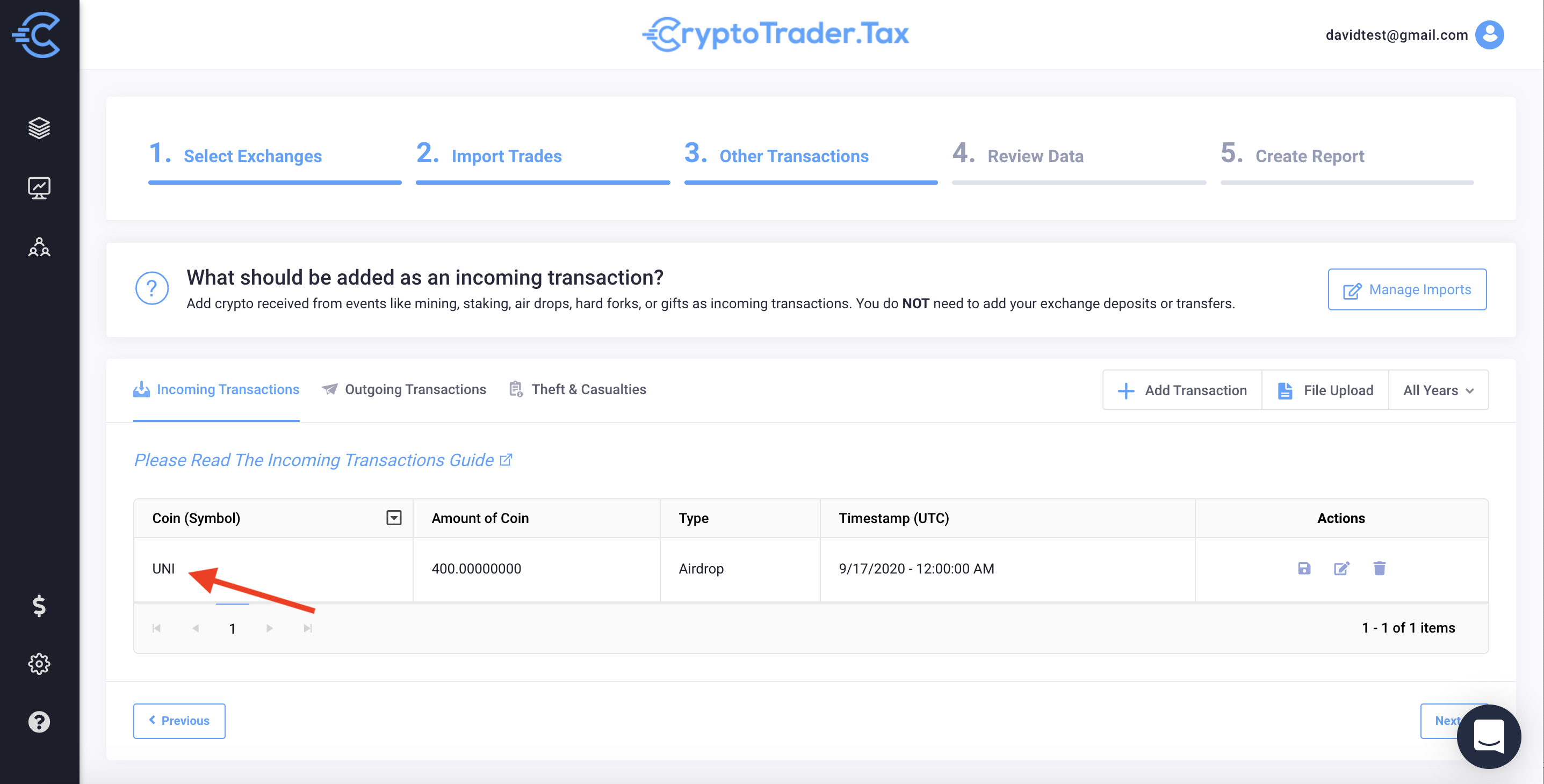

Du kan importera dina släppta kryptovalutor direkt till kryptoskattprogram som CryptoTrader.Tax .

CryptoTrader.Tax hanterar all siffror åt dig och kommer att producera en inkomstrapport i amerikanska dollar (eller vad du än har för din hemmavaluta) som rapporterar hur mycket inkomst du fått från all din kryptoaktivitet.

Dessa rapporter kan skickas till din skattemyndighet eller importeras till skatteregistreringsprogram som TurboTax .

Om du har några frågor om detaljerna i din kryptoskattesituation hjälper våra specialister gärna till! Nå oss via vår livechattsupport eller direkt på Twitter .

Alternativt kan du lära dig mer om skattekonsekvenserna av DeFi i vår fullständiga DeFi-skatteguide .

En aktiefond med måldatum – eller livscykelfond – hanterar automatiskt dina investeringar åt dig före och efter pensioneringen. Så här fungerar de.

12 bästa plånböcker för kontantkuvert som hjälper dig att budgetera bättre

Om du fick göra om igen, vad skulle du göra annorlunda?

Är säkerhetsinsättningar avdragsgilla?

De flesta tror att de bara har en kreditpoäng och att alla långivare använder denna enda poäng för att mäta din kreditvärdighet. Ahhh, om livet bara vore så enkelt.