Osäker på hur du rapporterar dina skatter på kryptovaluta ?

Du är inte ensam. Eftersom kryptovaluta fortfarande är ett relativt nytt utrymme är det inte alltid lätt att hitta skatteexperter med expertis i ämnet.

För att hjälpa investerare som du har vi förenklat skatterapporteringen för kryptovaluta till en enkel att följa 5-stegsprocess. När du har läst klart kommer du att förstå hur du rapporterar alla dina kryptotransaktioner på din skattedeklaration.

Att registrera dina vinster och förluster i kryptovaluta fungerar på samma sätt som att registrera vinster och förluster från att investera i aktier eller andra former av egendom.

Det finns 5 steg du bör följa för att registrera din kryptovalutaskatt:

Låt oss gå igenom vart och ett av dessa steg i detalj.

Varje gång du gör dig av med din kryptovaluta kommer du att dra på dig kapitalvinster eller kapitalförluster. Dessa avfallshändelser inkluderar, men är inte begränsade till:

För att beräkna din vinst eller förlust från varje transaktion måste du spåra hur priset på var och en av dina tillgångar förändrades från det att du ursprungligen fick dem.

Här är en formel som du kan använda:

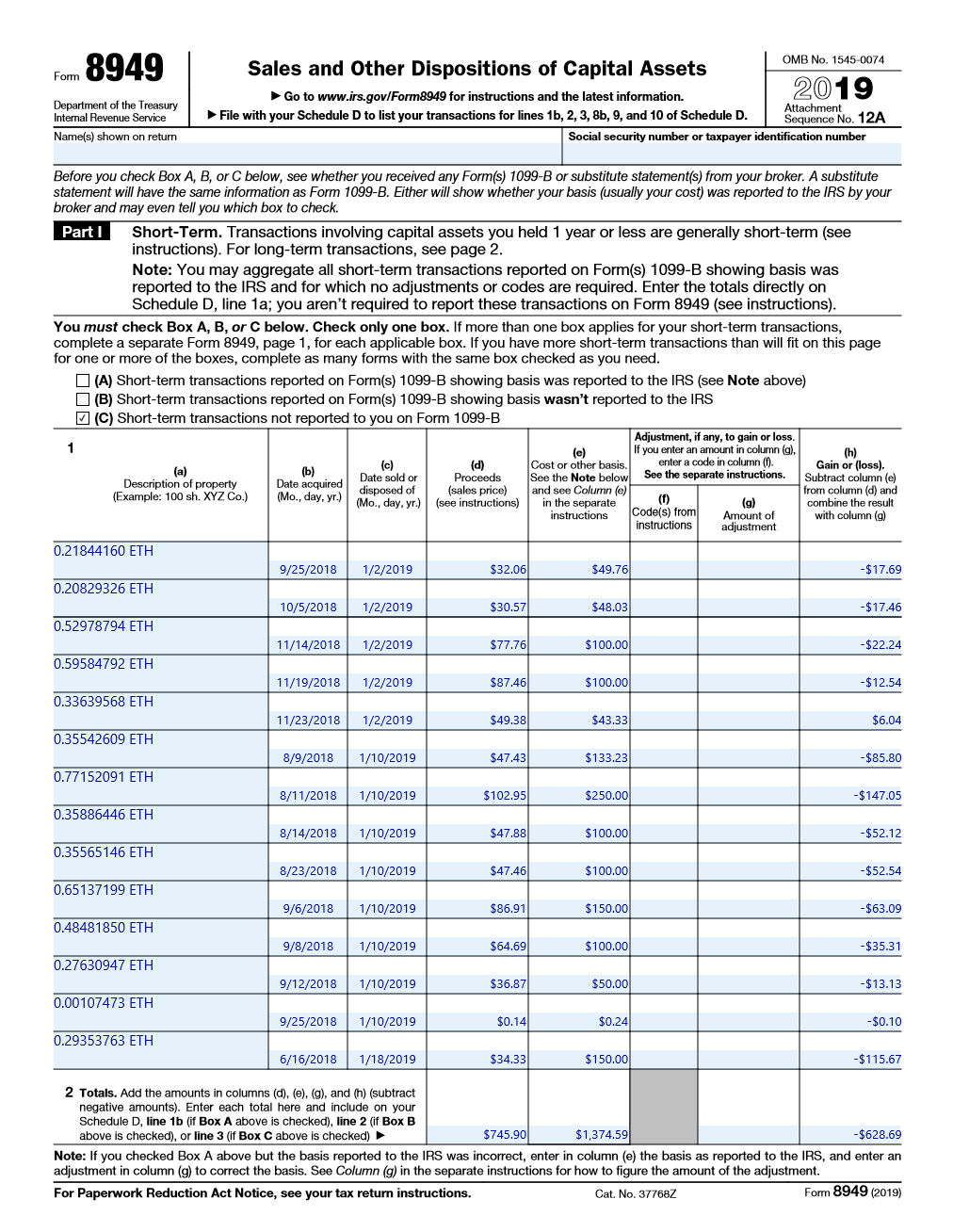

Sedan ska dina kapitalvinster och förluster för dina relevanta kryptovalutatransaktioner rapporteras på formulär 8949.

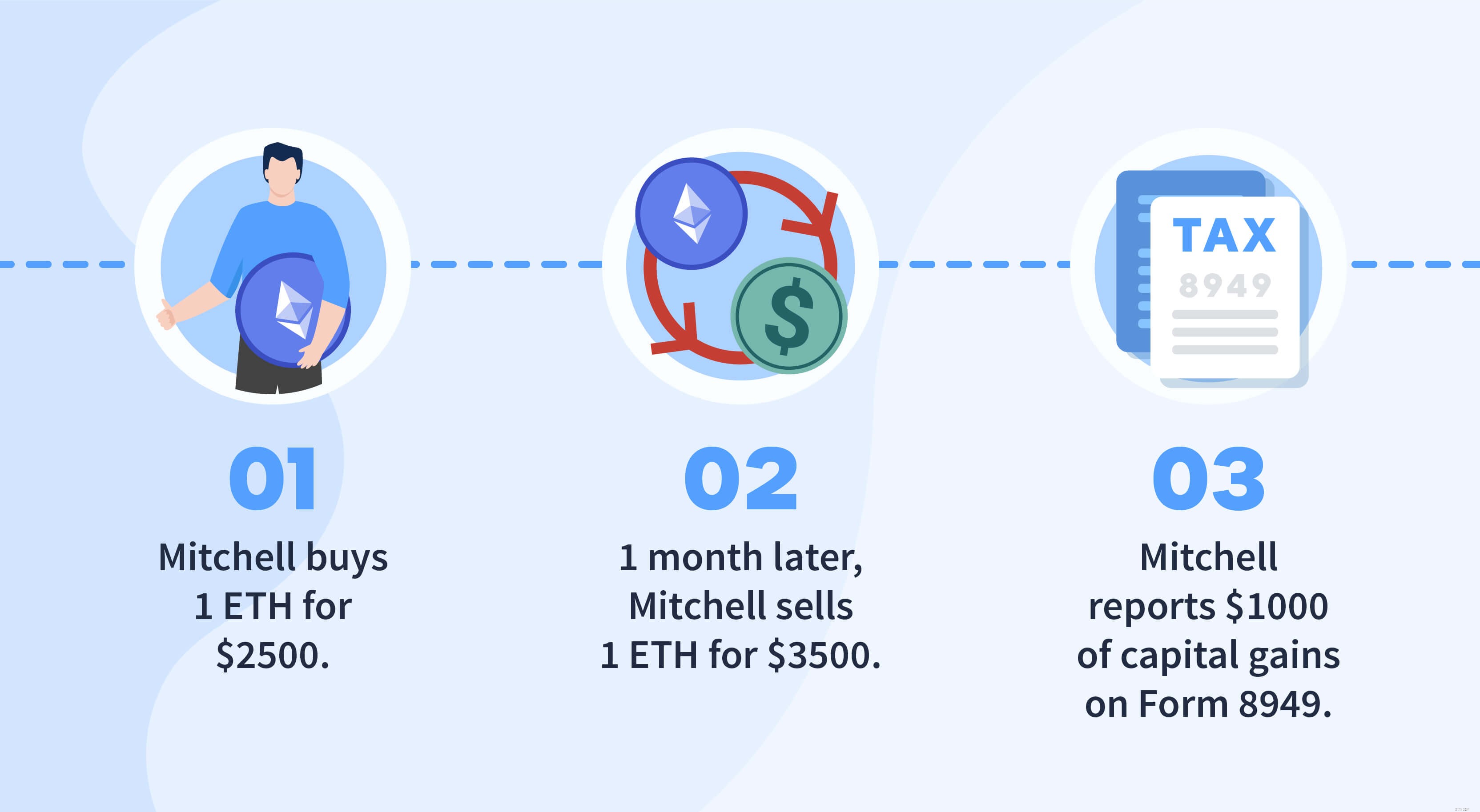

Här är ett exempel på en investerare som beräknar och rapporterar en kapitalvinst.

Tyvärr är dessa beräkningar inte alltid så enkla. En aktiv handlare med kryptovaluta kan ha tusentals köp och sälj under ett år, vilket gör det svårt att spåra deras ursprungliga kostnadsbas.

Skattprogram för kryptovaluta som CryptoTrader.Tax kan hantera detta åt dig automatiskt. Anslut helt enkelt dina börser, importera dina historiska transaktioner och låt programvaran krossa dina vinster och förluster för alla dina transaktioner på några sekunder.

IRS-formulär 8949 används för att redovisa försäljningar och avyttringar av kapitaltillgångar. Några exempel på kapitaltillgångar inkluderar aktier, obligationer och ja, kryptovalutor.

Även om du måste rapportera dina kapitalvinster och kapitalförluster på formulär 8949, behöver du även följande information om varje enskild transaktion:

Vill du ha en demonstration av hur man fyller i formulär 8949? Kolla in videon nedan.

Kom ihåg att det är viktigt att inkludera eventuella kapitalförluster i kryptovaluta som du har ådragit dig under skatteåret i detta avsnitt. När allt kommer omkring måste varje skattepliktig händelse rapporteras till IRS.

Det finns också en skattefördel med att rapportera kapitalförluster. Kapitalförluster kan kompensera dina kapitalvinster och upp till $3000 av personlig inkomst.

För mer om det här ämnet, kolla in vår kompletta guide till skatteförlustavverkning .

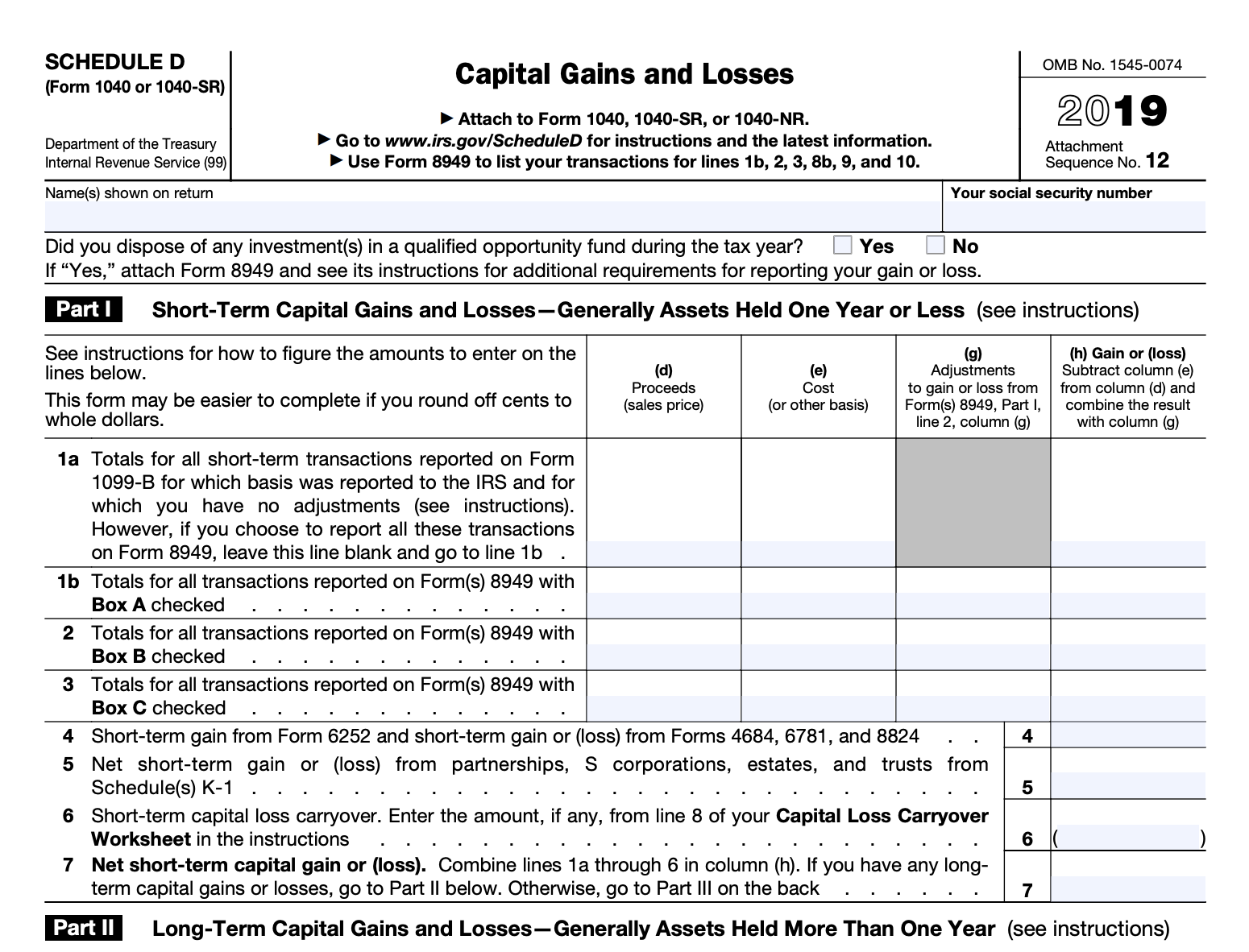

När din 8949 är ifylld, ta din totala nettovinst eller nettoförlust och inkludera den i Schema D .

Schema D låter dig rapportera dina totala kapitalvinster och förluster från alla källor. Förutom dina kortsiktiga och långsiktiga vinster som kommer från 8949 och din kryptoaktivitet, inkluderar andra rader som rapporteras i schema D schema K-1 via företag, fastigheter och truster.

I vissa scenarier tjänas kryptovaluta in genom gruvdrift, insats, hänvisningsbonusar eller genom arbete. Du känner igen inkomst när du tjänar krypto via dessa medel, vilket innebär att du kommer att bli föremål för inkomstskatt.

Formen du behöver använda för att rapportera din kryptoinkomst varierar beroende på din specifika situation.

Schema 1 - Om du tjänade krypto från airdrops, gafflar eller andra kryptolöner och hobbyinkomster, rapporteras detta vanligtvis i Schema 1 som övrig inkomst .

Schema B - Om du tjänade insatsinkomster eller räntebelöningar från att låna ut din krypto, rapporteras denna inkomst vanligtvis i Schema B .

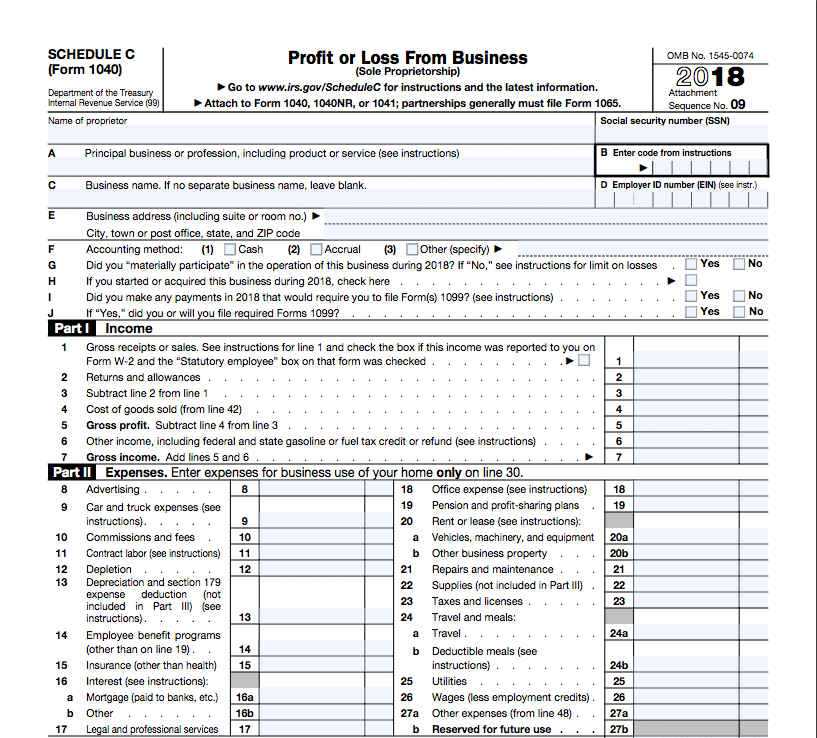

Schema C - Om du tjänat krypto som en affärsenhet, som att ta emot betalningar för ett jobb eller driva en brytning av kryptovaluta, behandlas detta ofta som inkomst av egenföretagare och rapporteras i Schema C . I det här fallet kan du kanske dra av relaterade kostnader som till exempel el.

Nu när du har slutfört 8949 och inkluderat din kryptoinkomst bör du vara klar med att rapportera alla kryptorelaterade transaktioner på din skattedeklaration. När du har fyllt i resten av dina formulär kommer du att kunna skicka in din skattedeklaration till IRS.

Låt oss avsluta med att svara på några vanliga frågor om rapportering av dina kryptovalutaskatter.

Hur rapporterar jag krypto på mina skatter?

Eventuella kapitalvinster i kryptovaluta, kapitalförluster , eller så måste inkomsthändelser rapporteras på din skattedeklaration. Du kan rapportera dessa händelser på formulär 8949 och beroende på dina specifika omständigheter, formulär 1040 schema B, C och/eller D.

Betalar jag skatt på krypto om jag förlorat pengar?

Att redovisa kapitalförluster kommer med en skatteförmån. Att rapportera kapitalförluster kan kompensera för kapitalvinster och upp till $3000 av personlig inkomst.

Vad händer om du inte rapporterar kryptovaluta på dina skatter?

Att inte rapportera kryptovaluta på dina skatter anses vara skatteflykt. Maxstraffet för skatteflykt är böter på 100 000 USD och 5 års fängelse.

Du behöver inte fylla i dina skatteformulär för hand. Idag använder mer än 100 000 investerare i kryptovaluta CryptoTrader.Tax att lämna in sin skattedeklaration på några minuter.

Med några få klick kan du välja varje utbyte du har använt och importera alla dina historiska transaktioner.

Baserat på dessa data genererar CryptoTrader.Tax automatiskt dina krypteringsskatteformulär . Du kan sedan ladda upp dina rapporter direkt till TurboTax eller Tax Act att inkludera med resten av din deklaration.

Alternativt kan du helt enkelt skicka dina genererade formulär till din skatteexpert att inkludera i din skattedeklaration. Läs mer om hur CryptoTrader.Tax fungerar här . Att komma igång är helt gratis.

Ansvarsfriskrivning – Det här inlägget är endast i informationssyfte och ska inte tolkas som skatte- eller investeringsråd. Tala med din egen skatteexpert, CPA eller skattejurist om hur du ska hantera beskattning av digitala valutor.