Du kan inte betala dina kryptoskatter utan att känna till din kostnadsbas.

Tyvärr är det lättare sagt än gjort att hålla reda på din kostnadsbas. Eftersom investerare ofta flyttar sina kryptovalutainnehav mellan plånböcker och börser, kan det vara svårt för dem att beräkna sina kapitalvinster och förluster.

I den här artikeln kommer vi att bryta ner allt som kryptoinvesterare behöver veta om kostnadsbas. Vi kommer att förklara vad kryptokostnadsbas är, bryta ner hur man beräknar den i olika situationer och dela ett enkelt sätt att spåra din kostnadsbas under alla omständigheter.

I USA anses kryptovaluta vara en form av egendom, liknande aktier och fastigheter.

Liksom dessa andra tillgångar måste investerare ådra sig kapitalvinster eller kapitalförluster när de gör sig av med sin kryptovaluta. Några exempel på kasseringshändelser inkluderar:

För mer information, kolla in vår fullständiga guide till kryptoskatter .

Kostnadsbas är det pris du betalar för att förvärva din kryptovaluta. Att känna till din kostnadsbas är viktigt för att korrekt beräkna din skatteskuld.

För att bättre förstå varför, överväg följande scenario.

För att avgöra hur mycket han kommer att få i kapitalvinster kan Scott använda formeln nedan.

I det här fallet är Scotts kostnadsbas $1 000. Samtidigt är det verkliga marknadsvärdet på hans Bitcoin vid tidpunkten för avyttringen $2 000. Genom att plugga in siffrorna får vi följande resultat.

2 000 USD intäkter - 1 000 USD kostnadsbasis =1 000 USD kapitalvinst

Det är viktigt att komma ihåg att skattskyldighet också är beroende av andra faktorer, såsom skattebetalarens personliga inkomstklass och deras innehavstid. För mer information, kolla in vår guide till kryptoskattesatser .

Många kryptoinvesterare deltar i krypto-till-krypto-transaktioner , som den nedan.

I det här fallet är Sterlings kostnadsbas det verkliga marknadsvärdet på de mynt han förvärvade i USD när han köpte dem tillsammans med eventuella avgifter som han betalade i förvärvsprocessen.

Förutsatt att det inte finns några avgifter involverade i hans transaktion, skulle Sterlings kostnadsbas för hans Bitcoin vara $1 000. Vid handel med 2 000 $ värda av Bitcoin för Ethereum skulle Sterling få 1 000 $ i kapitalvinst. Under tiden skulle hans kostnadsbas för Ethereum vara lika med hur mycket han betalade för att förvärva det:$2 000.

Det kan vara svårt att fastställa det verkliga marknadsvärdet för din kryptovaluta i USD-termer. Många börser citerar inte krypto-till-krypto-affärer i USD. I det här fallet kan kryptoskattprogram som CryptoTrader.Tax hjälpa. Ladda bara upp dina affärer och plattformens historiska prismotor tar hand om resten.

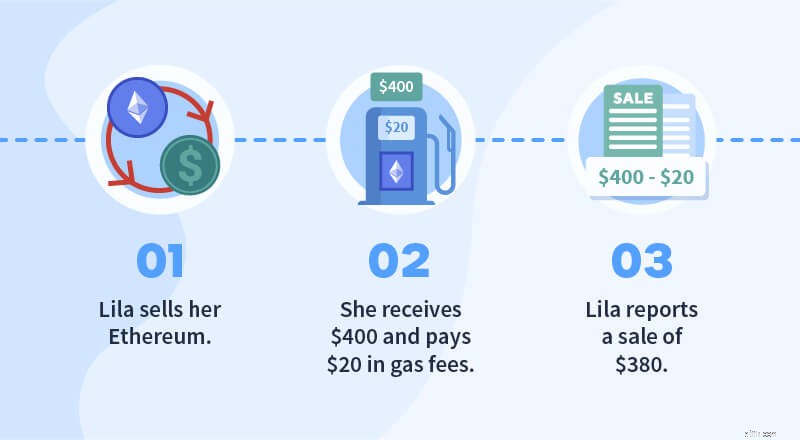

Tidigare har IRS sagt att alla kostnader som uppstår för att förvärva/sälja egendom kan inkluderas i kostnadsbasen. Det är därför rimligt att anta att eventuella kostnader förknippade med att köpa och sälja krypto kan inkluderas i kostnadsbasen, oavsett om det är avgifter för utbyte av transaktioner eller gasavgifter för blockchain .

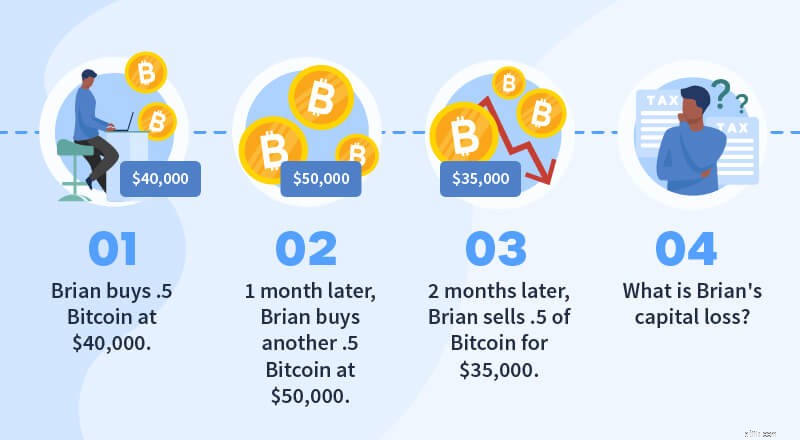

I vissa situationer kommer investerare att ha problem med att bestämma sin kostnadsbas, eftersom de köpte samma kryptovaluta till flera prispunkter. Tänk på scenariot nedan.

I det här fallet Brians kapitalförlust beror på vilken redovisningsmetod han väljer att använda för att fastställa sitt kostnadsunderlag.

Om Brian väljer att använda FIFO (först-in först-ut), kommer den första Bitcoin han förvärvar att vara den första som han gör sig av med. I det här fallet skulle kostnadsbasen för 0,5 Bitcoin han säljer vara $40 000 och hans kapitalförlust är $5 000.

I det här specifika scenariot kan Brian göra anspråk på högre kapitalförluster genom att använda redovisningsmetoder som LIFO (sist-in-först-ut) och HIFO (högst in först-ut). Med någon av dessa metoder är hans kostnadsbas $ 50 000 och hans kapitalförlust är $ 15 000.

De flesta investerare väljer att använda FIFO eftersom det anses vara det mest konservativa alternativet. IRS tillåter dock investerare att använda metoder som HIFO eller LIFO om de kan specifikt identifiera varje enskild enhet av såld kryptovaluta.

För mer information, kolla in vår guide till FIFO, HIFO och LIFO .

Vissa kryptovalutaprojekt släpper tokens till användare för att skapa medvetenhet och gemenskap.

Om du får airdrop-belöningar , är kostnadsbasen för dina airdroppade tokens det verkliga marknadsvärdet för tokens vid den tidpunkt då de togs emot. Om token inte har något verkligt marknadsvärde vid tidpunkten för airdrop, kan du använda det verkliga marknadsvärdet när en marknad blir tillgänglig.

Om du har fått kryptovaluta från satsning och/eller gruvdrift , är din kostnadsbas lika med det verkliga marknadsvärdet för dina tokens vid den tidpunkt då de togs emot.

Att fastställa kostnadsunderlaget för en kryptovalutagåva kan vara komplicerat. Vi rekommenderar att den som ger gåvan tillhandahåller mottagaren en handling som anger deras kostnadsunderlag för att förvärva tillgången. Detta gör det lättare att beräkna realisationsvinster vid en avyttringshändelse.

För mer information, kolla in vår guide till cryptocurrency presentskatter .

Tidigare har IRS bett börser som Coinbase och Kraken att lämna över kundtransaktionshistorik, som inkluderar data som kostnadsbas.

I framtiden kommer IRS att ha tillgång till ännu mer skattebetalardata. Den amerikanska infrastrukturpropositionen undertecknad i november 2021 kräver att tredje part som underlättar en kryptovalutatransaktion skickar ett formulär 1099 till både kunden och IRS.

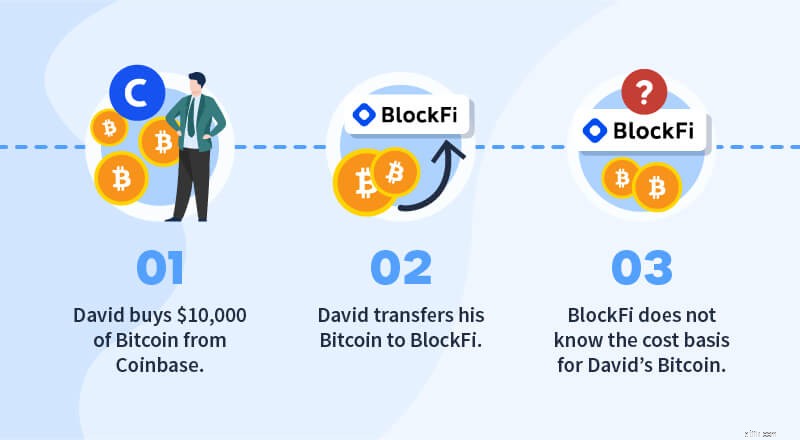

Investerare i kryptovaluta använder ofta flera plånböcker och börser. Det kan göra det svårt att hålla reda på kostnadsbasen för deras olika tillgångar. Tänk på följande scenario.

I det här fallet kan BlockFi inte hjälpa David att hålla reda på sin kostnadsbas eftersom börsen inte har tillgång till denna information. David måste hålla reda på sin kostnadsbas på egen hand.

Även om det här exemplet är relativt enkelt, blir det bara mer komplicerat att spåra din kostnadsbas om du interagerar med flera applikationer och handlar med flera kryptovalutor.

Om du hamnar i den här situationen, programvara för kryptoskatt kan hjälpa. CryptoTrader.Tax kan hjälpa dig att aggregera alla dina kryptotransaktioner, vilket gör det enklare än någonsin att föra en omfattande förteckning över dina kapitalvinster och förluster.

Du behöver inte lita på ett kalkylblad för att hålla reda på din kostnadsbas för var och en av dina kryptotillgångar. Istället kan du komma igång med CryptoTrader.Tax, kryptoskatteprogramvaran som mer än 100 000 investerare litar på.

CryptoTrader.Tax integreras automatiskt med börser som Coinbase, Gemini och Kraken, så att du kan hämta hela din transaktionshistorik. Vår plattform kan hjälpa dig att enkelt spåra din kostnadsbas, även om du överför kryptovaluta mellan plånböcker och börser.

Vill du komma igång? Kom igång idag med en gratis förhandsgranskningsrapport .

Låt oss sammanfatta vad vi har diskuterat genom att svara på några vanliga frågor om kryptokostnadsbas.

Ingår avgifter i din kostnadsbas?

Generellt sett, ja. Investeringskostnader som transaktionsavgifter och gasavgifter kan inkluderas i din kostnadsbas för skatteändamål.

Vilken metod ska du välja för att beräkna kryptokostnadsbasen?

Medan IRS för närvarande tillåter investerare att använda flera redovisningsmetoder, väljer de flesta kryptoinvesterare FIFO eftersom det anses vara det mest konservativa alternativet.

Visar utbyten kostnadsbas?

Många kryptobörser visar inte kostnadsgrunder för krypto-till-krypto-affärer i USD-termer. I det här fallet kan en kryptoskattekalkylator som CryptoTrader.Tax hjälpa dig genom att hämta historiska prisdata för olika kryptovalutor.

Hur beräknar du kostnadsunderlag för kryptovaluta?

För att beräkna din kryptobas, använd följande formel. Kostnadsbas =Kostnad du betalade för att skaffa kryptovaluta + relevanta transaktions-/gasavgifter