Kreditpoäng över hela landet ökar. Upp cirka 1% i genomsnitt, enligt Experian-data. Men gäller det faktum för varje generation? Millennials har ibland ett rykte om sig att inte hantera sin ekonomi bra, ökar deras kreditpoäng också? Vi bestämde oss för att undersöka och hitta de platser där tusenåriga kreditpoäng har stigit snabbast.

Har du en hög kreditvärdighet? Du kan kvalificera dig för de bästa belöningskreditkorten.

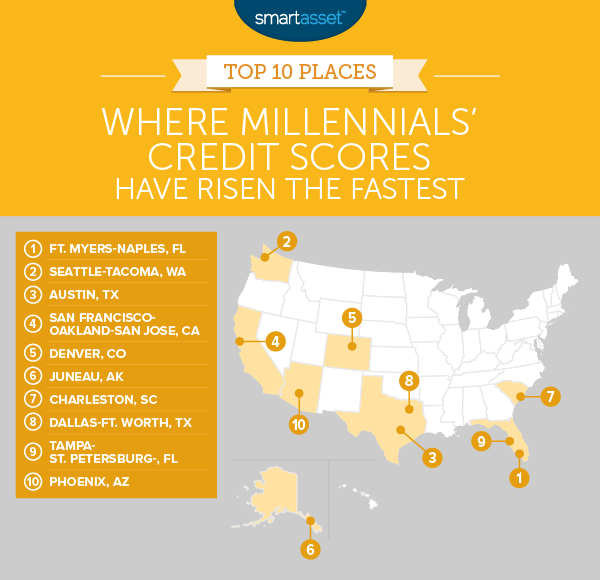

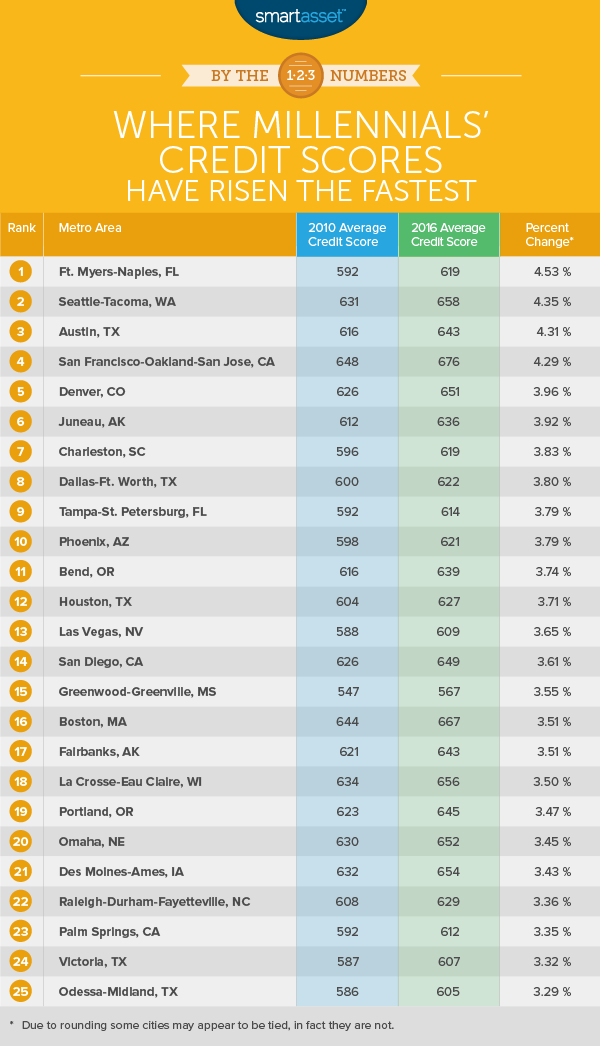

I syftet med denna studie tittade vi på VantageScores över hela landet. För att se var millennials kreditpoäng har stigit snabbast använde vi millennials kreditpoäng på metronivå från 2010 och jämförde det med millennials kreditpoäng från 2016. Kolla in vår data och metod nedan för att se var vi fick vår data och hur vi uttryckte den tillsammans för att skapa vår ranking.

1. Fort Myers-Naples, Florida

I genomsnitt steg tusenåriga kreditpoäng i Fort Myers-Naples över 26 poäng från 2010 till 2016. Medelpoängen gick från 592,2 till 619,03. Detta översätts till en procentuell ökning på 4,53 %:den största tillväxten i landet.

Millennials var inte den enda gruppen som såg sin ekonomi förbättras i Fort Myers-Naples. Varje generation utom den tysta generationen (de födda 1925–1945) såg sina genomsnittliga kreditvärden förbättras.

2. Seattle-Tacoma, Washington

Seattle-Tacoma-området är hem för några av de mest ekonomiskt ansvarsfulla millennials i landet. Seattle-Tacoma millennials gick från att ha den 32:a högsta genomsnittliga kreditpoängen 2010 till att ha den 11:e högsta genomsnittliga kreditpoängen 2016. Totalt sett förbättrades deras genomsnittliga kreditpoäng från 630,8 till 658,2. Det är en procentuell ökning med 4,35 %.

Med hur dyrt Seattle-området kan vara, kommer millennials att vara tacksamma för sina förbättrade kreditvärden eftersom de nu har bättre tillgång till solida belöningskreditkort och lägre bolåneräntor.

3. Austin, Texas

Redan 2010 befann sig Austin millennials i en prekär ekonomisk situation. De hade en genomsnittlig kreditpoäng på 616, vilket anses vara ganska lågt. Lyckligtvis kunde de förbättra den genomsnittliga kreditpoängen med 4,31 %, från 616,2 2010 till 642,7 2016. Även om detta betyder att Austin millennials kanske inte riktigt kvalificerar sig för de bästa kreditkorten med låg APR med den poängen, gör de verkligen framsteg.

4. San Francisco-Oakland-San Jose, Kalifornien

Från och med 2016 innehåller San Francisco-Oakland-San Jose de mest ekonomiskt kunniga millennials i landet, i genomsnitt. Med en genomsnittlig kreditpoäng på 676,1 slog San Francisco Charlottesville, Virginia (671,7) och Minneapolis (669,9) för staden där millennials har den högsta genomsnittliga kreditpoängen. År 2010 var SF millennials genomsnittliga kreditvärdighet 648,3 och 2016 har den ökat med 4,29 %.

Faktum är att om inte för deras höga kreditpoäng 2010, så skulle San Francisco-Oakland-San Jose ha tagit först på den här listan. Detta område hade den största absoluta vinsten i kreditpoäng, men på grund av deras högre kreditpoäng 2010 sågs en lägre procentuell tillväxt.

5. Denver, Colorado

Den genomsnittliga kreditpoängen för alla åldersgrupper i Denver steg från 675 till 687. Millennials, mer än någon annan grupp, drev den explosiva kreditpoängtillväxten. Från 2010 till 2016 steg den genomsnittliga kreditpoängen för millennials i Denver från 626 till 650,8. Det motsvarar en ökning med knappt 25 poäng eller 3,96%.

Även om 650 inte är dåligt, ger det inte Denver millennials, som kanske vill byta från att hyra till att köpa, tillgång till de bästa bolåneräntorna. Enligt vår bolåneräntetabell skulle en bosatt i Denver med en kreditpoäng på 650 titta på en bolåneränta på cirka 5 %.

6. Juneau, Alaska

Juneau är huvudstaden i Alaska, en stat med mycket skulder och några dåliga kreditkortsvanor. Sammantaget ökade Juneau millennials den genomsnittliga kreditpoängen från 611 till 635. Det är en ökning med 3,92 %. Det finns fortfarande utrymme för förbättringar. Juneau millennials kommer i genomsnitt att kämpa för att kvalificera sig för bra bolåneräntor med en kreditpoäng på 635.

7. Charleston, South Carolina

År 2010 hade millennials i Charleston en genomsnittlig kreditpoäng på 596. Med en så låg poäng stod de sannolikt inför mycket höga APR för kreditkort. Detta skulle ha gjort att alla kreditkortsskulder som Charleston millennials tar på sig och inte betalar direkt, mycket dyra. Från 2010 till 2016 gjorde Charleston millennials ett bättre jobb med att hantera sin ekonomi. Sammantaget steg den genomsnittliga millennialens kreditpoäng från 596,3 till 619,1. Det är en ökning med 3,83 %.

8. Dallas-Fort Worth, Texas

Dallas-Fort Worth tar en åttonde plats och slår knappt Tampa-St. Petersburg med 0,001 %. Sammantaget har Dallas-Fort Worth millennials gjort ett bra jobb med att förbättra sina kreditvärden. Enligt våra uppgifter gick millennials här från att ha den 148:e högsta genomsnittliga kreditpoängen (av 211) 2010 till att ha den 111:e högsta genomsnittliga kreditpoängen 2016. Detta hopp med 37 punkter orsakades av en ökning med 3,79 % i genomsnittlig kreditpoäng.

9. Tampa-St. Petersburg, Florida

Som nämnts i Dallas-Fort Worth-texten, Tampa-St. Petersburg sjönk knappt till nionde plats. Av alla städer i vår topp 10 började Tampa millennials i den sämsta ekonomiska situationen. Den genomsnittliga millenniala kreditpoängen var 591. Lyckligtvis har de höjt den siffran till 614. Det finns dock fortfarande en bit kvar till en riktigt sund kreditvärdering.

10. Phoenix, Arizona

Phoenix avrundar vår topp 10. Den genomsnittliga millenniala kreditpoängen hoppade med 23 poäng från 615,7 till 638,7. Det är en ökning med 3,73 %. Våra data tyder på att det inte bara var millennials i Phoenix-området som arbetade med att förbättra sitt ekonomiska välbefinnande. Över hela storstadsområdet ökade den genomsnittliga kreditpoängen med 14 poäng, med Gen Xers och Baby Boomers också bra.

För att ta reda på var tusenåriga kreditpoäng har stigit snabbast, tittade vi på data om 211 storstadsområden. Specifikt tittade vi på följande två mätvärden:

För att skapa vår slutliga ranking hittade vi varje stads procentuella förändring i kreditpoäng från 2010 till 2016. Vi rangordnade storstäderna från högsta procentuella förändring till lägsta.

Många millennials har magra kreditfiler. Detta kan innebära att de inte ens har en kreditpoäng på grund av brist på information/kredithistorik. Här är några tips för millennials som vill bygga upp sin kredit.

Det mest lättillgängliga sättet för människor att bygga kredit på är att använda ett kreditkort. Men en fråga för människor som försöker bygga upp sin kreditpoäng är att de ofta inte kvalificerar sig för de flesta kreditkort. För millennials i denna position är ett säkert kreditkort ett utmärkt alternativ. I stort sett vem som helst kan kvalificera sig för ett säkert kreditkort oavsett kreditvärdighet, inklusive personer utan kredithistorik. En sak att tänka på är att för att få ett säkert kreditkort och börja bygga din kreditpoäng kommer kreditkortsföretaget att kräva en penninginsättning. Detta är ofta runt 200 USD.

När du har ett säkert kreditkort kan du börja använda det för att skapa lite kredithistorik. Kom ihåg att göra dina betalningar i sin helhet och i tid. Många säkrade kreditkort har en låg kreditgräns. Detta kan vara bra eftersom det säkerställer att du inte kommer att få höga avgifter som du kommer att kämpa för att betala tillbaka. Och du kommer inte att vara fast med den låga gränsen för alltid. Med tiden, när du har byggt upp lite kredithistorik och förhoppningsvis har en solid kreditvärdering, kommer du att börja kvalificera dig för osäkra kreditkort.

Frågor om vår studie? Kontakta oss på press@smartasset.com.

Fotokredit:©iStock.com/Marcio Silva