Jag har aldrig riktigt beundrat IRDA som regulator. De ligger alltid bakom kurvan. Försäkringsgivarna ser mycket bekvämt på reglerna för att trakassera försäkringstagarna. Felförsäljning frodas. Ändå är IRDA tyst. Det kan bero på inkompetens eller likgiltighet från de som sitter vid rodret eller helt enkelt resultatet av kraftfullt lobbyarbete. Inte min uppgift att kommentera.

IrDAs ära har den också gjort ett bra arbete. Reviderade ULIP-bestämmelser är ett exempel. Dessutom är försäkringsbranschens natur sådan att din (eller din familjs) vinst är försäkringsgivarens förlust och vice versa.

Till exempel, vid terminsplaner betalar du premien och försäkringsbolaget accepterar det glatt. Vid försäkringstagarens bortgång måste försäkringsbolaget betala ut en stor summa (i jämförelse med erhållen premie). Försäkringsbolaget lämnar ingen sten ovänd för att komma på ett sätt att avvisa kravet. Du kommer sannolikt att ha konflikter i sådana arrangemang. Och i slutändan kommer skulden att flyttas över till försäkringsbolaget och tillsynsmyndigheten.

Sätt detta mot fondbranschen. Distributörer och AMC:er tjänar pengar när investeraren tjänar pengar. Mycket liten potential för konflikt. Intressen är sannolikt perfekt anpassade. Det kommer dock att finnas snedvridningar. Förresten, detta är inte ett inlägg som jämför MF:er och försäkringsplaner. Både MF:er och försäkringar spelar en viktig plan i finansiell planering. Mitt problem har varit försäkrings- och investeringsprodukter som traditionella planer och ULIPS.

Det finns två breda sätt att få kunder att köpa försäkringar.

I verkligheten kräver det en blandning av båda tillvägagångssätten. Du behöver en bra produkt som skapar värde på lång sikt. Utöver det måste du ha dedikerade kvalitetsförmedlare för att ta produkten till allmänheten.

Jag har alltid känt att IRDA är för angelägen om att stimulera värdekedjan. Försäkringstagarnas intresse hamnar i baksätet. Detta är enligt min mening inte rätt tillvägagångssätt.

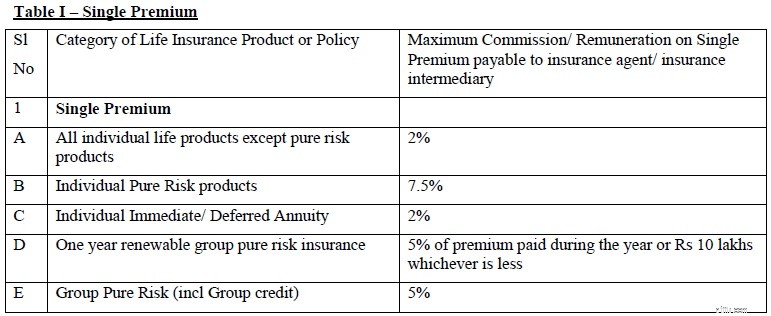

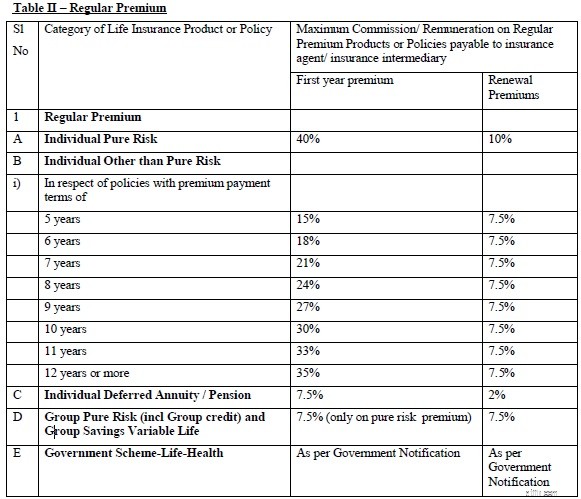

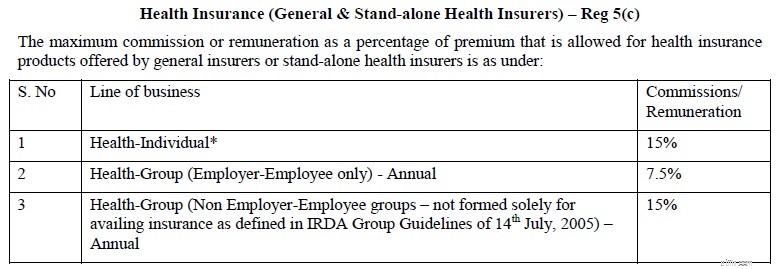

Nyligen kom IRDA med Betalning av provision eller ersättning eller belöning till förordningar om försäkringsagenter och mellanhänder, 2016. Föreskrifterna upprepade riktlinjerna för provisioner som betalas till försäkringsagenter för olika typer av försäkringar. I det här inlägget kommer jag att fokusera på riktlinjer för livförsäkringar och sjukförsäkringsplaner.

Det finns ett ytterligare koncept med "Belöningar" som betalas utöver den provision som erhålls för försäkringsförsäljning. Belöningar avser incitament i form av dricks, tidsförsäkringsskydd, gruppförsäkringsskydd (för anställda hos agent/förmedlare), telefonavgifter, kontorstillägg, säljfrämjande gåvor, tävlingspriser och sådana andra föremål.

Belöningen för livförsäkringar är begränsad till 20 % av förstaårspremien. När det gäller sjukförsäkringar är belöningar maximerad till 30 % av provisionen.

Kan du tro på detta?

Som om 40 % av förstaårspremien inte räckte, finns det avsättning för ytterligare 8 % (20 % av 40 %) provision (om än i ett annat namn).

För att vara ärlig har jag inget emot försäkringsagenter. De måste kompenseras väl för de ansträngningar de lägger ner för att sälja en policy. Och en bra agent kan tillföra mycket värde till din försäkringsportfölj.

Dessutom kan agenterna bara sälja det som försäkringsbolagen erbjuder dem och vad kunderna vill köpa. Många vill till exempel inte köpa en terminsplan bara för att de inte får tillbaka något. Sådana människor måste säljas försäkrings- och investeringsprodukter.

I alla fall är det inte rätt av mig att kommentera provisionskvantiteten.

Men tunga incitament i förväg kan leda till intressekonflikter dvs. mellanhanden kan vara mer villig att sälja en försäkring som ger dem större incitament snarare än den som passar försäkringstagarnas krav bättre. Enligt min åsikt är högre förskottsprovision orsaken till sådan skenande felförsäljning inom försäkringssektorn.

Om du köper en traditionell plan med en årlig premie på Rs 1 lac (i 12 år), kan din agent tjäna upp till Rs 42 000 på den försäljningen under det första året och Rs 7 500 under de följande åren. Inte konstigt, försäkringsagenterna säljer dessa försäkringar så hårt. En av anledningarna till att avkastningen i traditionella planer är så låg.

Som jag förstår finns det ingen återbetalning av premien om du lämnar försäkringen nästa år eller inte betalar några ytterligare premier. Så även om du slutar betala premien har agenten redan fått förstaårsprovision på 42 000 Rs.

Agenten har inget ansvar. Försäljningen gjord, provision insatt. Du kan mycket väl dra åt helvete.

Precis som jag förespråkar direkta planer för MF-system för gör-det-själv-system, kan du också spara på ovannämnda provisioner genom att gå direkt, dvs. köpa direkt från försäkringsgivaren eller försäkringsbolagets webbplats.

Reglerna nämner tydligt "Där försäkringar anskaffas direkt av en försäkringsgivare, ska ingen provision eller ersättning betalas vare sig till försäkringsagenter eller till försäkringsförmedlare."

Hur går du direkt?

Du behöver inte lära dig raketvetenskap för att köpa en livförsäkringsplan. Så, plocka upp någon. Läs lite för att ta reda på vilka ryttare du ska köpa. Därefter kan du köpa online från försäkringsbolagets webbplats. Och det är där ditt livförsäkringsköp ska sluta.

Undvik traditionell livförsäkring. Även om den nya tidsåldern Unit Linked Insurance Plans (ULIPs) är en stor förbättring jämfört med deras avatar under det senaste decenniet, saknar ULIPs flexibilitet och portabilitet. Därför kan du klara dig utan ULIP också.

Med sjukförsäkring kan du behöva lite hjälp (dock inte nödvändigt). Du kan kontakta en bra agent eller rådgivare för hjälp. Hur som helst, provision är inte så mycket av ett problem med sjukförsäkring.

Men ja, oavsett hur du köper, fyll i förslagsformuläret själv och lämna alla medicinska avslöjanden.

Upplysning:Jag är en SEBI-registrerad investeringsrådgivare. Jag råder mina kunder att investera i fonder. Därför kan jag ha ett eget intresse av att visa försäkringsagenter och investerings- och försäkringskomboprodukter i dåligt ljus. Min åsikt kan vara partisk.