LIC Jeevan Umang är en icke-länkad traditionell livförsäkring som deltar hela livet. Meningen med hela livet är nästan bokstavlig. Planen förfaller när du fyller 100.

Låt oss titta på några framträdande drag i planen och hur LIC Jeevan Umang är en försäkrings- och investeringsprodukt.

Modighet för policy :Vid 100 års ålder (jag skojar inte)

Policyvillkor :100 år – din inträdesålder (om din inträdesålder är 35 år får du skydd för de kommande 65 åren)

Premiumbetalningsperiod: 15/20/25/30 år (antal år du behöver betala premien)

Lägsta ålder vid inresa : 90 dagar (Varför skulle ett barn behöva en 100 års policy?)

Högsta inträdesålder

55 år för 15 års premiebetalningsperiod

50 år under 20 års premiebetalningsperiod

45 år under 25 års premiebetalningsperiod

40 år under 30 års premiebetalningsperiod

Lägsta summa försäkrat :Rs 2 lacs

Maximalt garanterat belopp :Inget lock

Policyformuleringar på LIC-webbplatsen

Jag har hoppat över några finare punkter för att hålla inlägget enkelt. Du rekommenderas att hänvisa till policyformuleringarna för sådana detaljer.

Om försäkringstagarens bortgång inträffar innan risken börjar , kommer din förvaltare att få tillbaka de inbetalda premierna (exklusive skatter)

Om dödsfallet inträffar efter att risken har börjat , den nominerade får:

Bassumma försäkrat + enkel återgångsbonus (meddelas varje år) + sista ytterligare bonus (gäller dödsåret)

När börjar risken?

Jag har aldrig förstått logiken bakom en sådan klausul. Hur som helst, enligt försäkringens ordalydelse, om inträdesåldern är mindre än 8 år, kommer försäkringen att börja efter 2 år.

Om inträdesåldern är 8 år eller äldre, börjar risktäckningen omedelbart.

Du kommer att få 8 % av det försäkrade grundbeloppet varje år efter avslutad premiebetalningstid till 100 års ålder (eller dödsfall beroende på vilket som inträffar tidigare)

Vid mognad (vid 100 års ålder) får du:

Bassumma försäkrat + enkel återgångsbonus (meddelas varje år) + slutlig ytterligare bonus (tillämplig under förfalloåret)

Om återgångsbonusar, även om dessa bonusar tillkännages varje år, får du dessa bonusar endast vid förfallotiden.

Så, om bonusen på 50 000 Rs tillkännages för din försäkring men du får beloppet efter 40 år, minskar värdet av dessa 50 000 Rs kraftigt på grund av inflationen. Uppenbarligen utnyttjar försäkringsbolag tidsvärdet av pengar.

Policen skiljer mellan Simple Reversionary Bonus under premiebetalningsperioden och åren efter att premiebetalningsperioden är över.

Policens formuleringar nämner tydligt (efter att premiebetalningsperioden är över), "villkoren för deltagande av vinster efter premiebetalningsperioden kan vara i en annan form och på en differentiell skala beroende på företagets erfarenhet av denna plan vid den tidpunkten.”

LIC har faktiskt inte hänvisat till bonusar (eller vinstdelning efter premiebetalningstid) som enkel återgångsbonus.

LIC Jeevan Umang är en ny plan. Svårt att kommentera hur dessa bonusar kommer att forma sig.

LIC Jeevan Umang är en deltagande plan. Därför beror avkastningen på de bonusar som företaget annonserat för denna plan.

Och dessa bonusar kommer att bero på försäkringsbolagets prestationer. Bolagets resultat ska i sin tur bero på skadeerfarenhet, uthållighetskvoter och investeringsresultat. Eftersom investeringen i första hand kommer att vara skuld kommer även räntorna i ekonomin att spela en roll.

För mycket för mig att göra antaganden om.

Därför, till skillnad från icke-deltagande plan där avkastningen är känd i förväg, är det svårt att göra en korrekt bedömning av avkastningen.

Läs :Varför döljer försäkringsbolag returinformation i icke-deltagande planer?

Men vi ska ändå prova.

I början förväntar jag mig (vet) att avkastningen är ganska låg. Så är fallet med alla traditionella livförsäkringar.

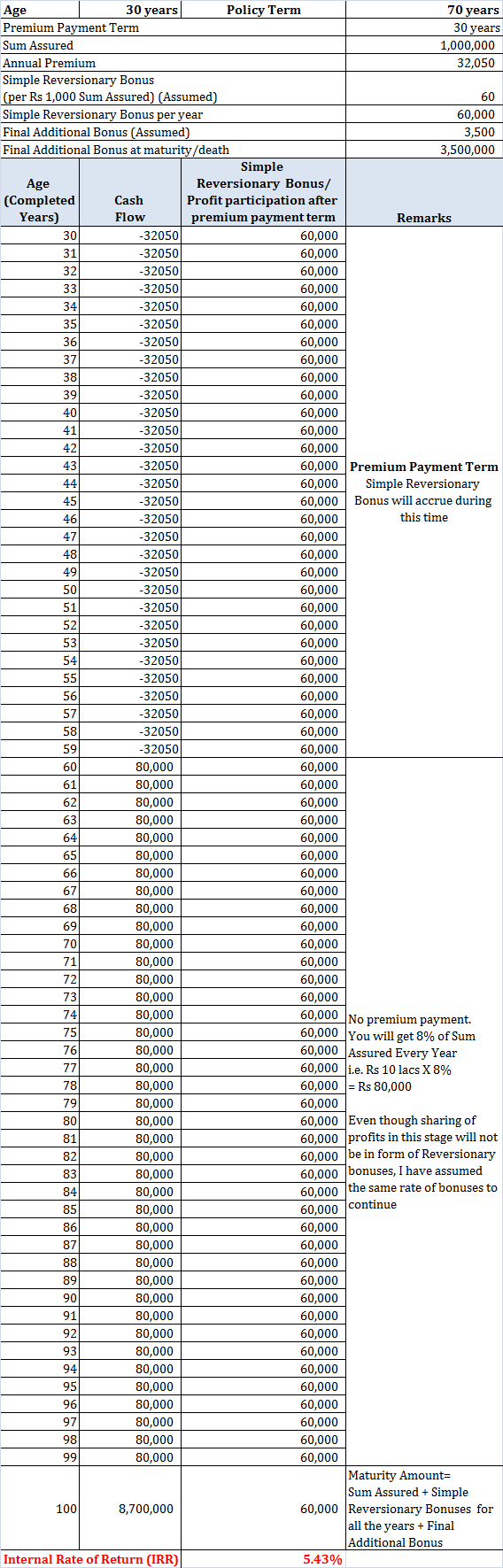

Anta att en 30-årig man köper LIC Jeevan Umang för ett livskydd på Rs 10 lacs.

Den årliga premien för planen kommer att vara 32 030 Rs (före skatt).

Jag kommer inte att överväga effekterna av skatter. Det kommer till en viss grad att upphäva premierabatterna (som jag inte heller överväger)

Jag har övervägt/uttagit ganska generösa värden för enkla återgångsbonusar och slutlig extra bonus. Jag har övervägt bonusar för andra liknande planer från LIC och övervägt data från andra onlinekällor.

En avkastning i intervallet 5-5,5 % p.a. för en så lång sikt retar mig inte. Livsskydd är i alla fall inget att skriva om.

Du kunde ha gjort det mycket bättre med en kombination av livförsäkringsplan och Public Provident Fund (PPF). Jag överlåter åt dig att räkna ut siffrorna.

Enligt min mening kan du undvika LIC Jeevan Umang.

Kanske finns det en användning i mycket specifika fall, men jag kan inte komma på någon.

Observera att detta inte är en kommentar till LIC. Problemet ligger i planstrukturen. Många privata livförsäkringsbolag kommer ut med sådana planer och dessa planer bör också undvikas.