Om du köper en produkt som ger dålig/otillräcklig avkastning får du dålig avkastning.

Om du köper två av dessa produkter får du fortfarande dålig avkastning.

Eller finns det en chans att du kan få bra avkastning?

Det finns ingen chans.

2+2=4, och inte 5 (såvida du inte tror på magi)

Därför, om du kombinerar två eller flera traditionella livförsäkringar med låg avkastning, får du fortfarande låg avkastning.

Det olyckliga är att många försäkringsagenter gör det. De snygga presentationerna kan svepa bort dig (och dina farhågor) om du inte gräver djupare.

LIC Retire and Enjoy är ett utmärkt exempel.

Observera att det inte är en plan av LIC, det är en produkt som har strukturerats av LIC-agenter.

I huvudsak kommer du att köpa flera LIC New Jeevan Anand eller LIC New Endowment Plans. Så du kanske känner att du köper en enda produkt. Du köper dock flera produkter med olika löptider.

LIC Retire and Enjoy är förresten inte den enda produkten. Du kan strukturera många olika produkter på liknande sätt. Jag har hört talas om LIC Kanyadaan-planen. Bara genom att titta på namnet tror jag att försäkringens löptid kommer att sammanfalla med den tidpunkt då din dotter blir major.

För några veckor sedan fick jag en kommentar från en läsare, där han fick en liknande paketerad struktur med flera LIC-planer.

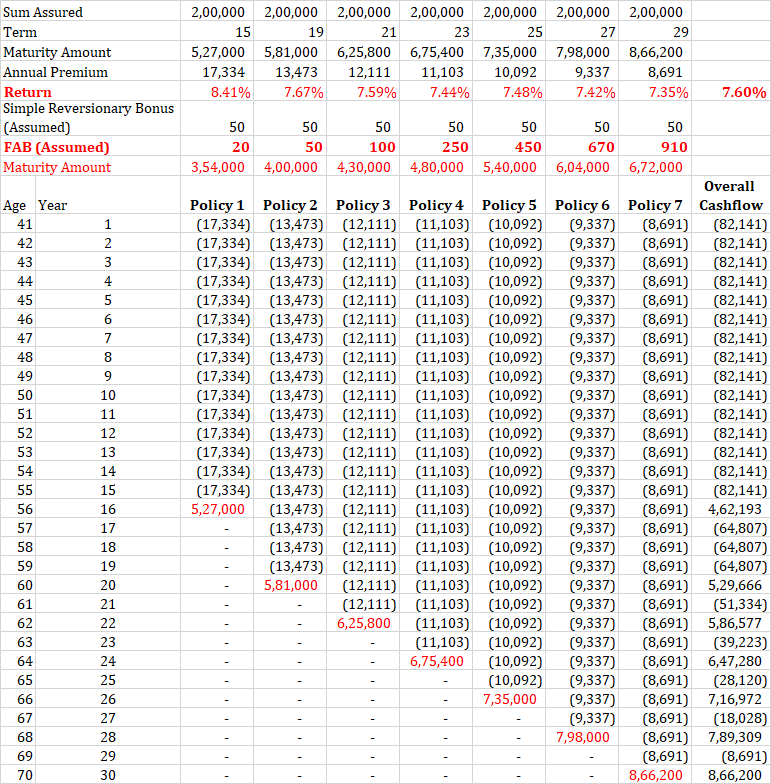

Jag kopierar kommentaren (policyinformation) ordagrant:

Vid mognad får du

Försäkrad summa + förtjänade enkla återgångsbonusar + slutlig ytterligare bonus, om någon

Livsskyddet fortsätter även efter försäkringens förfallodag, dvs. försäkringsbeloppet betalas ut vid dödsfall efter försäkringens förfallodag.

Ålder:57 –> Löptid-15 år –> Premium:17334, total lön:266250

SA 2 Lac –> Löptid:3 27 000 + 2 lac + 2 lac

Policytid på 15 år, årlig premie:17 334 Rs, försäkringsbelopp:Rs 2 lacs

Modighetsbelopp :Rs 3,27 lacs (genom bonusar) + Rs 2 lacs (försäkrad summa) + Rs 2 lacs (detta är ett trick)

Den andra Rs 2 lacs är för döden efter mognad. Det är uppenbart att ingen vet när de kommer att dö. Därför är det fel att anta att dessa Rs 2 lacs också kommer att betalas vid förfallotiden. Detta är helt klart felaktig representation.

Därför justerade jag siffrorna och beräknade avkastningen utan att ta hänsyn till dödsfallsersättningen.

Som du kan se är avkastningen ganska bra för en skuldprodukt. Du måste också tänka på att dessa planer ger livstäckning också, i vilket fall avkastningen är utmärkt.

Men har vi inte diskuterat många gånger tidigare att traditionella livförsäkringar ger dålig avkastning?

Fångsten ligger i värdet av bonusar.

Förfallsbelopp =försäkringsbelopp + bonusar

Försäkrad summa är Rs 2 lacs för var och en av försäkringarna.

Så om det finns ett problem måste det bero på värdet på bonusarna.

Bonuser är inte garanterade och tillkännages av LIC varje år.

Bonuser =Förtjänad enkel återgångsbonus + sista ytterligare bonus

Enkel återgångsbonus tillkännages varje år men betalas ut vid tidpunkten för försäkringens förfallotid. Enkel återgångsbonus beror på försäkringsperioden.

Slutlig ytterligare bonus tillkännages under löptiden/dödsåret.

Jag kollade på Simple Reversionary Bonus för LIC New Jeevan Anand för FY2018. Det varierade från Rs 41 till Rs 49 per tusen Assured Summa.

Låt oss vara optimistiska och anta att den enkla återgångsbonusen för hela försäkringsperioden är 50 Rs per tusen försäkringsbelopp . Detta motsvarar Rs 10 000 per år (Rs 2 lacs/1000 X 50) på försäkringssumma av Rs 2 Lacs.

I så fall, för den 15-åriga försäkringsperioden (första policyn), kommer den totala återgångsbonusen att vara Rs 1,5 lacs (Rs 10 000 X 15).

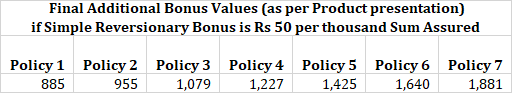

För att du ska få en total bonus på Rs 3,27 lacs (som nämnts i kommentaren), måste den sista ytterligare bonusen vara Rs 1,77 lacs. Det betyder FAB på 885 Rs promille av försäkringsbeloppet.

Jag har beräknat de implicita FABs för andra policyer också.

Måste säga att värdet av FABs är extremt optimistiskt. FAB gäller endast förfalloåret.

Därför är det orättvist att anta ett mycket högt värde för en engångspost. Vad händer om FAB är låg under nedgångs-/mognadsåret?

Slutlig extra bonus (FAB) ökar med försäkringsperioden och försäkringsbeloppet. Det lär dock inte bli så högt som antagits i denna planframställning.

Jag sökte efter FAB-värden för tidigare år på LIC-webbplatsen. Kunde inte hitta. Hittade sådan information på en webbplats (http://insurancefunda.in/lic-bonus-rates-2017-2018/)

Jag garanterar inte äktheten men jag använde ett par online-räknare och löptidsvärdena var i linje med FAB-värdena på ovannämnda webbplats.

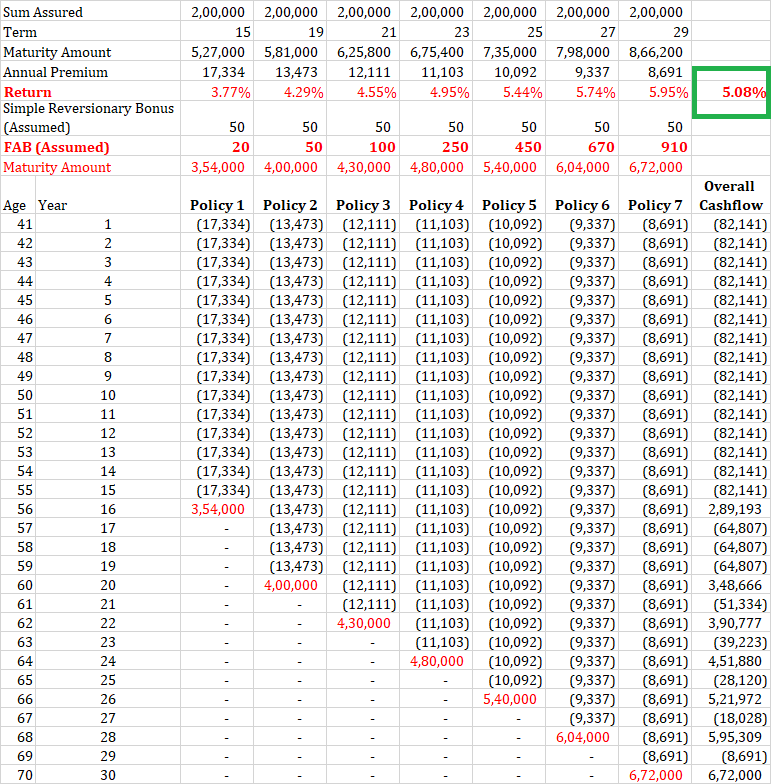

Nu, avkastningen på 5,08 % p.a. , som du kan se, är mer i linje med vad vi ser med traditionella livförsäkringsplaner.

Du kan hävda att, i fallet med LIC New Jeevan Anand, fortsätter livförsäkringen även efter försäkringens förfallodag. Fair enough.

Alla de sju försäkringarna har en livförsäkring (försäkrad summa) på 2 lacs.

Låt oss anta att försäkringstagaren går bort omedelbart efter förfallodagen för den senaste försäkringen. I ett sådant fall skulle försäkringstagaren ha fått alla belopp som nämns i bilden ovan.

Dessutom kommer den nominerade att få Rs 14 lacs (Rs 2 lacs x 7) vid tidpunkten för försäkringstagarens död. Även med detta stiger avkastningen upp till 6,86 % p.a. (och försäkringstagaren måste dö).

Därför var god avkastning i presentationen ett resultat av mycket optimistiska (opraktiska) antaganden om bonusar.