I en tidigare poston skaderegleringskvot hade jag fördjupat mig i skadedata från sjukförsäkringsbolag för FY2018. Låt oss i det här inlägget titta på skaderegleringsgraden för livförsäkringsbolagen för FY2018.

Att förstå skaderegleringsdata för livförsäkringsbolag är relativt enklare eftersom försäkringsfallet (den försäkrades död) är ganska tydligt. Det finns två primestatistik när det gäller att bedöma skadereglering av livförsäkringsbolag.

Ett företag får 100 anspråk. Avgör 99 av dessa krav. Avslår 1 anspråk. Dess skaderegleringsgrad är 99%. Imponerande, eller hur? Ju högre skaderegleringsgraden är, desto bättre är den. Detta nummer visar dock inte hela bilden.

Ett livförsäkringsbolag får 100 anspråk. 95 anspråk på Rs 2 lacs vardera och 5 krav på Rs 1 crore vardera. Försäkringsgivaren reglerar alla 95 krav på 2 lacs och 4 fordringar på 1 miljon Rs. När det gäller beloppet fick företaget krav på 6,9 crores (95X 2 lacs + 5X 1 crore) och reglerade 5,9 crores. Beloppsmässigt är det en skadereglering på 85,5 %.

Om du funderar på att slutföra ett livförsäkringsbolag, skulle du helst vilja att båda skaderegleringskvoterna ska vara höga. Om du ser en trend med konsekvent låga skaderegleringskvoter per belopp (för ett företag) får företaget antingen för många bedrägliga anspråk (vilket är osannolikt) eller så avvisar företaget ett antal högvärdiga anspråk (vilket är ett rött sken) flagga).

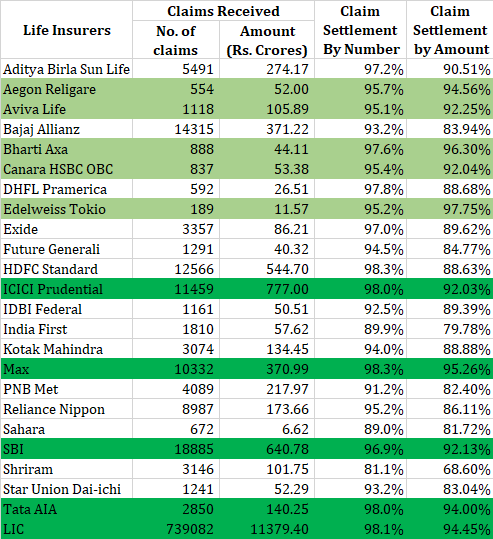

Låt oss titta på skaderegleringsförhållandena för livförsäkringsbolaget för FY2018. Ja, FY2018 IRDA kom ut med sin årsrapport för FY2018 i januari 2019 och all information i det här inlägget har hämtats från IRDAs årsrapport 2018.

För att komma fram till skaderegleringskvoterna efter antal har jag minskat antalet utestående fordringar under mindre än 3 månader i slutet av året från det totala antalet fordringar under året.

Personligen skulle jag också titta på volymerna. Ett företag som bara har reglerat några hundra fordringar under året och har bibehållit bra avvecklingskvoter kanske inte inger lika mycket förtroende. (jämfört med ett företag som har reglerat många tusen fordringar under året och som har upprätthållit goda regleringsgrader). Dessutom måste du fokusera på trenden (och inte bara data för 1 år).

Jag har lyft fram de företag som har fått över 90 % på båda kontona. De som har gjort detta med mycket höga volymer har markerats med mörkgrönt.

En annan väg att välja på kan vara att titta på försäkringsbolagen med båda kvoterna i minst mitten av nittiotalet.

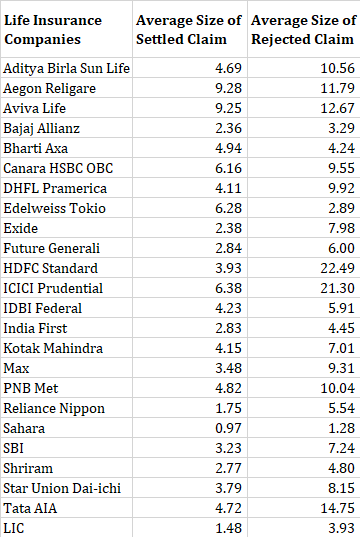

Inte förvånande, det genomsnittliga avslagna anspråket är mycket högre än det genomsnittliga aviserade anspråket. Svårt att läsa in för mycket i denna data.

I mina tidigare inlägg om skadereglering av livförsäkringsbolag (för FY2016 och FY2017) hade jag framhållit att HDFC Life har en hög skaderegleringsgrad i antal men låg avräkningsgrad i belopp. Skaderegleringsgraden efter belopp var 75,1 %, 74,7 % och 82,1 % för FY2015, FY2016 och FY2017.

För FY2018 är skaderegleringsgraden per belopp en mer respektabel 88,63%. Måste bli bättre.

Upplysning:Jag har en tidsförsäkring från HDFC Life.

Enligt § 45 i försäkringslagen, 2015, kan ett livförsäkringsbolag inte avslå dödsfallsanspråk enligt en försäkring (under några omständigheter) om försäkringen är över 3 år gammal.

Det kvarstår förresten en fråga om den nämnda klausulen även gäller för försäkringar som utfärdats före 2015 (lagens antagande). Men för någon som vill köpa en ny försäkring är det oväsentligt. Skydd enligt Section45 är tillgängligt för alla nya policyer som utfärdas.

På ett sätt minskar det vikten av skaderegleringskvoter. Notera dock att dödsfallet kan inträffa inom 3 år efter köpet (det nämnda avsnittet 45 skyddar dig inte då). Så, skaderegleringsförhållanden är inte helt irrelevanta. Bättre att gå med ett företag med höga avvecklingskvoter.

När du köper policyn, gör alla medicinska avslöjanden. Låt försäkringsgivaren avgöra om avslöjandet är väsentligt eller inte. Dölj ingenting. Försäkring är ett avtal. Du måste hålla slut på köpet.

IRDA årsrapport 2018