Om det är något som ingen förälder vill kompromissa med, så är det deras barns utbildning. Föräldrarna skulle göra allt för att ge sina barn den bästa utbildningen. Naturligtvis är inte allt under deras kontroll. Samtidigt skulle de vilja vara förberedda ekonomiskt.

Hur förbereder du dig ekonomiskt för barns utbildning? Lätt. Genom att investera. När ska du börja? När blir det för sent? Var ska du investera? Vilka produkter bör du undvika? Låt oss ta reda på det.

Uppriktigt sagt behöver svaret inget annat än sunt förnuft. Rätt tidpunkt att börja investera för ditt barns utbildning är när han/hon föds . Du har bra 17-18 år på dig innan du kommer att behöva en stor klumpsumma för att finansiera högre utbildning. Du kan också planera investeringar för deras eftergymnasiala utbildning och bröllop. Det som är bra är att dessa mål är ännu längre bort.

Du kanske hävdar att även skolutbildningen blir dyrare och dyrare för varje år. Därför måste du planera investeringar för att finansiera deras skolutbildning också. Skolutbildningen blir faktiskt väldigt dyr. I större städer är årliga skolavgifter som överstiger 1 lac Rs inte särskilt ovanligt. Men enligt min åsikt bör skolutbildning finansieras genom dina vanliga kassaflöden (och inte genom investeringskassaflöden) . Du måste med andra ord skicka dina barn till en skola som du har råd med. Hur som helst, att finansiera skolutbildning genom inkomster (inlösen/ränta/utdelning) från investeringar kommer sannolikt inte att fungera om du inte har mycket pengar.

Förresten, det första du måste se över när du väntar en ny medlem i familjen är ditt försäkringsskydd. Detta beror på att du är på väg att lägga till en baby till familjen och några mål i din ekonomiska plan. Detta kan öka ditt livförsäkringsbehov. Gå tillbaka till livsskyddet och vidta nödvändiga åtgärder. Investeringar kommer härnäst.

Faktum är att du kanske vill se över ditt sjukförsäkringsskydd också, men det kan du göra först efter att barnet är fött. Du kan inkludera baby i planen och förbättra täckningen vid tidpunkten för förnyelse. Vissa hälsoplaner (med moderskapstäckning) ger skydd till nyfödda också, men dessa planer är mycket dyra. Du måste undvika sådana planer. Om din arbetsgivare tillhandahåller hälsoskydd, har dessa planer vanligtvis inbyggt skydd för moderskap och nyfödda. Använd det.

Enligt min mening är det lite överdrivet att investera aggressivt för barns utbildning innan de föds. Eller lite för tidigt.

Ju tidigare du börjar, desto mindre pressar detta på dina kassaflöden.

Många av oss börjar inte investera flitigt för barns högre utbildning förrän de är 5-6 år gamla. Inte det, de är oansvariga. Bara att de aldrig kom till att investera med syfte för barns utbildning. Kanske, allt de behövde var en liten knuff. En knuff kan vara så enkel som att din kollega säger till eller frågar dig:"Jag investerar 10 000 Rs per månad för min dotters utbildning" eller "Hur investerar du för din dotters utbildning?" eller så läser du det här blogginlägget.

Även om det aldrig är för sent, ju tidigare du börjar desto bättre är det.

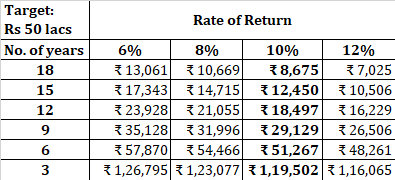

Låt oss förstå detta med hjälp av ett exempel. Låt oss säga att du behöver 50 lacs för din dotters utbildning. För att göra saker enkelt, låt oss anta att detta är den framtida kostnaden. Tabellen nedan visar de belopp du behöver investera på månadsbasis för olika kombinationer av tid och avkastning.

Som vi kan se, är allt detsamma, ju tidigare du börjar, desto mindre behöver du investera per månad. Högre avkastning, desto mindre behöver du investera. Att börja tidigt minskar trycket på dina kassaflöden. Om du börjar tidigt har du råd att börja smått.

Om man till exempel antar en avkastning på 10 % p.a. på dina investeringar, om du inte gör något under de första 3 åren, måste du investera 50 % mer under de återstående 15 åren (12 450 istället för 8 675). Om du inte investerade under de första 6 åren måste du investera mer än dubbelt så mycket (18 497 istället för 8 675). Som vi kan se är uppgiften inte omöjlig utan blir allt svårare om du dröjer med planeringen för länge.

Vi kan argumentera om vilken avkastning du kommer att tjäna under de kommande 15-20 åren. Det är dock vid sidan av poängen. När du är osäker, var försiktig med dina avkastningsantaganden. Investera mer och skapa en buffert. Vi kontrollerar inte längre än en punkt hur mycket avkastning vi kommer att få, men vi kan kontrollera hur mycket vi investerar.

Läs :Finansiell planering och investera mer

Du kan använda en blandning av PPF och en lågprisaktiefond. Eller så kan du helt enkelt köpa en lågkostnadshybridfond.

Om du har turen att ha en dotter kan du också överväga Sukanya Samriddhi-kontot. Sukanya-kontot har dock flera begränsningar för uttag (även om jag förstår att dessa begränsningar är av rätt skäl). När du närmar dig målet kan du successivt flytta pengar från aktiefonder till fasta insättningar eller fonder med bra skulder.

Observera att PPF och SSY har bindningstider. Tänk på denna aspekt om du börjar sent.

Det är allt du behöver för att planera för ditt barns utbildning. Du behöver inte leta längre.

Falla inte för komplexa och dyra försäkringar. Sådana planer kommer med känslomässigt tilltalande nomenklatur. Känn dig inte skyldig när du säger nej till sådana planer. För guds skull, köp inte en försäkring för barnets liv. Det här är en av de mest löjliga saker du någonsin kommer att göra. Baserat på begränsade interaktioner med kunder/investerare, är min erfarenhet att investerare som börjar sent (eller investerare som precis har fått barn) sannolikt kommer att finna meriter i sådana snygga och komplicerade investeringar.

Läs :Hur (inte) investera för barns utbildning?

När det kommer till investeringar är enkla beats komplexa för det mesta. Undvik buller. Håll det enkelt. Du borde göra det bra.

Om du inte vill göra detta på egen hand, sök professionell hjälp från en investeringsrådgivare. Kostnaden för professionell rådgivning kommer att vara mycket lägre än kostnaden för dåliga finansiella produkter.

Läs :Gör och gör inte när du planerar för barns utbildning