Min månatliga serie Extraordinary Lives är något som jag verkligen tycker om att göra. Först ut var JP Livingston, som gick i pension med ett nettovärde över $2 000 000 vid 28 års ålder. Dagens intervju är med Tanja Hester, som gick i pension i slutet av 2017 vid 38 års ålder.

Min månatliga serie Extraordinary Lives är något som jag verkligen tycker om att göra. Först ut var JP Livingston, som gick i pension med ett nettovärde över $2 000 000 vid 28 års ålder. Dagens intervju är med Tanja Hester, som gick i pension i slutet av 2017 vid 38 års ålder.

Du känner henne säkert från den fantastiska bloggen Our Next Life. Our Next Life är en av mina favoritbloggar, så jag är glad att Tanja sa ja till den här intervjun!

I den här intervjun får du lära dig:

Och mer! Den här intervjun är full av värdefull information!

Jag frågade er, mina läsare, vilka frågor jag borde ställa till henne, så nedan är era frågor (och några av mina) om Tanjas berättelse och hur hon har åstadkommit så mycket. Se till att du följer mig på Facebook så att du har möjlighet att skicka in dina egna frågor till nästa intervju.

Relaterat innehåll:

Hej Michelle! Tack så mycket för att du har mig. 🙂 Vi känner att vi nu lever ett magiskt liv som förtidspensionärer, men det finns ingen magi i hur vi kom hit. Vi spenderade mycket mindre än vi tjänade under ett gäng år i rad, vilket gjordes enklare och snabbare med löner över genomsnittet (båda tjänade sexsiffrigt under våra senaste år av arbete), och vi försökte fatta några andra smarta beslut längs med sätt. Men vi blev inte rika med Bitcoin eller byggde en enhörningsstart eller fick ett arv eller något annat. Vi var bara fokuserade på vårt mål och höll på med det, bit för bit.

Mer specifikt fokuserade vi på tre stora saker:

1. Köper mindre hus än vi hade råd med. Bankerna skulle gärna ha lånat ut oss tre gånger så mycket som vi betalade för vårt hus i Tahoe, men vi höll fast vid våra vapen och satte vår egen budget. Vi hade tur genom att kunna köpa nästan längst ned på marknaden 2011, men även om vi kunde ha köpt mer hus då för ett ganska bra pris, höll vi vår budget blygsam och det gjorde att vi kunde betala av vårt bolån i drygt fem år, vilket sedan låter oss spara mer under vårt sista arbetsår samt gå i förtidspension utan bolån, vilket innebär att våra grundläggande levnadskostnader är minimala.

2. Vi betalar oss själva först och automatiserar det. Vi satte upp våra lönecheckar så att en stor del gick direkt till besparingar utan att vi någonsin såg de pengarna, och hade ytterligare en stor del inställd för att gå in i våra investeringar automatiskt med varje lönecheck. Vi hade bara en liten del av vår totala inkomst på vårt checkkonto, så det kändes som att det var allt vi hade att spendera. Men ännu viktigare, sparande var inte ett val vi behövde göra, vilket skulle ha förlitat sig på viljestyrka som vi inte alltid har. Det hände bara utan att vi gjorde något. För dem som inte är naturliga sparare (som oss!), kan jag inte rekommendera nog att ta beslutet ur det och automatisera ditt sparande.

3. Att inte blåsa upp vår livsstil. Under det sista decenniet av våra karriärer har vi betalat varje bonus och varje höjning. Så i början av varje år skulle vi öka våra automatiska investeringar med minst lika mycket som våra lönecheckar ökade, vilket betyder att vi aldrig kände att vi fick en löneförhöjning, och vi började inte spendera mer. När du lägger till sammansättningseffekten av alla de höjningar vi gjorde, blir det ett ganska stort antal! Men för oss, eftersom vi gjorde det gradvis på det sättet och bara höll det belopp vi hade att spendera konstant, kändes det aldrig som en uppoffring att spara i en riktigt hög takt.

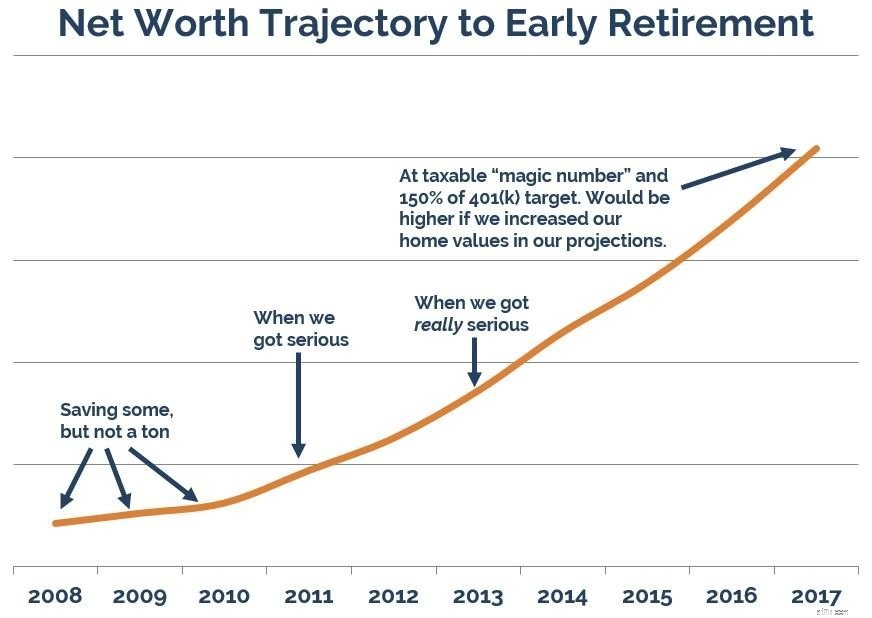

Medan vi hade sparat i flera år för en rad ekonomiska mål – betala av min konsumentskuld, köpa vår första plats i LA, köpa vårt eviga hem i Tahoe och spara lite till traditionell pension – vi började spara till förtidspension på ett fokuserat sätt för ungefär sex år sedan. Och sedan blev vi superfokuserade för fyra år sedan.

Jag kan fortfarande inte fatta hur mycket vi sparade under den tiden, men det är otroligt vad som är möjligt när du blir riktigt tydlig med ditt "varför" och anpassar alla dina beslut runt det. (Och återigen, det hjälpte säkert att ha en högre inkomst. Du kan inte spara mer än du tjänar, så ju mer du kan tjäna, desto snabbare kan du spara.)

Mark och jag hade alltid en känsla av att vi inte ville jobba "för evigt", men vi visste inte vad det betydde. Vi hade mycket krävande karriärer med hög stress där vi aldrig riktigt kunde vara offline. Vi älskade mycket med arbetet och älskade våra kunder och kollegor, men det tog definitivt en stor vägtull på vår fysiska och mentala hälsa. Och det var så vi visste att vi inte var villiga att göra den typen av arbete för alltid.

Vi pratade om att gå över till olika, lägre betalda karriärer, men när vi väl insåg att vi kunde arbeta hårt i bara några år till och sedan aldrig behöva arbeta igen, var det ett enkelt val att behålla går.

Relaterat:Vad är ekonomiskt oberoende, gå i pension tidigt? Svar på vanliga frågor om FIRE

Jag menar, jag älskar ris och bönor. 😉 Men vi äter bara ris och bönor några gånger i månaden. Jag skulle definitivt säga att vi bor superbekvämt! Vi äger ett enfamiljshus i en galet vacker del av världen, vi spenderar pengar på färsk, hälsosam, mestadels ekologisk mat, vi åker skidor flera gånger i veckan och vi tar flera internationella resor per år.

Det finns mycket vi inte spenderar på, naturligtvis, och vi har en fruktansvärt sparsam vana som chockerar många människor – att hålla vårt hus på kyliga 55 grader F på vintern – men vi tycker att vårt liv är ganska lyxigt. Men vi håller det rimligt genom att hänsynslöst skära bort de tanklösa utgifterna som inte tillför verkligt värde till våra liv och fokusera våra utgifter endast på det vi älskar att göra.

Vi arbetade båda som politiska och sociala sakkonsulter under lång tid – 16 år för mig och nästan 20 för Mark. Vi älskade att göra meningsfullt arbete med smarta, begåvade människor, men tempot i det var verkligen svårt att hålla. Vi var tvungna att resa massor och vara tillgängliga hela tiden, och den stressen var något vi bar med oss hela tiden. Men fördelen med sådana högtrycksjobb är att de ofta betalar bra. Så ja, absolut – att ha dessa karriärer till 100 % gjorde det möjligt för oss att gå i förtidspension!

Även om att tjäna mer verkligen hjälper till att påskynda saker och ting, finns det ingenting med kärnprincipen om ekonomiskt oberoende – spendera mindre än du tjänar och spara mellanskillnaden – som kräver en särskilt hög inkomst eller ett jobb inom teknik eller något annat annan speciell faktor. (Vi gick båda på statliga skolor för college och tog engelska och kommunikation som huvudämne, om du är nyfiken.) Om du har råd att spara till och med lite pengar varje månad kan du göra det här, du kanske bara är på en lite längre tidslinje. Om du prioriterar sparande till förtidspension kommer du att bli förvånad över att det inte tar 40 år att spara, som många finansexperter vill ha dig att tro.

Mitt bästa råd är att vara noggrann med att spåra dina utgifter. Ta reda på vart varje dollar tar vägen och fråga dig sedan vilken av dessa dollar som gav dig verklig, bestående lycka, inte bara en tillfällig spänning, och vilka som inte gjorde det. Sedan, så mycket du kan, minska utgifterna som inte gör dig lycklig. Du behöver inte ens göra allt på en gång, men när du börjar se dina utgifter på det sättet – tanklösa utgifter som inte tillför värde och medvetna utgifter som gör dig lyckligare – blir det mycket lättare att spara pengar.

Och tänk då inte bara på sparsidan av ekvationen. Tänk också på intjäningssidan. Sidojästerna är på modet, och jag har tjatat om under de första 12 åren av min karriär, jobbat några ströjobb och sedan undervisat i yoga och spinning i 10 år. De jobben hjälpte mig definitivt tjäna och spara mer under mina tidiga karriärår, men till slut höll jag tillbaka i min "riktiga karriär" genom att ha extra åtaganden. Och vid den tidpunkten släppte jag mitt jäkt och engagerade mig fullt ut i mitt huvudsakliga jobb, arbetade så länge och reste så mycket som det krävde. Jag vet att det lönade sig att ha det verkliga engagemanget för att arbeta i form av erbjudanden och bonusar, och det hade inte varit möjligt om jag hade hållit på med min sida.

Vår pension finansieras i första hand genom att sälja aktier i aktie- och obligationsindexfonder som vi köpt under hela vår sparfas, samt genom att ta in hyra på den hyresfastighet vi har. Vi skapade vårt "magiska nummer" som vi behövde spara genom att ta reda på vad vi skulle behöva ha om vi aldrig tjänade ett öre till, och det var det vi sparade. Men nu när vi är pensionerade inser vi också att vi naturligtvis fortfarande kommer att tjäna pengar i någon form. Att gå i pension i förtid tar lite av ett stresstänk, och du slutar inte bara vara en person som stressar när du lämnar din karriär.

Det som är bra är att vi nu kan använda det stresset mot samhällstjänst istället för betalt arbete, och om vi tar på oss betalt arbete kan vi vara superkräsna och bara utföra arbete som låter super kul, som vi gärna gör gratis. Och de extra pengarna vi tjänar kan gå till mer välgörenhet, till en extra resa utomlands, eller kanske till ett hemprojekt som en köksrenovering. I en anda av full transparens arbetar Mark och jag båda lite i år, men totalt kommer det bara att vara cirka 10-20 procent av vår tid. Vi planerade inte att arbeta, men Mark fick ett erbjudande som han inte kunde tacka nej till att arbeta med ett passionsprojekt, och jag fick ett erbjudande om att uppfylla en livsdröm, så vi båda hade lätt att tacka ja.

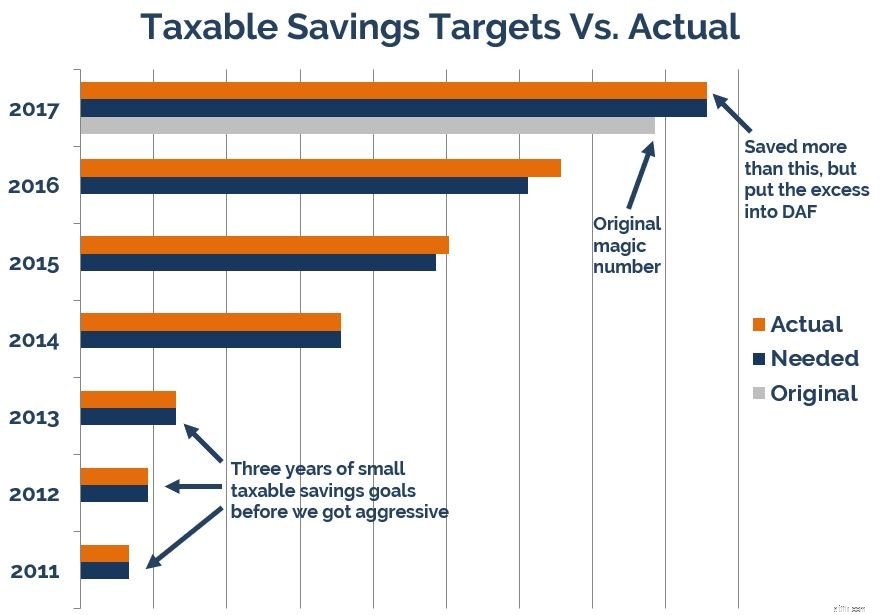

Utgångspunkten för att beräkna ett antal förtidspensioneringar (eller traditionellt pensionsnummer, för den delen) måste vara att veta vad du spenderar på ett år. De flesta pensionskalkylatorer online baserar ditt måltal på vad du tjänar, och det är bananer om du inte spenderar allt du gör. När vi började vår planering var regeln om 25X (25 gånger dina årliga utgifter, motsatsen till regeln om 4 % säkert uttag) inte lika allmänt omtalad, och det skulle inte ha fungerat för oss i alla fall eftersom vi ville bygga en tvåfas förtidspensioneringsplan som skulle låta oss lämna vårt traditionella pensionssparande i fred (många förtidspensionärer konverterar 401(k) och IRA-medel för att kunna få tillgång till dem tidigt utan påföljd, men vi vill inte göra detta), så att vi skulle ha en stor kudde för våra senare år, särskilt med tanke på all osäkerhet just nu kring sjukvård, och de höga kostnaderna även för dem på Medicare.

Vi överkomplicerade förmodligen våra beräkningar lite eftersom vi båda är kalkylarksnördar, men den korta versionen är att vi räknade ut att våra 401(k)s redan hade tillräckligt i sig för att stödja vår "fas 2" (i grund och botten vår traditionella pension, från 59 ½ år och framåt, efter att vi kan komma åt våra 401(k) pengar utan att behöva hoppa igenom några ringar), och så fokuserade vi på att spara ett belopp i obegränsade, skattepliktiga fonder som våra kalkylblad berättade för oss skulle bära oss genom de första 18 åren (vår "fas 1"). Vi baserade dessa prognoser på extremt konservativa marknadsvinster – bara cirka procent real avkastning efter inflation – så att vi skulle klara oss även om marknaderna är oförändrade i många år.

Jag tror att sättet vi gjorde det här – att fokusera mest på att hålla vår livsstil innesluten när våra inkomster ökade och att automatisera vårt sparande – gjorde att det inte kändes som en uppoffring. Vi avstod verkligen från vissa saker som att äta ofta ute och att resa med lite mindre budgetorientering, men för dessa saker var det lätt att ge upp dem eftersom vi visste exakt varför vi inte spenderade pengar på dem längre. Att ha våra mål klara i våra sinnen och båda att vara exalterade över vår vision för framtiden var så motiverande att det avvärjde varje potentiell känsla av uppoffring.

Två av de svåraste besluten vi tog på vägen var att ändra våra planer för att kunna hjälpa familjemedlemmar. Vi hade inte planerat att köpa en hyresbostad, men det blev tydligt att en anhörig med särskilda behov skulle få mycket hjälp om vi köpte en fastighet som skulle möta dessa behov och hyr ut den till dem, och därför anpassade vi våra planer. att tillåta det. Och sedan var en annan släkting på väg att gå till inkasso för några medicinska skulder som inte var deras fel, och vi bestämde oss för att göra ett personligt lån för att låta den personen gå framåt ekonomiskt. Båda besluten har fungerat superbra, och vi är övertygade om att det inte är någon idé att spara pengar om du inte kan använda en del av dem för att hjälpa människor du bryr dig om, men det var definitivt svårt att fatta vart och ett av dessa beslut.

Vi förväntar oss helt och hållet att landskapet kring hälso- och sjukvården i USA kommer att förändras, men för närvarande har vi en sjukförsäkring som vi köpt via Affordable Care Act-börsen. Det är lite dyrt men det är en normal försäkring, vilket är en enorm komfort att ha!

Vi försöker hålla saker så öppna som möjligt! Jag kommer definitivt att fortsätta skriva bloggen, och vi arbetar båda aktivt som volontärer i vårt samhälle. Vi åkte till Taiwan tidigare i år och planerar några fler resor till slutet av 2018, och sedan, vem vet?

Vi undersöker att skaffa en mycket liten husbil (inte stor och snygg som din, Michelle!) som vi kan använda för vägresor runt västerut, men det är inte säkert ännu. För några år sedan bestämde vi oss för att vårt syfte är service, äventyr och kreativitet, så även om vi ännu inte vet vilken väg våra liv kommer att ta, vet vi att vi kommer att göra något av var och en av dessa tre.

Det är vi! När vi jobbade var vi så tidspressade att vi åt mycket fryst och färdigmat, även om vi helst hade gjort allt från grunden. Vi kunde inte heller riktigt jämföra butiken eftersom vi inte hade tid med det. Men nu gör vi mer mat från grunden och besöker ett bredare utbud av butiker och lär oss vilka varor som är bäst prissatta på varje plats.

Vi gör också allt vi kan nu när vi har tid att göra det. Men utöver det, levde vi redan på en nivå som vi var bekväma med och som lät oss spara mycket, så det känns inte som att vi behöver trimma mycket mer. Men fråga mig igen om ett år, så kanske jag har hittat några nya sätt att spara på!

Även i bästa fall tar det flera år att spara till förtidspension, så det är viktigt att veta på förhand att du kommer att känna en viss otålighet på vägen. Alla som har gjort det har känt det någon gång, eller kanske många gånger!

Vi tyckte att det hjälpte massor att spåra våra framsteg och titta på det ofta, så att vi kunde se hur långt vi hade kommit. Och att ha allt automatiserat hjälpte också eftersom vi inte ens gav oss själva möjligheten att tänka:"Vi spenderar hellre dessa pengar istället den här månaden för att unna oss själva." Och slutligen, vi berövade oss inte, och jag tror att det är viktigt.

Att leva enbart för morgondagen är inte sättet att vara nöjd med ditt liv – du måste tillåta dig själv lite glädje idag. Vi försökte förstås hålla det blygsamma, men vi lät oss ändå göra roliga saker och spendera pengar på saker som gjorde oss glada istället för att spara alla våra pengar. Att leva för både idag och imorgon hjälper mot otåligheten massor!

Om jag kunde gå hela vägen tillbaka, skulle jag aldrig sätta min fot i Target! Haha. När jag precis började i min karriär var Target min kryptonit, och jag skulle inte sätta min fot där utan att köpa en hel massa heminredningsprylar som jag inte behövde. Ett av mina bästa praktiska spartips är att känna till dina utgiftstriggers och undvika dem, så än i dag sätter jag inte min fot i Target, och jag får vad jag skulle ha köpt där på Amazon eller i mindre frestande butiker.

Men om vi bara pratar om början på förtidspensionsresan så skulle vi säkert ha investerat i fler hyresfastigheter. Fastigheter erbjuder en snabbare väg till ekonomiskt oberoende än sparande, och det ger dig en viss diversifiering som du inte får genom att bara investera på marknaderna. Jag trodde att jag skulle hata att vara hyresvärd och var därför inte intresserad av fastigheter, men nu när vi har gjort det i flera år önskar vi att vi hade lagt mer fokus på hyresfastigheter.

Tänk inte bara i termer av siffror. Gör klart vad du verkligen vill göra med ditt liv – hur det ser ut, vad som får dig att känna att du har ett syfte, vad du vill kunna se tillbaka på i slutet av ditt liv och känna dig stolt över – och bestäm sedan vad du är villig att ge upp för att få det att hända. Genom att göra den övningen kommer du mycket snabbare att ta reda på hur mycket ditt nya liv kommer att kosta och hur mycket du har råd att spara nu, men bäst av allt kommer du att ha motivationen att göra det sparandet eftersom du redan har investerat tiden att skapa den där solida visionen för dig själv istället för att spara bara för att spara, eller bara för att du inte gillar ditt jobb. Om du går i pension i förtid bara för att du inte gillar ditt jobb och inte för att det finns något annat du är jättesugen på att göra, kommer du förmodligen också att vara olycklig när du går i förtidspension.

Och när det gäller siffror, fokusera inte bara på att spara pengar. Fokusera på att tjäna mer. Det finns en gräns för hur mycket utgifter du kan eliminera men ingen gräns för hur mycket du kan tjäna, så försumma inte den hälften av ekvationen.

Är du intresserad av förtidspension? Sparar du till pension?