Om en investerare överväger att flytta tillgångar från ett pensionskonto till ett annat, är det viktigt att förstå rollover-processen och reglerna förknippade med den. Den här artikeln kommer att diskutera grunderna för rollovers samt regler förknippade med rollovers. Generellt sett är en rollover en skattefri överföring av tillgångar från en pensionsplan till en annan. Rollovers är tillåtna mellan de flesta skatteuppskjutna pensionskonton och resulterar vanligtvis inte i skatter eller straffavgifter för kontoägaren om rollover-reglerna följs. När du överväger en rollover är det viktigt att förstå skillnaden mellan en direkt och en indirekt rollover.

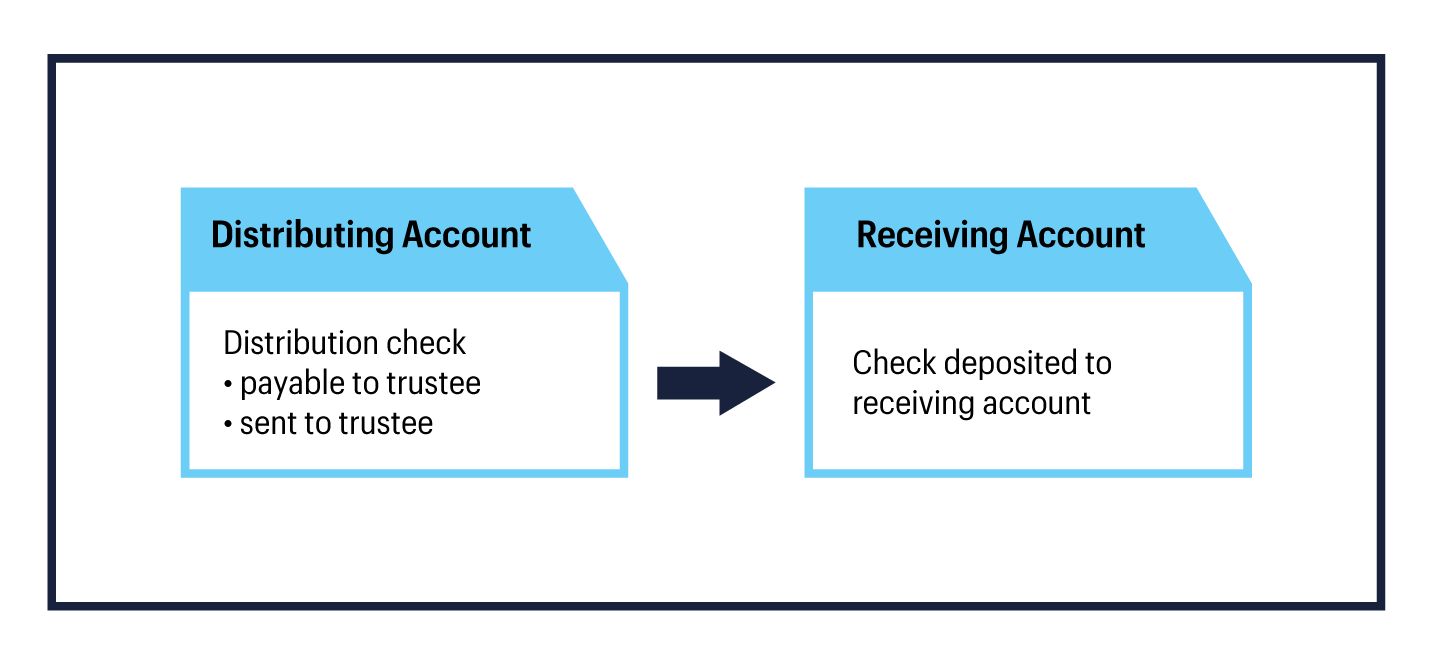

En direkt övergång är det enklaste sättet att flytta pengar mellan pensionskonton. Vid en direkt övergång görs en fördelningscheck betalbar till den nya förvaltaren/förvaltaren, till förmån för kontohavaren. Eftersom det inte finns någon utdelning till en kontoinnehavare är en direkt övergång inte en skattepliktig händelse, vilket innebär att inga skatter betalas på det belopp som rullades över vid tidpunkten för övergången.

Direkt överrullningsillustration

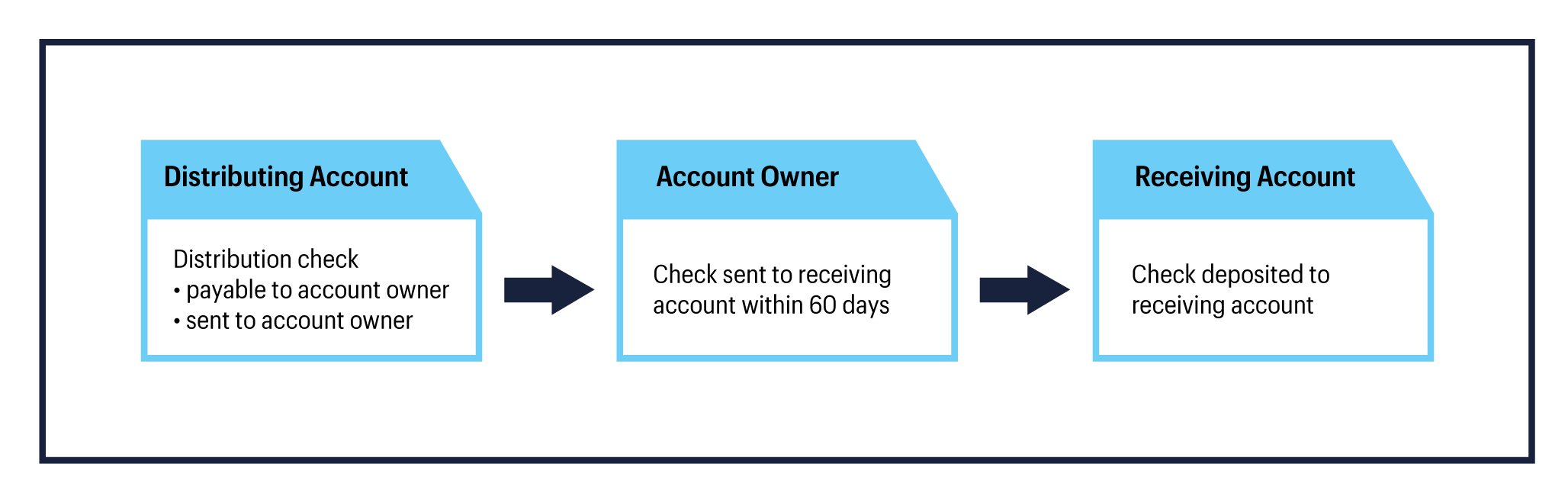

Ett annat alternativ för att flytta tillgångar mellan pensionskonton är att använda en indirekt rollover. Vid en indirekt övergång görs utdelningsbeloppet till ägaren av pensionskontot. Det är sedan kontoinnehavarens ansvar att sätta in dessa tillgångar på ett mottagande pensionskonto. Deposition av tillgångar ska ske senast den 60:e dagen efter mottagandet av utdelningen. Varje belopp som inte sätts in inom den tidsperioden kommer att bli föremål för inkomstskatt (och 10 % utdelningsstraff om under 59 ½ år).

Indirekt rollover-illustration

Det är viktigt att notera att om en indirekt övergång kommer från en kvalificerad pensionsplan (som en 401(k)-plan) kommer endast 80 % av utdelningsbeloppet att betalas ut till kontoägaren. 20 % av bruttoutdelningsbeloppet kommer att hållas inne för federal inkomstskatt. Den goda nyheten är att en investerare kan undvika skattskyldighet på 20%-innehållningen om ett belopp som motsvarar utdelningen sätts in, plus de 20% som hölls inne. Med andra ord, om rollover-kontot finansieras med 100 % av distributionen, kommer skatter inte att betalas på de 20 % som hölls inne och en återbetalning på 20 % kommer att ske i form av en skattekredit när en skattedeklaration lämnas in .

Obs! Om statlig källskatt tillämpades måste det beloppet också sättas in på kontot.

Oavsett om en investerare väljer en direkt eller indirekt rollover-metod för att flytta tillgångar, är det viktigt att komma ihåg att IRS endast tillåter en indirekt rollover mellan IRAs under en 12-månadersperiod. 12-månadersregeln börjar när en kontoinnehavare får utdelningen och denna tidsperiod bestäms inte på kalenderårsbasis. Denna regel gäller alla typer av IRA, inklusive traditionella IRA, Roth IRA, SEP IRA och SIMPLE IRA. Alla IRA-konton är aggregerade och behandlas som ett för gränsens syfte.

Exempel:anta att en investerare äger tre IRA-konton:Traditionell IRA1, Traditionell IRA2 och en SEP IRA. Om investeraren rullade över tillgångar från SEP IRA till IRA1 den här månaden, skulle de behöva vänta 12 månader innan de kan göra en ny rollover från något av sina tre IRA-konton, inklusive IRA1 som tog emot rollover.

Undantag från regeln:gränsen för ett per år omsättning gäller inte för följande transaktioner:

En förvaltare-till-förvaltare överföring är en överföring av medel från en förvaltare direkt till en annan. Till skillnad från rollovers är överföringar från förvaltare till förvaltare inte tillåtna mellan olika typer av pensionskonton. Till exempel får en investerare inte överföra tillgångar från en 401(k) till en IRA, men en IRA till en IRA-överföring är tillåten.

Överföringar från förvaltare till förvaltare är inte skattepliktiga vid tidpunkten för överföringen, eftersom det inte sker någon fördelning till kontoägaren och de är undantagna från regeln om en rullning per år, eftersom de inte betraktas som överföringar.

För att få ytterligare hjälp med att förstå alternativen ovan eller alla tillgängliga alternativ med en tidigare arbetsgivares plan, ring gärna 800-387-2331 (800-ETRADE-1) för steg-för-steg-hjälp med rollovers eller överföringar.