Banker erbjuder nu ett ständigt växande antal digitala funktioner 1 inriktade på att leverera en överlägsen kundupplevelse, utforska så kallade "nya" tekniker för att betjäna kunder och tillhandahålla mer integrerade och sömlösa tjänster.

Den verkliga måttstocken för differentiering i ett framväxande bankekosystem kommer dock inte att vara antalet digitaliserade tjänster eller bankappar utan det mervärde eller den förbättrade upplevelsen för kunderna. Detta leder till frågor om hur banktjänster bör digitaliseras, vad de bör bestå av på kort och lång sikt, och ännu viktigare, vilka förmågor och tekniker banker bör fokusera på för att behålla sina ledande roller i framväxande bankekosystem i framtiden .

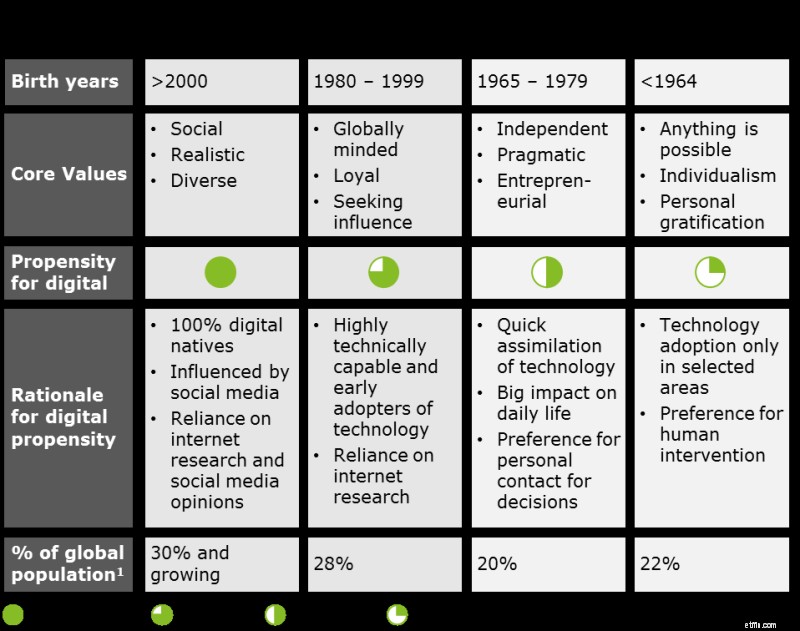

Med en ny generation av "digitala inbyggda" kunder kommer kärnbanksvärden och bankpreferenser att förändras helt. Enligt Deloittes forskning litar redan idag 29 % av millennials på att globala teknikföretag tillhandahåller finansiella tjänster. Viktigast av allt, när de väljer fintechs som tjänsteleverantör, sätter millennials mer värde på högre avkastning på besparingar, bättre prissättning, förbättrad funktionalitet och enklare tillgång till banktjänster, vilket direkt kommer att avgöra kundernas urvalskriterier för dessa nya kunders banktjänster och bör därför återspeglas mer explicit i framtida bankverksamhetsmodeller.

Figur 1:Generationskohorter och digital benägenhet (Källa:Deloitte-studie)

De demografiska förändringarna leder till en större efterfrågan på medvetna och mycket engagerade banktjänster, rådgivning som är mer transparent och friktionsfri och automatiserad tjänstehantering. Det finns flera områden där etablerade banker kan behöva förvandla sig:

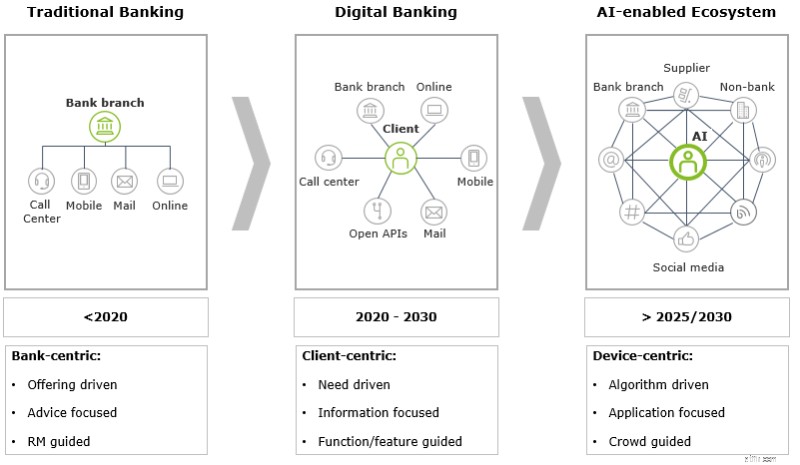

Banker måste förstå den sannolika effekten av demografiska förändringar på deras verksamhet. År 2020 uppskattar Deloitte att 50 % av arbetsstyrkan kommer att vara millennials, och 2040 kommer mer än 80 % av den globala förmögenheten att innehas av millennials och generation Z. Dessutom utvecklas bankekosystem som består av branschövergripande leverantörer, vilket innebär att de etablerade bankerna kommer på längre sikt att behöva byta från kanal- eller bankcentrerade modeller till AI-aktiverade kunder. Kännetecken för dessa modeller inkluderar sömlös integration över kanaler, skalbara digitala tjänster och support, och bionisk interaktion, allt aktiverat och styrt via smarta enheter baserade på kognitiva teknologier.

Finansiella tjänsteleverantörer som vill "spela det långa spelet rätt" kommer att fokusera på ett kunderbjudande som konkurrerar effektivt och överträffar nya aktörer. De kommer att erbjuda tjänster i världsklass, funktioner och kundupplevelse, levererade över olika kontaktpunkter och med konkurrenskraftiga svarstider.

Figur 2:Acceleratorer för etablerade centrala banktjänster för privatkunder (Källa:Deloitte)

Utveckling av kundinteraktion och nya upplevelsestandarder kommer också att påverka bankernas intäktsmodeller. Framöver kommer detta att särskiljas i (1) gratis eller lågprisråvaruerbjudanden som konkurrerar med teknikföretag och nya icke-finansiella tjänster och (2) utmärkta rådgivningstjänster och andra finansiella tjänster som tillhandahåller betydande värde till ett överpris.

Med framväxten av delade plattformar och plattformsekonomier, samt mer lätt utbytbara finansiella tjänster från en mängd olika leverantörer, kommer kunderna att vara mindre villiga att knyta sig enbart till en enda bankleverantör och att acceptera en "traditionell" klumpsumma eller all-in avgiftsstruktur för ett paket av varor eller grundläggande transaktionstjänster. I allt högre grad kommer kunder att söka on-demand betal-per-användning-tjänster, flexibla tjänsteabonnemang genom och över en mängd olika leverantörer och exekverande modeller. Dessutom kan vissa tjänster tillhandahållas i utbyte mot ideell ersättning i form av kunddata och insikter.

Framväxande nya erbjudanden och atomisering av tjänster med banker som verkar tillsammans med ett antal specialiserade leverantörer, fokuserade på mer spännande kundresor kommer att stödja dessa prissättningsmodeller. De finansiella tjänsteleverantörer som förstår denna dynamik och utnyttjar sina enorma volymer av ostrukturerad (kund)data på bästa sätt genom att tillämpa kognitiv teknologi och maskininlärning, kommer att skapa personliga och unika tjänster som riktar sig mot specifika kundbehov. Dessa kommer att säljas till premiumpriser till kunder som värdesätter den förbättrade upplevelsen. Följaktligen kommer tillämpad teknik och dataanalys att ha en dominerande inverkan på topp- och bottenraden för den valda affärsmodellen.

Figur 3:Evolutionära stadier i bankverksamhetsmodeller beroende på teknisk mognad (Källa:Deloitte)

För att säkerställa en ledande roll i bankernas ekosystem kommer banker att kräva prioritering av att utveckla relevanta långsiktiga möjligheter framför strävan efter kortsiktiga ekonomiska fördelar. Affärsmodellomvandlingen kräver en omfattande bedömning av tre distinkta områden:

Banker bör rusta upp sina affärsmodeller för ett ekosystem för finansiella tjänster som innehåller tjänsteleverantörer över flera branscher, som kännetecknas av kundgränssnitt genom digitala portaler och enheter, där kundernas efterfrågan och preferenser styrs av algoritmer och testas av rekommendationer från publik eller kamrater i sociala medier. . Att besvara ovanstående frågor konstruktivt och på djupet handlar om att "spela det långa spelet" inom bankverksamhet på rätt sätt snarare än att maximera kortsiktiga ekonomiska fördelar eller att experimentera slumpmässigt med nästa våg av teknologier.

______________________________________________________________________________________

1 Deloittes "Digital Benchmark Maturity Study" 2018