Ett antal viktiga finansiella tillsynsmyndigheter runt om i världen ökar trycket på övervakade företag att svara på behovet av att övergå från interbankerbjudna räntor (IBOR).

Det började med "Bästa vd-brev" som skickades den 19 september 2018

1

av Financial Conduct Authority (FCA) och Prudential Regulation Authority (PRA) till stora banker och försäkringsbolag som står under tillsyn i Storbritannien. I brevet uppmanades företagen att lämna in en styrelsegodkänd sammanfattning av bedömningen av nyckelrisker i samband med avvecklingen av Londons interbankerbjudna ränta (L)IBOR och riskreduceringsplanen senast den 14 december 2018. Bedömningarna och planerna bör överväga en bred olika scenarier och effekter, och inkluderar en kvantifiering av LIBOR-exponeringar. Företagen var tvungna att nominera den eller de högre cheferna som tog ansvar för att svara på brevet och genomföra övergångsplanen.

Land

Utfärdad av

Utgivningsdatum

Inlämningsdatum

Länk till brevet/frågeformuläret

Storbritannien

FCA &PRA

19 september 2019

14 december 2019

Kära vd-brev till stora banker och försäkringsbolag

Schweiz

FINMA

14 januari 2019

30 april 2019

Frågeformulär för självutvärdering

Hong Kong

HKMA

5 mars 2019

Ingen deadline

Brev till AIs

När vi närmar oss FINMA:s deadline tittade vi närmare på de olika komponenterna i självutvärderingen. Mer än bara en rapporteringsövning anser vi att finansiella institutioner bör ta denna möjlighet att driva minskningen av relaterade exponeringar och aktivt hantera sina risker. Om de gör det kan de faktiska övergångsinsatserna minskas avsevärt.

Ett av huvudmålen för FINMA självutvärderingsförfrågan har redan uppnåtts – den styrde de flesta av de små och medelstora institutionerna att öka sitt fokus på LIBOR-ämnet och att inrätta övergångsprogram.

Även om vissa marknadsaktörer har väletablerade program på plats, har andra precis börjat organisera sig och verkar tycka att de snäva tidsfristerna är utmanande eftersom den nödvändiga analysen innebär betydande arbete i hela organisationen.

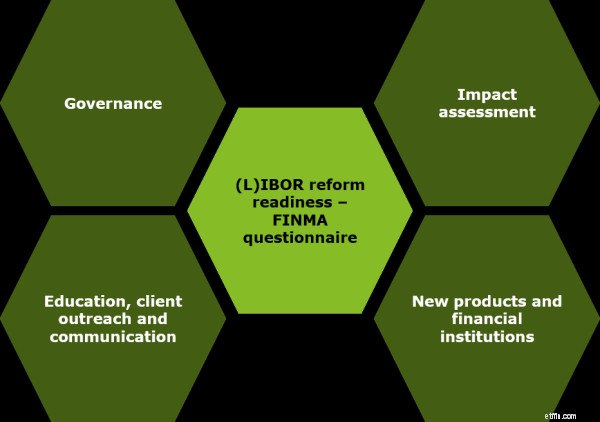

FINMA-enkäten fokuserar på fyra övergripande områden i relation till (L)IBOR-reformberedskapen. Företag kommer att behöva en tydlig övergångsprogramstruktur för att ta itu med de olika aspekterna av frågeformuläret.

4

FINMA självutvärderingsformulär och huvudfokusområdena:

• Styrning

− Involvering av ledande befattningshavare och företagssponsorer

− Stadium av programupplägget, inklusive planering, bemanning, definition av ramverk för styrning och kommunikation till ledande befattningshavare

− Övervakning av industriutvecklingen

− Tilldelning av budget för övergångsprogrammet 2018 och 2019

• Konsekvensanalys

− Exponeringar mot (L)IBOR-kopplade produkter efter löptider, juridisk dokumentation och riskprofil

− Risk- och värderingsmodeller samt redovisnings- och skattemodeller

− Bedömning av påverkan utifrån olika övergångsscenarier och triggerpunkter – tidpunkt för övergång, snabb implementering av nya riskfri ränta (RFR) kopplade produkter

− Uppskattning av likviditet för nya och befintliga produkter och konsekvenserna av ett abrupt och tidig avveckling

• Nya produkter och finansiella institutioner

− Övervägande av nya RFR-kopplade finansiella produkter och instrument

− Uppdatering av avtalsmallar och reservspråk för godkännandeprocess för nya produkter

− Bedömning av nödvändiga förändringar i företagets befintliga lämplighetsprocesser

• Utbildning, kundkontakt och kommunikation

− Information om definierade kommunikationsstrategier för att öka den interna och externa medvetenheten om de underliggande riskerna och frågorna relaterade till övergången.

Finansiella institutioner kan också överväga The National Working Group on CHF Reference Rates (NWG) checklista

5

för ytterligare ämnen för att förbereda för operativ beredskap.

Istället för att behandla ifyllandet av frågeformuläret som en betungande administrativ uppgift bör finansinstitut ta tillfället i akt att proaktivt hantera övergången. Genom att vidta rätt åtgärder tidigt under omfattande arbete kan insatser och risker undvikas inför 2021. Vi har identifierat en uppsättning exempel relaterade till fokusområdena i FINMA:s frågeformulär som stödjer en sömlös övergång till de nya RFR:erna:

• Styrning

− Att tidigt inrätta ett robust ramverk för styrning kommer att bidra till att anpassa den övergripande övergången till företagens strategiska mål. Det kommer också att göra det möjligt för (L)IBOR-reformprogrammet att leverera inom budget med ett optimalt utnyttjande av knappa interna och externa resurser

− Tydlig definition av roller och ansvar över affärsfunktioner kommer att underlätta central spårning och övervakning av aktiviteter inom områden som t.ex. som Treasury, Finance, IT, Legal, Tax, Compliance och Risk Management

• Konsekvensanalys

− Utvärdering av produktlager kommer att hjälpa företag att aktivt hantera sina portföljer med målet att gradvis minimera sina exponeringar mot (L)IBOR-relaterade finansiella produkter före övergången

− Tidig analys av nödvändiga systemförändringar, modeller, kurvor och beräkningar (framifrån och bak) kan kombineras med andra regulatoriska initiativ för att hantera ömsesidigt beroende och minska de totala implementeringskostnaderna

• Nya produkter och finansiella institutioner

− Pågående bedömning av efterfrågan på köpsidan kommer att hjälpa institutioner att i tid lansera nya produkter som hänvisar till RFR

− Reparation och antagande av adekvata reservspråk i äldre och nya kontrakt kommer att hjälpa till att minimera risken för värdeöverföring och underlätta kunden förhandlingar för övergången till RFR

− Tidig granskning av förfarande- och policyändringar kommer att bidra till att säkerställa noggrannhet och efterlevnad för aktiviteter efter övergången

• Utbildning, kundkontakt och kommunikation

− Tidiga överväganden av intern och extern kommunikation till berörd personal, ledande befattningshavare och kunder kommer att bidra till att öka förståelsen för övergångsrelaterade implikationer och minska beteenderisker

− Kommunikation med tredje part (t.ex. förvaringsinstitut, mäklare, systemleverantörer) , etc.) utan dröjsmål kommer att bidra till att säkerställa adekvata uppdateringar av systemen och minimera risken för tredje part

Regulatorer över hela världen vidtar i allt högre grad åtgärder för att söka försäkran om att företagens högsta ledning vidtar åtgärder för att gå bort från (L)IBOR. Regleringsverksamheten syftar till att minska risken för en marknadsstörning på grund av övergången, som förväntas äga rum i slutet av 2021.

Finansiella institutioner bör ta tillfället i akt för att förutse utvecklingen före övergången och på så sätt minska den totala kostnader och risker i samband med deras (L)IBOR-reformprogram.

---------------------------------------- -------------------------------------------------- ------------------------------------

[1] https://www.fca.org.uk/news/statements/dear-ceo-libor-letter

[2] http://www.finma.ch/libor/SV

[3]https://www.hkma.gov.hk/media/eng/doc/key-information/guidelines-and-circular/2019/20190305e1.pdf

[4] Läs mer på våra tidigare bloggar - Kryssningen till SARON avgår:Mobilisera en övergångsfärdplan och LIBOR till SARON – En utmanande och annorlunda övergång

[5] https://www.snb.ch/n/mmr/reference/checklist_operational_readiness/source/checklist_operational_readiness.n.docx

Hur man beräknar en riskjusterad NPV

Oavsett vilket sparmål du har, behöver du ett ställe att förvara pengarna på. Ett räntebärande konto kan hjälpa dig att tjäna lite extra.

Varför är det viktigt att ha rätt bokföringsprogram för ditt företag?

13 ekonomiska åtgärder att göra efter att ha förlorat en make

Oprah Winfreys 8 hemligheter för att bygga en förmögenhet