Obligationer tycks utformade för att få investerarnas ögon att blixtra. Räntor, löptider och kreditbetyg är inte grejen för cocktailpartykonversationer. Men en snabbväxande kategori av ränteplaceringar lovar att ändra på det och förvandla tunga obligationer till ett verktyg för företagsstyrning, sociala och miljömässiga förändringar.

Dessa "hållbara" obligationsfonder inkluderar brett diversifierade indexfonder som köper obligationer från emittenter med solid miljö, social och styrning (ESG) praxis; aktivt förvaltade fonder som samarbetar med företags- och kommunala emittenter för att finansiera ESG-relaterade projekt; och mer specialiserade erbjudanden, såsom fonder som köper miljöfokuserade "gröna" obligationer.

Antalet hållbara obligationsfonder har vuxit snabbt eftersom investerare inser de potentiella kreditimplikationerna av klimatförändringar, produktsäkerhet och andra ESG-risker. Det fanns 58 skattepliktiga hållbara obligationsfonder i slutet av 2018, upp från 34 ett år tidigare, enligt investeringsanalysföretaget Morningstar, och de täcker räntevattenfronten från ultrakortfristiga obligationer till tillväxtmarknader.

Dessa fonder är inte bara må-bra-investeringar. Att luta en ränteportfölj mot obligationer som ger bra resultat på ESG-mått leder i allmänhet till högre avkastning, enligt en rapport från 2018 av Barclays.

Men dessa fonder kan också innebära utmaningar för investerare. Vissa investerar i små emissioner som kan vara svåra att handla, så investerare kommer att vilja ha försäkran om att förvaltaren är skicklig på att hantera likviditetsrisker. Dessutom är ESG-poäng komplicerad och metoderna varierar från ett forskningsföretag till ett annat.

Att dimensionera upp ESG-risker kan vara särskilt besvärligt för obligationsinvesterare. Miljörisker som kan vara minimala för en ettårig obligation, till exempel, kan vara kritiska för en 30-årig obligation, säger Henry Shilling, grundare och forskningschef på Sustainable Research and Analysis, i New York City.

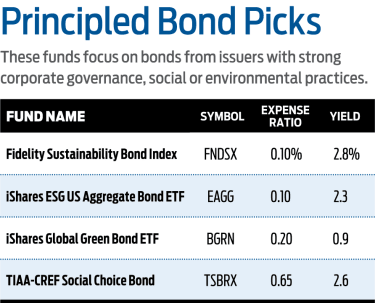

Dessa medel behöver inte vara dyra eller komplexa. Lågpris, brett diversifierade obligationsfonder som spårar index som består av ESG-ledare inkluderar Fidelity Sustainability Bond Index-fonden och iShares ESG US Aggregate Bond börshandlade fond, båda lanserade förra året.

Andra fonder tar ett mer aktivt grepp och engagerar sig direkt med emittenter. I TIAA-CREF Social Choice Bond-fonden ägnas ungefär två tredjedelar av tillgångarna till obligationer från ESG-ledare, medan ungefär en tredjedel är fokuserad på effektinvesteringar – som söker mätbar förändring vid sidan av finansiell avkastning. Det tillvägagångssättet gör att fonden kan arbeta med vissa emittenter som kanske inte klarar sina vanliga ESG-skärmar, säger Stephen Liberatore, fondens förvaltare. Fonden skulle till exempel inte köpa företagsskulden från elbolaget Exelon på grund av dess kärnkraftsverksamhet, säger han, men den har arbetat med Exelons dotterbolag för förnybar energi för att investera i obligationer som finansierar vindkraftsparker.

Investerare med miljöfokus kan också överväga gröna obligationsfonder, som innehar obligationer som finansierar projekt med miljö- eller klimatfördelar. iShares Global Green Bond ETF, som lanserades förra året, innehar amerikanska och internationella investeringsklassade gröna obligationer och säkrar valutafluktuationer för att ge investerare en smidigare resa. Läs en fonds prospekt, årsrapporter och förvaltarkommentarer för att förstå dess hållbarhetsstrategi. Vissa fonder integrerar ESG-kriterier helt i varje aspekt av sin investeringsprocess, medan för andra är ESG bara en av många faktorer som beaktas. I många fall "finns det väldigt lite avslöjande kring faktisk påverkan", säger Shilling. Men vissa fonder, inklusive iShares green bond ETF och TIAA-CREF Social Choice Bond, producerar effektrapporter som översätter sina investeringar till energibesparing, koldioxidutsläpp som undviks och andra mätbara resultat.