En värdepappersfond är en investeringstillgång där många investerare bidrar med sina pengar i värdepapper som obligationer, aktier, kortfristiga skulder, guld, penningmarknadsfordon och andra tillgångar. Investerarna tjänar avkastning på den investering som gjorts under en tidsperiod. Vinster eller förluster som görs på fonden delas mellan alla investerare och i andelen av den gjorda investeringen. Fondens konsoliderade innehav kallas en portfölj och förvaltas vanligtvis av en professionell person, kallad fondförvaltaren eller portföljförvaltaren.

Fonder är ett utmärkt sätt att diversifiera sin portfölj. Portföljförvaltaren investerar enligt investerarens finansiella mål, livsstil och risktolerans. Avkastningen är antingen från utdelningar, vinst på kapital eller vinsten från att sälja aktierna. Avkastningen är vanligtvis högre än de andra investeringsinstrument som ger säker avkastning. Avkastningen på fonder är förknippad med marknadsutvecklingen, det vill säga om marknaden går bra eller går dåligt så återspeglas det i fondens värde. Dessutom garanterar inte värdepappersfonder kapitalskydd, så investerarna måste fatta ett välgrundat investeringsbeslut när det gäller värdepappersfonder.

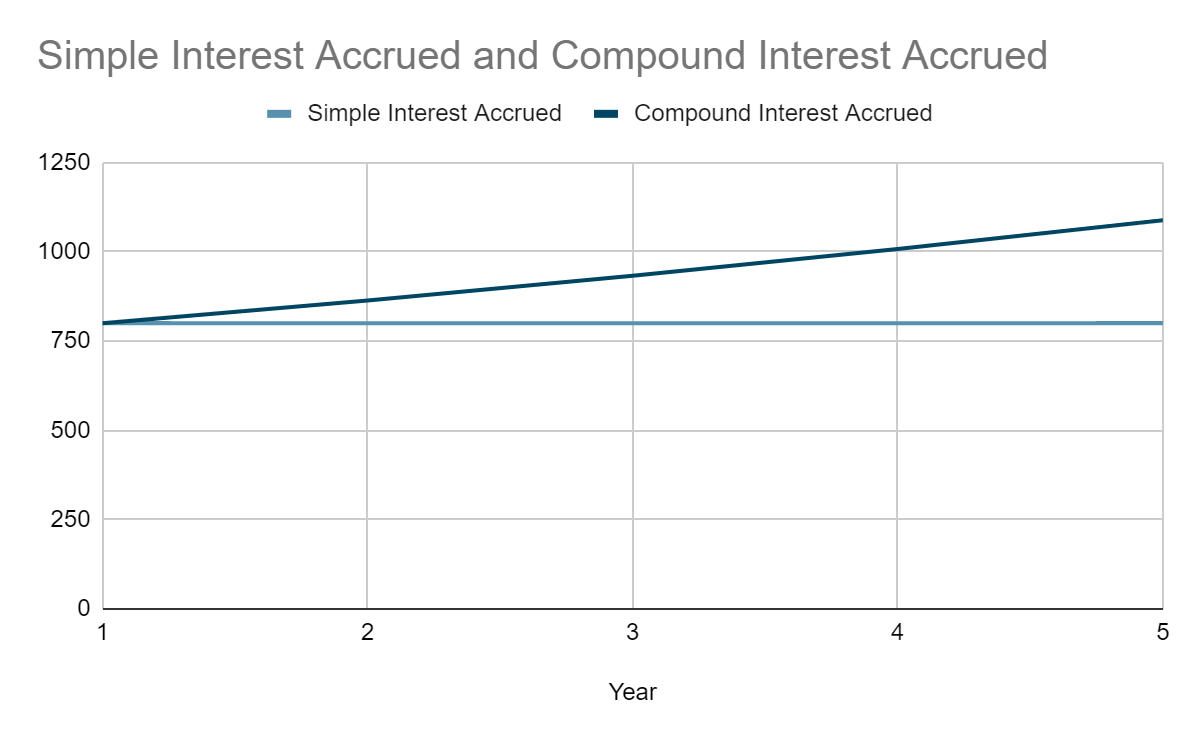

Sammansatt ränta beräknas på kapitalbeloppet och den upplupna räntan samt eventuella ytterligare insättningar. Det kan också uppfattas som ränta på ränta. Räntan beror på det investerade kapitalbeloppet och tidsperioden, d.v.s. ju större det investerade beloppet är, och ju längre den investerade perioden är, desto större är räntesatsen. Så det slutliga beloppet som tas emot är högre i sammansatt ränta än enkel ränta för samma period.

Till exempel:

Om en kund investerar Rs. 10 000,00 under en period av 5 år till en ränta på 8 % per år, då skulle hans avkastning vara som sådan:

År Belopp som avkastningen beräknas på vid enkel ränta Belopp som avkastningen beräknas på om sammansatt ränta Räntesats Enkel upplupen ränta Sammansatt ränta Belopp i slutet av året med enkel ränta Belopp i slutet av året med sammansatt ränta 1100001000088008001080010800210000108008800864108001166431000011648800931000011648800933.121080012597.12410000125113604.8951001360014693.28TOTALDärför kan vi se att när avkastningen är sammansatt är beloppet större (4693,28 Rs) än avkastningen beräknad som enkel ränta (4000,00 Rs) med Rs. 693,28. Så det kan konstateras att sammansättning har en multiplikatoreffekt på de investeringar som görs och är mer lönsamma när det gäller fonder.

Ett annat sätt att öka avkastningen är att återinvestera utdelningen från den initiala investeringen – detta gör det möjligt för investeraren att köpa fler aktier i fonden och därmed samlas mer sammansatt ränta.

Om den betalda räntan är sammansatt ränta, är den intjänade räntan på investeringsbeloppet och upplupen ränta. Så avkastningen på fonder är högre om räntan förvärras, och även återinvestera denna vinst gör det möjligt för investeraren att äga fler aktier i fonden, och därmed få en mer betydande avkastning på den initiala investeringen. När man kartlagt kan man se en geometrisk utveckling av avkastningen på den ackumulerade förmögenheten.

Vi vet att inflationen äter bort ens rikedom, och sammansättning är en mycket bra lösning på detta problem. Det kan ses att beloppet som erhålls från sammansättning är i takt med inflationen vid den tidpunkten.

Compounding hjälper till att tjäna det extra beloppet som hjälper människor att nå sin målgrupp, eller åtminstone ett belopp nära det.

Avkastningen på fonder är högre än andra investeringsinstrument, och sammansättning gör att man kan tjäna mer, men det händer med tiden. Investerare som söker snabba pengar kan vara impulsiva och göra misstag som kan leda till enorma förluster. Därför måste en investerare ha tålamod och spela det långa spelet för att skörda frukterna av sin investering.

Ju mer en person skär av sina utgifter, desto mer sparar de och har därmed mer att investera. Och som vi vet leder större investeringar till större avkastning.

Ju tidigare investeraren börjar investera, desto längre investeringstidsperiod, vilket leder till en högre avkastning. Längre perioder leder också till mindre investeringsrisker, eftersom risken minskar med tiden.

En investerare måste regelbundet övervaka marknaden för att fatta välgrundade beslut snarare än att fatta förhastade och plötsliga beslut och lida förluster. Regelbundna investeringar leder också till högre besparingar och hjälper till att utveckla investeringsdisciplin - En viktig vana för att uppnå ekonomisk framgång.

3 enkla sätt att se till att dina 401(k)-investeringar är på rätt väg

Inkomst är din största tillgång:skydda den

Spenderar du för mycket varje vinter? Vi också. Prova några av våra favoritköpswappar som sparar tillräckligt med pengar för att köpa en present till dig själv i slutet av allt.

Hur man väljer ett belöningskreditkort

Private Equity-investeringar i betalningsbearbetningsföretag