Enligt Budget 2020 är utdelning nu beskattningsbar i händerna på investerare. Det kommer ingen utdelningsskatt att betalas av företagen eller fonderna. Dessutom finns det en TDS på 10 % om utdelningen är mer än Rs. 5 000 under ett räkenskapsår.

Med tanke på de nya skattereglerna, ska du byta till tillväxtalternativ eller bara fortsätta?

Låt oss skaffa lite bakgrund först.

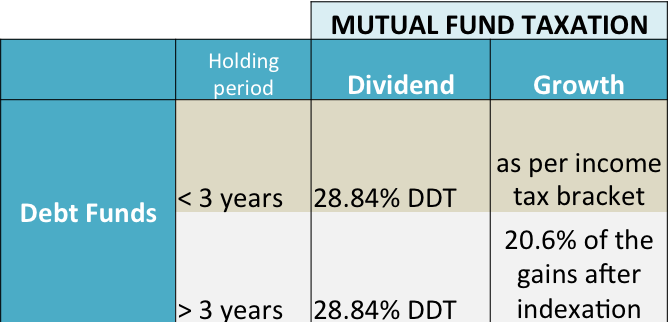

Vid utdelning av räntefonder tillämpades utdelningsskatt med 28,84 %. Eventuella värdestegringar eller kapitalvinster beskattas på kort eller lång sikt. Se bilden nedan.

Om innehavstiden har varit mindre än 3 år, gäller den kortsiktiga kapitalvinstskatten enligt din marginalskattesats.

Om innehavstiden är mer än 3 år, tillämpas långsiktig kapitalvinstskatt med 20 % + tillägg tillsammans med förmånen av indexering.

Så, för någon i de högsta skatteklasserna som använder utdelningsalternativ för att parkera pengar i skuldfonder var det meningsfullt. Detta ändrades den 1 februari 2020.

Enligt nya regler i Budget 2020 kommer 28,84 % DDT att försvinna från 1 april 2020. Istället kommer utdelningar att beskattas med marginalskattesatsen. Om du råkar hamna i skatteklassen 42,xxx %, är det också din skattesats på utdelningarna.

Okej, låt oss nu komma till frågan.

Jag är säker på att när du läser detta har svaret automatiskt utvecklats för dig. Om din fondinvestering är kortsiktig, det vill säga i syfte att byta eller STP till aktiefonder, kommer det inte att göra någon skillnad även om du byter.

För för mindre än 3 års innehav, i utdelnings- eller tillväxtalternativ, gäller skatten enligt din marginalskattesats.

Men hur är det med TDS på 10 %.

Låt oss ta ett exempel.

Om du har Rs 1 crore parkerade i en likvid fond med utdelningsalternativet och du byter Rs. 5 lakh varje månad till eget kapital kommer det att ta cirka 20 månader för den fullständiga överföringen.

Under denna period kommer du sannolikt att ha en tillväxt på cirka 6 % (annualiserat, antaget). Även om 80 % av den delas ut som utdelning gör det ungefär 5 %.

Den sannolika utdelningen (igen om vi antar att pengar regelbundet flyttas ut från fonden till aktiekapitalet) kommer att vara runt Rs. 2,5 till Rs. 3 lakhs (det är definitivt mer än Rs. 5 000 tröskel för ingen TDS.

TDS i det här fallet kommer sannolikt att vara över Rs. 25 000, som kommer att visas i din deklaration och kan krävas tillbaka, om så är fallet. Du kommer dock att hålla med om att TDS inte är hela skatten.

Som någon i de högre skatteklasserna kommer du sannolikt att betala ännu mer skatt eftersom 10 % inte är din skatteklass.

Så du förstår, du måste betala skatt oavsett eftersom en inlösen äger rum (antingen via switch eller ett STP-läge). TDS ser bara till att du betalar skatten lite i förskott.

Detta förblir sant även om du byter från utdelning till tillväxtalternativ.

—

Med detta sagt, om din innehavsperiod sannolikt kommer att vara mer än 3 år i skuldfonder, är utdelningsalternativet katastrofalt. Välj endast tillväxtalternativ, oavsett din skatteklass. Faktum är att om du är i utdelningsalternativet, byt till tillväxt nu.