Under de senaste veckorna har vi testat investeringsidéer och jämfört prestandan med index som Nifty 50.

I några av mina tidigare inlägg har jag

Låt oss i det här inlägget testa resultatet för en annan intressant investeringsidé, Nifty 50 Equal Weight Index vs Nifty 50 Index

Innan vi jämför tidigare resultat, låt oss först titta på skillnaden mellan marknadsvärdevägda index och likaviktade index.

Nifty 50 är ett viktat marknadsvärde.

Nifty 50 Equal Weight är ett lika viktat index.

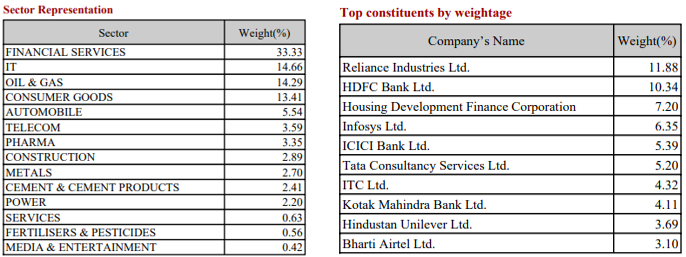

I ett börsvärdevägt index kommer de större företagen (efter börsvärde) att få en större viktning. Till exempel, som den 31 maj 2020, hade Reliance Industries en vikt på 11,88 % medan HDFC och HDFC Bank hade en sammanlagd vikt på 17,24 % i Nifty 50. De fem bästa aktierna hade en vikt på över 40 % och de tio bästa aktierna hade över 60 % vikt i Nifty 50-indexet.

Om en aktie går bättre än indexet ökar dess vikt i indexet.

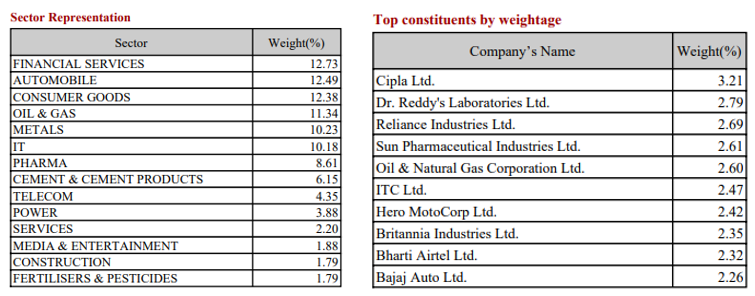

I ett lika viktat index kommer alla företag att ha lika vikt. Naturligtvis kan vikten ändras mellan de två ombalanseringsdatumen. Men på ombalanseringsdatumet kommer vikterna återigen att ställas in på lika. På datumet för ombalanseringen kommer till exempel vikten av alla aktier i Nifty 50 Equal Weight-index att sättas till 2 %.

I vikttabellen skiljer sig vikterna från 2 % eftersom vi befinner oss mellan ombalanseringsdatum. Vid nästa ombalanseringsdatum (eller rekonstitutionsdatumet) kommer vikterna åter att återställas till lika vikt (2 % per lager).

Obs :Nifty 50 rekonstitueras var sjätte månad i mars och september. Du kan kontrollera ombalanseringsschemat här. Nifty 50 Equal Weight (Nifty 50 EW) rekonstitueras också var sjätte månad i mars och september. Dessutom balanseras den om varje kvartal. Under ombalansering ändras inte beståndsdelarna utan vikterna justeras tillbaka till målnivåer (lika vikt). Under rekonstitutionen kan till och med lagren ändras tillsammans med vikterna.

Vid första anblicken ser aktieviktsindexet bättre diversifierat ut. Finansiella tjänsteföretag har högst viktning i båda indexen. Nifty 50 har dock 33,33 % allokering till finansiella tjänster medan Nifty 50 Equal Weight (Nifty 50 EW) bara har 12,73 % allokering till finansiella tjänster. Det finns alltså anledning att tro att de marknadsvägda indexen inte är tillräckligt diversifierade.

Rimligt nog. Genomförs den bättre diversifieringen av Nifty 50 Equal Weighted-portföljen till bättre avkastning eller lägre volatilitet jämfört med Nifty 50?

Låt oss se vad uppgifterna säger oss.

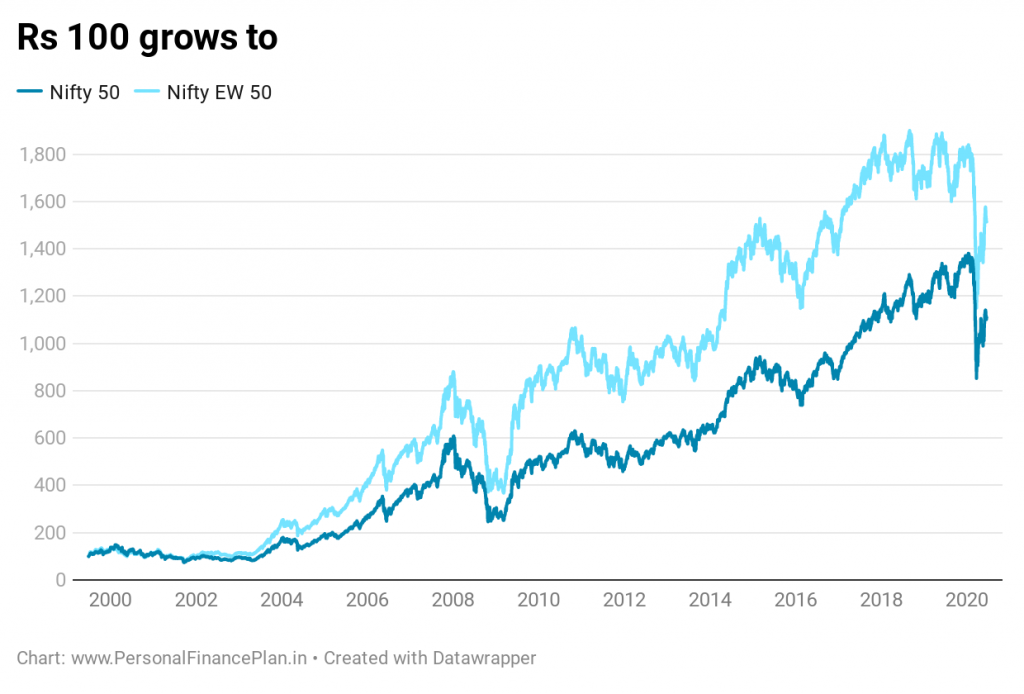

Vi jämför resultatet för de senaste 20 åren.

Nifty 50 Equal Weight TRI :Rs 100 växer till Rs 1 513,92. CAGR på 13,84 % per år

Snygga 50 TRI :Rs 100 växer till Rs 1 108,77. CAGR på 12,16 % per år

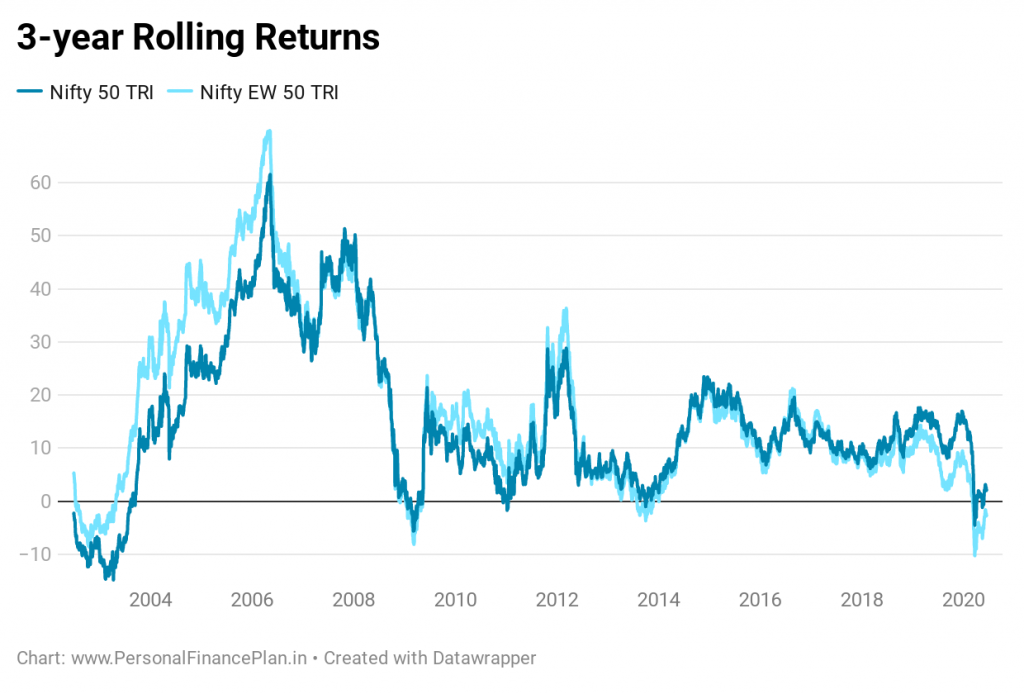

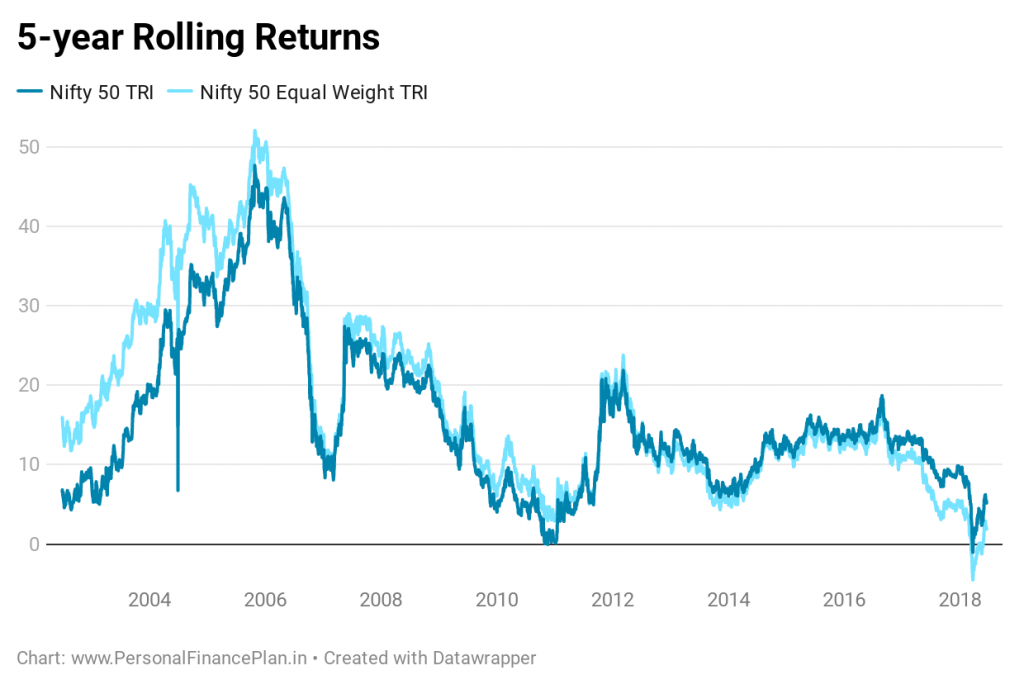

Nu till de rullande returerna.

Inte mycket skillnad mellan Nifty 50 och Nifty 50 Equal Weight index. Hade några problem med handlingen på DataWrapper. Därför visar inte diagrammet.

Nifty 50 Equal Weight minskar inte volatiliteten på ett meningsfullt sätt. Det är också tydligt från punkt-till-punkt och rullande avkastningsdiagram.

Inte mycket överraskning här eftersom båda är indiska aktieindex. Dessutom har de två indexen samma aktier. Skillnaden ligger bara i vikterna.

Innerst inne spårar vi alltid bellwether-indexen som Nifty och Sensex. Om du använder någon alternativ investeringsstrategi (lika viktad eller någon annan aktiv strategi) och om den presterar sämre än Nifty eller Sensex under en längre tid, kan du börja känna dig obekväm. Och du kan undvika strategin vid sämsta möjliga tidpunkt.

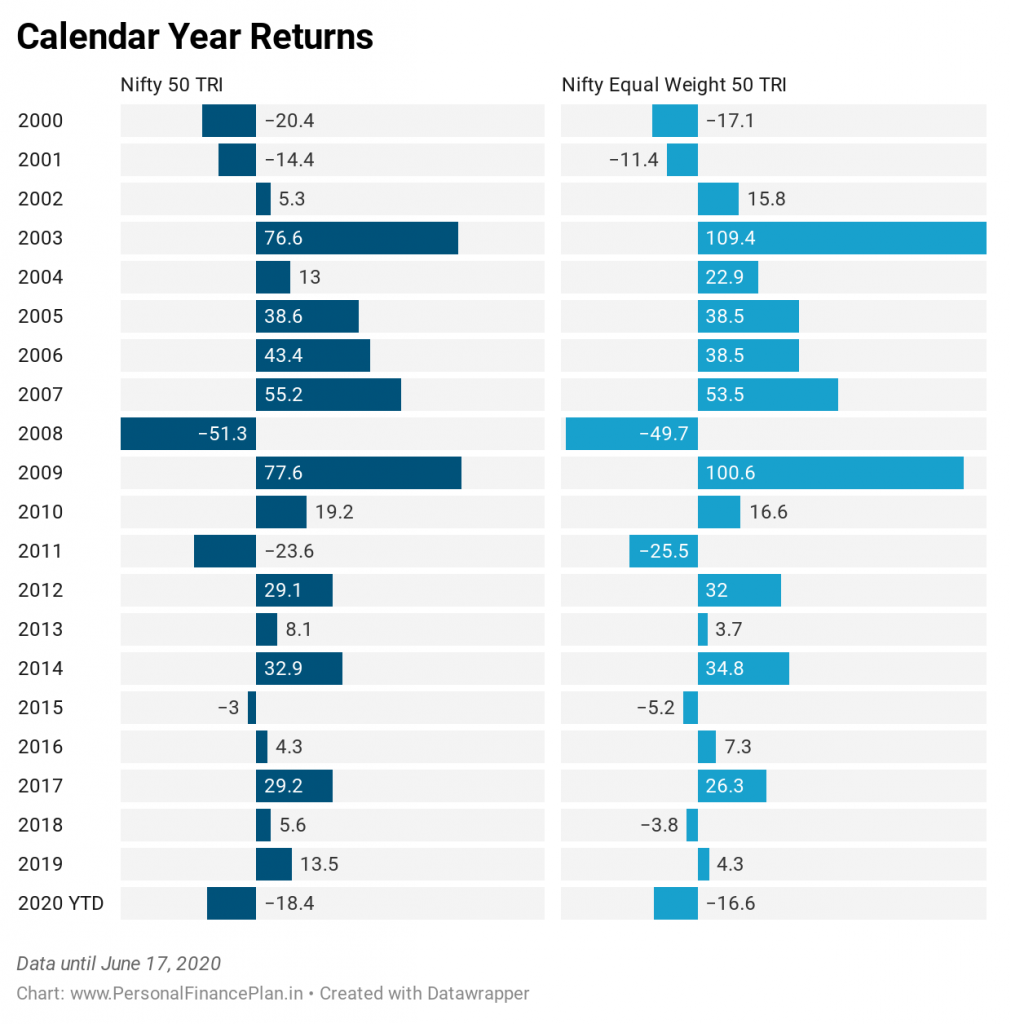

Även om vi kan se i det första diagrammet att Nifty 50 EW har gett bättre avkastning under de senaste 20 åren, måste vi också se när dessa överavkastningar har kommit. Här är kalenderårets avkastningsdiagram.

Under det första decenniet (2001-2010) växte Nifty 50 med 472 % i absoluta tal. Nifty Equal Weight 50 växte med 815 %.

Under detta decennium (2011-till datum) har Nifty 50 vuxit med 81 % medan Nifty 50 Equal Weight Index endast har vuxit med 47 %. Du kan tillskriva detta till den senaste tidens överavkastning för de största aktierna, men det ändrar inte faktum.

Nifty 50 Equal Weight vann loppet under det första decenniet.

Nifty 50 ligger så långt fram i detta decennium.

Detta framgår också av diagrammet för rullande avkastning för tre år och fem år.

När det kommer till investeringar fungerar ingen strategi hela tiden. Därför måste du tro på din strategi. Förresten, även de mest dumma strategier kommer att fungera en tid. Därför måste du utöva diskretion.

Enligt min åsikt är att investera i index för lika vikt (åtminstone för stora bolagsindex som Nifty) ett bra tillvägagångssätt. För närvarande kan du också se detta som värdespel. Men var beredd på långa sträckor av underpresterande jämfört med Nifty 50.

Samtidigt, om du tror på momentuminvesteringar, är ett marknadsbolagsbaserat index ett bättre spel. Jag är mer bekväm med att investera i börsvärdebaserade index.

Nifty 50 Equal Weight-index balanseras om varje kvartal och rekonstitueras var sjätte månad (när Nifty 50-beståndsdelar ändras). Jag undrar bara vad resultatet skulle ha blivit om ombalanseringen hade skett var sjätte månad (och inte varje kvartal).

Jag har använt fonden Total Return Index. Du kan dock inte ta exponering mot index direkt (det kan du väl, men det är rörigt och skatteineffektivt). Du måste investera genom indexfonder. Och indexfonder kommer att ha kostnader och tracking error. Därför kommer din avkastning att vara lägre än vad jag har visat i diagrammen.

Vi har många Nifty 50 indexfonder och ETF:er. Kostnadskvoten är mellan 5 bps och 20 bps. Det finns bara en Nifty 50 Equal Weight-indexfond från DSP Mutual Fund. Kostnadskvoten för den direkta planen är ~40 bps.

Det är också möjligt att Likaviktsindexfonden också kan ha ett högre tracking error än den börsvärdevägda indexfonden. Detta kan hända eftersom de större aktierna kan ha bättre likviditet och lägre effektkostnad. Vi noterade ovan att 20-årig CAGR är 12,16 % p.a. för Nifty 50 och 13,84% p.a. för Nifty 50 Equal Weight index. Denna skillnad i kostnad och spårningsfel kan föra dem närmare.

Snygga index:Indexrebalanseringsschema

Nifty 50 faktablad (maj 2020)

Nifty 50 faktablad (maj 2020)