Du investerar 100 Rs.

Låt oss överväga följande sekvens av returer.

Fall 1 :Du tjänar -50 % (eller förlorar 50 %) det första året. Du tjänar +50 % under det andra året.

Fall 2 :Du tjänar -25% (eller förlorar 25%) det första året. Du tjänar +25 % under det andra året.

Fall 3 :Du tjänar -15% (eller förlorar 15%) det första året. Du tjänar +15 % under det andra året.

Fall 4 :Du tjänar -5% (eller förlorar 5%) det första året. Du tjänar +5 % under det andra året.

Låt oss vända om sekvensen.

Fall 5 :Du tjänar +50 % det första året. Du tjänar -50 % (eller förlorar 50 %) under det andra året.

Fall 6 :Du tjänar +25 % det första året. Du tjänar -25 % (eller förlorar 25 %) under det andra året.

I så fall, tror du att du kommer att klara dig bäst eller sluta med det högsta beloppet i slutet av det andra året?

Kommer du att ha 100 Rs i slutet av det andra året eftersom du fick tillbaka (i procentuella termer) vad du förlorade under det första året eller vice versa.

Låt oss se.

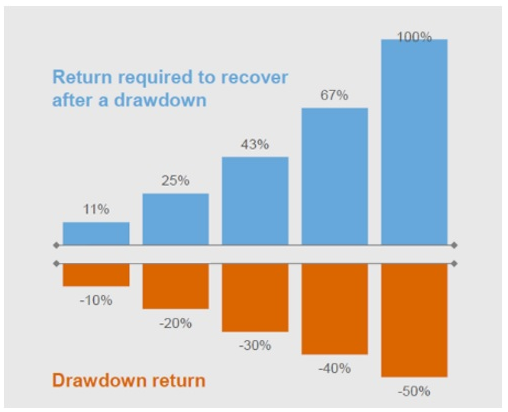

Fall 1 :Du börjar med 100 Rs. I slutet av det första året kommer du att ha 50 Rs (50 % förlust). I slutet av det andra året har du 75 Rs (50 % vinst över 50 Rs). Som du kan se, har du fortfarande inte gått sönder. När du har sett en neddragning på 50 %, måste du göra 100 % bara för att nå ut.

Fall 2 :-25 %, +25 %:Du får 93,75 Rs

Fall 3: -15 %. +15 %. Du får 97,75 Rs

Fall 4: -5 %, +5 %:Du får 99,75 Rs

Fall 5: 50 %, -50 %:Du får 75 Rs

Fall 6: 25 %, -25 %:Du får 93,75 Rs

I alla fall slutar vi med en viss förlust av kapital.

Observera att för fall 5 och 6, där sekvensen av returer är omvänd, finns det ingen skillnad i det slutliga resultatet. Detta beror dock bara på att vi investerat klumpsumma. Om dina investeringar delades upp över en period kommer avkastningssekvensen att påverka resultatet. I ett sådant fall är det bättre att du tjänar bra avkastning senare.

Även om det är viktigt att göra bra avkastning, är det lika viktigt att undvika stora förluster för långsiktiga investeringsresultat. Om du fortsätter att förlora stort, kommer inte oddsen för investeringsframgång att vara till din fördel.

Som vi kan se i fall 1 (-50%,50%), även om det aritmetiska medelvärdet av avkastningen är noll, är du fortfarande nere med 25% från slutet av det andra året. För att du skulle gå jämnt borde sekvensen ha varit (-50%, 100%). Inte lätt.

Nästan alla portföljer går bra när marknaderna stiger. För långsiktig prestation är det som spelar roll hur din portfölj presterar när marknaderna inte går bra. Enligt min åsikt är konsekvent nedåtskydd en primär källa till alfa (överavkastning) för portföljförvaltare.

Många investerare fokuserar på kortsiktiga resultat när de väljer sina investeringar. Tänk om det kortsiktiga resultatet kom på baksidan av riktigt dåliga resultat året innan? Därför kan kortsiktiga prestationer (bra eller dåliga) vara missvisande. Du måste fokusera på långsiktiga resultat när du väljer dina investeringar. Du kan också titta på rullande avkastning och nedåtskydd när du väljer fondinvesteringar.

Förresten,att förlora mindre hjälper dig inte bara med investeringsresultatet. Det kan också hjälpa till med investeringsdisciplin. Det är mer sannolikt att du håller fast vid en investeringsstrategi som inte testar dina nerver för ofta. Observera att när det kommer till investeringar spelar investeringsdisciplin lika viktig roll som din förmåga att välja rätt investeringar. När du förlorar pengar är det lätt att tappa hoppet och lämna investeringen (kanske vid fel tidpunkt). Detta händer med många privata investerare (som du och jag) hela tiden.

Det enklaste sättet är att inte göra säkra investeringar, men låt oss inte gå in på det alternativet. Jag antar att vi vill omfamna volatiliteten i jakten på bättre avkastning.

Det finns många exotiska sätt att undvika stora förluster. Du kan köpa säljoptioner. Många finansiella institutioner kommer regelbundet ut med snygga produkter för att skydda nedsidan. Däremot kan du minska de stora neddragningarna i portföljen genom det sunt förnuftiga tillvägagångssättet med portföljdiversifiering.

Observera att diversifiering inte kan eliminera uttag (förluster). Det kan bara minska effekten.

Även om jag inte ber dig att inte investera i direkta aktier, måste du undvika att ha mycket koncentrerade portföljer. Att ha all din förmögenhet i bara 3-4 aktier kan vara knepigt för de flesta investerare. Ha fler aktier i din portfölj (men inte för många).

Ett enkelt sätt att uppnå detta är att investera i aktier genom fonder. Så som fonder fungerar kommer du att ha en mer diversifierad investeringsportfölj.

Faktum är att du kan äga både direkta aktier och fonder i din aktieportfölj. Låt oss säga att du har 50 % av din aktieportfölj i aktier och resten i fonder.

Vi pratade om diversifiering av aktieinvesteringar i föregående punkt. Det är dock inte sann diversifiering. Om alla dina pengar finns i aktier eller till och med diversifierade aktiefonder, kommer du fortfarande att lida stora förluster om marknaderna skulle gå ner kraftigt. Att inneha 5 småbolagsfonder är inte diversifiering.

Du måste dela upp dina investeringar på okorrelerade tillgångar eller tillgångar med låg korrelation. Du kan till exempel dela upp din förmögenhet mellan eget kapital (inhemskt/internationellt), skulder, guld och fastigheter. Den exakta allokeringen beror på din komfort med tillgången, volatiliteten och investeringsmålet.

Många investerare lägger ner mycket tid på att ta reda på den bästa fonden att investera i. Inget fel med metoden men taktpinnen för den bästa fonden (historiska resultat) fortsätter att passera. Enligt min åsikt är du bättre att hålla fast vid en bra fond (kanske inte den bästa), håll ett öga på tillgångsallokeringen och balansera om din portfölj med jämna mellanrum . Detta är ett mycket enklare och pålitligt tillvägagångssätt jämfört med att hitta den bästa fonden.

Var tror du att du kommer klara dig bättre om aktiemarknaderna skulle gå ner kraftigt?

I de flesta fall kommer det andra alternativet att ge bättre resultat.

Diversifiering över tillgångsklasser är det enklaste och bästa sättet att förhindra stora portföljförluster. När tiderna är goda kanske du inte tycker att diversifiering är värt besväret. Du kommer inte att hitta fördelar i diversifiering när dina aktieinvesteringar ger en avkastning på +20 % på ett år. Du kommer att finna merit när dina aktieinvesteringar ger en avkastning på -20 % under året. På lång sikt kommer diversifiering så småningom att visa sitt värde. Diversifiering kommer inte bara att minska volatiliteten i din portfölj. När det kombineras effektivt med regelbunden ombalansering kan det också ge dig högre avkastning.