Hur validerar du om din idé fungerar?

Hur vet du om inte säkert, så åtminstone historiskt, att det du gör fungerar ?

Svaret är enkelt.

Du ser vad som händer om du utfört denna strategi under de senaste tio åren.

Du testar det. Och du testar det med hjälp av verktyg som proffsen har tillgång till och överväger deras guldgås.

En Bloomberg-terminal.

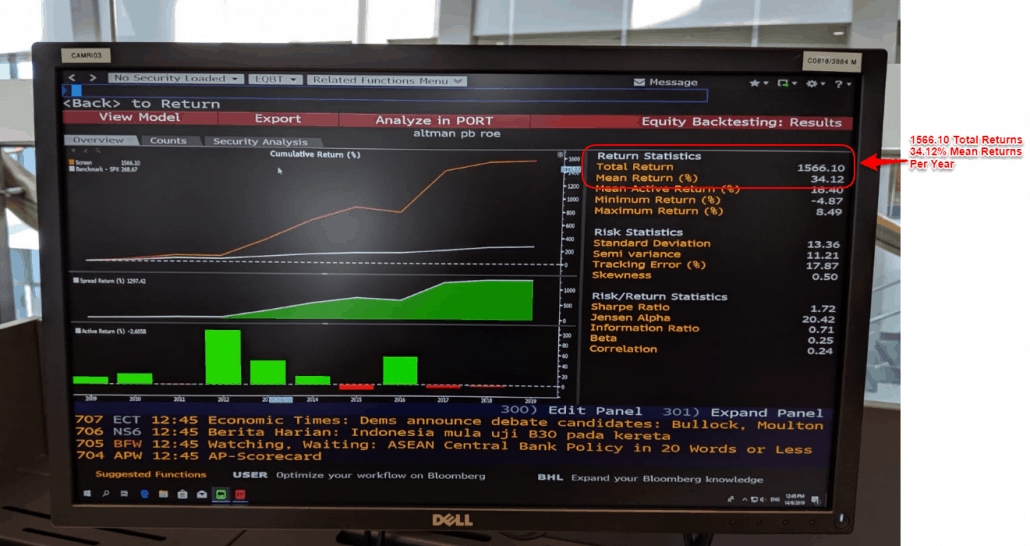

Vi använde en Bloomberg-terminal för att testa och fastställa om vår valda strategi skulle ha presterat bra under de senaste tio åren.

Vad betyder "prestera bra"?

Jag skulle kalla att överträffa de stora indexen runt om i världen med stor marginal "presterar bra".

Det finns två anledningar till det.

Först: De flesta investerare slår inte indexet. Det inkluderar hedgefonder och professionella penningförvaltare.

Andra :att investera i indexet är vanligtvis låg kostnad, automatiserad och krångelfri.

Så om a) du kan inte slå indexet, och b) du behöver spendera mer tid bara för att förlora på det – varför bry dig om att försöka?

Om det här var jag skulle jag förmodligen köpa indexet och bara ägna min tid åt något jag gillade.

Så här har de olika indexen gjort under de senaste tio åren, jämfört med den använda strategin.

| Index | Returner |

| Hong Kong, Hang Seng Index: | 118,1 % (utdelningar ej inkluderade) |

| USA, S&P Index: | 159,995 %(inkluderade utdelningar) |

| USA, Dow Jones Index | 152,132 %(inkluderade utdelningar) |

| Vår tillväxtstrategi | 1566,10 % (inklusive utdelningar) |

Som är uppenbart överträffade strategin alla större index med ungefär 1300 % eller mer.

Det är vad vi är ute efter.

Låt oss prata om "hur ".

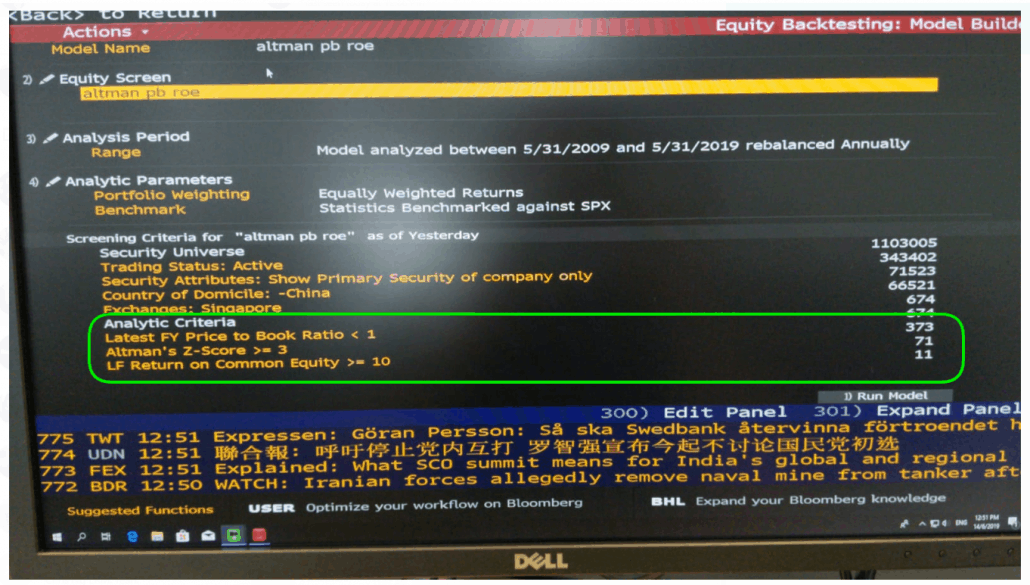

Alla aktier vi valt måste uppfylla följande kriterier:

Aktier som godkänts de 5 kriterierna köptes varje år.

Aktier som misslyckades kriterierna såldes varje år.

Portföljen var upplagd så att varje aktie hade lika stor vikt. (Om jag hade 10 000 $ och 10 aktier skulle varje aktie ha högst 1 000 $. Detta för att diversifiera mot risker.)

Pris dikteras av marknaden. Bokfört värde bestäms av vad bolaget än äger.

Om företaget är värt $10, men folk bara är villiga att betala $5 för det, så har företaget ett pris/bokförhållande på 0,5 Där Pris =$5, och Bok =$10.

Detta gör att vi lättare kan hitta undervärderade aktier eftersom vi kan betala $5 för $10 värde av ett företags värde.

Som investerare vill vi köpa 1 USD för 0,50 USD. Detta är ett gemensamt tema bland alla investerare. Så mycket som möjligt köper vi billigt och vi betalar aldrig för mycket för något.

Faktum är att ju billigare, desto bättre.

På så sätt får vi äga det som företaget äger billigt, och vi får äga verksamheten gratis .

Målet bör alltid vara att köpa bra företag till bra priser.

På tal om bra företag...

När vi köper företag vill vi alltid vara säkra på att täcka våra åsnor.

Vi vill inte köpa in oss i ett företag som tillfälligtvis tycks göra en bra vinst bara för att få den att dö på oss på grund av en brist på kontanter eller en brist på långsiktigt hållbara vinstmarginaler.

Det är vad Altman Z designades för att göra:kontrollera om ett företag riskerade att gå i konkurs.

Den andra hälften av anledningen till att vi bestämde oss för att använda Altman Z Score är att den understöds akademiskt och statistiskt.

Vad menar jag?

Ignorera notens prediktiva kraft på egen risk.

| Altman Z-resultat | Hur man tolkar |

| 3 eller ovan (kan kolla vidare för att investera) | Det är osannolikt att gå i konkurs / finansiellt stabilt |

| 1.8 eller lägre (bryr inte på att kolla) | Går sannolikt i konkurs |

Formel : Z-Score =1,2A + 1,4B + 3,3C + 0,6D + 1,0E

A =rörelsekapital / totala tillgångar

B =behållna intäkter / totala tillgångar

C =resultat före räntor och skatt / totala tillgångar

D =marknadsvärdet av eget kapital / totala skulder

E =försäljning / totala tillgångar

Hur vet vi om ett företag faktiskt tjänar pengar, och på ett sätt som är viktigt?

Det är där vi vänder oss till Return on Common Equity.

Return on Common Equity (ROCE) ratio avser den avkastning som aktieinvesterare får på sin investering.

ROCE skiljer sig från Return on Equity (ROE) genom att den isolerar avkastningen som företaget ser på sitt stamequity, snarare än att mäta den totala avkastningen som företaget genererade på hela sitt eget kapital.

Kapital som erhålls från investerare som preferensaktier exkluderas från denna beräkning, vilket gör förhållandet mer representativt för avkastningen på vanliga aktier.

Detta ger ett renare mått på lönsamhet som är meningsfullt för en aktieägare.

Så varför en ROCE på 10 % och över?

Jag ville helt enkelt bara titta på företag med ROCE på 10 % och över för att säkerställa att vi bara tittar på bra företag.

Några ytterligare punkter att notera:

Den fullständiga listan över aktier som för närvarande uppfyller kriterierna listas här.

| Ticker | Kort namn |

| AZEUS | AZEUS SYSTEM |

| FRKN | FRENCKEN GROUP L |

| BLT | BANNA LEONG TECH |

| IPC | IPC CORP LTD |

| FUJI | FUJI OFFSET PLAT |

| HG | HOUR GLASS LTD |

| AVARGA | AVARGA LTD |

| SERL | SERIALSYSTEM |

| INNOT | INNOTEK LTD |

| SPE | SPINDEX IND |

Observera att detta inte är en uppmuntran att investera alla aktier på en gång. Om du märker några påfallande problem med de listade aktierna får du gärna berätta det för mig.

Notera också att strategin inte har testats på en björnmarknad, som vi verkar vara på väg in i. Min kollega Khin Wai kommer inom kort att uppdatera er alla om det så snart han kan, och vi kommer till

Alla som säger "ja" till dig är en lögnare och du borde förmodligen hålla dig långt borta från dem.

Som helhet har denna strategi ännu inte sträckts ut över 30 år eller mer. Jag har högst en timme med terminalen om dagen så jag har ännu inte haft chansen att testa allt. Men jag ser fram emot den dagen vi får en på kontoret och jag kan pyssla så gott jag kan.

Så nej, det finns ingen garanti för att det kommer att fungera för alltid. Jag vill helt enkelt säga att det gamla ordspråket att köpa billiga kvalitetsföretag aldrig kan gå för fel.

Jag har inte heller kunnat testa om detta tre specifika kriterier (pb-förhållande under 1, ROCE på 10 % och över, och en Altman-Z-poäng på 3 och högre ) gäller endast Singapore, eller om det även gäller i andra delar av världen.

Om strategin både förutspår avkastning långt över normen internationellt och över alla tidsramar , kommer vi att ha hittat en ny gyllene regel att implementera och följa. Från och med nu kan jag bara konstatera att det har fungerat de senaste 10 åren.

Ingen kan säga att det kommer att fungera för alltid. Detta är dubbelt för värdeinvesteringar, utan tvekan den mest populära metoden att investera i världen över – och ändå en av de äldsta.

Sanningen är att alla investerare måste vara beredda att ltitta tillbaka, se vad som har fungerat, förstå varför det har fungerat och hoppas att det fortsätter att fungera, samtidigt som de alltid är på sin vakt.

Det är bara livet.

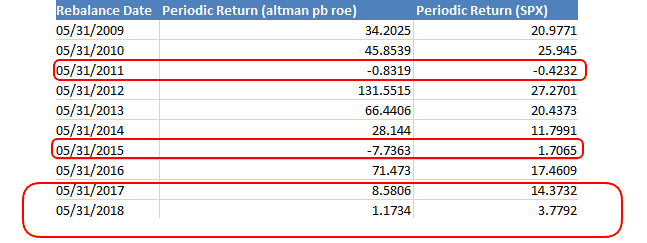

Av tio år gick portföljen faktiskt sämre än S&P-indexet på 4 år och den överträffade indexet med mycket stor marginal under de andra 6 teståren.

Min oro är vad som hände under dessa 4 år, och vad som drev avkastningen under dessa 6. När portföljen överträffade, gjorde den det med stormsteg, men den underpresterade med mycket små marginaler.

Detta är bra utan tvekan. Och det finns en mängd olika anledningar till varför.

Kanske var den investeringsbara uppsättningen aktier för stringent och mycket få fanns kvar för plockningen. Kanske fanns det någon nivå av osystematisk risk.

Utan att ta en detaljerad titt på modellen (något jag bara kan göra med obegränsad tid) kan jag bara ta väldigt stora makroögonblicksbilder av hur strategin har fungerat.

Det här är inte dåligt.

Jag ser fram emot att jämna ut avkastningen på eget kapital från senaste finansiella anmälningar till 5-årsperioder för att eliminera tillfälligt eller godtyckligt uppblåsta aktiekurser.

När jag väl har kommit på hur man kodar Benenish M-poängen i Bloomberg-terminalen för att ytterligare ta bort aggressiva redovisnings-/bedrägliga företag, kan jag vila lite lättare.

Jag kommer också att försöka lägga till kriterier för låg skuld och experimentera med percentiler snarare än absoluter. Det betyder att jag kan ange "köp bara företag i de nedre 20% för pris" istället för "pris till bokförhållande på mindre än 1" för att se om det faktiskt förbättrar prestandan.

Det mesta av mitt fortsatta pyssel kommer att vara att ta bort "orenheter" under ROCE, nämligen att försöka få en tydligare känsla av vinster, ägarens inkomster och priset som betalas för att förvärva tillgången.

Jag tror att det kommer att ge oss större avkastning över åren i motsats till att ha underpresterande år, även om det naturligtvis bara kan bero på yttre faktorer.

Något att tänka på.

Allt för ofta dras nya investerare eller till och med erfarna investerare till fantasifulla nya strategier som aldrig har testats väl.

Vi måste se till att vi inte hamnar i den fällan att bara acceptera att allt som har fungerat utomlands kan fungera lika bra här.

Om en strategi inte bär frukt bör vi inte bara genomföra den utan en stark tro på dess historiska prestanda.

Jag ser fram emot att uppdatera strategierna som sådana:

Investeringsstrategier kan inte helt enkelt lita på att de fungerar i det lokala sammanhanget. Vi måste alltid vara villiga att se till att en strategi som fungerar utomlands fungerar lokalt innan vi implementerar den.

Lager som publiceras i mina artiklar kommer också att genereras via terminalen för att säkerställa tillförlitlighet och transparens så långt som möjligt. Jag kommer också att tillhandahålla ytterligare analys när det är lämpligt.

Så se till att hålla dig uppdaterad efter testade strategier och uppdaterade aktier att titta närmare på.

Jag ser fram emot att dela fler Bloomberg-testade resultat med er alla i framtiden.

Håll ögonen öppna. Var försiktig. Och vara på defensiven.

PS :Faktorerna och kriterierna som valts idag var löst baserade på de ursprungliga lönsamhets- och värdefaktorerna under Intelligent Investing Immersive med en lång erfarenhet av prestanda. Dess rötter kom från Buffetts mentor själv:Benjamin Graham.

ROCE var avsett som en proxy för percentilen för lönsamhet och förhållandet mellan pris och bokföring var avsett att vara en proxy för konservativ nettotillgångsvärdering. Altman Z-poängen lades till för att säkerställa finansiell stabilitet och undersöktes av mig själv. Om du är nyfiken på hur vi faktiskt implementerar och använder faktorerna för att uppnå övernaturlig avkastning, kan du klicka här för att ta en introduktionskurs. Det är gratis.

Hur man säljer smycken till en pantbank

3 anledningar till varför Bitcoin INTE kommer att göra dig till miljonär (och aktier kanske)

Denna FTSE 100-aktie ger en inkomst på 10 %!

Här är de tre lönecheckmånaderna för 2022 - och 5 smarta sätt att få de extra kontrollerna att räknas, enligt en CFP

Ditt "pensioneringsnummer" fick en träff. Vad nu?