Jag tillhör Smörgåsgenerationen.

I sanning är jag inte smörgåsen. Jag är bara skinkan. Mina föräldrar och barn är brödet. Tillsammans gör vi smörgåsen.

The Sandwich Generation är inget nytt problem, men ingen pratar egentligen om det dagligen (var fick man tid? ).

Jag vet att det här inlägget är långt borta. Så om du inte har tid att läsa den nu kan du ladda ner den här och läsa den senare.

Vi, skinkan, blev nyligen påminda via en NTUC Income-annons om hur kusligt det är att vara i Sandwich-generationen och hur vi bör ta ekonomisk planering på allvar för att se till att framtida generationer inte drabbas av samma öde som vi.

Kraven på en Sandwich Generation-liv är dessa.

Dessa blir våra förväntningar på livet. Sanningen är att det är svårt att göra allt ovanstående bra utan att kompromissa på någon nivå.

Och detta är vad lyckakvationen säger:Lycka =Verklighet – Förväntningar

Med andra ord är det lättare för oss att bli lyckligare om våra förväntningar är låga.

Vi blir lätt olyckliga när våra förväntningar är många och höga. Verkligheten kommer aldrig att följa våra förväntningar. Det är bara så det är.

Ibland måste vi kalibrera om våra förväntningar.

Kanske har några av dessa förväntningar påtvingats av våra egna föräldrar eller samhället i stort. Dessa förväntningar som är ingrodda i oss kanske inte är den sanna återspeglingen av vad vi vill ha i livet.

Mark Manson har ett bra sätt att ta reda på det genom att vända på frågan.

Istället för att fråga 'vad vill du i livet?', bör du istället fråga 'vad är du villig att kämpa för?'

Så undersök dina förväntningar igen. Du kanske upptäcker några förväntningar som inte är värda din strävan och din kamp.

Identifiera dem och släpp dem snabbt.

Detta betyder inte att urskillningslöst sänka förväntningarna på att göra dig själv lycklig. Några av dina förväntningar kommer att vara verkliga önskningar.

Vi kan absolut omvandla förväntningar till mål vi strävar mot. Vi kan vara ambitiösa och ändå vara nöjda på samma gång.

James Clear uttrycker det bra i den här artikeln:

Så det är ingen idé att vara så salt som skinka. Vi kan verkligen göra något åt vår ekonomi idag (annars kan morgondagen också lah, avsluta läsningen först ).

Jag skulle vilja dela med mig av mina åsikter om de många ekonomiska aspekterna av att vara smörgåsgenerationen. Jag är säker på att det kommer att finnas människor som inte håller med. Alla har rätt till sin syn. Jag gör det jag tycker är bäst för mig själv och du bör också göra detsamma.

Jag tror att det skulle ha varit användbart att skriva ner mina tankar om den här guiden bara hjälper en person.

Jag är enda barn i min familj.

Mina föräldrar var inte rika men vi levde bekvämt utan att ständigt oroa oss för att sätta mat på bordet. Men de utnyttjade inte så mycket av den otroliga tillväxten i Singapores ekonomi – många singaporeaner har tjänat miljoner på den blomstrande fastighetsmarknaden under de senaste 50 åren. Jag klandrar dem inte eftersom de inte hade pengar att investera i fastigheter på den tiden.

Jag hade all uppmärksamhet som barn sedan jag är enda barnet. Jag brukade äga en spökbusterbil, en marshmallowman och vilka tjusiga leksaker vi hade råd med. Det var bra så länge det varade.

Nu inser jag att det är dags att ta hand om mina föräldrar – ensam. Jag har inga syskon som kan hjälpa mig. De har sparat lite till sin egen pension och jag kan inte se hur deras CPF ensam kommer att räcka.

Mina föräldrar arbetar fortfarande idag eftersom de fortfarande är friska och kan försörja sig. De har aldrig bett mig om ett visst bidrag och skulle acceptera vilket belopp jag än gav dem (till skillnad från pappan i inkomstannonsen, tsk tsk ).

De vet att det inte är lätt för mig eftersom jag har min egen kärnfamilj att föda. Min fru arbetar också för att hjälpa till att försörja våra två söner och min svärmor.

Så här ser vår smörgås ut:

Oavsett hur mycket pengar min fru och jag tjänar, finns det alltid den här tjatande känslan av att vi kanske inte har tillräckligt för att mätta alla 7 munnar. Kanske är detta den ökända kiasu-singaporianska egenskapen eller det försiktiga asiatiska värde som vi har ärvt. Rädslan för att inte ha tillräckligt driver oss att arbeta ännu hårdare.

Ofta blir det en obestridlig källa till stress.

Jag hade turen att inse detta tidigt nog och började ta hand om min egen ekonomi medan jag gick på universitetet. Jag ansåg att pengar är den viktigaste resursen i ett kapitalistiskt samhälle. Konsekvenserna är fruktansvärda när det saknas det.

Jag började min karriär inom flygvapnet. Jag fick hyfsat bra betalt och jag sparade och investerade. Jag lämnade så småningom flygvapnet efter att mitt band upphörde och startade Dr Wealth.

Det fanns en hel del saker jag har lärt mig om att hantera min egen ekonomi och min interaktion med andra pengarskunniga vänner och investerare.

Det är nu dags att lägga ner mina tankar och erfarenheter i den här guiden för att hjälpa singaporeaner i Sandwich-generationen.

Många av oss förvärvar det mesta av vårt nettovärde från vår karriär. Den goda nyheten är att de flesta av oss i Smörgåsgenerationen är bättre utbildade än våra föräldrar – att ha bättre kvalifikationer betyder att vi kan få jobb med högre betalningar. Men kvalifikationer kan bara ta oss så långt som till en intervju eller ditt första jobb.

Därefter måste vi kunna bevisa din förmåga utöver bara betyg. Vi behöver både substans och form för att klara oss.

De flesta singaporeaner saknar form. Att vara bra på jobbet är en nödvändighet men vi måste också låta andra människor veta att vi är bra på det också – särskilt vår chef och hans chef.

Om ingen vet att vi är bra kommer vi aldrig att komma ifråga för befordran. Det slutar med att vi gnäller vid vårt skrivbord och skyller på vår chef för att han inte inser vår förmåga. Det handlar inte om att "vagga". Det handlar om att berätta för världen vårt värde.

Jag säger inte att vi ska vara en stolt kuk.

Vi måste vara taktfulla och inte framstå som att vi medvetet gör intryck. Det är de som inte har någon substans och ändå överspelat formen som är de mest irriterande på jobbet.

Att vara the Sandwich Generation betyder inte att vi saknar ambitioner.

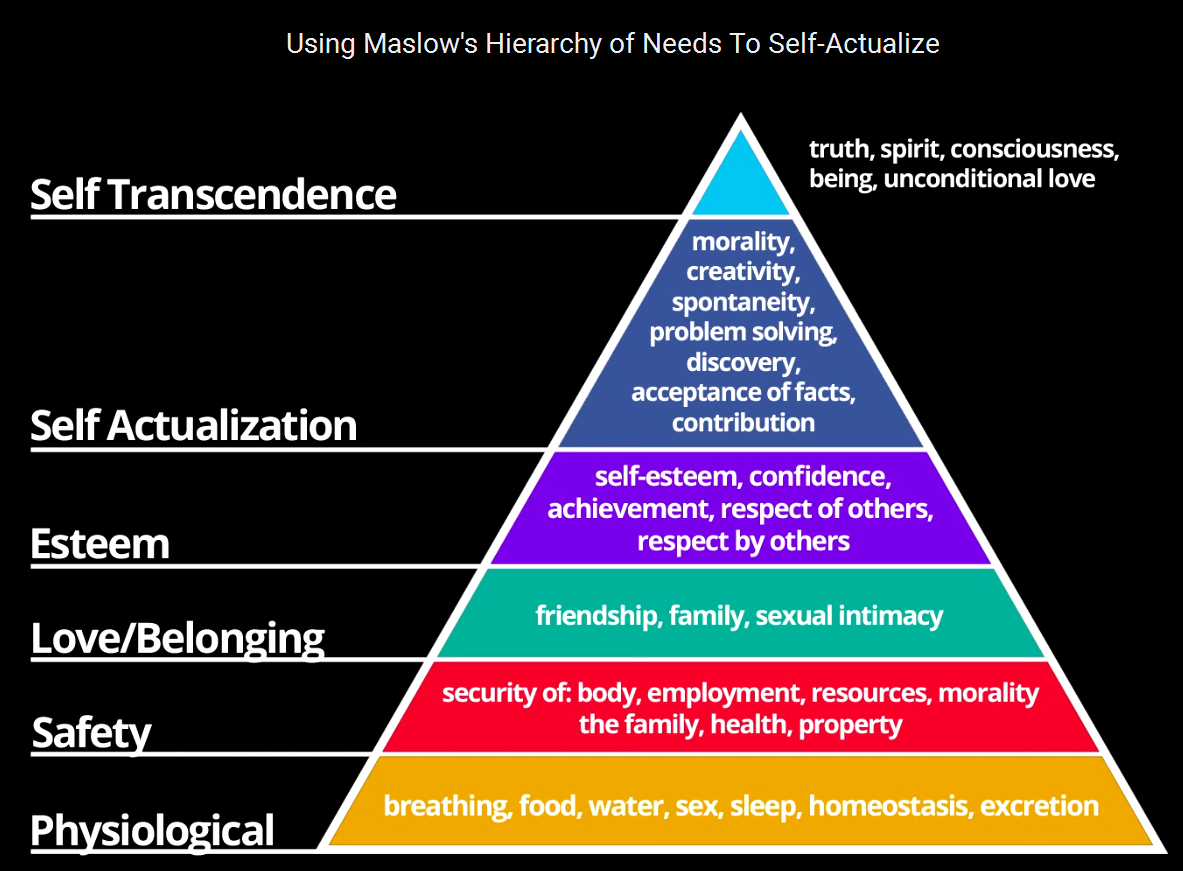

Vi vill göra ett meningsfullt arbete eller följa vår passion. Vi är föremål för Maslows behovshierarki.

Och ibland måste vi välja mellan ett jobb vi älskar men som ger lite lön eller ett jobb vi egentligen inte gillar men inte har något emot att göra och som ger mer lön.

Troligtvis kommer vi att välja det senare men varje dag känns det som att en liten del av oss dör medan vi är på jobbet. Vi ifrågasätter ibland meningen med livet och hoppas att vi kan ha tillräckligt med pengar för att ta oss ur rat race. Vi drömmer om förtidspension.

Här anger F**k You Money begrepp. Jag hämtade den här termen från Nassim Taleb.

Detta är hans definition av F**k You Money ,

Jag gillar det här konceptet eftersom jag har F*** You Money betyder frihet.

Det är ett kraftfullt livsmål som kommer att ge dig entusiasm i allt du gör. Och hopp är en kraftfull sak.

Men du måste vara försiktig med att uppnå ekonomisk frihet för att uppnå den.

Det finns människor som kunde sluta sin karriär tidigt bara för att tycka att pensioneringen var för tråkig. Vi behöver alla något att göra och något att se fram emot. Därför måste du veta vad du vill göra. Det handlar inte om att bara ha frihet. Det handlar om att ha friheten att göra vad man vill.

Glöm aldrig den andra delen.

För att påskynda ackumuleringen av F*** You Money kan vissa människor vända sig till entreprenörskap.

Jag skulle inte rekommendera att starta ett företag direkt efter skolan eftersom det är mycket svårt att få rätt tänkande som krävs i ung ålder.

Ett fåtal människor kan men inte de flesta. Jag hade turen att jag inte hade något val då eftersom jag var knuten till flygvapnet.

Under mina år där lärde jag mig mycket om mig själv och om hur världen fungerar. Jag upptäckte att jag var väldigt idealistisk och insåg senare att jag skulle ha misslyckats om jag startat ett företag tidigt. Därför skulle en viss mognad och förankring i verkligheten förbättra chanserna för framgång i entreprenörskap.

Faktum är att de flesta människor inte är lämpliga för entreprenörskap.

Du måste känna dig själv. Ja – du kan tjäna mycket pengar om du lyckas men risken att misslyckas kan vara ganska hög.

Att vara i Sandwich-generationen skulle innebära att du inte bär risken ensam. Dina anhöriga tar risken tillsammans med dig.

Att ha stöd från dina nära och kära är viktigt för att hjälpa dig genom den svåra entreprenörskapsresan.

Om entreprenörskap inte är ditt sätt, är det inte ett dåligt alternativ att vara anställd tills du går i pension.

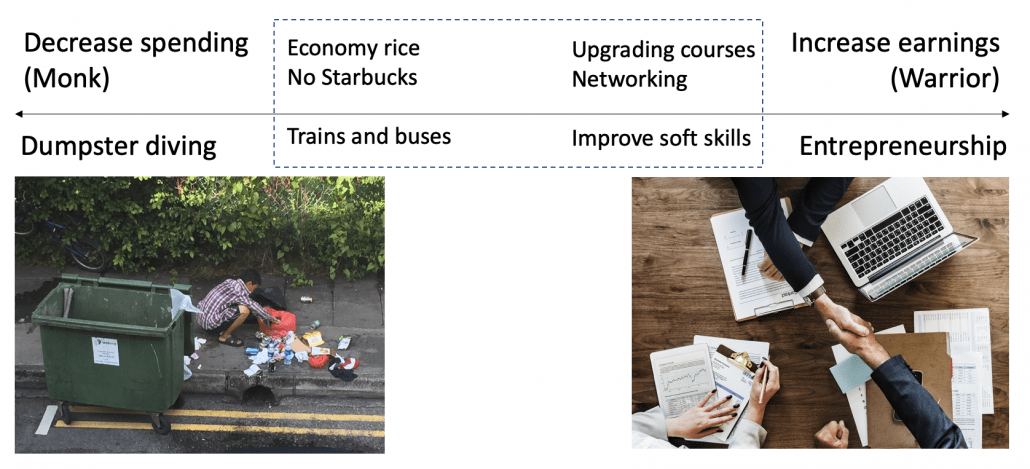

Det finns bara två huvudsakliga sätt att bygga upp välstånd på en konsekvent basis utan att investera eller ett företag – öka intäkterna eller minska utgifterna.

Även om framgångsrika entreprenörer kan generera mycket välstånd, kan det också finnas företagsklättrare som också kan tjäna höga löner.

Om du inte kan öka dina intäkter måste du minska dina utgifter för att samla dina F*** You Money .

Det hela handlar om din acceptabel levnadsstandard. Jag vet att det finns människor som är öppna för sopdykning – att få gratis begagnade saker och oönskad men ätbar mat. Naturligtvis behöver du inte gå till den änden av spektrumet.

Singapore är en dyr plats att vara men det finns sätt att leva billigt också. Det är verkligen ett val.

Jag skrev om de två ändarna av detta spektrum i mer detaljer här.

Jag har haft problem med att spara pengar sedan jag var ung. Jag spenderade alla mina utsläppsrätter och ang pow-pengar så fort jag fick dem.

När jag gick med i flygvapnet och började få lön visste jag att jag måste tvinga mig själv att spara.

Om du har samma problem som jag kan följande saker som jag gjorde hjälpa dig.

Först satte jag upp ett vanligt sparprogram känt som POSB Save-As-You-Earn. Genom det fick jag några hundra dollar automatiskt varje månad.

För det andra startade jag ett separat bankkonto för att gömma undan alla besparingar. Mitt huvudbankkonto användes för att betala räkningar och utgifter. Detta var för att se till att jag inte försvinner i mina besparingar.

Det finns människor som gör budgetering med hjälp av kuvertet...

Eller pengaburksystem

Skapa i grund och botten ett system för att forma ditt beteende så att det blir bättre på lång sikt på ett hållbart sätt. Inte en där du slutar innan du ens börjat.

Lita inte på dig själv eftersom du kommer att hitta på alla möjliga historier för att rättfärdiga överutgifter.

Som den berömda fysikern Richard Fernman sa, "den första principen är att du inte får lura dig själv och du är den som är lättast att lura."

Lita på systemet istället.

Med tiden vill du ändra tankesättet mot att värdera pengar så att spara pengar blir en vana. Men missförstå mig inte. Utgifterna är inte alla dåliga. Du behöver fortfarande ha fina saker och upplevelser i livet. Om du behöver eller vill spendera, se till att det är värt besväret.

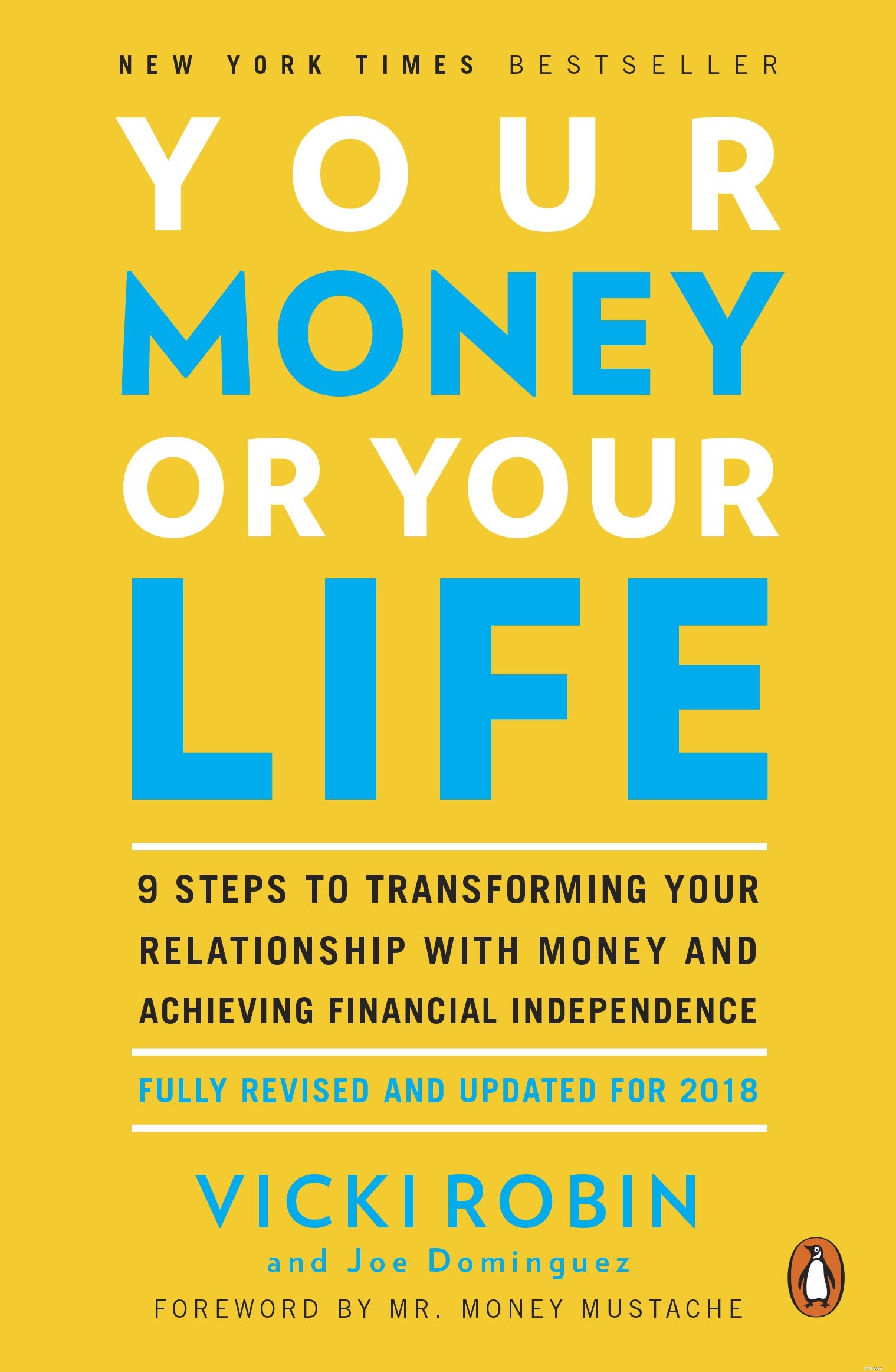

Ett sätt att hjälpa dig att värdera pengar är att tänka på pengar i termer av livsenergiutbyte. De flesta måste arbeta i utbyte mot pengar. Till exempel, innan du köper en LV-väska, beräkna hur många timmar du behöver arbeta för att betala för den. Om siffran visar sig vara 400 timmar eller 2 månaders arbete, kanske det bara hindrar dig från att köpa en. Fråga dig själv om detta föremål är värt det antal timmar som dras av från ditt liv. Gå för det om du fortfarande tycker att det är värdigt.

Detta koncept diskuteras utförligt i boken Dina pengar eller ditt liv .

En tumregel för att bestämma vad man ska spendera på är att köpa upplevelser och inte saker. Denna princip tas bort från denna forskning om lycka.

Vad det innebär är - köp inte en Ferrari eftersom den kommer med mycket ägande, inklusive underhåll och att ständigt behöva hitta säker parkering. Hyr en och kör den för upplevelsen. Minnet kommer att vara bestående. Viktigast av allt, köp dina åldrande föräldrars upplevelser istället för saker. Bättre att gå med dem på de upplevelserna. Ditt sällskap är det de längtar mest efter.

Att resa handlar också om att köpa upplevelser. Men res inte om du inte vill. Jag vet om människor som har det bra med att stanna i Singapore och göra vad de vill. Bli inte pressad att resa eftersom alla dina sociala medier bekanta är. Och om du reser, kom ihåg att spara de bästa minnena mot slutet av resan. Detta beror på att psykologer observerar att människor minns toppen och slutet av upplevelserna samtidigt som de glömmer i stort sett allt annat.

Som föräldrar spenderar vi mycket på utbildning för att se till att våra barn får bästa möjliga chans att lyckas i livet. Detta är ett resultat av att vårt samhälle överbetonat akademiska betyg. Det blev en pedagogisk kapprustning och innebär att barn genomgår otaliga undervisnings- och berikningstimmar. Ibland kan det vara vettigt att använda pengarna på andra sätt för att utveckla barnen än med undervisning. Jag skrev om fler tips här.

Warren Buffetts investeringspris är också relevant när du tillämpar det på utgifter, "priset är vad du betalar, värde är vad du får."

Slutligen, kom ihåg att spåra din ekonomi. Som ordspråket säger inom management, det som mäts blir förbättrat.

Även om det definitivt är bra att spåra dina utgifter så att du vet vart dina pengar har tagit vägen, kan det bränna ut dig på denna ekonomiska resa. Jag gjorde det i ett år och jag har ganska bra koll på hur jag spenderar pengar. Jag är inte så disciplinerad att göra det kontinuerligt och jag överlåter till dig att bestämma vad som är bäst för dig. Nu gör jag bara en enkel budgetering så att jag vet vilka områden jag tenderar att spendera på och det slutar med att jag övervakar dessa områden noggrannare.

Många finansbloggare har väldigt bra råd om detta. Thomas skrev om att använda applikationen varför du behöver en budget (YNAB). Kyith har också många idéer om hur du kan budgetera och varför det kan vara bättre att spåra ditt nettovärde om du tycker att det är jobbigt att spåra utgifter. Gör vad som fungerar för dig. Se till att det är något du kan hänga med under lång tid.

För att avsluta det här avsnittet om att spara pengar, kom ihåg dessa tre tips:Skapa ett system som hjälper dig att spara pengar automatiskt. Om du måste spendera, se till att det verkligen är värdigt. Håll koll på din ekonomi men gör det hållbart.

Du kommer att träffa mer än en handfull finansiella rådgivare och jag tror att du redan har köpt några försäkringar. Jag rekommenderar starkt att du beväpnar dig med lite grundläggande kunskaper om försäkringar.

Försäkringar är något vi köper och lägger undan till nästa granskning några år senare eller när livsförhållandena förändras. Det tar mycket tid att följa utvecklingen inom försäkringsbranschen och jag tror att det inte är en nödvändig tidskostnad. Låt proffsen göra sitt arbete och låt dem rekommendera den bästa policyn på marknaden vid den tidpunkten.

Ditt jobb är att förstå branschens första principer tillräckligt för att ställa de rätta frågorna. Ditt jobb är också att kunna skilja mellan de bra och dåliga rådgivarna där ute.

Ämnet försäkring kan vara förvirrande på grund av hur produkter är strukturerade och paketerade för försäljning. Låt oss ta ett steg tillbaka för att förstå dem holistiskt. Nedan är de vanliga termerna som du kommer att stöta på ofta.

Jag har två tumregler för försäkring.

Båda reglerna måste godkännas.

Om man tillämpar dessa regler skulle investeringsprodukter helt klart uteslutas. Jag skulle inte köpa någon investeringsprodukt från försäkringsbolag.

Jag föredrar att hålla skydd och investeringar åtskilda.

Skydd är en kostnad.

Att försöka uppfylla både skydds- och investeringsmotiv på samma gång är som att använda 2-i-1 schampo och kroppstvätt, produkten är inte bra på att göra något av jobbet. Jag föredrar till exempel att ha en tidsförsäkring så att jag kan få tillräckligt med täckning.

Det är väldigt lätt att bli förförd av det beräknade löptidsvärdet på en livförsäkring. Däremot avskräcker termpolicyer människor eftersom de ser det som att de betalar bra pengar år efter år och så småningom slutar med ingenting. Försäkringsbolagen är väl medvetna om denna egenhet. Det är mycket lättare att trampa på livs- och investeringspolicyer och de är den absolut dyraste formen av skydd man kan köpa.

Enligt min åsikt är sjukhusvårdsplanen den mest avgörande försäkringen. Det finns en anledning till att vår regering gjorde MediShield Life obligatoriskt för alla. Detta beror på att det täcker majoriteten av sjukvårdskostnaderna och tar bort bördan av att fronta den från de offentliga finanserna. Sjukdomar som är tillräckligt allvarliga för att läggas in på sjukhus skulle kosta mycket och en sjukhusvårdsplan bör täcka det mesta.

Du kan göra av med åkarna till sjukhusvårdsplanen om det är något du helst inte har råd med. Det beror på att åkarna vanligtvis står för självrisker och medförsäkring. självrisker är de första 3 500 S$ som du måste betala. Medförsäkring innebär att du måste betala 10 % av räkningen. Du kan köpa ryttare för att täcka dessa betalningar (du kan bara sänka samförsäkringen till 5 % med en ryttare nu).

Baserat på regel nr. 1, självrisker och co-assurance tenderar att vara hanterbara belopp som sannolikt inte kommer att ge dig ett stort ekonomiskt slag, så de är bara bra att ha.

Om du har anhöriga som litar på dig för ekonomiskt stöd (definitivt, eftersom du är i Sandwich-generationen), måste du försäkra dig mot din död så att dina anhöriga inte går hungriga när du inte längre är i närheten för att försörja dem . Använd en tidsförsäkring för att få tillräcklig täckning eftersom det är mer kostnadseffektivt att göra det än en livförsäkring. Oroa dig inte för att få tillbaka dina pengar. Försäkring är en kostnad. Borra det i ditt huvud.

Resten av försäkringarna är bra att ha. Låt oss till exempel titta på en olycksplan. Föreställ dig att du har förlorat synen i en bilolycka (touch wood!). Du kommer att läggas in på sjukhus och den uppsättningen av kostnaden skulle krävas enligt sjukhusvårdsplanen. Olycksplanen kommer att betala ut en engångssumma kontant. Ja, kontanterna kommer väl till pass eftersom du inte skulle kunna arbeta. Olycka planer är vanligtvis inte dyra men politiken lägga upp. Om jag bara har råd med en, skulle jag hellre se till att min plan för sjukhusvistelse är vattentät än att binda mig till en olycksfallspolicy.

Ett annat exempel skulle vara försäkring för kritisk sjukdom. Du kan hävda att tidig kritisk sjukdom passerar regel nr. 1 eftersom kostnaden för behandling är hög. Men problemet är att det är för dyrt för de flesta. Därför misslyckades regel nr. 2.

Jag kommer inte att slösa tid på majoriteten av moderskapsförsäkringen eftersom täckningen är begränsad. Det är osannolikt att du kommer att göra ett anspråk och anspråket skulle inte heller vara ett stort belopp.

Men en av mina rådgivare introducerade mig för ett mycket oortodoxt sätt att försäkra mig för graviditetskostnader. Han gjorde det för sig själv och han tjänade till och med pengar på det.

Jag är inte säker på om han skulle bli upprörd eftersom jag öser på med det här.

I grund och botten finns det en utlandssjukvårdsförsäkring som även lokala singaporeaner kan köpa. Policyerna är faktiskt heltäckande sjukhusvårdsplaner. De täcker moderskapskostnader som lokala sjukhusvårdsplaner inte har.

Dessutom utökar försäkringen täckningen för den nyfödda också. Detta är viktigt eftersom du inte kan köpa försäkring för de första 15 dagarna av en nyfödd. Att köpa försäkringen via mamman är en gåva från gud om något skulle hända barnet.

Fångsten är att du bara kan göra ett moderskapsrelaterat anspråk 12 månader efter att policyn har trätt i kraft.

Denna försäkring är inte billig eftersom den kan kosta runt 300 S$ per månad, vilket visar sig vara en årlig premie på 3 600 S$. Men med en typisk leverans skulle kosta allt mellan S$8000 till S$12,000, är avkastningen bra. Du behöver bara tajma ditt barnskapande rätt.

Alla föräldrar vill ge sitt bästa för barnen. De tror att genom att köpa en försäkring för sina barn skulle de vidskepligt förhindra dåliga saker från att hända dem. De kallar det sinnesfrid.

Min policy är att du bara ska köpa det du behöver.

Livs- och tidsförsäkring är inte nödvändig för spädbarn eftersom spädbarn inte har någon intjäningsförmåga. Du behöver inte försäkra deras mänskliga kapital. Faktum är att när det kommer nya tillskott till familjen är det familjeförsörjaren/försörjarna, föräldrarna, som behöver utöka sin försäkring!

Försörjarna är de som ekonomiskt försörjer familjen och de har nu inte råd att sluta arbeta. Så om de av någon anledning tvingas lämna arbetsstyrkan, se till att det finns tillräckligt med pengar kvar för att uppfostra barnen och ta hand om åldrade föräldrar.

Ett argument är att det också finns totalt permanent invaliditetsskydd för liv- och tidsförsäkringar.

Återigen, jag skulle tro att det är viktigare att öka familjeförsörjarnas täckning istället för barnen. Om du har en överskottsbudget kan du överväga. Och även att köpa när barnen är friskare ifall det blir uteslutningar i framtiden om något tillstånd dyker upp senare.

På samma sätt är planer för kritisk sjukdom och olycksfall bra att ha om du har råd. Jag tror att kritisk sjukdom skulle ha företräde med tanke på att kostnaden för behandling skulle bli mycket högre.

En bra sjukhusvårdsplan är ett måste.

Köp den bäst integrerade sköldplanen. Ryttare är valfria och bra att ha. Vi köpte ryttare till våra barn. Min äldre son har känsliga luftvägar och trots att han besökt många läkare och barnläkare förbättrades inte hans tillstånd.

På rekommendation hittade vi en barnläkare i Thomson Medical som kunde behandla honom.

Han lades in på sjukhus några gånger för bronkit.

En 5-dagars vistelse på Thomson Medical kan kosta upp till 15 000 USD varje gång. Lyckligtvis betalades de alla av försäkringen. Så ja. Snåla inte med sjukhusinläggningsplaner.

Att vara i smörgåsklassen innebär att vi måste ta hand om våra föräldrar när de blir sjuka.

Få äldre personer i min förälders generation förstår försäkringar tillräckligt bra för att göra välgrundade val.

Nu faller bördan på oss.

Som de säger, Singapore är en dyr plats att INTE dö.

Det största bekymret är att vi måste stå för orimliga medicinska räkningar för våra föräldrar. Jag har pratat med många av mina kamrater och kommit fram till att många av oss inte är tillräckligt uppmärksamma på sina föräldrars försäkringsbehov.

Tumregeln är att om du kommer att behöva stå för räkningen när någon i familjen blir sjuk, måste du se till att din risk att betala för dem är skyddad.

Det är osannolikt att äldre föräldrar behöver en liv- eller tidsförsäkring eftersom de inte skulle ha tillräckligt med mänskligt kapital för att motivera utbetalningen och premierna. De fungerar inte längre och du litar inte längre på dem för stöd ändå. Så det är ingen idé att betala höga premier för att täcka dödsfall vid hög ålder. När det gäller funktionshinder finns det CareShield Life som skulle ge lite ekonomiskt stöd.

Jag låter som ett brutet rekord här men jag kan inte betona detta tillräckligt – en sjukhusvårdsplan är den viktigaste policyn du kan köpa till dina föräldrar.

Om dina föräldrar har valt den integrerade sköldplanen kommer en del av premien sannolikt att betalas kontant.

Detta beror på att kostnaderna för skydd skulle vara betydande i deras ålder.

Utöver det kan du bara använda Medisave för att betala $300-900 per år (beroende på din ålder) för integrerade sköldplanspremier. Om du inte har råd med kontantkomponenten kan du behöva nedgradera planen för att sänka premien inom det tillåtna avdragsbeloppet. Detta skulle innebära att dina föräldrar bara kan besöka offentliga sjukhus och bo på en viss avdelningsklass.

Du kan göra nomineringar för att bestämma dina förmånstagare i dina försäkringar. Du kan också upprätta ett testamente för att täcka förmånstagarna av dina försäkringsutbetalningar (förutsatt att det inte finns några nomineringar i policyerna).

Ett testamente kan inte diktera CPF-utbetalningar och du måste göra separata nomineringar till CPF-styrelsen. Om det inte finns något testamente kommer dina tillgångar att bestämmas av arvslagen eller muslimsk arvslag.

Pengainstruktioner vid döden är inte det enda vi behöver bry oss om. Vi lever längre och risken för sjukdomar som demens kan drabba oss. Skulle det hända måste vi ha utsett någon vi kan lita på för att besluta om hur våra pengar ska användas. Du kan göra det via en "Lasting Powers of Attorney" (LPA).

Du kommer att ha många anhöriga som en Sandwich Generation så gör dessa arrangemang så tidigt som möjligt.

Jag är glad att jag bor i Singapore där majoriteten av våra bostadsfastigheter är allmännyttiga bostäder. Även om priserna har gått upp under åren, är de fortfarande överkomliga för de flesta singaporeaner.

Ja, en BTO-lägenhet kan vara en smärtsam väntan men om du kan fördröja den tillfredsställelsen varför inte? Om du behöver en bostad på ett trängande sätt, finns det saldolägenheter att överväga eller så kan du till och med komma undan med en liten premie för en återförsäljningslägenhet.

I motsats till vad de flesta singaporeaner tror, ser jag inte egendom som den enda vägen till rikedom. Jag ser mitt hem som ett skydd, inte en investering. Jag har känt vänner som har sålt sin första bostad för en vacker vinst år senare. Det slutade dock med att de flesta av dem uppgraderade och köpte en annan dyrare fastighet, plöjde tillbaka försäljningsintäkterna och tog upp ett ännu större lån med längre löptid.

My view is that unless you own a second property and beyond, it is difficult for you to really make good money from properties (we would cover more about investments in the latter part of this guide.)

If you use your CPF to buy a house, you would also need to pay the accrued interest when you sell it. You would have earned the CPF interest should you not use it to pay for your house. Few property investors take this into consideration.

Sandwich Generation peeps, we should all assume that we are going to live until roughly 90-100 years old. This means we are going to spend more years in retirement than previous generations and we will need even more money to fund our golden years.

We have to take care of our own retirement years if we want to be the last Sandwich Generation.

Investing will be key to fund our retirement.

You can consider investment income and CPF in totality to provide the cash flow you need. But I would rather be more conservative and rely solely on my own investments. Whatever remains in the CPF then becomes a bonus.

This is somewhat unconventional because most people would think the opposite way – CPF is the baseline and personal investment returns are a bonus.

Do what works for you, just make sure you have a plan to fund your retirement.

The Government launched CPF Life (L ifelong I ncome F or The E lderly ) Scheme in view that our people are going to live longer than they used to. It is an annuity plan which guarantees a payout in retirement ages until death occurs.

I think this is a good solution for our society but I don’t think the payout is sufficient for myself. This is the reason why I want to take control of my retirement funding and not simply rely on the CPF.

You can augment CPF Life with private annuities which are offered by insurance companies. If you believe that you would live a long life as your parents and grandparents have proven so, annuities might be a good deal for you.

Some Singaporeans believe that topping up their CPF is a good way to earn the guaranteed interest on their money. They may even transfer their CPF OA monies to CPF SA for even higher interest.

To me, it isn’t worthwhile because of the restricted use of CPF monies. Cash has a lot more uses than CPF monies. Topping up means trading the freedom or optionality away.

For example, you cannot use CPF to buy medicine or pay for medical treatment or even hire a domestic helper to help with the aged. Trading away such freedom may be a high price to pay. You don’t want to be asset-rich (high CPF savings) but cash-poor.

We must understand that the purpose of allowing individuals to top up their CPF is to make sure they have enough money for retirement. It is not for people to earn extra interest on the cash they think they don’t need. Do not be penny-wise, pound foolish.

CPF top-up for parents is an exception. If you are planning to give them allowances when they stop working, you might as well use the money to do the top-ups to earn higher interest and get tax relief at the same time.

This is my favourite topic and it is the most difficult activity for most people. We all know that we should invest in order to grow our money. But investments are volatile in nature. Some years we lose money and some years we make money. This makes it very difficult for us to handle. We want to make money and enjoy the capital guarantee at the same time.

It sounds like buying bonds would solve this problem. But we cannot assume bonds are safe because they can default too. Moreover, bonds with better credit-ratings offer very low interests, a very slow way to grow your wealth. Hence you should get exposure to some stocks to boost your gains unless you are super risk-averse and you know you cannot take fluctuation or even accept years with negative returns.

The challenges we faced in investing can be traced back to our ancestry. Our brains are not originally designed to make us good investors. We are wired to find comfort in herds and to run away from danger. We know it isn’t a good idea to buy when the masses are buying (greed drives up prices) and sell when the masses are selling (fear drives down prices) but we cannot help it because of the software that has been programmed in us.

This problem doesn’t go away even if you delegate investing to a professional. Because you can still get greedy during good times and add more capital to your fund manager or advisor to manage, and get fearful during bad times by pulling out your funds.

If you decided to invest, be prepared to lose some money to learn about the markets. In doing so, you will also learn much about yourself. Every successful investor I have met has always learned by losing money first. Sometimes for many years.

On the other hand, I believe the Sandwich Generation cannot afford NOT to invest. We have to take care of many people and at the same time must have enough for retirement. We are left with no choice but to squeeze growth out of every dollar we have.

Currently, the picture doesn’t look very rosy.

Singaporeans are underinvested. Looking at the household balance sheet, Singaporeans have about half of their assets in properties and 20% in cash . Less than 5% is in stocks, bonds and funds.

We can definitely do more to make our money work harder.

I would like to document a few approaches to tackle investments.

Most Singaporeans would find investing a very hard subject and would profess that they do not have the necessary skills to make proper investment decisions. Hence they would delegate the task to financial advisors, bankers or even Robo-advisors.

There’s nothing wrong with that but do make sure you are getting your money’s worth if you are paying someone else to invest for you.

Similar to insurance products, you need to find professionals who are the real deal, who are able to deliver returns that are better than what you can get by buying a plain vanilla low-cost fund.

Financial advisors and bankers are likely to construct portfolios consisting of stocks and bonds unit trusts. They follow the Modern Portfolio Theory which posits that allocation to different asset classes (mainly stocks and bonds) would drive most of the returns. One should diversify widely in many stocks and bonds to reduce exposure to any particular stock or bond which may underperform.

Typically the industry has three types of portfolios for you. Stable portfolios are mainly in bonds so they don’t fluctuate that much. This will be highly recommended if you are deemed to be risk-averse.

The Balance portfolios are a good mix of stocks and bonds. You get more returns than the Stable portfolios, while at the same time experiencing higher volatility. In other words, when the market declines, you will also feel it more than the investors who have opted for the more stable option.

Lastly, the Growth portfolios are recommended to the aggressive investors who feel that they can take volatile investments. These portfolios are made up of a greater proportion of stocks.

A risk profiling exercise will determine the degree of your risk tolerance and then the relevant portfolio will be recommended to you.

Most of the time the advisors would use the company’s recommendations rather than customise the portfolios for you because the latter requires a lot more work and experience. It is ok as long as it can deliver performance.

Some advisors would offer to customise for you.

They would say that it is easier to pick funds than stocks. This is where I disagree because I think it is equally hard to make the right choice either way. While there are indeed more options in the universe of stocks, there are also tens of thousands of funds out there. Regardless of funds or stocks, the selection is not just a skill. There is also a big element of luck is involved because we do simply not know what will happen in the future.

From an investor standpoint, it is hard for you to tell luck from skill when evaluating an advisor or fund manager. Investing is far from easy.

There’s a new breed of digital advisors called Robo-advisors. You can easily set up an investment account by answering a few questions. They will size up your risk profile and investment objective and automatically recommend an investment portfolio for you. Most of them would still largely follow the Modern Portfolio Theory to build the portfolios. Some investors like them because they tend to charge lower fees. They also tend to be more fuss-free because everything can be done online. There are others who do not like Robo-advisors because they are pretty new and they lack a proven track record.

The bottom line is, you can consider delegating your investments if you don’t know how to do it, have no interest to learn, or no time to do it yourself. But you will have to pick the right people to do it because you don’t want to end up paying more fees and end up with subpar performance. Don’t ask for low fees, ask for advisors who are worth the fees.

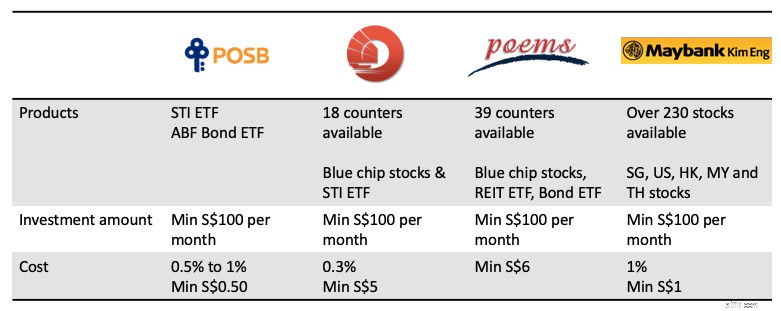

If you have decided to take things in your own hands, the simplest way to go about it is to invest using one of those regular investment plans whereby you can start off from as low as S$100 per month.

You will be able to buy familiar blue-chip stocks or Exchange Traded Funds (ETFs, as the name suggests, these are funds traded on the stock exchange such that you can buy and sell as if they are stocks). Below is a comparison table of the various companies offering such investment plans. It is good to check the costs and terms before investing as the details may change from time to time.

This is one of the lowest barriers to start investing. My wife doesn’t trust anyone to invest for her and she doesn’t have the knowledge to do it herself. So I encouraged my wife to start this program and she was able to set up an account via her banking app. It was fuss-free enough for her to cross the hurdle and make her first investment.

But don’t expect it to do instant magic for you. The investments will still go up and down and sometimes the returns may be disappointing even after a few years. As I said earlier, investing is hard and you are going to experience some real heartaches along the way.

Once your capital gets bigger, you should start to consider building your own portfolio so that you can manage your risks better. While the monthly investment plan is an easy way to start and to accumulate investment capital, you would end up with a haphazard portfolio that may not meet your risk profile.

Remember also that I mentioned that the financial advisors and Robo-advisors are using the modern portfolio theory to construct the portfolio for you?

You can actually build it yourself without much fuss as well.

There are many platforms that allow you to buy unit trusts directly. You can also use ETFs too. Costs have gone down over the years and information has become more abundant for you to learn how to DIY.

I have given numerous talks on this matter and this is a recent one at an SGX event.

These portfolios are called Lazy Portfolios. As the name suggests, you do not need to spend a lot of time on it. Just a day a year to do some buy and sell for your portfolio. There are many types of Lazy Portfolios for your reference.

Permanent Portfolio is one of the Lazy Portfolios with relatively low volatility. This would help ease investors who cannot withstand large swings in their portfolio value. It was championed by Harry Browne and first described in his book, Fail-Safe Investing. Craig Rowland wrote a more detailed account on how to set up a Permanent Portfolio and the thinking behind it. I wrote a book on how to implement a Singapore Permanent Portfolio.

Active investments would give you the most amount of headaches and heartaches. Many people have tried and most have given up. It takes a lot of love and commitment for active investing to make it work.

I am not sure if this is for you. Based on statistics, most people are better off investing passively. If you think you fall into the minority category, be sure to read on.

One of the first decisions you have to make is which asset class you want to excel in.

Is it going to be properties, stocks, bonds, forex, cryptocurrency or something else?

There are a million ways to make a million dollars. You just need to be an expert in one and not become a jack of all trades. I realised that many investors keep hopping from one asset to another instead of becoming very good in one.

You need to have deep expertise and be in the top 10% in order to beat the majority of the people.

I have never met anyone who became rich because he invested in a ton of things. Usually, they got rich because of one thing and subsequently they move on to other things to diversify. So pick one asset and stick to it until you become better than most people.

I am biased towards stocks when it comes to investing. I know that real estate investing has been very popular among Singaporeans. I know people who are successful in real estate investing but I am not going to cover it here because I’m not an expert in this area. You can check out Vina’s blog about property investment.

The second decision to make is the strategy or approach you are going to use. There are many approaches even for stock investing alone. Some people go long and some go short. Some use a top-down macro approach while others do bottom-up stock picking. Some do fundamental analysis and others practise technical analysis. Some prefer a more methodical quantitative approach while others are more qualitative in their analysis.

It is thus very common for beginners to feel overwhelmed by the number of approaches and to be confused about which strategy to use.

Worse, each advice tends to contradict the next. It is hard to tell who is speaking the truth. It is hard to tell who can be trusted.

At the end of the day, no one has a complete understanding and view of the markets. It is almost impossible.

As trader Van Tharp said, “we don’t trade the markets, we trade our beliefs of the markets”.

So investing is like a religion. Everyone has his own beliefs. Their beliefs often contradict others’ beliefs. There’s no end arguing about who is right or who is better. Practise some tolerance and do what you think is right for yourself. You invest your own money and you answer for it. You don’t need to care about how others invest their money.

When I embarked on my active investing journey, I tried almost everything there is out there. I did structured warrants, trend following on stocks using CFDs, fundamentals analysis stock picking, forex trading and selling naked options on futures. I read a lot of books and attended numerous seminars and courses. Results were a mixed bag. But I persevered until I finally saw results by applying a more methodical factor-based investing approach.

It is like a rite of passage. At the end of the journey, you will discover what suits you. Think of it like dating. Some investors meet the right partner from the start while others have to try a lot more and spend more time to get to the suitable approach. You may ask how do you know if a strategy suits you. I would say if you don’t know if it does, then you have not found the right strategy yet.

Personally I practise the principles of factor-based investing. I have detailed the approach here if you are keen to find out more.

This has always been a controversial issue.

Investment courses are always seen as get-rich-quick promises that cost a lot and are useless in the end.

I don’t blame people adopting such a perception because indeed there are a lot of audacious promises made by various trainers to entice people to sign up.

But we know investing is a journey and a very tough one. No one can predict or control the outcome of investing. It is too easy for the high expectation to be disappointed by reality.

Dr Wealth runs investment courses.

We want to paint the reality as closely as possible to set the right expectations. We always say that investing is a long term endeavour. It is not an overnight success avenue that would provide you with immediate F*** You Money for you to quit your job the next day.

Most people are not suited for active DIY investing.

I know of investors who became successful without attending any courses. It is natural for them to they think investment courses are a waste of money and time.

But we cannot assume that everyone is self-disciplined enough to wade through uncharted waters and to eventually come out ahead. I have paid for investment courses and I felt that my learning was accelerated and I could understand things better than I could on my own.

Secondly, I could also implement an investment strategy after the class and be confronted with some real-life training. It is after testing a few investment approaches that I could decide what suits me.

It is up to you whether you think a structured way of learning would be beneficial to you.

Some of you might be thinking of investing your CPF Ordinary Account money.

My rule is always to invest the spare cash first before touching the CPF. You must also be proficient enough to start investing your CPF monies. This is because cash has much lower opportunity cost than CPF OA funds. Deposit interest on cash is negligible but CPF OA is earning 2.5% at the time of writing.

This means that your investments have a higher hurdle rate to climb to make it worthwhile.

Those who have funds in SRS accounts should invest otherwise they will sit idle without any returns. A little-known issue is that you can end up paying more tax if you are a very good investor when you use your SRS account.

SRS can help you defer your tax to a later stage. This helps because when you withdraw money at a later age, you are at a lower tax bracket (hopefully) since you won’t be drawing a salary. But if your withdrawal amount is large due to the success of your investments, you might end up paying more taxes. Your capital and dividend gains which are not taxable when you use cash would become taxable at SRS withdrawals.

In general, I do not like to use SRS for the same reason with CPF top-ups – you would lose the freedom of money. Moreover, policies may change over time and there’s a possibility that the advantages may diminish.

There’s just so much noise in this Information Age. Basically the advent of online social media has resulted in fake news travelling faster and wider than ever in history.

It is often hard to tell the signal from the noise. For example, you can get very polarising and opposite advice about how you should manage your finances on social media. You have to think about how relevant it is for your context.

You cannot be gullible and believe everything you read or hear. You must be able to exercise critical thinking and decide what is suitable for you. Arming yourself against noise is a key skill to survive in today’s world.

Investment scams are indeed one of the most dangerous fake news ever. You’ve got scams in land banking, foreign properties, pre-IPO stocks, gold, agarwood, wine, bitcoin, etc.

There are moments in life where being the Ham in the Sandwich gets so tiresome and you feel like you could really do with some help to break out of the cycle. That is when quick get rich schemes so inviting. You are willing to take the chance because you have just put yourself into a trance. You bite it and eventually, it sets you back by $50,000.

This is not easy but you have to constantly protect yourself (and your family and friends) from such scams. Having a sceptical mind as a default would help greatly.

You can take this interesting Calling Bullshit Course to hone your critical thinking skills. It’s free and awesome.

To be the last Sandwich Generation, you have to start taking on more responsibility. You have to believe that you have some degree of control to influence future outcomes.

Money is a core resource in a capitalistic society and you must be able to master your personal finance. You can have some control of your life as long as you can control money. The lack of it will ruin your life in almost every area. So take responsibility from today onwards.

But don’t be too competitive about money. Don’t try to keep up with the Jones’. Run your own race.

You don’t need to be richer than your childhood friend or your arch-enemy. Warren Buffett has always advocated having an inner scorecard instead of an external one.

Do you really want something?

Or is it just an act to garner validation from others around you?

As much as we want to control our outcomes in life, we are still subjected to the luck factor. Things happen and often outside of our plans. We can get lucky. We might meet misfortunes. Know what you can control and what you cannot.

For those who tend to live a more carefree life, you need to put in more control in your life.

For those who are OCDs, you need to acknowledge that life doesn’t always unfold as you plan. Stop fretting about things outside of your control.

Life will throw you a curveball once in a while. How you respond matters.

Self- help gurus have a useful equation:Event + Response =Outcome

You cannot control a bad event from happening but your response can change the outcome.

Whatever you do, don’t practise self-pity and sit there and complain about why the world is unfair to you.

Do something about it.

Every generation has its unique challenges.

My grandparents had to live through wars and worry about survival, putting food on the table on a day-to-day basis. My parents had to go through a rapid transformation of Singapore. There were no playbooks or SOPs and my grandparents weren’t able to give good advice in this new world. My parents had to figure out how to make the best out of their new environment.

Now that we have landed ourselves in the Sandwich Generation, our challenge is in having enough money to support our parents, children, as well as taking care of our own retirement. We need to start taking charge of our finances. Money becomes an ever more important subject and we need to figure it out as early as possible.

I went through many aspects of personal finance in this guide and hopefully, you would have picked up something useful.

Your career is still what you will make most of your money from. Human capital is your most valuable asset and the market will pay you for it. Your earlier years will always be about converting your life to money.

Spending as much as you earn isn’t a good idea. You need to save money. You need to start accumulating financial capital because your human capital will decline overtime.

You want to buy insurance against whatever is possible to derail you financially, within your affordability.

Don’t just save. You must invest your money. There are several ways to do it. Some higher risks, some higher effort. Pick what suits you best.

Think critically and don’t fall for bullshit. Control what you can control and don’t fret about things outside your control. Just make sure you respond as wisely as possible when events happened.

I wish us all the best in our endeavour to become the last Sandwich Generation.

If you have enjoyed this, feel free to join our Ask Dr Wealth Facebook Group. If you want to receive up to date articles daily, you can also join our telegram group chat.

For those of you who are uncertain of how to get started, or how to generate clear buy/sell prices for stocks, you can register for a seat here. Free of charge.