Vi står vid kanten av en ny era.

För årtionden sedan, när hotellkedjan Marriott fortfarande var ett nystartat företag, funderade grundaren John Willard Marriott på hur företaget skulle växa i snabbare takt.

Att köpa en annan byggnad för att hysa ett annat hotell är en mycket kapitalintensiv strävan och det skulle ha tagit för lång tid för de nuvarande hotellen att göra tillräckligt med vinster för att finansiera nästa fastighet.

JW Marriott förstod att hans företag var känt för gästfrihet. Inte för ägande av fastigheter.

Vem brydde sig egentligen?

Så han nådde ut till byggnadsägare som var intresserade av att göra om sin byggnad till ett hotell. Marriott erbjöd hotellvarumärket och managementexpertis medan den andra parten tillhandahöll platsen och utrymmet.

Resultatet?

Marriott driver nu hotell över hela världen. I Singapore ligger den ikoniska pagoden Marriott Hotel mitt i hjärtat av Orchard Road och ägs faktiskt av återförsäljaren CK Tang.

Perspektivskiftet var avgörande för Marriotts framgång idag. Med denna affärsmodell undvek Marriott behovet av att äga byggnader.

De behövde inte låna för att finansiera sina förvärv. Och Marriott kom därmed in på raketskeppet för skala, och expanderade snabbt till den kropp den är idag.

Idag ser vi på en liknande förändring på global skala.

Snabbspola fram till idag.

De växte till sin storlek idag inte genom att skaffa och äga fler bilar, fler byggnader eller fler fysiska butiker.

Dessa företag nådde sin framgång genom att skapa framgångsrika plattformar. Plattformar som fungerade som ett verktyg för andra tillgångsägare och gjorde det möjligt för dem att skala blixtsnabbt.

Precis som Marriott behöver teknikföretag inte äga stora mängder materiella tillgångar. De behöver inte äga en annan byggnad innan de kan starta sitt nästa hotell. De kräver inga stora investeringar i maskiner eller råvaror för att få sin verksamhet att växa.

Teknikföretag är därför i sig skalbara – de kan skala snabbt när de väl har uppnått en produkt-marknadsanpassning.

Vi är nu i ett skede där teknikföretag stör företag runt om i världen. Vi kan inte längre ignorera tekniska företag under förevändning att vi inte förstår dem.

Du kanske frågar:eftersom teknikföretag är av lättillgänglig natur, varför skulle de behöva samla in pengar överhuvudtaget?

Teknikföretag bygger osynliga möjliggörare i våra dagliga liv.

Som den berömda riskkapitalisten Marc Andreessen en gång sa:"Programvaran äter världen."

Facebook är inte en påtaglig produkt. Det är en programvara som lever på internet och skördar nätverkseffekten av mänskliga relationer.

På samma sätt är Googles sökmotor som vi använder bara en programvara som inte har något annat än rader efter rader med kod. Airbnb-plattformen är ännu ett exempel på framgångsrik programvara.

För att bygga all mjukvara måste teknikföretag anställa duktiga utvecklare, produktchefer, designers, community-chefer och mer personal med jobbroller som inte fanns för bara två decennier sedan.

Teknikföretag måste betala dessa skapares löner och behålla dem. Det behövs också medel för att utforska nya idéer och fortsätta att tänja på den tekniska gränsen. Patent och upphovsrätter är immateriella tillgångar som härrör från forskning och utveckling.

I Kapitalism utan kapital , märkte författarna Jonathan Heskel och Stian Westlake en trend där företag runt om i världen rapporterar fler och fler immateriella tillgångar.

Detta skapar problem när dessa företag söker finansiering.

Banker föredrar materiella tillgångar som kan ställas som säkerhet – detta skulle minska bankernas risker eftersom de skulle kunna lägga beslag på säkerheterna och sälja dem i händelse av att företagen inte skulle kunna betala.

Heskel och Westlake hävdade att det är osannolikt att bankerna kommer att finansiera teknikföretag som äger immateriella tillgångar eftersom de kommer att vara värda mycket lite när företaget lägger sig och även för att de immateriella tillgångarna är mycket svåra att värdera.

Som ett resultat av detta finansieras teknikföretag vanligtvis med eget kapital och inte med lån.

Det är här änglainvesterare och riskkapitalister spelar en allt viktigare finansieringsroll för tekniska startups och företag. När företagen växer till en viss storlek kan de överväga att utnyttja de offentliga kapitalmarknaderna för att finansiera ytterligare tillväxt.

Föreställ dig Amazon utan Jeff Bezos.

Eller Facebook utan Mark Zuckerberg.

Båda grundarna är synonyma med sina företag. Grundare tillför vision, drivkraft och passion till företaget. De är orsaken till företagens tillväxt och framgång. Att ha dem vid rodret ger investerarna förtroende för att företagen kommer att fortsätta att gå bra.

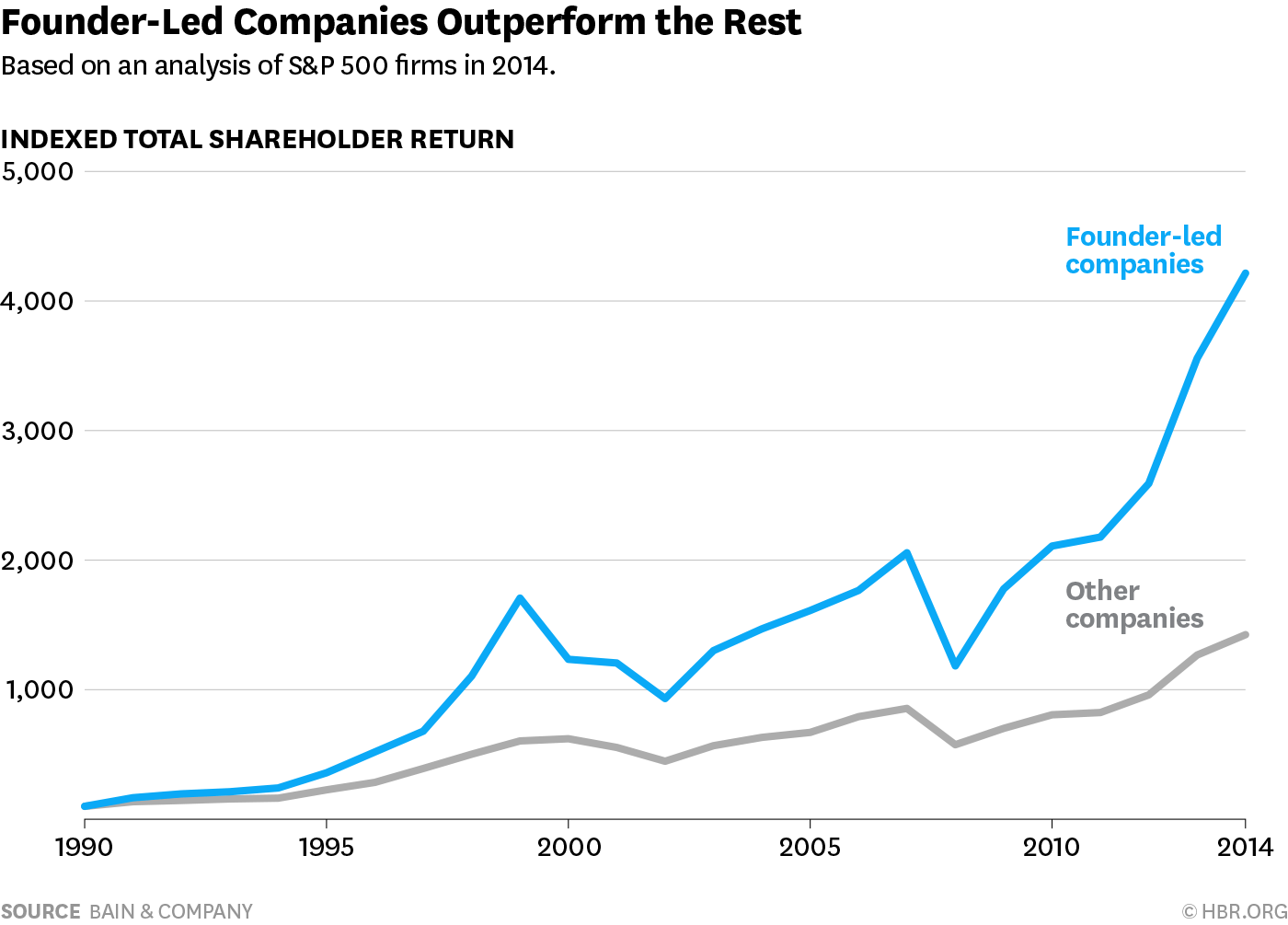

Faktum är att konsulter från Bain &Co. har funnit att grundarledda företag bland indexet för S&P 500-företag presterade 3,1 gånger bättre än resten under en period på 15 år.

Under de inledande stadierna äger grundare vanligtvis majoriteten i sina företag. Med sina personliga förmögenheter knutna till företaget är de både villiga och kapabla att fatta sunda affärsbeslut för att växa och skala.

Kampen uppstår när företaget behöver massiv finansiering för att skala snabbt. En stor aktiehöjning skulle späda på grundarens ägande och kontroll.

Medan värdet på grundarens aktier skulle öka på grund av en ökning av värderingen av företaget, skulle andelen av grundarens andel ha minskat i motsvarande grad.

Grundaren kan inte längre fatta de slutgiltiga besluten om företagets inriktning.

Och så kommer vi fram till vad som är dubbelklassaktieprogrammet.

Det är här som ett system med dubbelklassandelar skulle lösa detta dilemma.

Ta Facebook som ett exempel. Mark Zuckerberg behåller kontrollen över Facebook trots att han inte är majoritetsägare.

Han äger cirka 15 % av Facebook men har 60 % av rösträtterna.

Detta beror på att de flesta av hans aktier är av serie B där varje aktie är värd 10 röster jämfört med en A-aktie på 1 röst per aktie.

B-aktier handlas inte och därför finns det inget sätt att en aktieägaraktivist eller någon investerare med illa uppsåt kan samla tillräckligt med ägande för att avsätta honom. Detta kan försäkra resten av aktieägarna att Zuckerberg skulle stanna kvar länge oavsett aktieägarkoncentration eller sammansättning.

I en situation med en enda aktieklass kan aktieägaren med majoritetsaktierna utöva en enorm kontroll över bolaget. Du kan se att ägandet och kontrollen av företaget blir bortkopplade i ett Dual Class Shares-arrangemang.

Varje investering kommer med risker. Dubbelklassandelar är inget undantag.

Den första risken är att med tanke på grundarnas starka kontroll över företaget kan de missbruka sina befogenheter mot aktieägarnas intressen.

Till exempel överbetalade Conrad Black sig själv och sina medarbetare med pengar från Hollinger International. Han kunde göra det eftersom han hade 68 % kontroll trots att han bara innehade 18 % ägande på grund av strukturen för Dual Class Shares.

Därför måste vi kunna fastställa avsikten och etiken hos de grundare som har kontroll under en struktur med Dual Class Shares. Warren Buffets visdom är sant för detta,

Den andra risken du måste vara medveten om är att företag kräver olika ledarskap och ledarskap i olika skeden. Att driva en startup och ett börsbolag är olika.

En grundare kan utmärka sig i att leda startupen i dess tidiga dagar eller till och med fram till börsintroduktionsstadiet.

När verksamhetens komplexitet och organisatoriska skikt ökade, kan grundaren uppleva sig själv utsträckt utöver sin förmåga. I sådana situationer kan det behövas en bättre kandidat för att leda organisationen.

Travis Kalanick, medgrundare av Uber, är ett bra exempel.

Han var framgångsrik i att skala Uber till en gigant men började få mycket problem med att driva den större enheten. Han avgick så småningom under enorm press.

En grundare som har majoritetskontroll över ett företag kanske inte ger upp platsen så lätt och aktieägare skulle inte ha mycket makt att rösta bort honom under en struktur med dubbla aktier.

Vår värld har förändrats från atomer till bitar och den immateriella ekonomin kräver en helt annan finansieringsram.

Skuldfinansiering från banker skulle spela en mindre roll i teknikföretag om inte deras utlåningsregler ses över. Eget kapital kommer att förbli den huvudsakliga finansieringskällan för dessa tillgångslätta företag.

Änglainvesterare och riskkapitalister skulle spela sina finansieringsroller när teknikföretagen är i sina tidiga faser. Därefter skulle offentliga aktieägare tillhandahålla finansieringen för teknikstorheter när de går till notering.

De goda och pålitliga grundarna bör behålla kontrollen över sina företag även när de inte längre har en majoritetsandel på grund av massiva insamlingar som krävs för att skala och hålla sin innovation vid liv.

Dubbelklassandelar möjliggör detta.

Aktieägarna kommer att spela allt viktigare roller i denna immateriella ekonomi. Som med alla former av investeringar finns det risker.

Men om vi alla är överens om att detta är en oundviklig förändring för både företag och aktieägare, borde vi flytta diskussionen till hur vi bättre kan hantera dessa risker när vi går framåt i framtiden.

Om du är intresserad av hur vi fortsätter att uppgradera vår kunskap och förmåga att göra DIY-investeringar kan du ta reda på det genom att registrera dig för en plats här.