Om du inte har levt under en sten, skulle du ha hört talas om den pågående handelskonflikten mellan de två supermaktsländerna - USA och Kina.

Faktum är att det blir värre för varje dag eftersom Kina hotade med repressalier om Washington går vidare med sina planerade tullhöjningar på ytterligare kinesisk import den 1 a september 2019.

Vi har också oöverträffade händelser som händer över hela världen; som Hong Kong-protesterna, kommande Brexit den 31 oktober 2019.

Allt medan Nordkorea börjar testa sina missiler...igen.

Med allt detta i åtanke är många investerare försiktiga med en inkommande lågkonjunktur och funderar hårt på denna fråga:"Ska jag rädda mig från aktiemarknaderna nu?"

Svaret är inte fullt så enkelt.

Generellt sett, när vi säger att vi vill rädda oss ur aktiemarknaderna nu och komma in igen under en marknadsåterhämtning, tar vi faktiskt tid på marknaden.

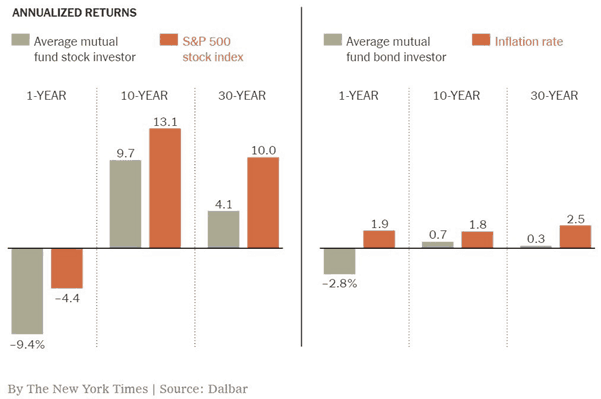

Men enligt en Dalbar-rapport har konsekvenserna av att försöka förutse marknaderna lett till några fruktansvärda resultat enligt nedan:

Om du tittar på diagrammet ovan har den genomsnittliga fondinvesteraren presterat sämre än marknaderna för både aktier och obligationer, vare sig det är under 1 år, 10 år eller till och med 30 år .

Det här berättar en enkel historia – den genomsnittliga investeraren är dålig på att tajma marknaden och borde helt enkelt hålla fast och sitta hårt även under lågkonjunkturer.

Å andra sidan, även om "köp-och-håll"-begreppet låter bra i teorin, är det inte så enkelt att genomföra när du tar hänsyn till varje individs investeringsprofil.

Detta beror på att inte alla investerare använder samma strategi eller har "magen" att stå igenom all marknadsturbulens och fortfarande sova gott om hans besparingar under livstiden har halverats.

Varför? Din personliga investeringsprofil är viktig.

I början måste varje investerare vara medveten om sin egen unika investeringsprofil som består av personliga faktorer inklusive:

Ovanstående är en nyckelövning som varje investerare bör gå igenom när det gäller att investera. Att känna dig själv väl kommer att hjälpa dig att förbereda dig när det blir fult på finansmarknaderna.

Om du har investerat ganska länge skulle du ha sett att det finns gott om investeringsstrategier där ute – Värdeinvestering, tillväxtinvestering, utdelningsspel, swinghandel, trendföljning och till och med kryptohandel.

Olika typer av investeringsstrategier kommer att bli väldigt olika när marknaderna blir sura.

Till exempel kan värdeinvesterare hoppa in på marknaderna för att göra fynd medan trendföljande handlare kan korta marknaderna för att dra nytta av nedgången.

Något jag har lagt märke till är det faktum att många investerare i Singapore har anammat utdelningsinvesteringar på grund av den glödheta populariteten kring REITs; upptäckt av landets skattefria utdelningsvinster.

Faktum är att många finansiella bloggare som rör utdelningsinvesteringar har strålande recensioner på dem. En av dem som lyckats gå i förtidspension vid 39 års ålder är ingen mindre än Christopher Ng. Du kan kolla in hans investeringsfilosofi här.

Således kommer denna grupp av utdelningsinvesterare att behöva uppmärksamma ökade räntor eftersom det kommer att få REIT:s räntekostnader att svälla och utdelningar att falla om den också drabbas av en allmänt dålig ekonomi.

Även om vi alltid har hört att det är bättre att investera på lång sikt, har vi alla olika ekonomiska åtaganden och temperament.

I allmänhet behöver en investerare veta hur länge han är investerad och vad han ger sig in på.

Det här är frågor värda att svara på innan du bestämmer dig för att investera.

En risktoleransnivå mäter hur väl du kan hantera risker i tider av motgångar eller enkelt uttryckt, det är "rädslan för att förlora pengar ”.

Olika människor når och hanterar risker på olika sätt. Vissa är ultrakonservativa medan andra kan vara superaggressiva. Det finns till och med några som är inbitna spelare och ser på aktiemarknaden som ett kasino.

Bara du vet vem du verkligen är innerst inne.

Det kommer att vara extremt svårt för någon som inte känner dig väl att rekommendera dina handlingar när saker och ting börjar utvecklas.

Föreställ dig till exempel att en viss aktie faller med 20 % och en av dina vänner säger att du bör köpa mer för att gå ner i genomsnitt.

Men man får fjärilar i magen bara man tittar på 20-procentiga tappet och funderar på om man ska skära loss istället. Under tiden blankar en handlare aktien på grund av att aktiekursen passerar under någon viktig teknisk indikator.

När vi extrapolerar exemplet ovan kan vi få en allmän känsla av hur utbudet/efterfrågan av aktiemarknaderna fungerar, särskilt under marknadsnedgångar.

Som sådan spelar din risktoleransnivå en viktig roll här för att avgöra om du kan sova gott på natten när alla fruktansvärda nyheter sänds oavbrutet.

Dessutom måste du förstå att din riskprofil inte är statisk. Det förändras när du blir äldre, klokare och börjar skaffa investeringserfarenhet. De första åren av investeringar är vanligtvis den svåraste perioden eftersom din inlärningskurva är brant.

För det första kan vad som är en rörelse på 10 % i aktien ha skrämt dig om du precis har börjat investera; men det kommer troligtvis inte att ha så stor inverkan på en annan erfaren investerare som har "sett mycket värre".

Vi behandlar risker lite olika. Du kan läsa hur vi kände efter att aktiekursen på något vi investerade i kraschade, hur vi till slut kände att det var irrationellt och hur vi bestämde oss för att hålla.

Det var inte den enda gången heller. Risk bestäms alltså också av djupet av dina kunskaper.

Jag ska ge dig ett exempel.

Den okunniga investeraren som inte vet något om värdeinvesteringar och köper på rekommendationer från sina mäklare, vänner, heta tips eller ens läser en blogg (som den här) kommer inte att kunna säga, "Jag kommer att hålla eftersom fundamentet inte har försämrats ” efter att ha sett hans investeringar tanken så här, och så här.

I båda fallen uppmuntrade företagens grunder oss att inte minska förlusterna och springa. Och i båda fallen, eftersom vi visste att grunderna inte hade fallit i sjön, kunde vi hålla våra positioner med övertygelse och så småningom vända vinsten.

Risk är alltså också ett mått på hur mycket du vet.

Investeringar görs inte i ett vakuum. Vi är alla bara dödliga varelser med väldigt olika ekonomiska situationer.

En gammal pensionär på 70 år som inte längre arbetar är definitivt mer riskvillig jämfört med en 28-åring som kan fortsätta ta ut lön under de kommande 30 åren.

Pensionären har mycket mer att förlora med tanke på hans enorma tillgångsbas.

Han kommer sannolikt inte att kunna återhämta sig från det enorma slaget för sin portfölj med sin förväntade livslängd på spel.

Föreställ dig att han har samlat ihop en enorm summa på 1 miljon dollar och lågkonjunkturen drar ner hans portfölj med 50%. Hans portföljstorlek är nu värderad till $500 000, och han kan bara leva ut sin pension baserat på det nya beloppet nu.

Å andra sidan förbereder många investerare i min ålder sig också för sina stora ekonomiska åtaganden – att gifta sig, köpa och renovera ett hus och köpa en bil för att förbereda en nyfödd. Dessa kommer verkligen att försvåra din ekonomiska bedömning om du blir förkyld av nedgången och måste plocka ut kapital för alla dessa stora biljetter.

Sammanfattningsvis stöds idén om att investera på lång sikt och undvika att förutsäga den kommande lågkonjunkturen väl av många forskningsstudier.

Men saker och ting är inte så enkla när vi tar hänsyn till våra olika investeringstemperament och finansiella åtaganden. Detta tar oss till det näst bästa alternativet man kan tänkas använda – ombalansering av portföljen .

En viktig del av framgångsrik portföljförvaltning är periodisk ombalansering och en allmänt bra idé är att göra det årligen för att omvärdera din portföljallokering.

Dessutom bör den struktureras med din specifika risktolerans och ekonomiska situation i åtanke. Det här är inte saker, villkor eller villkor som andra kan göra för dig.

Du måste vara den som sätter dig ner och verkligen undersöka din egen mentala motståndskraft för att ta reda på hur du ska fördela dina tillgångar.

Avslutningsvis är beslutet om att rädda aktiemarknaderna mest ett personligt beslut, eftersom du i slutändan är den enda som kommer att känna dig bekväm med ditt investeringsbeslut.

Personligen värdesätter jag förmågan att sova igenom oron på marknaden mer än att gå emot min egen komfortzon och försöka få saker rätt.

Vad är din?