Pareto-principen, även känd som 80/20-regeln, säger att för många händelser kommer ungefär 80 % av effekterna från 20 % av orsakerna. Om vi översätter denna princip till att investera, skulle det innebära att 80 % av vinsten kommer från endast 20 % av de affärer vi gör i vår portfölj. Vad detta betyder är att vi för det mesta kommer att känna att våra affärer inte fungerar och att vi bara gör våra mäklare nöjda.

Huruvida vi är lönsamma handlare/investerare beror verkligen på hur vi tar till oss denna Pareto-princip. De som inte är villiga att acceptera detta kommer alltid att leta efter den perfekta strategin som gör att man kan tjäna pengar på nästan varje handel. Även när en lönsam strategi ligger framför deras ögon, kommer de att vara snabba att avfärda den när de ser att den inte fungerar i ett mycket smalt, specifikt fall. Detta är anledningen till att vi alltid läser proklamationer i media om att någon strategi inte längre fungerar.

Å andra sidan kommer de som accepterar att det inte finns något undantag från Pareto-principen fokusera på att se till att de mjölkar de 20 % så mycket de kan samtidigt som de minimerar skadorna från de övriga 80 %. Trendföljande tillvägagångssätt som jag undervisar i Quantitative Investing Course följer samma 80/20-regel. Inom universum av Dow Jones Industrial Average-aktier fungerar trendföljande bra för vissa aktier, mindre bra för vissa och rent av misslyckas för resten. Det spelar dock ingen roll eftersom allt löser sig i slutändan på portföljnivå. Låt oss titta på några specifika aktieexempel i varje fall innan vi tittar på portföljnivån.

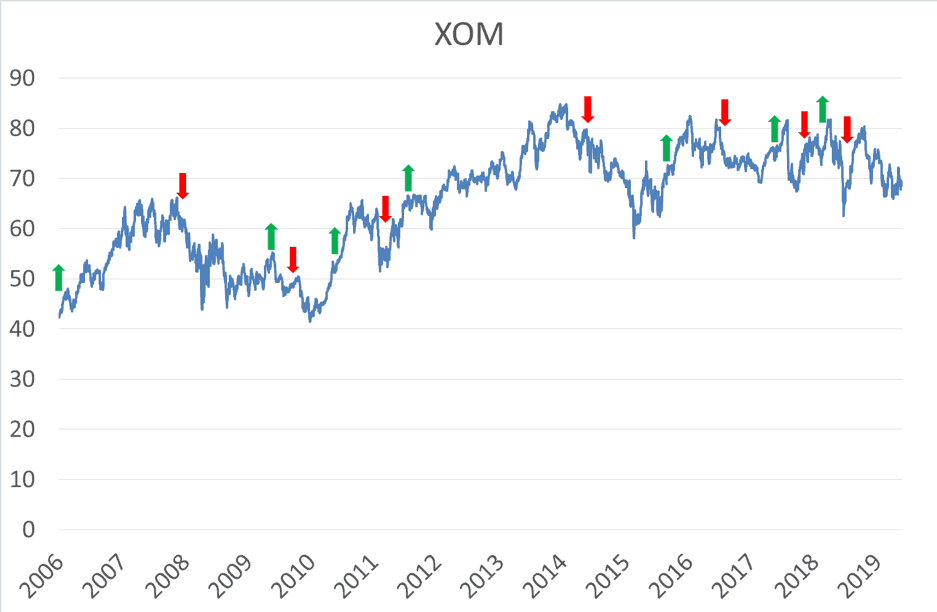

Låt oss börja med det dåliga. Detta är ett exempel på en trend som följer med ett likgiltigt resultat jämfört med att bara köpa och hålla i aktien. Nedan är aktiediagrammet för XOM som går tillbaka till 2006 med trendföljande signaler indikerade av de gröna och röda pilarna. När de gröna pilarna dyker upp köper vi aktien. När de röda pilarna visas stänger vi positionen.

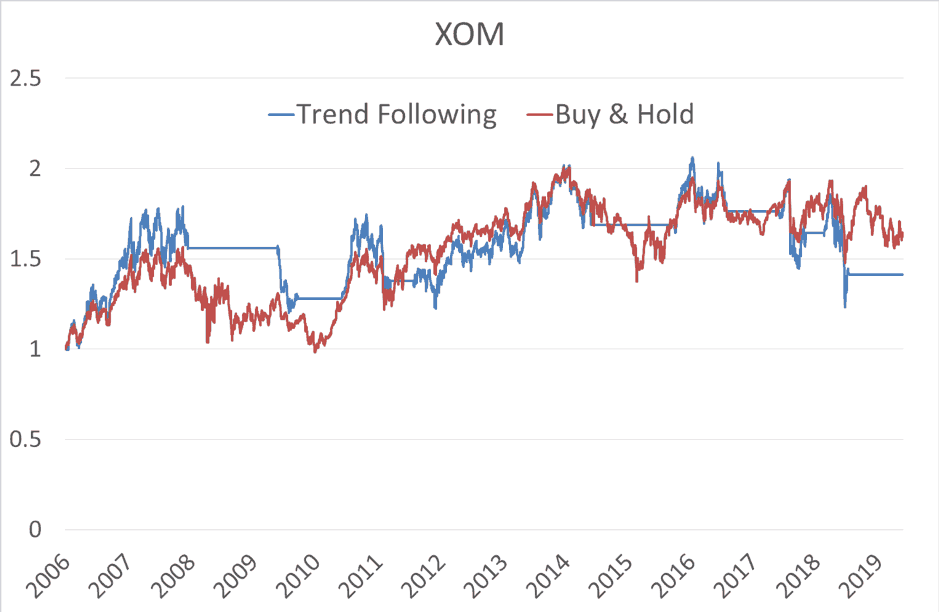

Nedan är jämförelsen av NAV-diagrammet mellan trendföljande tillvägagångssätt och köp och håll-metoden för XOM.

1 $ investerad 2006 blir cirka 1,50 $ idag med båda metoderna. Helt klart har all handel in och ut från XOM varit ett slöseri med tid.

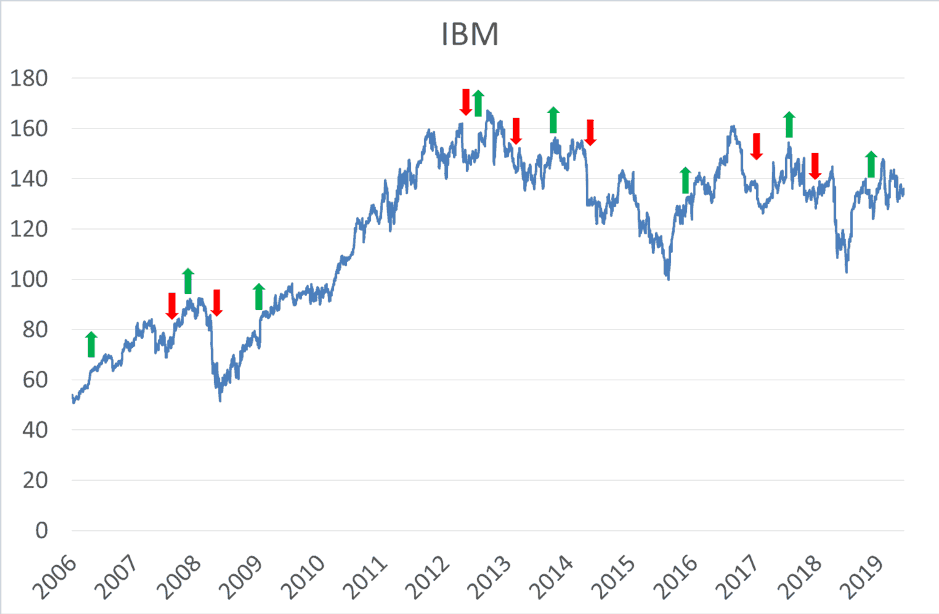

Om du tycker att exemplet med XOM var dåligt, skulle IBM vara det perfekta exemplet för trenden efter skeptiker att använda för att förklara trenden som följer död.

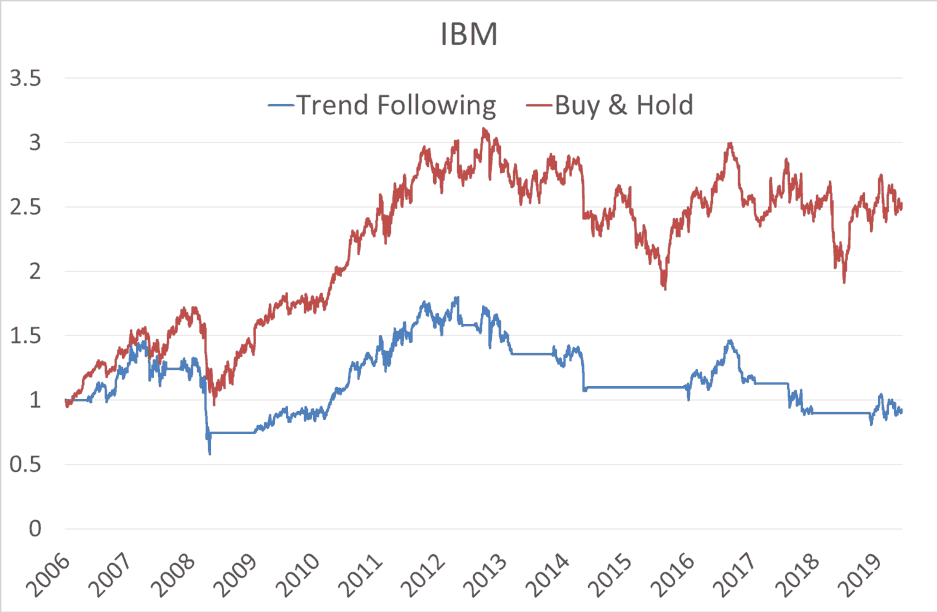

1 $ investerad 2006 skulle ha blivit 0,90 $ idag med den trendmässiga metoden, medan om du bara hade köpt IBM från dag ett och hållit kvar till idag, skulle 1 $ ha blivit cirka 2,50 $! Följande trender kostar dig inte bara mer i handelsprovisioner utan det förlorade också pengar!

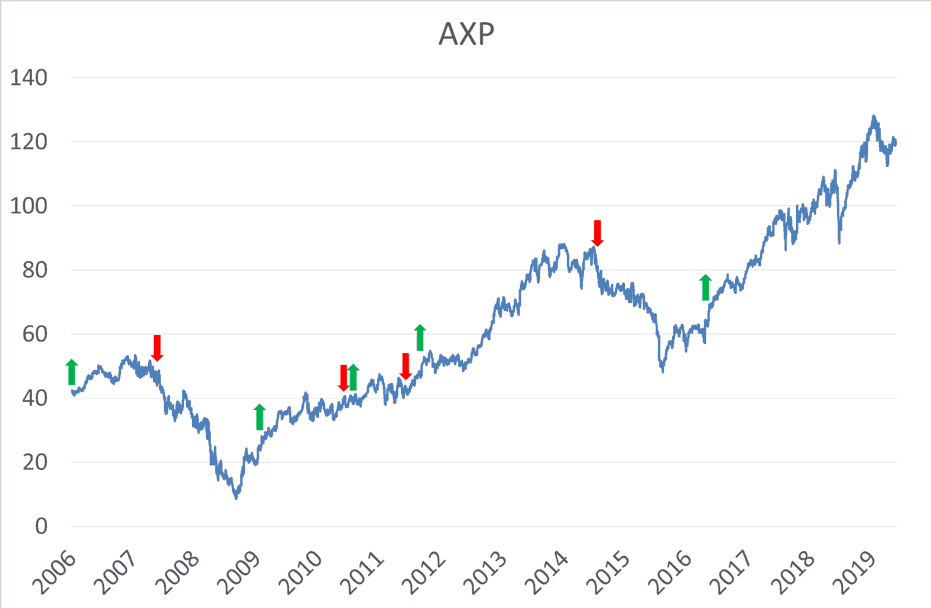

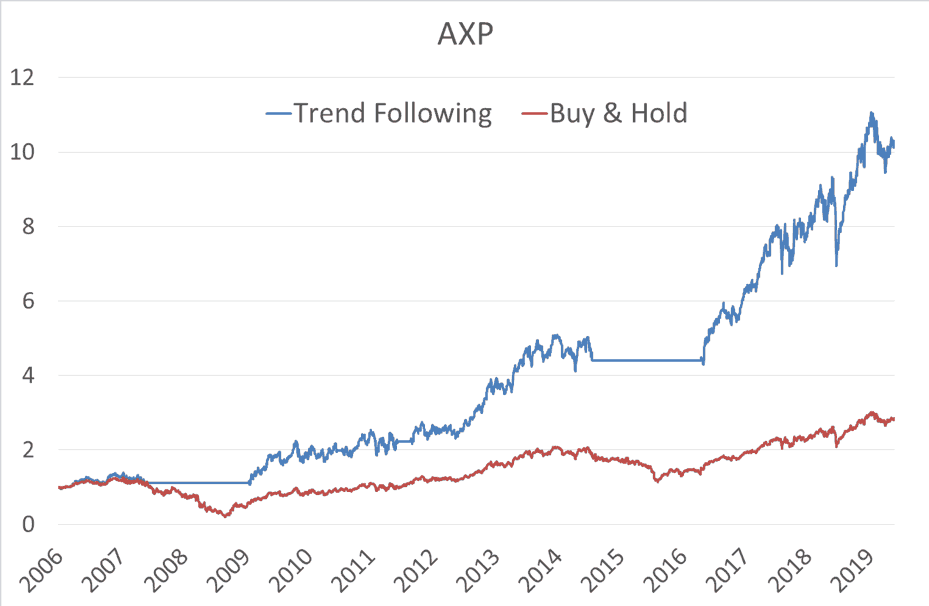

Jag lämnade medvetet detta goda exempel till slutet eftersom det verkligen är här det gör stor skillnad. Det är här de 20 % bidrar med 80 % till den totala prestandan.

1 $ investerad 2006 förvandlas till cirka 10 $ idag med den trendföljande metoden. Vi tittar på en 10-bagger här! Å andra sidan förvandlade den enkla köp-och-håll-metoden bara $1 till cirka $2,80 idag. Detta är fortfarande respektabelt men långt ifrån $10.

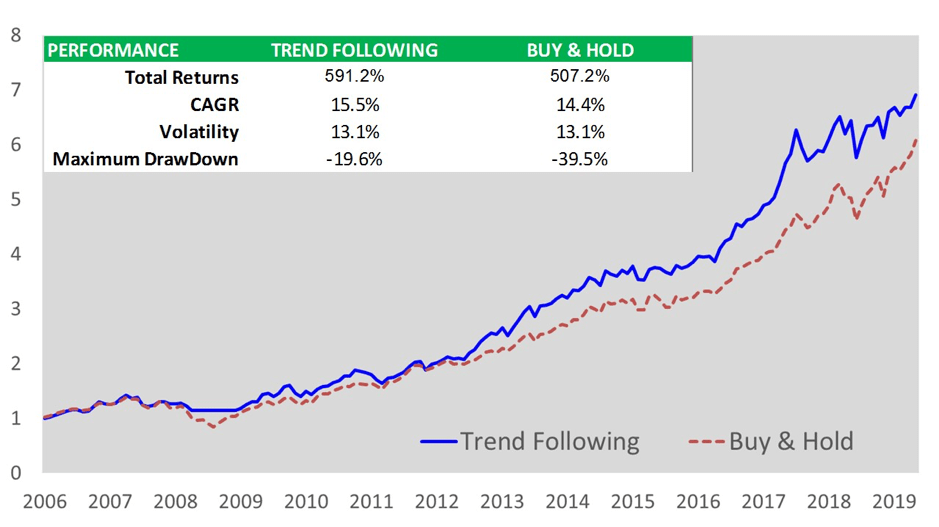

Vi kan nu titta på Pareto-principen i praktiken. Nedan är en jämförelse av NAV-diagrammet mellan den trendföljande metoden och den enkla köp- och hållmetoden på portföljnivå.

Använder trendföljande , $1 investerad 2006 blir cirka $6,90 idag medan den enkla köp-och-håll-metoden skulle ha förvandlat $1 till cirka $6. Även om efterföljande trend gav mer avkastning, är den verkliga förbättringen i den maximala toppen för att dra ned portföljen som någonsin upplevts under den stora finanskrisen. Det är verkligen denna defensiva kvalitet på trendföljande som gör det till en bra strategi att implementera under denna sena marknadscykelperiod om du inte vill missa ytterligare uppsida på denna tjurmarknad och ändå kunna sova gott på natten.

Om du vill veta mer om trendföljning och hur vi investerar för att minska risken för våra portföljer (sömn är viktigt), kan du registrera dig för en plats här.