Vilket galet år 2020 har varit!

I vad som möjligen var en av de värsta hälso- och ekonomiska kriser som vi någonsin har sett i senare minne orsakade av covid-19-pandemin, har vi också sett några av de mest häpnadsväckande rörelserna på de amerikanska aktiemarknaderna som doppade i björnterritorium som snabbt återhämtade sig in i ett tjurlopp inom loppet av 2 månader och avslutar året på rekordhöga nivåer.

Så här gjorde var och en av de stora riktmärkena 2020:

| Index | YTD Prisretur 2020 | YTD Total Return 2020 |

| DJIA | 7,2 % | 9,7 % |

| S&P500 | 16,26 % | 18,4 % |

| NASDAQ | 43,6 % | 45 % |

Det är tydligt att uppgången på aktiemarknaden till stor del har drivits av tekniksektorn, vilket kan ses av den häpnadsväckande avkastningen från tekniktunga NASDAQ jämfört med andra index.

Så när jag granskar året som var 2020, skulle jag vilja dela med mig av 5 viktiga lärdomar/observationer som jag tror är lärorika för investeringar under 2021 och framåt.

Bortsett från den uppenbara massiva överprestationen av tekniktunga NASDAQ 2020, tycker jag att det också är värt och lärorikt att ta en titt på ett "old-school" index som Dow.

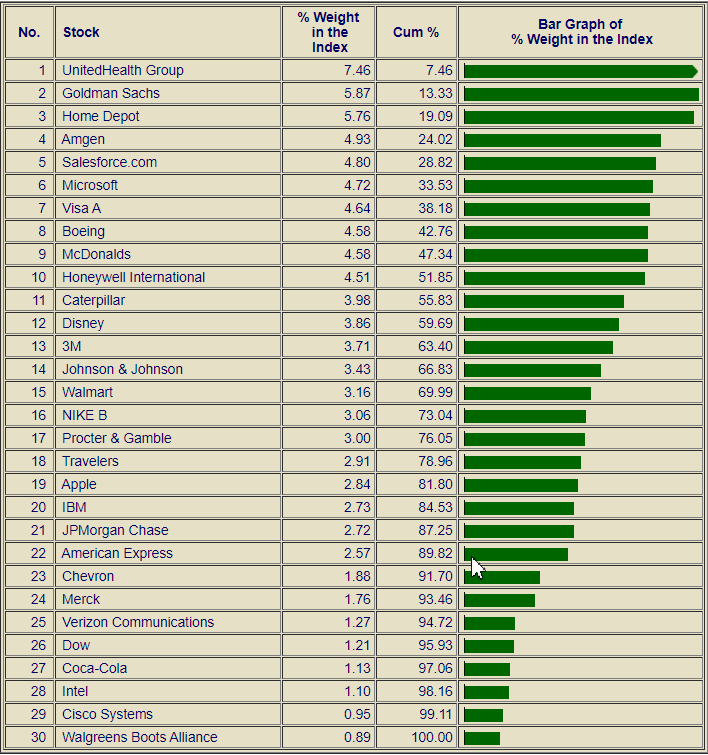

Om man tittar på Dow har den ungefär 13 % allokerats till tekniksektorn. Detta kom efter en ombalansering av indexet i augusti 2020 där Salesforce.com Inc. (NYSE:CRM), Honeywell International Inc. (NYSE:HON) och Amgen Inc. (NASDAQ:AMGN) ersatte Raytheon Technologies Corp (NYSE:RTX), Exxon Mobil Corporation (NYSE:XOM) och Pfizer Inc. (NYSE:PFE).

Som det visar sig har detta drag i slutändan bidragit med lite ballast till indexet och möjliggjort positiv avkastning för året trots katastrofala resultat från beståndsdelar som Boeing Co. (NYSE:BA), Coca-Cola Co. (NYSE:KO) och Chevron Corporation (NYSE:CVX) för året.

Det är lärorikt att förstå hur även en konservativ/inkomstfokuserad portfölj faktiskt kan dra nytta av diversifiering till teknik. Och den bästa delen? Denna diversifiering kan uppnås utan något superspekulativt.

En liten introduktion till trogen blue chip-teknik kan räcka långt för hälsan i ens portfölj.

Även om det är sant att företag inom tekniksektorn har upplevt några verkligt häpnadsväckande medvindar som orsakats av pandemin som i sin tur rättfärdigar den spektakulära utvecklingen av teknikaktier 2020, är det också klokt att inse att värderingen för teknikaktier är MYCKET sträckt. En av de mest efterlängtade börsintroduktionerna inom teknikområdet Snowflake Inc. (NYSE:SNOW), började handlas till en värdering som ligger långt över 200 pris-till-försäljnings-förhållandet (!) när den debuterade.

Det är viktigt att förstå de olika faktorerna som spelar in.

År 2020 har en enorm mängd likviditet tillförts ekonomin via "stimuluspaket" från olika regeringar runt om i världen som också är kopplat till rekordlåga räntor. Det är också viktigt att inse att den pandemiinducerade ekonomiska krisen inte har orsakats av en nedgång i efterfrågan utan snarare på grund av hälsorädsla och påtvingade avstängningar.

Om vi lägger ihop allt är detta en formel som leder till en generell inflation av tillgångspriserna. En känsla av detta kan ses genom att titta på traditionella säkringar mot aktiemarknaden som att guld faktiskt värderas parallellt under året.

I slutändan är priserna en funktion av utbud och efterfrågan. För närvarande är det hög efterfrågan på tekniska aktier. I den här miljön finns det mycket osäkerhet i värderingen, vilket leder till höga känslor på marknaden. Detta kommer mycket sannolikt att visa sig i aktiekurssvängningar på ett eller annat sätt inom överskådlig framtid.

En stigande tidvatten höjer alla skepp. För investerare som är angelägna om att lägga till / eller redan har en viss teknisk exponering i sin portfölj skulle det vara viktigt att vara rättvisa och att inte låta sig ryckas med av överoptimism.

En stor del av det som bidrar till volatiliteten i techaktier är det faktum att tekniken eller affärsmöjligheterna i sig ofta lätt missförstås. Det är därför lätt att antingen underskatta eller överskatta verksamheten, vallgraven och framtidsutsikterna för ett givet teknikföretag och i sin tur leda till några ganska dramatiska reaktioner.

Vi har faktiskt sett detta hända med flera högtflygande teknikaktier under 2020.

Ta till exempel Fastly Inc. (NYSE:FSLY) som har sett sin aktiekrasch två gånger under ett år . Den första nedgången på cirka 31% drevs främst av ett avslöjande som gjordes under deras intäktssamtal angående TikTok som bidrar till att ~12% av deras intäkter vid den tidpunkt då riskerar att förbjudas från att verka i USA. Den andra nedgången på cirka 51 % var återigen relaterad till TikTok där det avslöjades under kvartalets resultatsamtal att TikTok då har stängt av det mesta av sin användning av Fastlys tjänster på grund av de kvardröjande effekterna av det amerikanska förbudet.

När man konfronteras med en situation som denna är instinkten att ställa frågan – "Varför kraschade den?" . Detta skulle sannolikt resultera i en brådska att leta efter nyheter/rubriker som avslöjar negativa på negativa nyheter. Kanske, i ett tillstånd av panik, skulle man då lämna positionen. Låter det bekant?

Nu, tänk om man kan vara lugn och bedöma situationen med ytterligare frågor som, "Är effekten av TikTok bromsad tillväxt av företaget till den grad att den är oåterkallelig?" och "Hänger verkligen företagets långsiktiga välstånd på TikTok?" Att ställa uppföljningsfrågor som dessa kan få en att se situationen på ett annat sätt och helt och hållet driva olika handlingar.

Du förstår, resultatet av bedömningen är inte huvudpoängen i exemplet ovan. Snarare är processen att lära sig hur man lugnt bedömer och formulerar uppföljningsfrågor som avslöjar insikter nyckeln. Genom att tillämpa processen konsekvent kommer du i slutändan att hjälpa dig att bygga övertygelse för dina investeringar och tolerans för volatilitet.

Det visar sig att det som hände med Fastly inte är unikt eller ens sällsynt. Jag kom ihåg dagen då covid-vaccinet tillkännagavs i november 2020 som utlöste försäljningar inom tekniksektorn, sannolikt underblåst (åtminstone delvis) av optimism om att saker och ting återgår till det normala och tekniska aktier kommer att påverkas negativt.

Som jag har sagt tidigare, teknik är vanligtvis komplex. Detta leder till mycket osäkerhet och därmed volatilitet. Detta innebär också att det finns gott om möjligheter att investera till anständiga eller attraktiva värderingar. Naturligtvis måste du först ha övertygelsen att trycka på avtryckaren när tillfälle ges.

Attraktionskraftsinvesteringarna i techföretag har potential för explosiv och lönsam skala. En liten teknisk uppkomling idag har potentialen att växa till att bli en gigant. I sin tur kan avkastningen för tidiga investerare i dessa uppkomlingar vara livsförändrande, även om det bara var med en liten investering i förväg.

Netflix Inc. (NASDAQ:NFLX) hade till exempel returnerat nästan +500X till IPO-investerare under 18 år. Även om det är imponerande, är det också värt att förstå att dagens Netflix skiljer sig MYCKET från när det första börsintroduktionen. Att Netflix är en videoströmningsjätte idag började egentligen bara på allvar cirka 2011 – 2012. Att investera i Netflix under deras börsintroduktion 2002 var ett helt annat förslag (deras huvudsakliga verksamhet var att skicka ut DVD-skivor med post).

Det finns många lärdomar att ta med här, men de tre viktiga sakerna är:

År 2020 såg en uppsjö av teknikföretag offentliggöras via IPO / SPAC som kunde ses som spännande möjligheter för investerare att vara involverade från "bottenvåningen".

Du måste dock inse den inneboende risken och balansera den risken genom att allokera kapital försiktigt om du skulle delta. Hantering av risk-belöningsförhållande är en viktig disciplin, så satsa aldrig på gården!

Om jag kan koka ner saker och ting till tre viktigaste aspekterna att utvärdera för framgångsrika tillväxtinvesteringar inom teknikområdet, beror det verkligen på teknikens värdeförslag, dess motsvarande marknadsmöjlighet och företagets utförande.

Det viktigaste som gör det möjligt för investerare att bedöma dessa aspekter är tid.

Återigen från exemplet med Netflix; under större delen av dess existens på de offentliga marknaderna har aktien upplevt mycket volatilitet och avkastningen under ett decennium har varit mer eller mindre oförändrad. Förståeligt med tanke på dess ursprungliga inkarnation av att vara en "DVD-per-post-leverans"-verksamhet. Men även när det har börjat utvecklas till att leverera video via onlinestreaming cirka 2011-2012 tog det nästan 3 år för aktiekursen att ta fart.

Varför?

Tja, på den mycket grundläggande nivån tar det tid för Netflix att bevisa värdet av onlinevideoströmning (vilket var en betydande innovation när bredbandsinternet fortfarande var i sin linda), dess motsvarande marknadsmöjlighet (som utvidgades till potentiellt var som helst i världen) och dess förmåga att utföra (övergå till denna nya affärsmodell utan att kollapsa helt). Att investera tidigt på den tiden innebär att anta mer risk och osäkerhet, men som du kan se, med tidens gång, bevisade avhandlingen sig och aktieuppskrivningen följde. Idag är det på ett nytt ben av tillväxt.

Så om du skulle fråga mig idag, hur vissa aktier kommer att prestera under de kommande åren, jag skulle ärligt talat inte veta . För något av mina tillväxtaktieinnehav inom tekniksektorn kan jag bara säga två saker:

Om ett företag växer lönsamt, kommer aktiekursuppskattning med stor sannolikhet att följa. Om saker och ting förändras till det sämre på vägen, avslutar jag. Annars, omvärdera eller revidera och vidta motsvarande åtgärder. I en mycket förenklad mening är det egentligen allt som betyder något.

Efter ett år av häpnadsväckande avkastning 2020 för tekniksektorn är det viktigare än någonsin att odla tålamod för de kommande åren och fokusera på verksamheten snarare än aktiekursen.

Så här är vi framme vid 2021 och jag hoppas att du har lyckats fånga och dra nytta av den tekniska medvinden i dina investeringar från ett vilda 2020. Med tanke på de stora känslorna (dvs. FOMO) som går högt på marknaderna tillsammans med osäkerheterna i den globala ekonomin kl. stor, försiktighet och känslomässig kontroll rekommenderas väl. Här önskar vi dig lycka till på din investeringsresa in i det kommande året (och långt bortom!)

Upplysning:Författaren äger aktier i Microsoft Corporation (NASDAQ:MSFT), Salesforce.com Inc. (NYSE:CRM), Snowflake Inc. (NYSE:SNOW) och Fastly Inc. (NYSE:FSLY). Investerare bör genomföra sin egen due diligence innan de köper/säljer någon av de nämnda aktierna.