Det här samtalet började över ett par drinkar.

"Cheng, tack för att du introducerade hypertillväxtaktier för mig, avkastningen är livsförändrande."

"Livsförändrande?" Mina ögon lyste upp. Dessa två ord slog mig aldrig in i huvudet. Jag undersökte vidare, "varför är det livsförändrande?"

Svaret var:"Jag har överträffat mina pensionsmål. Jag har aldrig sett sådana returer förut. Jag kan gå i pension i år (2021), vilket är 4 år tidigare än vad som ursprungligen planerats.”

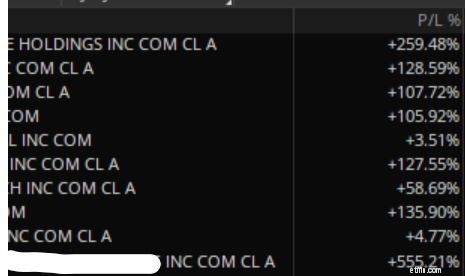

Jag har aldrig sett sådana returer förut heller. Det är nästan overkligt när min portfölj stiger med mer än 200 %, den hade tredubblats på ett år. Räkna inte med att jag ska upprepa samma prestation år efter år, det kommer bara inte att hända. Det är också nästan stötande och pinsamt att berätta för andra att jag tredubblade min portfölj på ett år när deras portföljer inte gick lika bra. Därför höll jag bara detta inom en liten grupp nära vänner.

När jag reflekterade över orden "livsförändrande avkastning" hände det inte bara 2020. Min resa till att samla livsavgörande avkastning började när fröet såddes för många decennier sedan. Allt började med,

När du tar hand om dina risker väl kommer vinsten att sköta sig själv. Misstag kommer att hända, men det kommer inte att döda dig. När du vinner vinner du stort. När du förlorar, förlorar du inte mycket. Det är så vi kan springa investeringsmaraton hållbart i decennier.

Det kommer alltid att finnas möjligheter när du kan köpa ett bra företag under marknadskorrigeringar till ett rimligt pris.

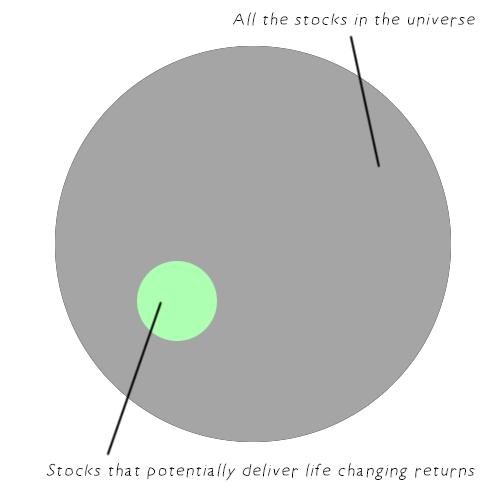

Överlägsen lagerplock fungerar.

Kända investerare som Warren Buffett och Peter Lynch lyckades uppnå fantastiska resultat med samma två grundläggande investeringsprinciper. Denna investeringsförmåga förändrade deras liv och deras investerares liv för alltid.

Vi gick inte all-in på Tesla, Gamestop, Bitcoins eller några andra meme-aktier. Istället diversifierades vår portfölj enligt vår riskhantering, med 10-25 aktier av fantastiska företag inom olika branscher.

Dessa fantastiska företag störde gamla företag inom alla sektorer och branscher, även före COVID-19. Du hittar SaaS-företag inom sociala medier, e-handel, FinTech, Oil &Gas, Cyber Security, Productivity Tools, Entertainment, Healthcare och Data Analytics etc. Berätta för mig vilken bransch som inte använder mjukvaruteknik? Det gör alla!

Sättet vi investerar på är dock kontraintuitivt. Låt mig förklara:

Jag tror inte att dessa returer sker av en slump. Lektionerna är enkla:

Alla aktier är inte bra. Alla SaaS/Tech-aktier är inte heller bra. Du måste veta hur du identifierar dem för att undvika stora förluster.

Många experter lär dig att köpa lågt och hoppas kunna sälja högt. Men billiga aktier är billiga av många anledningar. Låga priser kan gå lägre när verksamheten försämras.

Hoppas inte på en vändning för företag i problem. Köp bara företag med bra fundament. Oftast blir de dyra enligt traditionella värderingsmetoder.

För att investera smart på 2000-talet, köp högt (till en rimlig värdering ) och sälj högre. Håll fast vid aktien så länge som grunderna är intakta.

Köp starka företag, bli av med de svaga.

Du måste lära dig att värdera företag för att undvika att bli lurad av marknaden.

På en tjurmarknad tjänar alla pengar. Det sanna testet av en portfölj är under korrigeringar eller bärmarknader. Till exempel, du vill inte vara en "väska hållare" genom att hålla fast vid GameStop-aktier på $300-$400.

Traditionella värderingsförhållanden som PE kanske inte fungerar för företag på 2000-talet, särskilt de som kan ge livsförändrande avkastning. Tänk på nyckeltal som PS istället.

Det är enkelt, låt blandningen göra sin magi.

Önblicksbild av min portföljavkastning:

Jag hoppas att dessa 4 faktorer kommer att bli din guide för att kickstarta din resa mot Life-Changing Returns 2021. Lämna dina frågor i kommentarerna eller gå med mig i mitt nästa webinar där jag kommer att dela med mig av värdefulla insikter om hur jag investerar för hypertillväxtavkastning.