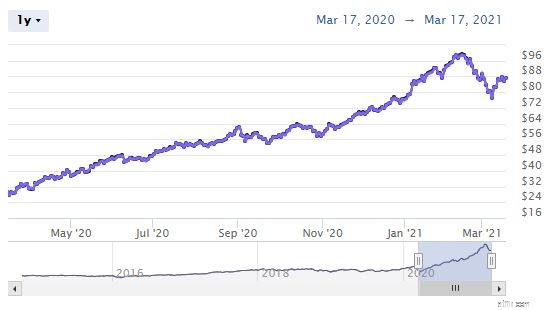

Under det senaste året har Cathie Woods ARK Invest ETF:er levererat extraordinära avkastningar till sina aktieägare.

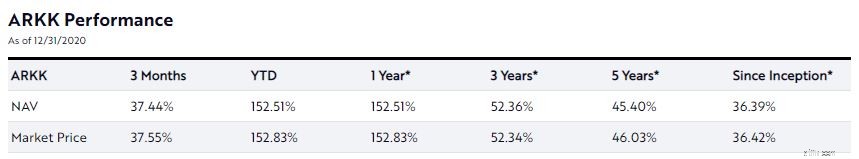

Om vi tittar på ARK Invests flaggskepps-ETF, ARK Innovation ETF (NYSEMKT:ARKK) , om du skulle investera $10 000 för ett år sedan, skulle du redan ha dubblat dina pengar. Förutom ARK Innovation ETF finns det fyra mer aktivt förvaltade ETFs under ARK Invest:

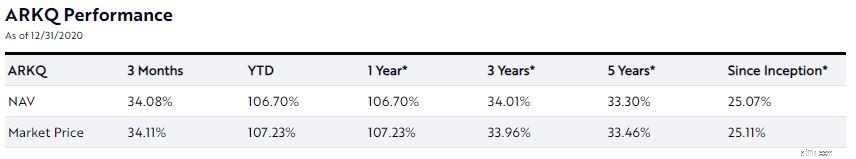

Alla dessa har avkastat i genomsnitt 150 % hittills under året tack vare den enorma ökningen av värderingen av deras underliggande aktier. Om man jämför detta med S&P500:s avkastning är det tydligt att ARK Invest ETF:er är de klara vinnarna av 2020.

Tack vare deras spektakulära avkastning har ARK Invests ETF:er varit mycket eftertraktade av investerare under hela 2020 och de fortsätter att ta emot miljontals dollarinflöden dagligen, även idag. Men eftersom tillgången under förvaltning (AUM) för dess ETF:er växer sig större och större, har det lett till ett betydande innehav i vissa företag.

Detta har fått vissa investerare att oroa sig för potentiella likviditetsproblem om inlösen skulle öka med tanke på att några av de underliggande aktierna har relativt illikvida aktier.

I den här artikeln skulle vi lära oss mer om ARK Invests ETF:er och även ta en titt på bekymmer och se om det är en anledning till oro.

För det första, till skillnad från många passiva ETF:er som spårar indexet, hanteras de flesta ARK:s ETF:er aktivt av sitt team. Detta härrör från övertygelsen om att aktiv förvaltning kan göra det möjligt för teamet att fånga långsiktiga investeringsmöjligheter på marknaden. ARKs innehav fokuserar också enbart på disruptiv innovation som Genomics, Autonomous Technology &Robotics, Fintech-lösningar och nästa generations Internet.

För att tillgodose olika investerare har ARK invest tillhandahållit tematiska ETF:er för investerare som vill satsa på en viss störande innovation som genomisk.

Här är de 5 aktivt förvaltade ETF:erna ARK Invest har.

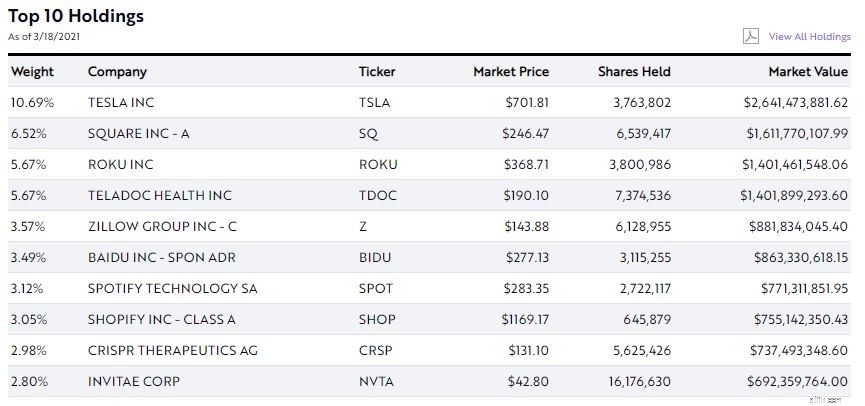

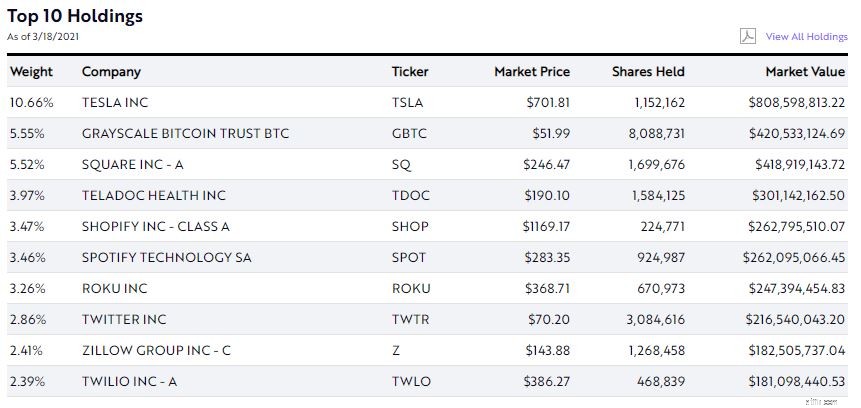

Detta är flaggskeppet ETF av ARK Invest och det är den överlägset största när det gäller AUM. Från och med mars 2021 är dess AUM $24 902 miljoner. Som en jämförelse har SPDR Straits Times Index som följer Singapores STI-index endast ett AUM på 1 270 miljoner USD (omräknat till USD) .

För investerare som köper denna ETF kommer du att köpa in det allmänna temat disruptiv teknologi. Företag som ingår i denna ETF kommer från olika störande sektorer som genomik, nästa generations internet, fintech-lösning och autonom teknologi. Som sådan, om du är osäker på vilken ARK ETF du ska satsa på, skulle detta vara den.

Tesla som producerar elbilar, solenergi och ren energi.

Square Inc. , ett fintechföretag som tillhandahåller säljarverktyg för att starta, driva och växa sin verksamhet och även peer-to-peer-betalningar för privatpersoner.

Roku som ger tillgång till strömmande mediainnehåll från olika onlinetjänster som Netflix och Amazon.

Av alla aktivt förvaltade ETF:er av ARK Invest är ARK Genomic Revolution ETF ett av de mer populära alternativen på grund av marknadsföringsinsatserna från ARK Invest som har lyrat om sin potentiella tillväxt.

Företag inom ARKG är fokuserade på hälso- och sjukvårdssektorerna speciellt på störande teknologi som CRISPR, Targeted Therapeutics, Bioinformatics, Molecular Diagnostics, Stamceller och Agricultural Biology. Dessa störande teknologier har potential att förbättra kvaliteten på människors liv och det är vad ARKG fokuserar på.

Teladoc hälsa fokuserar på att tillhandahålla virtuella hälsovårdstjänster.

Pacific Biosciences designar, utvecklar och tillverkar sekvenseringssystem för att hjälpa forskare att lösa genetiskt komplexa problem.

Exact Sciences Corporation tillhandahåller cancerscreening och diagnostiska testprodukter.

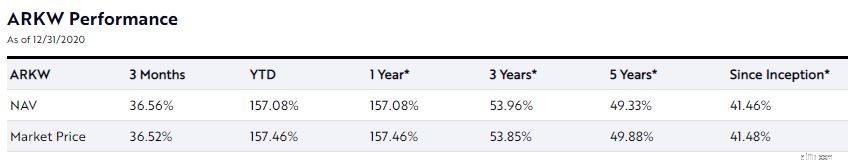

ARK Next Generation Internet ETF fokuserar på företag som förväntas dra nytta av nästa generations internet som molnteknik, big data och internet of things. Dessa företag kan vara inom molnberäkning och cybersäkerhet, e-handel, Big Data &Artificiell Intelligens, Mobile Technology och Internet of Things, Sociala plattformar och Blockchain &P2P

Tesla som producerar elbilar, solenergi och ren energi.

Gråskala Bitcoin Trust BTC en investeringsfond som ger investerare exponering för bitcoin.

Square Inc. , ett fintechföretag som tillhandahåller säljarverktyg för att starta, driva och växa sin verksamhet och även peer-to-peer-betalningar för privatpersoner.

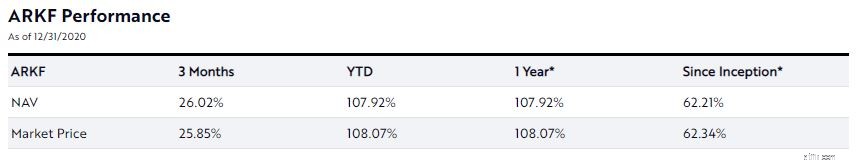

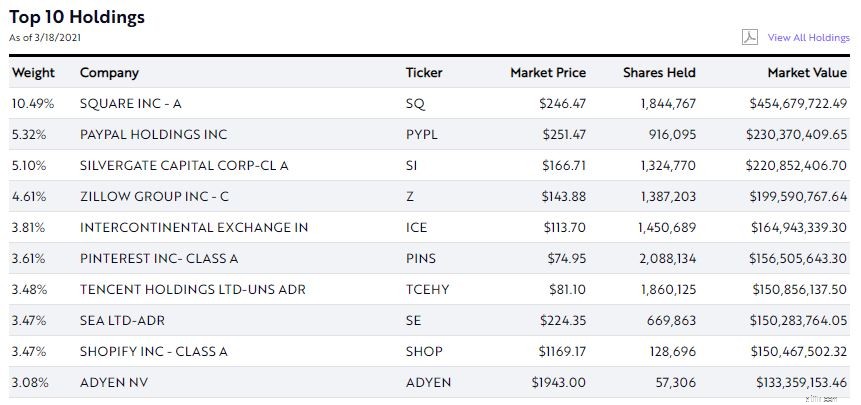

ARK Fintech Innovation ETF fokuserar på temat fintech-innovationer där produkten eller tjänsten potentiellt kan förändra hur finanssektorn fungerar. Detta inkluderar transaktionsinnovationer, blockchain-teknik, risktransformation, friktionsfria finansieringsplattformar, kundinriktade plattformar och nya mellanhänder.

Square Inc. , ett fintechföretag som tillhandahåller säljarverktyg för att starta, driva och växa sin verksamhet och även peer-to-peer-betalningar för privatpersoner.

Paypal , ett digitalt betalningsföretag som möjliggör digitala och mobila betalningar.

Silvergate Capital Corporation , ett holdingbolag för Silvergate Bank som ägnar sig åt tillhandahållande av bank- och lånetjänster.

Sist men inte minst är ARK Autonomous Technology &Robotics ETF. Som namnet antyder är företagen som finns i denna ETF de som fokuserar på autonom teknik och robotik. Några av områdena inkluderar autonom transport, robotik och automation, 3D-utskrift, energilagring och rymdutforskning.

Tesla som producerar elbilar, solenergi och ren energi.

Baidu vars huvudsakliga verksamhet ligger i dess sökmotor men har varit inblandad i att utforska självkörande teknik, vilket är anledningen till att det finns i detta innehav.

Trimble Inc. tillhandahåller avancerade platsbaserade mjukvarulösningar som GPS.

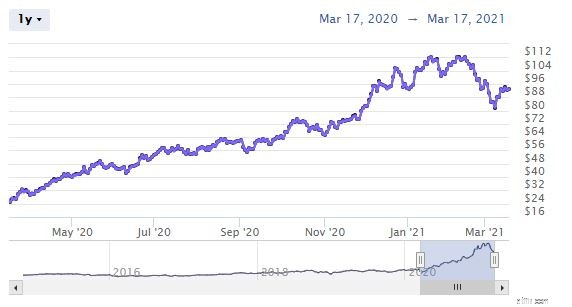

Okej, låt oss gå tillbaka till problemet med Ark ETF-likviditetsproblem. Under marknadsförsäljningen i slutet av februari till början av mars hade Ark Invests flaggskeppsfond ARKK noterat en inlösen på en halv miljard dollar.

När investerare skyndar sig att sälja sina innehav var analytiker oroliga för att fonden skulle få svårt att lämna vissa positioner, särskilt i en handfull företag vars aktier är relativt illikvida.

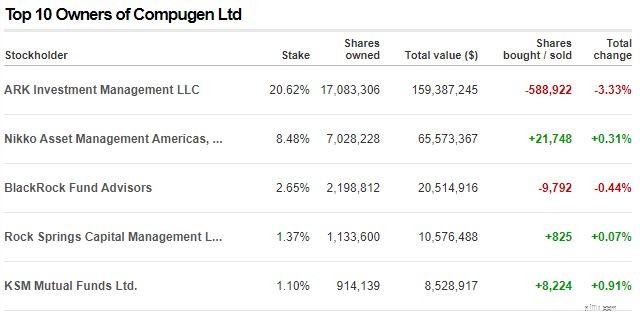

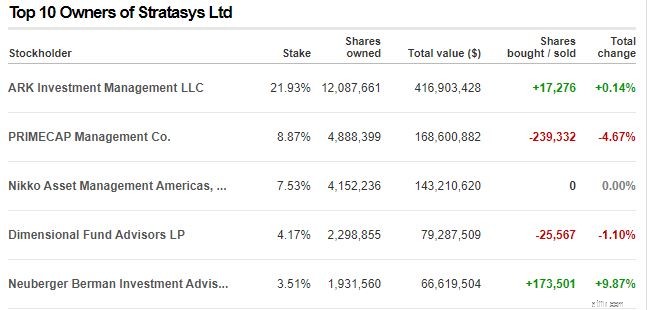

Eftersom ARK ETF:er huvudsakligen fokuserar på störande teknikföretag, är de flesta av dessa företag fortfarande relativt små när det gäller börsvärde och volymen av aktier som handlas dagligen är också låg. Det är inte konstigt att det finns sådana bekymmer. Som rapporterats av Reuters inkluderar några av dessa företag terapeutiska upptäcktsföretaget Compugen och 3D-utskriftsföretaget Stratasys vars dagliga aktiehandel är liten jämfört med den totala ETF:s omsättning.

Till exempel, i fallet med Stratasys är dess genomsnittliga handelsvolym 2,7 miljoner . Jämfört med 12 miljoner aktier som ARK Invest äger, skulle det ta dagar bara att likvidera sådana bolag. Detta är liknande för Compugen som har en genomsnittlig handelsvolym på 1,44 miljoner jämfört med 17 miljoner aktier som för närvarande ägs av ARK Invest.

Om ARK vill likvidera inom en dag eller två så kan det förstås. Detta kommer dock ofta till ett lägre försäljningspris som kanske inte är fördelaktigt för aktieägarna.

Även om oron till viss del är sann, Jag tror inte att inlösen är en anledning till oro för ARK Invest för närvarande .

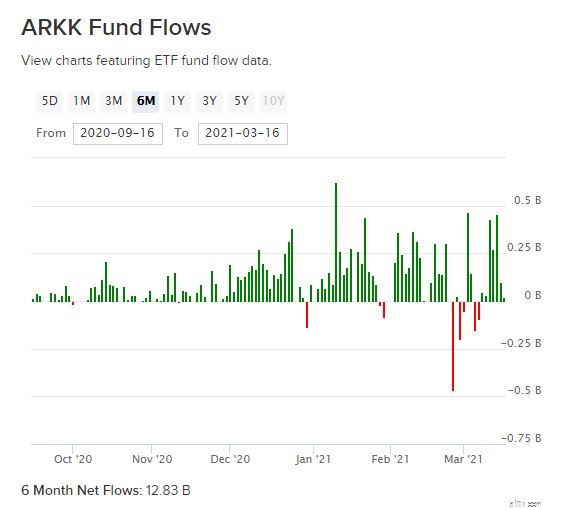

Som visas i diagrammet nedan kan du se att under de flesta dagarna är fondflödet vanligtvis nettoinflöde istället för utflöde. Det vill säga att ARK Invest inte har problemet med tvångslikvidation av sitt innehav (även de illikvida) .

Därmed inte sagt att detta problem inte kommer att uppstå i framtiden. ARK Invest får för närvarande mycket uppmärksamhet från investerare på grund av sin prestation. Skulle ARK Invests resultat börja sjunka i framtiden kan många investerare börja dra sig ur och detta kan bli ett problem.

En annan anledning till oro skulle vara säljtrycket från kortsäljare. Med det höga ägandet ARK Invest har i vissa bolag har ARK invest inte så mycket likviditet att leka med.

Låt oss ta en titt på de två ovan nämnda företagen. ARK Invest är för närvarande toppägaren av Compugen och Stratasys och står för mer än 20 % av aktierna i båda fallen:

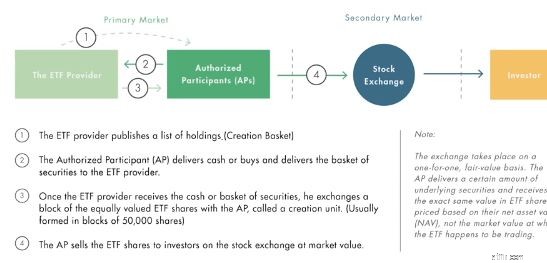

Denna situation skapar en möjlighet för kortsäljare att dra nytta av. Närhelst det finns ett säljtryck som gör att ARK ETF:er handlas under sina substansvärden, kan ETF-arbitragörer (Personer som drar fördel av felaktig prissättning på marknaden) lösa in fonden för de underliggande innehaven och sedan sälja de underliggande innehaven med vinst. Detta skulle resultera i en ond cirkel och orsaka ytterligare säljtryck på ARK ETF:er.

När ARK Invests AUM växer kommer denna fråga bara att växa. Detta beror på att ARK invest måste hitta sätt att investera de pengarna. De kan antingen hitta mer attraktiva företag att investera i* eller öka allokeringen i befintliga innehav vilket har resulterat i stora innehav i vissa bolag.

*Observera att ARK vänder sig till Asien, vilket skulle öka antalet potentiella företag de kan titta på, men det tar tid att identifiera bra företag eftersom mycket forskning måste göras.

För att ta itu med investerarnas oro har Catherine Wood pratat om ARK-investeringslikviditet på ett webinar. Om du är intresserad av att titta, här är länken, annars här är tipsen från den.

Med fler kassainflöden planerar ARK invest att utöka sitt innehav till stora likvida aktier. Sådana aktier inkluderar de välkända FAANG-aktierna – Facebook (FB), Amazon (AMZN), Apple (AAPL), Netflix (NFLX) och Alphabet (GOOG).

Dessa likvida aktier med stora bolag skulle då betraktas som "kontanter" där ARK under nedgångar som den vi hade i slutet av februari skulle kunna sälja dessa likvida aktier med större bolag till förmån för deras mindre illikvida aktier (som skulle sannolikt skadas mer under en sådan krasch ).

När det finns ett utflöde från en ETF betyder det inte att ARK måste sälja alla sina underliggande bara för att ge likviditeten till ETF:n. Istället skulle ARK kunna välja att sälja mer likvida aktier istället för illikvida som kan bli felprissatta under korrigeringar.

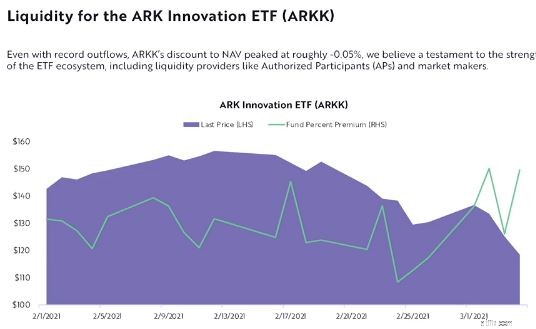

Med ETF-strukturen, även med rekordstora utflöden, nådde ARKKs rabatt på NAV en topp på ungefär -0,05 %, som sådan bör vi inte oroa oss för mycket.

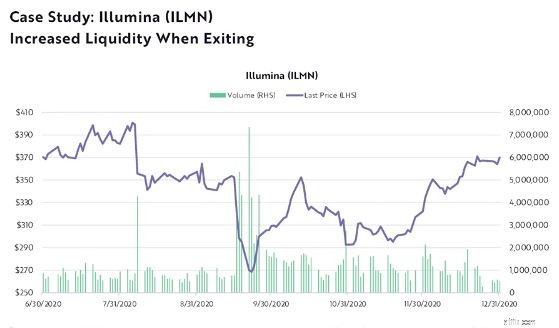

När en investering blir dålig för ARK har de inte problem att ta sig ur sådana positioner eftersom det under nedgångarna skulle bli en ökning av köpare som söker möjligheter att köpa aktien till en låg nivå. Detta gör att ARK kan ta sig ut snabbt.

Från webbinariet kunde du se att Cathie Wood förstår vikten av likviditet och aktivt säkerställer att fonden inte tar skada av det. Icke desto mindre kommer ARK Invest ETF:er för deras risk, men för de som är villiga att ta denna risk skulle du kunna skörda frukterna i form av högre avkastning om ARKs investeringar går igenom.

Även om jag för närvarande inte har någon position i ARK Invest ETFs, ser jag framöver att lägga till en position när tiden är rätt.